会社経営や株式投資では、自社株の取得・消却・処分という言葉を聞く。経営面では資金調達やステークホルダーへの還元につながるため、知っておいて損はないだろう。今回は自社株の取得・消却・処分の概要をはじめ、メリットやデメリットについて解説する。

目次

自社株の取得と消却とは?

自己株式(自社株)の消却とは、株式会社が自社の株式を市場から取得し、消去する行為である。自社株式を消却する際には、取得の仕組みから特徴までを理解しなければならない。

なお、自社株式の内訳については、貸借対照表の「純資産の部」に記載されている。純資産の部には、「資本金・資本剰余金・利益剰余金・自己株式」で構成される株主資本の項目があり、このうち自己株式が自社株式の情報にあたる。

自社株の取得

自己株式とは、自社で発行した株式のうち自社で保有している株式のことだ。一度発行した自己株式を、市場などから再び買い戻すことを「自社株式の取得(自社株買い)」という。

自己株式の取得は、資本維持の原則や株主平等の原則に反する行為であるため、古くから禁止されていた。現在においても、自己株式の取得には規制が存在している。

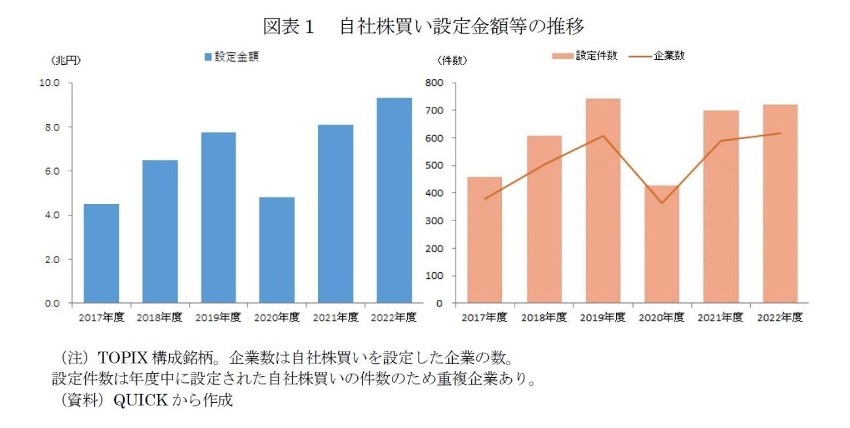

一方で、近年の株式市場を見ると、上場企業が自社株式を取得するケースは増えている。ニッセイ基礎研究所のレポート(※)によると、新型コロナウイルスの影響で2020年度には自社株買い設定金額が落ち込んだものの、2021年度の時点ではコロナ禍前の水準に戻っている。

(※)2023年5月に公表された「2022年度自社株買い動向~自己株式の取得を行う理由と株価の関係~」。

自社株の消却

自己株式の消却とは、企業が買い戻した自己株式を消滅させることをいう。

自己株式の過剰な取得は、ほかの株主にとってあまり好ましくない。会社の執行部に会社の支配権を奪われてしまう可能性があるからだ。

自己株式を消却すれば発行済株式総数を適正化でき、既存株主の不安を払拭しやすい。市場に対しても株式を割安で放出しないというメッセージを発信でき、株価上昇の要因にもなる。

自社株の消却と処分の違い

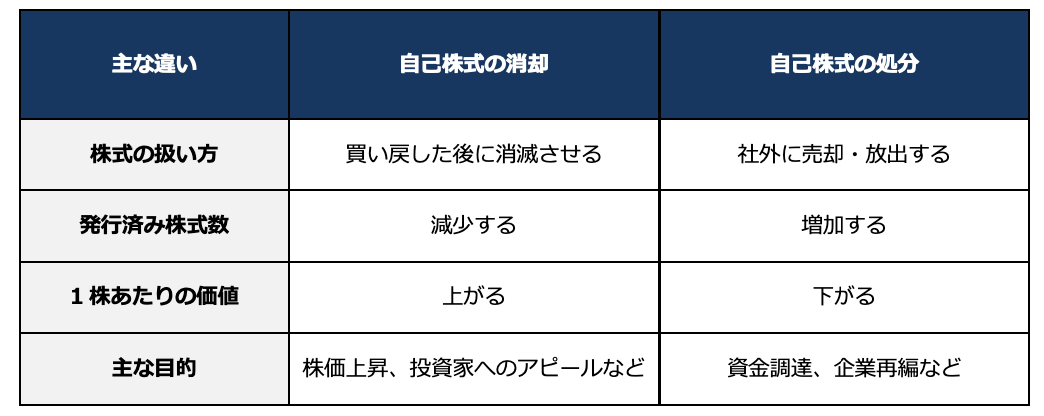

自己株式の消却と似た用語に「自己株式の処分」がある。自己株式の処分とは、取得した自己株式を社外に売却・放出することだ。

経済の実態として、自己株式の取得は減資に、自己株式の処分は増資にあたる。そのため、自己株式を処分するには会社法上の新規発行とほぼ同じ手続きが必要であり、制度によって既存株主が守られている。

自己株式の処分は、通常の増資に比べると手続きが容易なため、スムーズな資金調達を実現できる。また、自己株式を対価として企業再編をする方法もある。

その一方で、株式の希薄化によって1株あたりの価値が下がるため、投資家はネガティブに受け止める傾向がある。

自社株買いのメリット5つ

自社株買いには多くのメリットがある。いずれも経営に関するメリットなので、経営者であれば知っておきたい。

メリット1.敵対的買収を防衛できる

上場企業などでは、敵対的買収を仕掛けられた際、買収を防衛するために自己株式の取得を行うことがある。

自己株式を取得することで、自社と味方株主の持株比率が高まる。自己株式を味方に売却すれば、敵対的買収者の持株比率も低下する。

また、株式数を減少させて株価を吊り上げることも、敵対的買収の妨害につながる。

メリット2.株価を調整できる

自己株式の取得で株価を調整できる。上場企業において、本質的な企業価値に比して株価が過小評価されている場合、市場に出回る株式の数が過剰になりがちだ。

自己株式を取得すれば市場の株式を削減でき、株価を上昇させられる。

メリット3.納税資金を調達できる

事業承継を目的に自己株式を取得するケースも多い。非上場会社といえども、株式を相続すると相続税が課されるからだ。

非上場会社の株式はすぐに現金化できないため、相続税の納税資金が不足することがある。その対策として、会社が後継者から自己株式を買い取り、後継者の納税資金を調達する。

会社の資金が潤沢な場合や資金調達能力があるケースに検討できる方法だろう。

メリット4.株式を集約できる

事業承継に際して、少数株主に株式が散らばっていると、会社のガバナンス上に問題が生じやすい。株主管理に手間や費用がかかったり、意思決定が遅れたりするなど、中小企業ではトラブルになりやすい。

後継者や筆頭株主が、少数株主から株式を買い取っておくのが望ましいが、個人では資金が不足することも多い。

そこで、会社が少数株主から株式を買い取って集約するのだ。買取価格の面でも、支配株主による直接買収よりも低価格で購入できる可能性がある。

メリット5.M&Aの対価として利用できる

M&Aの対価としても自己株式を利用できる。M&Aの対象となる企業の株主に対して、既存の株式ではなく自社株式を交付するのだ。

現金を用意できない場合でもM&Aが可能となり、買い手や売り手、社会にとって好循環が生じる。

自社株買いのデメリット3つ

自社株買いにはデメリットもあり、注意しなければならない。

デメリット1.資金繰りが悪化する

自己株式を取得する際、会社側は対価として現金を支払う。取得する割合や株価などによっては多額の資金が必要になる。

例えば、買収防衛策として自己株式の取得を行っても、会社の資金繰りが逼迫しては本末転倒だ。

デメリット2.処分に手間がかかる

取得した自己株式はそのまま放置できるが、いずれは処分・消却を行う。いずれにしても、取締役会や株主総会の決議、公告など、面倒な手続きが必要になる。

デメリット3.自己資本比率の低下

自己株式は、純資産の部の勘定科目であり、マイナス勘定の性格を有している。

自己株式を取得すると資産である現預金が減少し、マイナスの純資産である自己株式が増加するため、結果として自己資本比率が減少する。

多額の自己株式を取得すれば自己資本比率が大きく悪化し、会社として金融機関からの信用を損なってしまう。

自社株はインセンティブプランとして活用されることも

自己株式は資金調達以外に、従業員などへのインセンティブプランとして活用されることがある。具体的にどういったケースがあるのか、以下では2つの例を紹介しよう。

1.譲渡制限付株式報酬

譲渡制限付株式報酬とは、決められた期間内は手放せない株式である。担保権の設定や譲渡、その他の処分もできないため、受け取った者はしばらく保有する形になる。

譲渡制限付株式報酬は、主に役員や従業員への報酬として活用される。例えば、保有期間のうちに会社が大きく成長すれば、保有しているだけで多くの配当を受け取れたり、将来的に高く売却できたりといったメリットがある。

ただし、実際の発行では株主総会や取締役会の決議が必要になるため、入念に計画を立てなければならない。

2.株式給付信託

株式給付信託は、信託銀行を介して従業員に給付される株式である。形的には信託銀行が自己株式を買い取る形になるが、このときの原資には企業が拠出した資金が使われる。

これと似た仕組みとして、信託期間うちに株価が上がったときに、その上昇分が持株会加入者に還元される仕組みもある。前者は「J-ESOP」、後者は「従業員持株会処分型」と呼ばれており、インセンティブとして支給されるまでの手続きや流れに違いがある。

自社株買いの手続き方法2つ

自社株買いには、大きく分けて2つの方法がある。

1.不特定多数の株主から自社株を取得する

この場合、株主総会の普通決議を行う。普通決議では、出席議決権の過半数の賛同を得る必要がある。その後、株式の取得価額や期間を決める。一般的に、通常より高い価額で取得することになる。

2.特定の株主から自社株を取得する

この場合、他の株主との間で不公平な点が生まれないよう、株主総会の特別決議を行う。特別決議では、出席議決権の3分の2以上の賛同を得る必要がある。また、取得株式数や取得価額等についても、承認を得なければならない。

不特定多数の株主から自社株を取得する場合と比べて公平性を保つ必要性があることから、手続きはより複雑になる。

自社株買いの制限

会社が際限なく自社株を取得すると、資金がその分だけ流出するため、資金繰りが悪化することになりかねない。そこで会社法の第461条では、自社株買いの上限を定めた「財源規制」が設けられている。

次に掲げる行為により株主に対して交付する金銭等(当該株式会社の株式を除く。以下この節において同じ。)の帳簿価額の総額は、当該行為がその効力を生ずる日における分配可能額を超えてはならない。

(引用:e-Gov法令検索「会社法」)

一 第百三十八条第一号ハ又は第二号ハの請求に応じて行う当該株式会社の株式の買取り

二 第百五十六条第一項の規定による決定に基づく当該株式会社の株式の取得(第百六十三条に規定する場合又は第百六十五条第一項に規定する場合における当該株式会社による株式の取得に限る。)

財源規制による自社株買いの上限金額は、以下の式で計算されている。

自社株買いの上限金額=その他資本剰余金+その他利益剰余金=剰余金

計算に使用する各項目は、貸借対照表の「純資産の部」を確認すると分かる。資本剰余金を構成する「その他資本剰余金」と、利益剰余金を構成する「その他利益剰余金」の合計が、自社株買いの上限金額だ。

自社株買いの制限については、近年になって議論が巻き起こっている。

2021年12月に、岸田首相が自社株買い規制に言及し、日経平均株価が値下がりする事態となった。自社株買いに資金を投じるのではなく、企業に設備投資や賃金上昇に資金を投じるよう促す意図と考えられるが、投資家は厳しい視線を向けている。

また、米国では2023年に入ってから、上場企業の自社株買いに1%の税金を課している。自社株買いが増えている日本でも、政府の動向次第では課税対象になるかもしれない。

自社株の消却・処分に関する会計や仕訳、税務

自己株式は他の資産とは異なり、「株主への財産の払い戻し」という性質があるため、純資産の部にマイナスで表示されている。仮に自己株式を消却・処分した場合、会計や仕訳、税務ではどのように処理をするのだろうか。

自社株を消却したケース

自己株式の消却をした際の会計では、消却手続完了後に消却対象である自己株式の帳簿価額を「その他資本剰余金」から差し引く。

仕訳では、借方が「その他資本剰余金」となり、貸方が「自己株式」となる。

税務処理は特に必要ない。なぜなら、自己株式の取得時に、資本の払い戻しとみなし配当の仕訳処理がなされ、税務上は帳簿価額がない状態にあるからだ。

消却時の会計処理と税務処理は、両方とも資本取引の処理だが違いもある。会計上は、自己株式を取得した際に「自己株式」という保留勘定を使用し、消却した際に資本剰余金を減らす。

一方、税務上は取得した際に減資と同じ処理をするため、消却時には処理を要しない。

自社株を処分したケース

自己株式を処分した場合は、処分にともない収受した金額があるため、帳簿価額と収受した差額で「その他資本剰余金」の調整を行う。

自己株式処分差益があれば「その他資本剰余金」を増やすように処理し、自己株式処分差損があれば「その他資本剰余金」を減らすように処理する。消却の場合と同様に資本取引であるため、貸借対照表には影響させない。

自己株式を処分した場合は、資本取引ではあるものの、自己株式を取得した段階で資本の払い戻しとみなし配当の仕訳処理がなされている。

そのため、新たに増資が行われたとして、資本金等の額を処分価額で増加させる処理を行う。

また、処分時の会計処理と税務処理は、両方とも資本取引の処理だが違いもある。

会計上は自己株式を取得した際に「自己株式」という一種の保留勘定を使用し、処分した際に処分対価との差額をもって資本剰余金の金額を調整する。

一方、税務上は取得した際に減資と同じ処理をするため、処分時には増資と同じ処理をする。