事業承継税制とは、事業承継時の株式等の移動に伴って生じる、後継者の贈与税・相続税の納税を猶予する税制である。猶予された税額は、さらに条件を満たすことによって、最終的に免除される。平成30年(2018年)、法人の事業承継税制に10年間限定の「特例措置」が設けられた。それによって、事業承継税制を活用する企業が増加している。この記事では、10年の期限付きとなる「特例措置」と、期限が設けられていない従来からの「一般措置」について解説する。

目次

事業承継とは?

事業承継とは、会社の経営権を先代経営者から後継者に引き継ぐことだ。経営者個人が所有する株式や出資持ち分を、後継者が取得するかたちで行われる。

後継者が取得した株式などには、その評価額に対して贈与税・相続税がかかる。経営者が生存しているうちに取得した場合は贈与税、経営者が亡くなり相続や遺贈で取得した場合は相続税の対象になる。

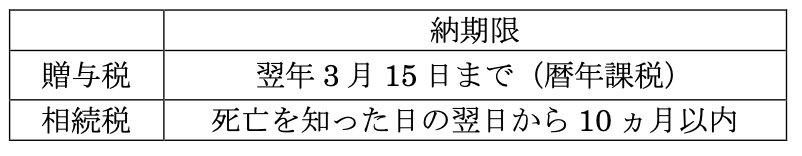

非上場会社の株式などは、その評価額で税額が計算される。非上場会社には、大企業並みの会社から家族と数人の従業員で運営する小さな会社まである。規模が大きい会社の場合は、類似する上場企業の株価を参考にすることが多いので評価額が少なくなる傾向があるが、中規模や小規模な会社の場合は、会社の純資産の時価を参考にすることが多いため、評価額が高くなることが多い。評価額が高ければ、支払う贈与税・相続税も高くなる。贈与税と相続税の納期限は、以下のとおりだ。

これから事業承継を考える経営者にとって、後継者の税負担が円滑な承継の妨げになる可能性は十分ある。

事業承継税制とは?

事業承継税制とは、「中小企業における経営の承継の円滑化に関する法律」(円滑化法)に基づく都道府県知事の認定によって、一定要件を満たす中小企業の事業承継について納税が猶予されるものだ(ただし猶予される税額に見合う担保の提供は求められる)。

さらに納税猶予期間中も一定の要件を満たし続けることで、最終的には後継者の死亡などによって納税猶予額がすべて免除される。つまり、この制度で目指すべきゴールは「納税猶予額の免除」だ。

詳細な要件は後回しにするとして、とりあえず納税額の免除までの大まかな流れを知りたい方もいるだろう。事業承継税制による免除までの流れは、相続(経営者が亡くなり事業承継をする場合)と、生前贈与(経営者の生存中に事業承継をする場合)で異なる。

【相続の例】

経営者が亡くなったことを機にお子さんが事業承継税制を適用する場合、納税猶予から免除までの一般的な流れは以下のようになる。

・経営者が亡くなる

・後継者(相続人)が株式を相続し、相続から5か月内に代表に就任する

・後継者(相続人)が相続税の納税猶予を受ける

・後継者(相続人)が亡くなる

・相続税の納税猶予額が免除される

【生前贈与の例】

生前にお子さんである後継者が株式の贈与を受けて事業承継税制を適用する場合、納税猶予から免除までの一般的な流れは、以下のようになる。

・先代から後継者(役員就任後3年経過)に代表権を引き継ぎ、株式を贈与する

・後継者(受贈者)が贈与税の納税猶予を受ける

・先代(贈与者)が亡くなる

・後継者(上記受贈者・相続人)が相続税の納税猶予を受ける

・後継者(上記受贈者・相続人)が亡くなる

・相続税の納税猶予額が免除される

上記の流れはあくまで一例であり、これ以外によって事業承継税制による免除を受けることもできる。「どうせ対象にならないだろう」と諦めることなく、まずは専門家に相談してほしい。

また、上記の流れで納税猶予を受けるには、後述する円滑化法の申請(一般措置と特例措置)と特例承継計画の提出(特例措置のみ)の2つの期限についても注意が必要である。

事業承継税制の一般措置と特例措置の比較

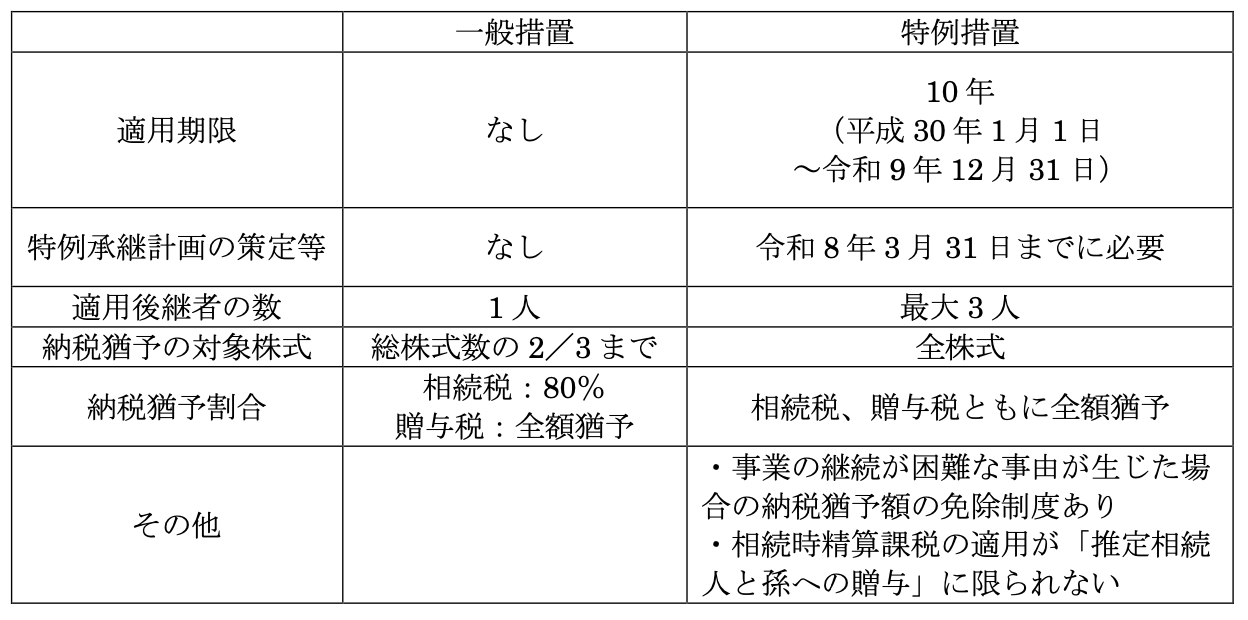

平成30年(2018年)から10年限定の「特例措置」が誕生した。従来の「一般措置」と比較した場合、両者には次の違いがある。

「納税猶予の対象株式」「納税猶予割合」「その他」のすべてにおいて、特例措置のほうがメリットが大きい。納税猶予期間中に満たさなければならない要件も特例措置のほうがハードルが低いため、それまで一般措置の適用を受けられなかった中小企業も、事業承継税制を活用しやすくなっている。

特例措置の利用は年3,000件程度の申請がある

事業承継税制に特例措置が加わったことによって、事業承継税制の利用件数はどのように変化したのだろうか。事業承継税制を適用するには、いずれの措置においても円滑化法の認定が必要になり、特例措置においては、さらに特例承継計画の提出が必要になる。

経済産業省は、令和6年度税制改正要望において、2017年までの計画認定の件数と2018年からの特例承継計画(特例措置の適用に必要となる計画)の申請件数を示している。これを2013年から一覧化すると以下のようになる。

上記のとおり、特例措置が導入された2018年からは年間3,000件程度の特例措置のための申請が行われており、特例措置によって事業承継税制の利用が大きく伸びていることが確認できる。

令和6年度税制改正で特例承継計画の期限が延長に

令和6年度税制改正において、特例承継計画の提出期限が、令和8年(2026年)3月31日(改正前:令和6年3月31日)に延長された。コロナの影響が長期化したことを踏まえての延長となる。なお、事業承継税制そのものの適用期限は、10年間のままで変更はない。

つまり、令和9年(2027年)12月31日までの贈与や相続でなければ、特例措置の対象にはならないということだ。そしてこの期限について、この先の延長はしないことが税制改正大綱において明らかにされている。なお、これらの期限は「特例措置」の話であり、「一般措置」はこの期限に限らず適用できる。

事業承継税制の一般措置

事業承継の税負担を抑えるには、まずは特例措置の活用を目指したい。一般措置・特例措置の要件の違いを比較していこう。まずは一般措置から見ていく。

先代・後継者の要件

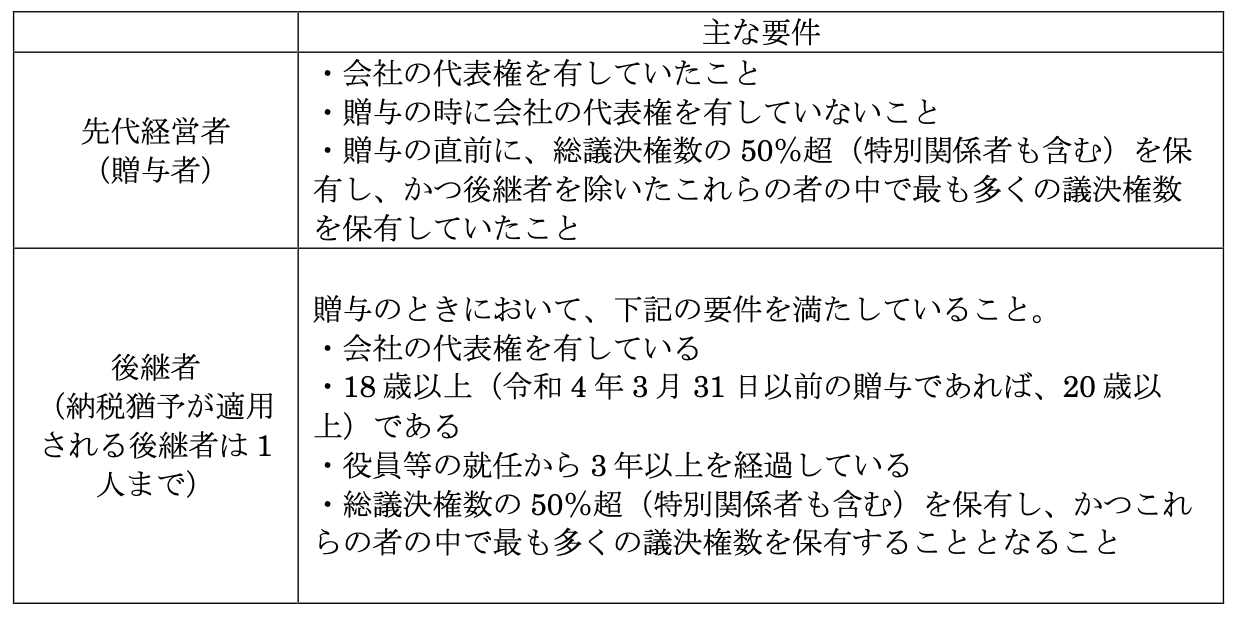

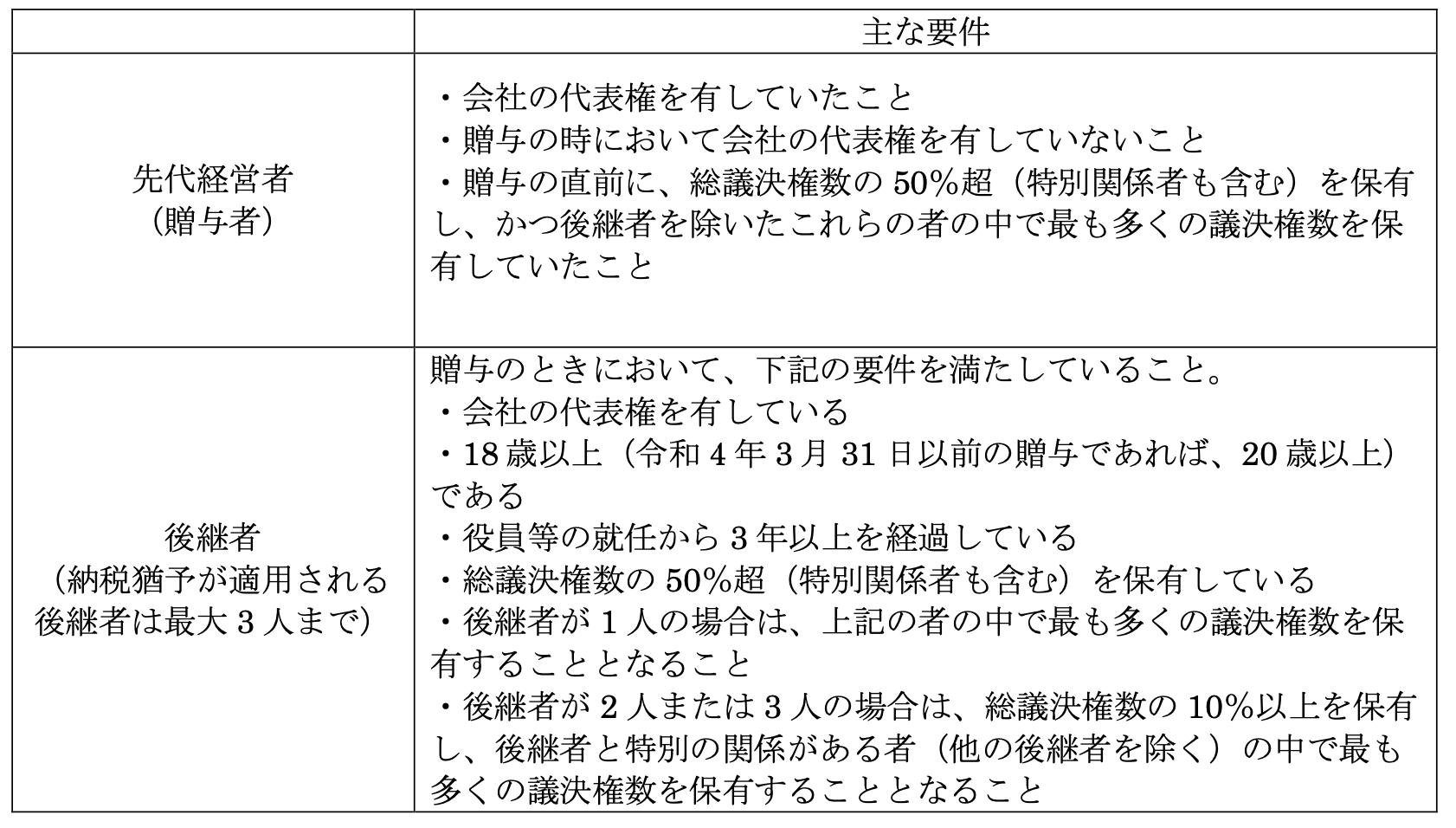

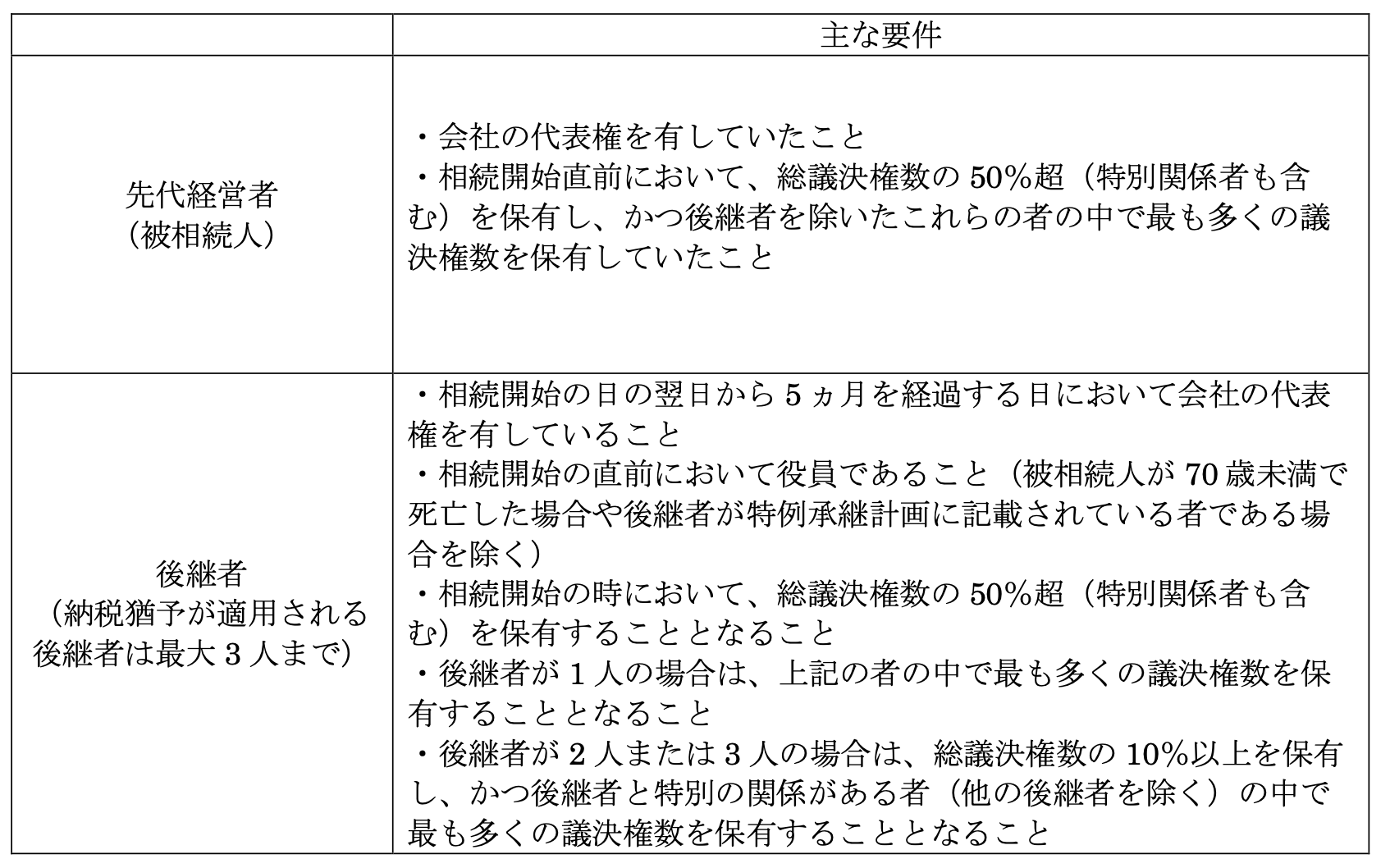

一般措置の先代・後継者の要件は下記のようになっている。

・贈与

・相続

納税猶予の対象株式など

一般措置で納税猶予を受けられる株式は、発行総数の3分の2が上限だ。すでに後継者が株式を保有している場合、納税猶予を受けられる株数は減少することがある。また相続税については、その8割しか猶予されない。

納税猶予期間中の要件

経営承継期間中(申告期限の翌日から5年間)、後継者は取得した株式などを継続して保有する必要がある。同期間中に納税猶予を受けている株式を譲渡すると、納税猶予額のすべてと利子税を納付しなければならない。

そのほか、後継者が会社の代表権を有しなくなった場合、雇用の平均が相続時の雇用の8割を下回った場合、会社が資産管理会社に該当した場合も、納税猶予額のすべてと利子税を納付することになる。特に雇用維持については、もともと雇用者数が少ない小規模事業者とってはハードルが高いだろう。

ただし経営承継期間を過ぎれば、資産管理会社に該当した場合を除き、納税猶予が継続される(株式を一部譲渡した場合は、譲渡した分の納税猶予は終了する)。

事業承継税制の特例措置

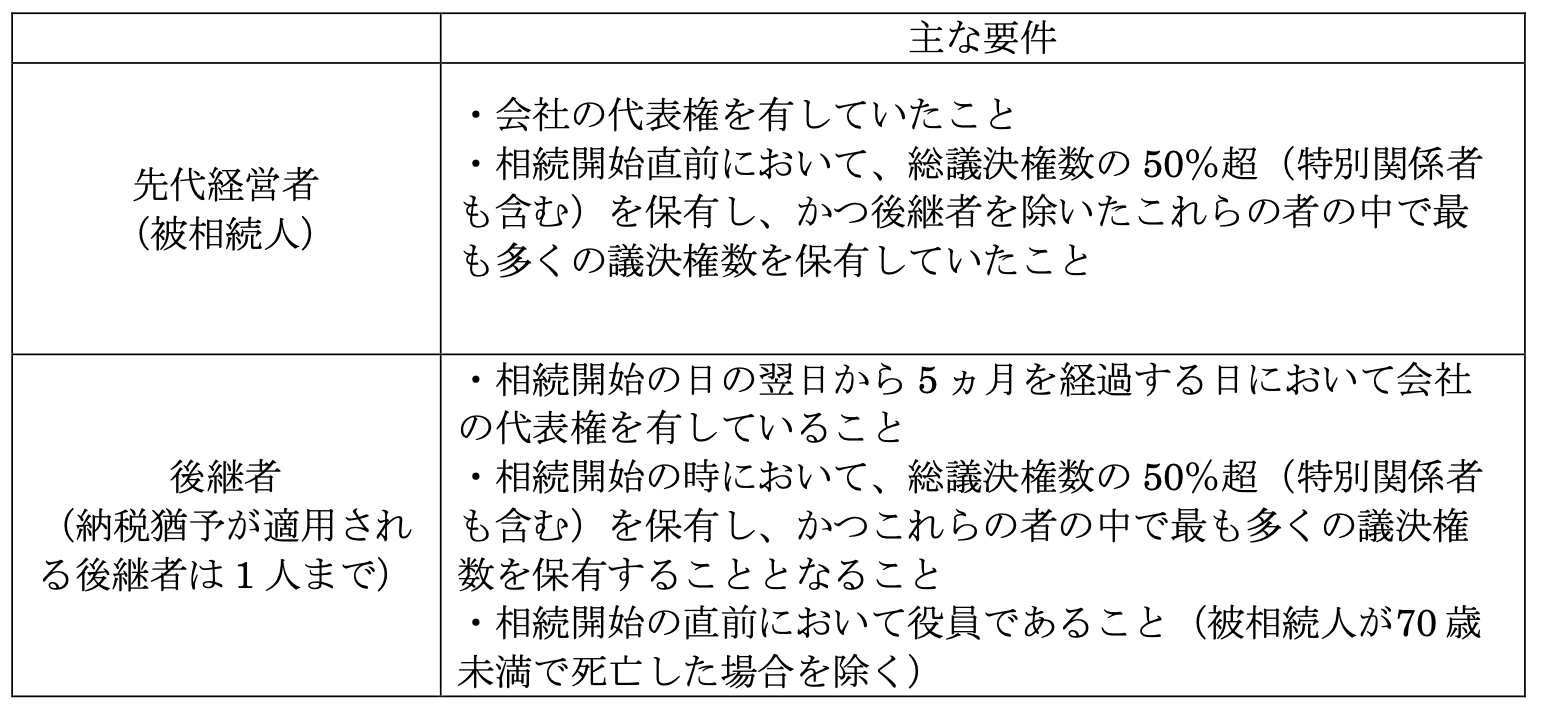

一方、特例措置の先代・後継者の要件は下記のようになっている。

先代・後継者の要件

・贈与

・相続

納税猶予の対象株式など

特例措置では、すべての株式が納税猶予の対象になる。しかも、相続税・贈与税ともに最終的には納税猶予額のすべてが免除される仕組みだ。

納税猶予期間中の要件

特例措置では、特例経営承継期間中は取得した株式などを継続して保有する必要がある。特例経営承継期間とは、申告期限の翌日から5年間か、先代の死亡日の前日のいずれか早い日のことだ。

一般措置との大きな違いは、雇用の平均が相続時の雇用の8割を下回ったときの対応だ。特別措置ではこの場合にただちに納税猶予が終了するわけではなく、都道府県の確認を受けた報告書の写しを添付した「継続届出書」を税務署に提出することで納税猶予が継続される。

報告書には、「経営革新等支援機関」に認定された専門家の所見を記載する必要がある。つまり、手続きさえ怠らなければ、雇用要件で納税猶予が受けられなくなることはない。ただし以下の場合の扱いは、一般措置と同様だ。

・納税猶予を受けている株式の一部を譲渡した場合

・会社が資産管理会社に該当した場合

・会社の代表権を有しなくなった場合

事業承継税制には円滑化法の認定が必要に

事業承継税制を適用するには、一般措置と特例措置のいずれにおいても「中小企業における経営の承継の円滑化に関する法律」(円滑化法)の認定申請が必要になる。申請期限は、贈与税の猶予を受ける場合は翌年1月15日、相続税の猶予を受ける場合は相続開始後8ヵ月である。

また、特例措置において提出しなければならない「特例承継計画」は円滑化法の認定申請時まで提出できるとされているが、特例承継計画そのものに提出期限(上記参照)がある点に注意が必要である。

法人版事業承継税と個人版事業承継税制の違いについて

ここまで法人版事業承継税制について解説したが、個人事業を承継するための「個人版事業承継税制」もある。個人版事業承継税制は法人ではなく個人事業を引き継ぐためのものであり、先代経営者(個人)名義の事業用資産の引き継ぎにかかる贈与税・相続税の納税猶予(条件を満たせば免除)が受けられる。

文・中村太郎(税理士・税理士事務所所長)