事業承継を見据えている経営者にとって、事業承継税制は魅力的な制度だ。しかし、適用要件が細かく、各要件を正しく理解しておく必要がある。本記事では、事業承継税制の要件を会社や後継者、先代経営者の観点から解説している。適用要件のチェックリストや手続き、期限もまとめたので、検討中のオーナーはさらっと確認していこう。

目次

事業承継税制とは?ひと目でわかる制度の仕組みと改正点

事業承継税制とは、簡単にいえば事業承継に関する納税が猶予される制度のこと。たとえば、一定の要件を満たした形で後継者が株式を引き継ぐと、相続税・贈与税の支払いを遅らせることができる。

資金が限られた中小企業にとって、納税のタイミングを遅らせる意味合いは非常に大きい。事業承継を進める際に多額のコストが発生し、承継後になってから資金繰りに苦しむケースも決して珍しくないためだ。

さらに事業承継税制では、一定の要件を満たしながら会社経営を続けることで、半永久的に納税が猶予、もしくは実質的に相続税・贈与税が免除されることもある。本記事では制度の詳細は割愛するが、非常にメリットが大きい制度であるため、事業承継を見据えている経営者はぜひ利用を検討してもらいたい。

平成30年度の改正で何が変わった?改正点をチェック

本記事で解説する事業承継税制は、もともとは平成21年の税制改正によってつくられた制度。当時から中小企業の事業承継をサポートする制度ではあったものの、その利用頻度は決して高いとはいえなかった。

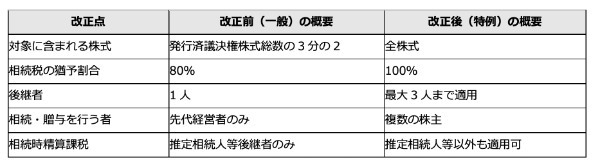

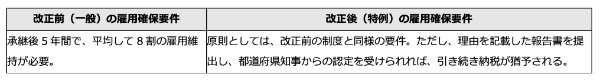

この点に危機感をもった政府は、中小企業の事業承継をより積極的に支援するために、平成30年度に新制度を創設した。以下でまとめた改正前・改正後の概要を比べれば、中小経営者にとってさらに魅力的な制度になったことがわかるはずだ。

簡単にまとめれば、平成30年度に新設された特例事業承継税制では節税効果がより大きくなり、対象に含まれるケースも広がった。詳しくは後述するが、適用要件が緩和されている点もしっかりと理解しておきたいポイントだ。

ただし、この特例には適用期限が設けられている。2027年12月31日までの事業承継が対象であり、さらに2023年3月31日(※)までに「特例承継計画」を提出する必要があるので、この適用期限を強く意識してスケジュールを組んでおきたい。

(※)令和4年度税制改正大綱において、特例承継計画の提出期限が1年延長される見通しである。

事業承継の手段によって適用要件が変わる

事業承継税制では、相続と贈与など事業承継の手段によって、適用要件が変わるものがある。

相続とは、先代経営者の死亡による相続や遺贈によって、後継者が株式を取得することで事業承継する方法である。

贈与とは、先代経営者と生前のうちに贈与契約を交わし、後継者が株式を取得する方法だ。

相続と贈与では先代経営者の状況が異なるため、手続きの期限や細かい適用要件に違いが生じる。

事業承継税制の会社に関する要件

ここからは、新制度も含めた事業承継税制の適用要件について解説していく。事業承継税制の要件は、大きく「会社・後継者・先代経営者」の3者に対して設けられているので、スムーズに理解するためにまずは会社に関する要件から見ていこう。

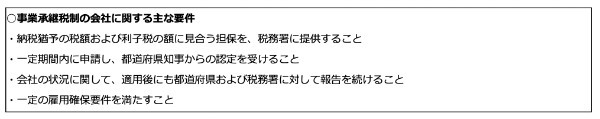

都道府県からの認定とは、「中小企業における経営の承継の円滑化に関する法律(円滑化法)」による認定である。認定を受けるための申請期限は相続と贈与の場合で異なる。

相続の場合、相続開始から8か月以内で、贈与の場合は、贈与を受けた年の翌年の1月15日までだ。税務申告の期限の2か月前までに申請が必要である。

中小企業者の主な要件

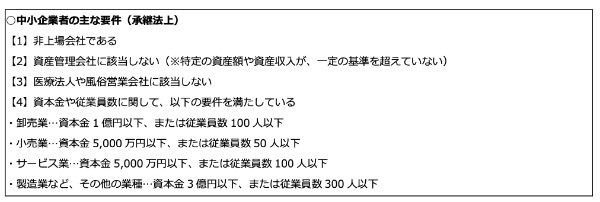

会社に関する要件の中で押さえておきたいポイントは、承継法上の中小企業者に該当するかどうかだ。事業承継税制は中小企業者のみに適用される制度であり、中小企業者としてみなされるには以下の要件をすべて満たす必要がある。

特に注意をしておきたいのは、業種ごとに中小企業者の要件が定められている点。会社の規模がそれほど大きくなくても、業種によっては上記【4】の要件を満たせない恐れがあるだろう。

雇用確保要件

事業承継税制の納税猶予は、承継をした直後にだけ適用されても大きなメリットは得られない。継続的に納税が猶予されなければ、後継者の負担を減らすことは難しいだろう。

そこで特に意識しておきたい要件が、上記の「雇用確保要件」だ。納税猶予を継続的に受けるには、以下の雇用確保要件を満たす必要がある。

上記を見てわかる通り、平成30年度の税制改正では雇用確保要件にも変更が加えられたため、その点も合わせて理解しておこう。

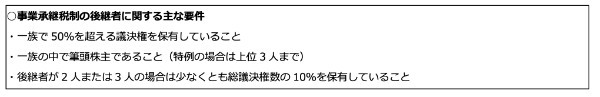

事業承継税制の後継者に関する要件

先述でも軽く触れた通り、事業承継税制の対象に含まれる後継者は、平成30年度の税制改正によって1人から3人に変更された。制度の恩恵を得られる対象者は広がったといえるが、一般・特例のどちらの制度を利用する場合であっても、後継者は以下の条件を満たさなくてはならない。

議決権や保有株式数に関する要件は、相続時点・贈与時点が基準日となる点も意識しておきたい。

この要件では、わかりやすいよう「一族」と表現しているが、一族とは同族関係者の範囲と同じである。

親族以外にも、事実婚の相手や使用人、生計を維持している者とその親族、本人、これらの者が支配する会社などが該当する。

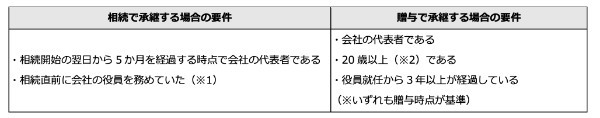

相続と贈与で承継するときの要件

さらに事業承継の手段によっても、以下のように後継者に関する要件はやや変わってくる。

たとえば、相続人の間で代表者が決まらず、事業承継の翌日から5か月以上の期間が経過すると、事業承継税制の適用は受けられない。

(※1)被相続人が70歳未満(令和3年3月31日までの相続であれば60歳未満)で死亡した場合および後継者が都道府県知事の確認を受けた特例承継計画に記載されている者の場合を除く

(※2)令和4年4月1日以降の贈与では18歳以上

特に複数の後継者が存在するケースでは、後継者同士でトラブルや争いが発生する恐れがある。したがって、場合によっては事前に話し合いを行う、先代経営者がはっきりと意志を示すなど、事業承継をスムーズに進めるための対策も必要だ。

後継者の人数による要件

特例措置によって最大3人までの後継者に事業承継税制を適用できるようになった。

これにともない、贈与では議決権の保有割合とは別に、新しく取得する株式数に関する要件がある。取得する株式数に関する要件は、後継者が1人の場合と、2人または3人の場合で異なる。

【後継者が1人の場合】

先代経営者の保有株式数が、その会社の発行済み株式総数の3分の2以上であるとき、後継者も発行済み株式総数の3分の2以上を取得する必要がある。

このとき、後継者もすでに株式を保有していれば、トータルで3分の2以上となればよい。

注意しなければならないのは、先代経営者の保有株式数が、後継者の保有分を合わせても3分の2未満の場合である。

この場合、先代経営者の保有株式と同数の株式を取得しなければならない。

【後継者が2人または3人の場合】

その会社の発行済み株式総数の10%以上で、かつ、贈与後に先代経営者の保有数を超える株式を取得しなければならない。

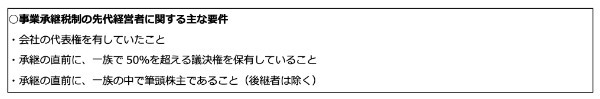

事業承継税制の先代経営者に関する要件

事業承継税制では、後継者に相続・贈与を行う先代経営者についても以下の要件が定められている。

また、事業承継の手段として「贈与」を選ぶ場合には、贈与をする時点で代表を退かなければならない。つまり、承継後にも先代経営者が代表を務め、後継者のサポートを続けることはできないため、特に贈与によって事業承継を実施する場合は注意しておこう。

会社の代表権は複数人の取締役が持っていても構わない。そのため「株式を贈与したのに、先代経営者が代表取締役のままだった」ということにならないよう、十分気をつける必要がある。

なお、先代経営者の代表権は、贈与や相続の前に有していればよい。贈与時や相続開始の直前に有していることまでは要件にされない。

株式等の贈与・相続の前に、病気やケガなどで先代経営者が代表を務められなくなったとしよう。代表権のみ先行してほかの取締役などに渡すことが考えられるが、事業承継税制の適用では特に問題ない。

ただし、贈与時や相続開始の直前に先代経営者が代表権を有していない場合は話が変わる。過半数の議決権や筆頭株主であることの要件は、「代表権を有していた期間内のいずれかの時」と「贈与や相続開始の直前」の両方で満たさなければならない。

代表権のみを後継者に移転させたとしても、贈与や相続開始の直前まで先代経営者は、同族関係者によって過半数の議決権を保有しており、かつ筆頭株主でなければならない。

事業承継税制の適用要件のチェックリスト!手続きと期限も忘れずに

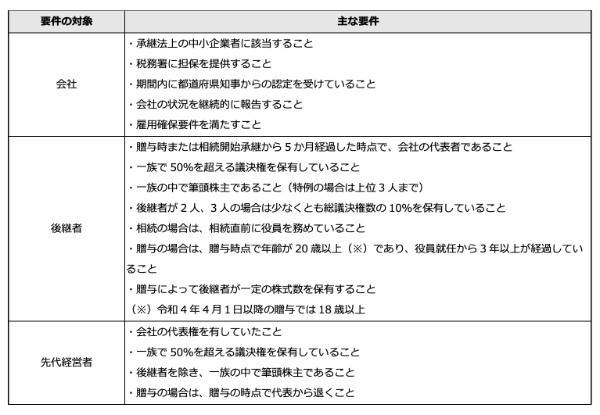

ここまで紹介したように、事業承継税制では「会社・後継者・先代経営者」の3者に対して細かい要件が定められている。中には混同しやすい要件もいくつか見受けられるため、「どの時点での要件か?」「誰に対する要件か?」については、しっかりと理解しておくことが重要だ。

要件のチェックリスト

以下の表を見ながら、各要件をもう一度おさらいしておこう。

ほかにも、「1人以上の従業員がいること」「収入がゼロではないこと」など細かい要件はいくつかあるが、特に押さえたいのは上記でまとめた要件だ。

また、対象株式を途中で手放したり、雇用確保要件を満たせなかったりした場合には、継続的な適用を受けられなくなる点にも注意しておきたい。そのため、要件に関連する会社の状況(雇用状況など)は常に把握しておく必要があるだろう。

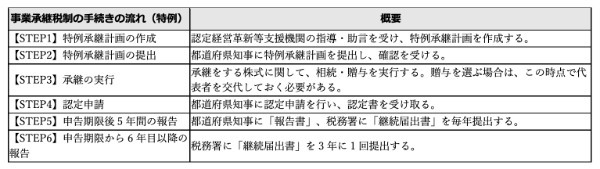

手続きの流れ

ちなみに、仮にすべての要件を満たしていたとしても、事業承継税制は自動的に適用されるわけではない。適用を受けるには手続きが必要になるので、以下でまとめた「手続きの基本的な流れ」もチェックしておこう。

事業承継税制の適用自体は、【STEP4】までで完了となる。

手続きの期限

手続きの各期限もまとめておこう。

【STEP2】は2023年3月31日まで(税制改正大綱によれば1年延長される見通し)だ。【STEP4】の円滑化法の認定申請は、相続税が相続開始から8か月以内、贈与税が贈与を受けた年の翌年1月15日までとなる。

特例承継計画の作成に数か月かかるケースも存在するので、事業承継を見据えている経営者や後継者は、早めに準備に取りかかることを意識しておこう。

そして【STEP5】~【STEP6】の報告も忘れてはいけない。

事業承継税制は、免除されるまでの期間中、継続的に納税猶予を受けてこそメリットのある制度だ。

継続届出書および添付書類を期限までに提出しなかった場合には納税猶予の期限が確定し、その提出期限の翌日から2か月を経過する日までに、納税が猶予されている贈与税・相続税の全額と利子税を納付する必要が生じてしまう。

事業承継税制で猶予された相続税・贈与税の納付が必要なケース3つ

細かいケースは複数あるが、特に注意が必要なものは、下記のケースである。

①納税猶予を受けている株式を一部譲渡した

②後継者が会社の代表権を有しなくなった

③会社が一定の資産管理会社に該当した

該当した場合は原則として、納税猶予を受けている贈与税・相続税の全額と利子税を納税しなければならない。

ただし特例経営承継期間を経過した場合、①は譲渡した分だけ納税すればよく、②については引き続き納税が猶予される。

特例経営承継期間とは、次のA、Bのいずれか早い日と、「後継者または先代経営者(相続の場合は後継者のみ)の死亡日の前日」のうち、もっとも早く到来する日までの期間をいう。

A:この制度における後継者の最初の贈与税の申告期限の翌日以後5年を経過する日

B:この制度における後継者の最初の相続税の申告期限の翌日以後5年を経過する日

また①や②は、特例経営承継期間内であっても、一定のやむを得ない場合に限り、猶予されている税額が免除されるケースがある。

事業承継税制で猶予された相続税・贈与税が免除されるケース6つ

納税を猶予されている贈与税や相続税は、一定要件を満たす場合に納税が免除される。免除を受けるためには、税務署に対する手続きが必要だ。ここでは、相続税・贈与税が免除を受けられる主なケースを6つ解説する。

ケース1.先代経営者が死亡した(贈与税のみ)

先代経営者が死亡すると、納税を猶予されている贈与税は全額免除となる。ただしこの場合、納税が猶予されていた株式等は、相続や遺贈で取得したとみなされる。贈与税を免除された株式等の贈与時における価額を、相続税の課税財産に加えなければならない。

つまり、贈与税が免除になった途端に、株式等の相続税の問題が発生してしまう。しかし一定の手続きによって、相続税の納税猶予(一定要件を満たせば免除)の適用を始められる。

贈与について特例措置を適用していれば、引き続き相続でも特例措置を適用できる。

ケース2.後継者が死亡した

後継者の死亡によっても猶予されている税額が免除される。贈与の場合は、先代経営者の死亡以前に後継者が死亡したケースが該当する。

ケース3.特例経営承継期間中、やむを得ない理由により会社の代表権を有しなくなった

通常、特例経営承継期間内に後継者が代表権を失うと、納税猶予の期限が確定して納税義務が生じる。

しかし、その理由がやむを得ない理由に該当し、かつ免除対象贈与(この制度による株式等の贈与)を後継者に行ったとき、猶予されている税額が免除される。

具体的には、後継者が障がいの状態になったり、介護認定を受けたりする場合が想定されるだろう。

ケース4.特例経営贈与承継期間の経過後に免除対象贈与を行った

特例経営贈与承継期間の経過後であれば、上記の理由がなくても免除対象贈与(後継者に対する、この制度を適用した株式等の贈与)をすると、納税の免除が受けられる。

ケース5.特例経営贈与承継期間の経過後に破産手続開始決定などがあった

特例経営贈与承継期間の経過後に、破産開始決定や特別清算開始の命令があった場合、猶予されている税額が免除の対象となる。

ケース6.特例経営贈与承継期間の経過後に一定の事由が生じて譲渡・合併・解散した

納税猶予を受けている株式を一部譲渡すると、特例経営贈与承継期間の経過後であっても、譲渡した分に対応する猶予税額を納税する必要がある。

しかし特例措置では、特例経営贈与承継期間の経過後で、かつ事業の継続が困難な一定の事由が生じている場合、その事由に対応する猶予税額のみ免除される。もちろん税務署への申請は必要だ。

譲渡のほかに、一定の合併や解散などでも同じ事由があれば免除の対象となる。

【事業の継続が困難な事由の内容】

事業の継続が困難な一定の事由とは、下記のA~Eのいずれかの事由である。Eは解散を含まない。

A:直前の事業年度および直前の3事業年度のうち2年以上の事業年度が赤字である場合

B:直前の事業年度および直前の3事業年度のうち2年以上の事業年度において、各事業年度の平均総収入金額が対前年度比で減少している場合

C:直前の事業年度または前事業年度の終了日において、有利子負債が各事業年度の平均総収入金額の6か月分以上ある場合

D:類似業種の上場企業の株価が前年の株価を下回る場合

E:後継者が心身の故障などによって会社の業務に従事できなくなった場合(譲渡・合併のみ)

【免除を受けるための手続き】

猶予されている税額の免除を受けるには、税務署に免除届出書または免除申請書を必要書類と一緒に提出する。

前項のケース1~4は届出書の提出でよいが、5~6は申請書の提出が必要となり、申請内容を税務署長が認めた場合に免除される。

また、免除届出書・免除申請書には提出期限があるので注意してほしい。期限は免除されるケースによって異なるため、あらかじめ確認しておく必要がある。

事業承継税制の要件を正しく理解し、早めの準備を

事業承継税制ではさまざまな要件が設けられているものの、本記事のように「会社・後継者・先代経営者」の3者にわけて要件を理解するとわかりやすい。「誰に対して」「どのような要件が定められているか?」の2点を意識すれば、事業承継に向けて必要な準備が見えてくるはずだ。

また、事業承継税制の適用には手続きが必要になる点、場合によっては手続きだけで数か月かかる点も忘れてはいけないポイント。中小企業にとって納税猶予を受けられるメリットは非常に大きいため、余裕をもって準備に取りかかることを意識しよう。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

文・THE OWNER編集部