現物分割は亡くなった人の遺産を分け合う遺産分割の方法の一つで、遺産を換金したりせずにそのままの形で分け合います。被相続人が死亡してすぐに行うほか、ひとまず共有にしていた遺産の共有を解消したいときに行うこともあります。

相続時の現物分割は簡単ですが、共有物の現物分割では分け方によっては税金がかかることがあるため注意が必要です。

この記事では、現物分割の方法と共有物を現物分割するときの税金について、相続税の専門家が詳しく解説します。

1.遺産分割の方法(現物分割・換価分割・代償分割・共有分割)

亡くなった人の遺産は、遺言があればそのとおりに相続しますが、遺言がなければ相続人どうしで話し合って分け方を決めます。

遺産を分け合う遺産分割には、以下の4つの方法があります。

・現物分割:現物の遺産を現金に換えずにそのまま分け合う方法

・換価分割:現物の遺産を売却して現金に換えてから分け合う方法

・代償分割:特定の相続人が遺産を現物のまま相続して、代わりに他の相続人に現金または現物を与える方法

・共有分割:一つの現物を複数の相続人で共有する方法

(共有分割を除いた3つを遺産分割の方法とする考え方もあります。)

これらの分割方法のうち、現物分割は次のような場合に適しています。

・遺産の大部分が現金や預金である

・遺産の種類が多く現物でも公平に分割できる

・遺産の価値にばらつきがあっても相続人どうしで納得している

現物分割では不動産や株式など現物を売却する必要がないため、手続きは比較的簡単です。現物の遺産の価値がそれぞれ異なっていても、相続人どうしで納得していれば現物分割で遺産を分けても構いません。

しかし、相続人どうしでもめるようなことになれば、現物分割は適していません。 相続人ごとの取り分を調整するには、換価分割や代償分割、共有分割も組み合わせて遺産を分け合います。

【参考】換価分割と代償分割についての詳しい解説は、下記の記事を参照してください。

換価分割を行う前に知っておきたい3つの注意点

要注意!代償分割で“普通とは異なる”相続税の計算方法

2.現物分割の場合の遺産分割協議書の書き方

相続人どうしで遺産の分け方が決まれば、遺産分割協議書を作成します。

現物分割の場合は、誰がどの遺産を相続するかを遺産分割協議書に記載します。

対象の遺産を正しく特定するために、遺産の内容は次のように正確に書く必要があります。

・不動産:登記簿謄本の記載事項と同じように記載

・預貯金・株式等:金融機関名・支店名・預金種別(普通・定期等)・口座番号を記載

債務、負債も相続の対象になるのでもれなく記載します。

遺産分割協議書の書き方については、「ひな型をダウンロードして完全解説!遺産分割協議書の書き方の決定版」を参照してください。

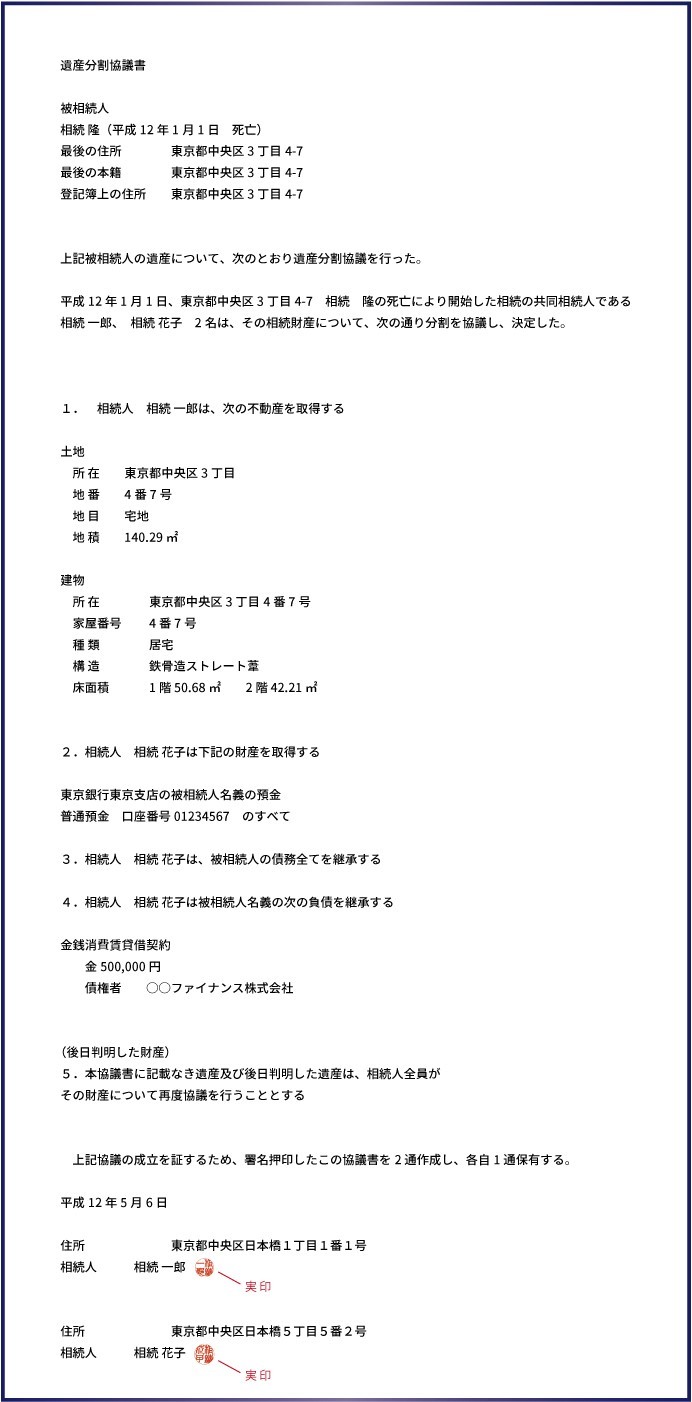

遺産分割協議書の作成例

3.共有している不動産の現物分割

現物分割は相続時に行うほか、相続時に共有分割した遺産について共有状態を解消したいときにも行うことがあります。

この章では、共有している財産を分割する方法と税金に関する注意点をお伝えします。

3-1.共有物分割で共有状態を解消できる

不動産を相続したときは、相続人どうしで話し合いがまとまらず、ひとまず共有にしておくケースがあります。

ただし、不動産を共有すると、売却のときに共有者全員の合意が必要で手続きが面倒になります。さらに、共有者の誰かが死亡した場合には、その人の相続人が共有者に加わり権利関係が複雑になります。

共有している不動産は、分割して共有状態を解消することができます。 これを共有物分割といいます。

3-2.共有物分割の方法

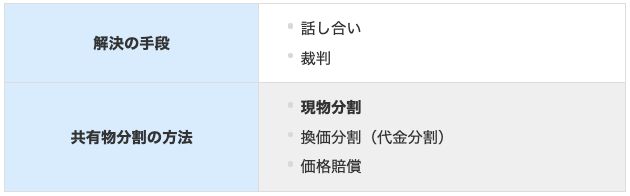

共有物分割の方法は、次のように分類されます。

共有物分割は当事者どうしの話し合いで行いますが、話し合いがまとまらない場合は裁判で行います。

現物分割では、共有物を物理的に分けて共有を解消します。

土地は共有者の持分に応じて分けることができますが、極度に細分化される場合や、価値が著しく減少する恐れがある場合は困難になります。建物を現物分割することは困難ですが、マンションのような区分所有建物であれば現物分割できる可能性があります。

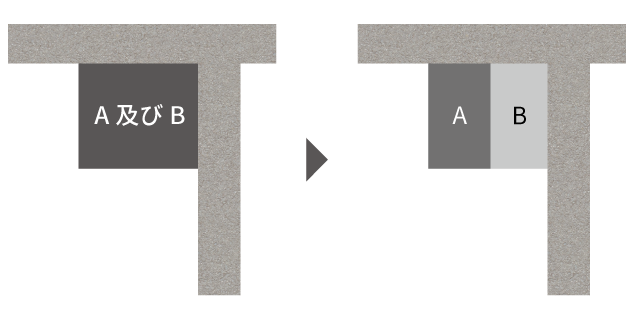

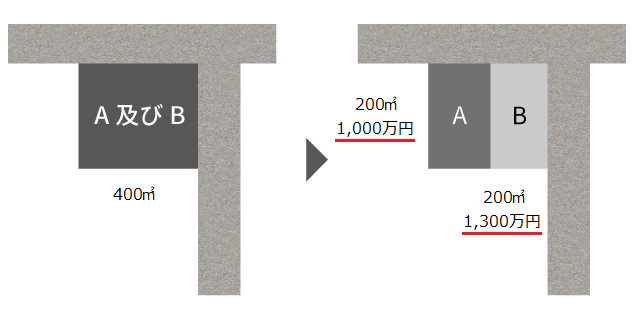

下の図は、共有している土地を現物分割するときのイメージを表しています。

相続人AとBで共有していた一筆の土地を分筆することで、AとBがそれぞれ単独で所有することになります。

3-3.共有物を現物分割するときの税金

共有物を現物分割する場合は、譲渡所得税あるいは贈与税がかかる場合があります。

課税されないようにするには、分割の比率に注意する必要があります。

3-3-1.譲渡所得税

2人以上で共有していた一つの物をそれぞれの持分に応じて現物分割する場合は、原則として譲渡益に所得税が課税されます。実質的に共有持分を交換(譲渡)したとみなされるからです。

ただし、2人以上で共有していた一つの土地をそれぞれの持分に応じて現物分割する場合に限っては、土地の譲渡はなかったこととして扱われ、所得税は課税されません(所得税法基本通達33-1の6)。

このとき、分割されたそれぞれの土地の面積の比率が共有持分の割合と異なる場合があります。その場合は、それぞれの土地の価額の比率が共有持分の割合におおむね等しければ、持分に応じた現物分割が行われたことになります(所得税法基本通達33-1の6注2)。

3-3-2.贈与税

一つの共有地の現物分割で所得税が課税されない場合でも、贈与税が課税される場合があります。分割されたそれぞれの土地の価額の比率が共有持分の割合と異なり、価値の移転があったと考えられる場合です。

たとえば、AとBが一つの土地を2分の1ずつ共有していたとき、単純に同じ面積で現物分割するとAの土地とBの土地で価額に差が生じることがあります。下の図のように、Aの土地は一方の道路にしか接していないのに対してBの土地が角地になっている場合は、同じ面積であればBの土地の方が価額は高くなります。

この場合ではAからBに対して価値の移転があったと考えられ、Bに贈与税が課税されます。

土地を現物分割する場合は、単純に面積で按分するのではなく土地の形状や接道状況も考慮して、価格が等しくなるように調整する必要があります。

4.まとめ

ここまで、相続時の現物分割と共有物の現物分割について解説しました。

相続時の現物分割は手続きが簡単というメリットがある一方、資産ごとの価値が大きく異なる場合は遺産を公平に分割できないというデメリットがあります。

共有物を現物分割すると、権利関係が複雑になりがちな共有状態を解消できますが、分割の比率には注意が必要です。単純に面積に応じて分割した結果、分割後の資産の価額に差が生じると贈与税が課税される場合があります。

贈与税の課税については、税法に基づく土地の評価が必要になります。

課税されないようにするための分割割合のシミュレーションは、贈与税・相続税に詳しい税理士に依頼するとよいでしょう。(提供:税理士が教える相続税の知識)