申告納税制度を採用している日本では、総合課税方式と分離課税方式の2つが採用されている。所得の種類によっては、総合課税方式ではなく分離課税方式が適用できる。今回は、分類課税方式の仕組みや総合課税方式との違い、分類課税方式での所得税の計算方法や確定申告の進め方について解説する。

目次

分離課税とは

日本では、国税の中でも基幹を占める所得税、法人税、相続税、消費税は、いわゆる申告納税制度を採用しており、税金の計算は納税者に委ねられている。

元来、所得税や法人税などは賦課課税制度を採用していたが、戦後シャウプ勧告によって、直接税化が図られ、申告納税制度へと移っていった。その際、所得税の総合課税化を推進したが一部の課税に分離課税が残り、他国に類を見ない2つの課税方式が存在するという複雑化をもたらした。

分離課税の意義

所得税は、所得の種類が多様なので確定申告が煩雑になる。そのため、事業や不動産、給与などの所得を合計して、その合計所得に税率を乗じて税額を計算する「総合課税」を採用している。分離課税は、一部の所得には累進的な総合課税と合計せずに単一税率を採用しており、不公平感をなくすという意義がある。

例えば、長期間所有していた不動産を売却した場合、給与所得に比べて不動産所得が多ければ、所得税率が高くなってしまう。しかし、分離課税を適用することで、税率の不公平感をなくせるのである。

申告納税制度と2つの課税方式

日本では申告納税制度を採用しており、所得税は以下の2つの課税方式が適用されている。

①総合課税方式

②分離課税方式

ここでは、それぞれについて解説する。

1.総合課税方式

総合課税方式は、所得の種類ごとに所得を計算し、合計所得に応じた税率を乗じて税額を算出する課税方式だ。

総合課税方式における所得は、以下の8種類と決められている。

①事業所得

②不動産家賃収入

③利子所得

④配当所得

⑤給与所得

⑥雑所得

⑦株式・建物・土地を除く譲渡所得(例:貴金属、車両など)

⑧一時所得

総合課税方式は、所得の合計額に税率を掛けるだけで税額を算出できるので、申告納税制度においては簡便な方法である。

図表1:確定申告書B 総合課税方式のイメージ

2.分離課税方式

分離課税方式とは、所得の種類ごとに税率を掛けて税額を算出する課税方式である。総合課税方式に累進性があるのに対して、分離課税方式は一定率で、所得の多寡によって税率が変わるものではない。

そのため、所得金額が多くなると納税者に有利に働くが、少ないと負担が多くなる傾向がある。

分離課税方式の対象となる所得は以下の5つである。

①配当所得

②退職所得

③山林所得

④譲渡所得(不動産、株式の売却等)

⑤先物取引

なお、分離課税方式には「源泉分離課税」と「申告分離課税」の2種類がある。

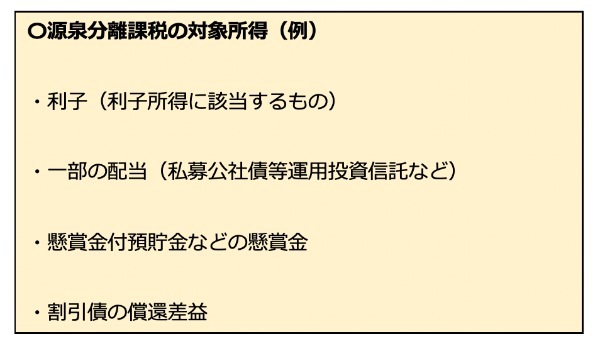

源泉分離課税とは?

本稿では「申告分離課税」について解説するが、「源泉分離課税」についても予備知識として概要をチェックしておこう。

源泉分離課税とは、ほかの所得とは完全に分離する形で課税をする仕組みである。実際の課税は源泉徴収によって行われ、2022年3月現在では該当所得の20.315%(所得税+復興特別所得税+住民税)が税金として徴収される。

源泉分離課税の対象所得はいくつかあるが、以下では代表的なものを紹介しよう。

上記の所得は源泉徴収によって納税が完結するため、確定申告を行う必要はない。ただし、該当所得の要件が細かく定められているので、特に投資や資産運用を行っている人は国税庁のホームページなどで確認しておこう。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

分離課税の対象となる所得の種類と計算方法

ここでは、分離課税の対象となる5つの所得ごとに、所得税の計算方法を解説する。

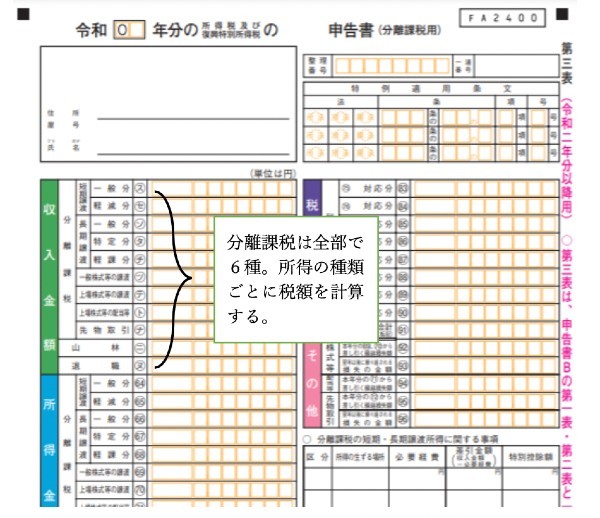

図表2 確定申告書第三表 分離課税方式のイメージ

分離課税の計算方法1:配当所得

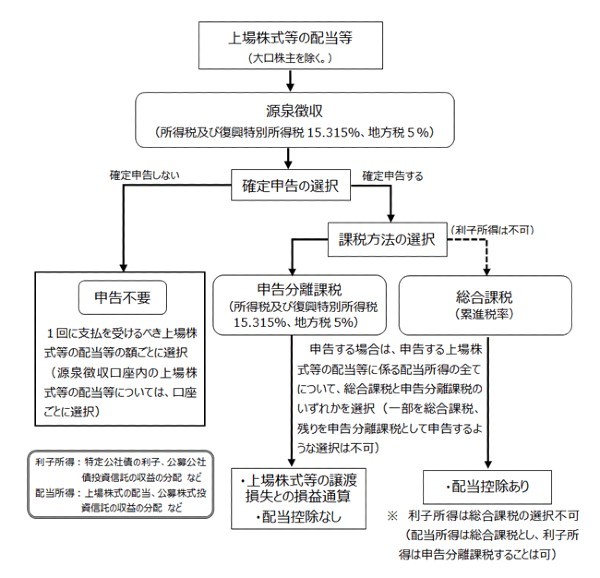

配当所得は原則として総合課税であるが、申告の煩雑さを避けるために、上場株式等の配当所得については申告分離課税を選択できる。総合課税にも分離課税にも配当所得が存在し、納税者を悩ませるようである。

そのため、一般的な上場株式等の配当所得については確定申告不要制度が採用されており、納税者の便宜が図られている。

下記の図表3に示すように、総合課税か分離課税の選択においては、3つの方法の中で税額が少なくなる方法を勘案する。申告分離課税を選択すると、前年までに株式の譲渡で損失が出ていれば、他の配当所得と損益通算ができ。しかし、総合課税を選択すると配当控除が使えるので、シミュレーションが必要となる。

図表3 上場株式等の課税関係

なお、配当所得の計算方法は以下の通りだ。

配当収入-株式などを取得するための借入金利子=配当所得

分離課税の計算方法2:退職所得

退職所得とは、退職時に勤務先から受ける退職手当などの所得である。退職所得の計算方法は、以下の通りだ。

(収入金額-退職所得控除額×1/2=退職所得の金額

※収入金額は「源泉徴収される前の金額」

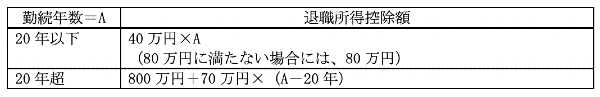

ここでの退職所得控除額は、以下のように算出する。

退職所得は、原則として分離課税である。しかし、退職金の受領者が「退職所得の受給に関する申告書」を提出していれば、退職金等の支払者が退職所得に関する所得税分を源泉徴収するため、確定申告は必要ない。

分離課税の計算方法3:山林所得

山林所得も分離課税の対象だが、山林を取得してから5年以内に伐採や譲渡をすると、山林所得ではなく事業所得か雑所得となり、総合課税によって申告しなければならない。

山林所得の計算方法は、以下の通りだ、

総収入金額-必要経費-特別控除額(最高50万円)=山林所得の金額

山林所得の税額計算は、5分5乗方式といわれるものが採用されるため、以下のように算出される。

(山林所得金額×1/5×課税所得対する税率)×5

分離課税の計算方法4:譲渡所得(不動産、株式の売却)

譲渡所得とは、土地や建物、株式、ゴルフ会員権など、資産譲渡による所得のことだ。ただし、棚卸資産や山林などの譲渡(土地部分は除く)による所得は、譲渡所得に該当しない。

譲渡所得は、不動産とそれ以外とで所得の計算がかなり違う。また、不動産の譲渡は短期と長期とがあり、特例も多く非常に複雑なのでポイントだけ解説する。

1.不動産の譲渡所得

不動産の譲渡所得は、売却した年の1月1日から起算して、所有期間が5年を超える場合は長期譲渡、5年以内ならば短期譲渡となる。5年を境に税率が大きく異なるので、注意が必要である。

長期譲渡の税率:所得税(国税)=15%、住民税(地方税)=5%

短期譲渡の税率:所得税(国税)=30%、住民税(地方税)=9%

短期譲渡の場合は税額が倍近くなるので、売却する際には所有期間のチェックが必要である。

なお、不動産の譲渡所得は以下のように計算する。

譲渡価額(売却価格)-取得費(売った不動産の購入代金、建物は減価償却相当額を控除後)-譲渡費用(仲介料、立退料、取り壊し費用等)-特別控除額(※1)

(※1)特別控除額にはさまざまなケースがある。

2.株式等の譲渡所得

株式等の譲渡による譲渡所得の金額は、「上場株式等に係る譲渡所得等の金額」と「一般株式等に係る譲渡所得等の金額」に区分して税金を計算する。これは、それぞれの区分ごとにしか損益通算ができないからである。

株式等の譲渡所得は以下の計算式で求める。

総収入金額(売却金額)-必要経費(取得費+委託手数料)

なお、株式等の譲渡所得にもさまざまな特例があるので、申告の際には国税庁HP等を参照されたい。

分離課税の計算方法5:先物取引

一定の先物取引の差金等決済をした場合には、その先物取引に係る譲渡所得の合計額については他の所得と区分して税金を計算する。

先物取引も株式と同様に損益通算が可能だが、先物取引に関わる所得との損益通算に限られるので注意されたい。

分離課税の確定申告のしかた

ここでは、分離課税の対象となる5つの所得ごとに、 確定申告の進め方を解説する。

分離課税の確定申告方法1:配当所得

申告分離課税を選択する場合には、所得税率は15%である。したがって、配当金額に税率を掛けることによって税額が計算され、その金額を確定申告書に記載する。

なお、課税所得が900万円以内ならば、分離課税よりも総合課税のほうが有利である。

分離課税の確定申告方法2:退職所得

退職所得の税率は一律20.42%で、雇用主が源泉徴収する。「退職所得の受給に関する申告書」を提出していないならば、この税額で確定申告する。

分離課税の確定申告方法3:山林所得

山林所得の計算は前述のとおり、5分5乗方式を用いる。すなわち、課税所得が計算されたら、その金額を5で割った後に対応する税率を乗じて、さらにその金額に5を乗じて税額を算出する。

例えば、山林所得が600万円とすると、600万÷5=120万円。120万円に対応する税率は5%なので、求める税額は120万円×5%×5=30万円となる。

総合課税だと、課税所得600万円に対する税額は600万円×20%-42万7,500円=77万2,500円であることから、分離課税によって山林所得が優遇されていることがわかる。

分離課税の確定申告方法4:譲渡所得

1.不動産の譲渡所得

既述の通り、長期譲渡の場合が所得税15%、短期譲渡の場合が30%である。「確定申告書第三表」では、まずは短期と長期に区分した後に、一般、特定、軽減に分類して所得を計算し、区分ごとに合計して税率を掛けて税額を決定する。

2.株式等の譲渡所得

株式等の譲渡所得についても、不動産の譲渡と同様に一般株式か上場株式かに区分し、それぞれを損益通算した後に所得の合計額を算出し、税率15%を掛けて税額を決定する。

分離課税の確定申告方法5:先物取引

先物取引の税率は15%なので、先物取引所得に15%を掛けて税額を決定する。

総合課税で算出した税額と上記1〜5で算出した税額を合計して、第一表に転記し、最後に復興特別所得税を加算して税額計算は終了する。

配当所得は申告方法によって節税効果が変わることも

配当所得は課税方式を選べる所得であり、申告分離課税か総合課税かによって節税効果が変わってくる。実際にはどちらが得になるのか、それぞれの特徴も踏まえて分かりやすく解説しよう。

申告分離課税のほうが得になるケース

申告分離課税では、課税所得金額に関わらず税率が20.315%となる。したがって、以下の表を見たときに税率が20.315%を超える人は、申告分離課税を選んだほうが税金を抑えられる。

上の表を参考にすると、税率が20.315%を超えるのは課税所得金額が695万円以上の場合だ。つまり、課税所得の合計金額(※配当所得も含む)が695万円以上となる人は、申告分離課税のほうが税金面で有利と言える。

総合課税のほうが得になるケース

総合課税では、ほかの所得と配当所得を合算する形で税金計算が行われる。したがって、配当以外にも多くの所得があり、全体の所得金額が高額になる人は税負担が重くなりやすい。

また、金額に応じた配当控除を受けられる点も、総合課税では押さえておきたいポイントだ。例えば、剰余金の配当に係る配当所得に対しては、「配当金×10%」の控除が適用されている。

ここまでの内容を踏まえると、その年の課税所得金額が695万円以下の人は、総合課税によって税負担を抑えられる可能性が高い。ただし、配当控除の額はケースによって異なるため、実際の判定には細かい計算が必要になる。

ちなみに、配当金に対して源泉徴収が実施されている場合は、確定申告によって還付金を受け取れることも覚えておきたい。

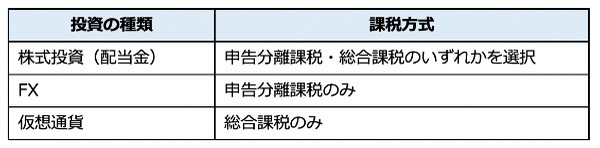

投資の種類によって課税の扱いが変わる点に注意

配当所得における課税方式は前述の通りだが、実は投資の種類によって課税の扱いは変わってくる。ここからは代表的な投資として、FX(外国為替証拠金取引)と仮想通貨の課税方式を解説していこう。

FXは申告分離課税のみ

FXの利益には、通貨間の為替差益を利用した「売買益」と、金利差を利用した「スワップ(スワップポイント)」の2種類がある。

中でもスワップは株式の配当と似たものだが、いずれの利益も申告分離課税しか認められていない。つまり、FXではその年に発生した売買益とスワップに対して、一律20.315%の税金が課される。

また、株式投資でよく見られる特定口座が存在していない点も、FXでは注意しておきたいポイントだ。自動的に源泉徴収がされることはないので、FXにおいて利益が出た場合は自身で確定申告を行う必要がある。

仮想通貨は総合課税のみ

一方で、ビットコインをはじめとした仮想通貨(暗号資産)取引では、すべての利益が総合課税として扱われる。つまり、ほかの所得と合算する形で税金計算が行われており、所得税率は最大で45%となる。

住民税と合わせると55%の税金が徴収されるため、仮想通貨の投資家は納税面で悩まされるケースが多い。少し前には「億り人」という言葉もよく聞かれたが、仮に1年間で1億円の利益を生み出した場合は、所得税・住民税だけで5,000万円以上を徴収されることになる。

実際の資産運用では、税金の負担によって利益が大きく目減りしてしまうケースもある。そのため、投資の方法を選ぶ際には利回りや利益の種類だけではなく、課税方式までしっかりと比較することが重要だ。

ほかにも、損益通算や繰越控除などの違いがあるため、各投資の詳細は税金のことまできちんと調べておこう。

分離課税の計算は注意が必要

分離課税制度の税率は約15%の一定率でさほど複雑ではないが、所得の計算が非常に複雑である。

特に不動産の譲渡に関しては約50種の特例があり、計算を誤ると過大な税金を納めたり、過少申告で税務署に指摘される可能性もある。したがって、分離課税によって所得税を算出する際には、税理士などの専門家に相談して、万全に臨みたいところである。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!