こんにちは、税理士の中村です。

私が代表をしておりますベンチャーサポート税理士法人は全国14拠点8000社を超える会社の税務顧問をさせていただいております。

そんな私たちが日々の税理士業務の中で実感していること、それは「融資がいかに会社経営において重要か」ということです。

第1章 エピローグ

中小企業は資金が尽きたときに倒産します。

赤字だから倒産するのではないのです。

黒字であっても資金がショートすれば一巻の終わり。

だからこそ資金には余裕を持っておきたいものです。

しかし、現実には資金に余裕がある中小企業はほとんどありません。

来月の支払いができるか、高い税金をどうしようか、社長の頭の中にはいつもお金の心配がいっぱいです。

中小企業にとって「融資を受けられるかどうか」はまさに生死の分かれ目。

そんな中小企業をサポートするために、ベンチャーサポート税理士法人は銀行と直接何度も何度も融資交渉をしてきました。

我ながら税理士事務所がここまで銀行さんと交渉するのも珍しいのではないかと思っています(笑)。

その結果として、ベンチャーサポート税理士法人は最新の融資ノウハウを蓄積することができました。

また、いろいろな銀行マンと仲良くなると「融資の裏側」が鮮明にわかってきたのです。

「銀行はどうやって融資するか、しないかを決めているのか?」

もっと突っ込めば「どうすれば融資が受けやすくなるのか?」についてです。

そんな実践から得た融資ノウハウを余すことなく公開します。

第1章から第4章は融資の基礎知識について、第5章では融資の裏側についてご説明いたします。

御社の融資に少しでもお役に立てれば幸いです。

第2章 融資の種類

まず、最初に「融資の種類」から見ていきましょう。

中小企業の現場では「融資」と一言に言ってもその借り方や借りる先の区分で大きく3つに分けて考える必要があります。

それは、

①日本政策金融公庫

②保証協会経由の融資

③銀行のプロパー融資

の3つです。

簡単にこの3つの融資についてご説明いたします。

①「日本政策金融公庫」

まず①の「日本政策金融公庫」は以前「国金(こっきん)=国民生活金融公庫」と言われた銀行で、主に小規模な会社に対して融資する政府系の金融機関です。

平成20年10月に「国民生活金融公庫」「農林漁業金融公庫」「中小企業金融公庫」「国際協力銀行」の4つが合併し、「株式会社日本政策金融公庫(以下、政策公庫)が誕生しました。

株式会社になりましたが、株式は政府が全額を保有することが法律で定められており、従来までと同様に政府系金融機関として運営されていきます。

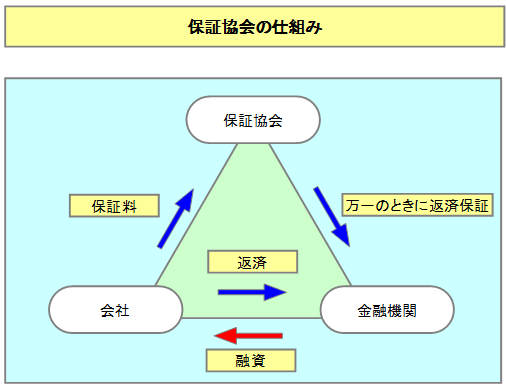

②信用保証協会

次に②の「保証協会経由の融資」についてですが、これは「信用保証協会」という公的な機関が保証人になってくれて民間の金融機関から融資を受ける制度のことです。

保証協会を使う融資のことを「プロパー融資」に対して「制度融資」といいます。

上記の図を見てください。

会社が設立してから日の浅い場合、銀行はなかなか直接融資をしてくれません。

このようなときに、「保証協会」に保証を依頼します。

保証協会が保証を取り付けてくれると、万一会社が返済できなくなったときに、保証協会が銀行に残債を返済することになるのです。

つまり銀行からするとリスクが少なく融資をすることができるというわけですね。

その代わりに会社は保証をしてもらう対価として「保証料」を保証協会に支払います。

保証協会は都道府県や市町村が運営しています。

各都道府県に47協会、特定の市に5協会、全国であわせて52協会あります。

大阪の場合ですと大阪府と大阪市が保証協会を運営しています。

③プロパー融資

最後に③のプロパー融資ですが、これは銀行が直接会社に融資をすることをいいます。

銀行にとっては万一会社が返済できなくなったときには全額銀行が損失を被りますので、なかなかプロパー融資はしてくれません。

社歴や経営の状況を考慮して慎重に融資してきます。

以上のように、中小企業が融資という場合には3通りの融資方法があります。

これ以外には金利の高い「ビジネスローン」などもありますが、これらの金融機関を利用するのは最終手段ですのでここでは取り上げないことにします。

では次の章から各融資の内容について詳しく見ていきましょう。

第3章 日本政策金融公庫(旧国民生活金融公庫)

(1)概要

日本政策金融公庫(以下、政策公庫)は平成20年10月1日からスタートした新しい組織です。

政府の政策実現のために、民間の金融機関を補完するのが本来の目的です。

中小企業や自営業者に対しては民間の銀行より積極的な融資活動を行っています。

これは政策公庫が政府系金融として営利追求を第一の目的としてないからです。

開業資金についても創業時から比較的積極的に融資を行ってくれます。

政策公庫の業務は大きくは4つに分かれます。

①国民一般向け業務

②中小企業向け業務

③農林水産業者向け業務

④海外向け業務

この中で中小企業に直接関係してくるのは①の「国民一般向け業務」と②の「中小企業向け業務」の2つで、特に①の「国民一般向け業務」が中心になってくるでしょう。

ちなみに「中小企業向け融資」は以前の中小企業金融公庫が行っていた事業内容のもので比較的大規模な融資案件が対象になります。

今回は中小企業がよく利用する3つの制度について説明していきます。

(2)新創業融資制度

①制度の内容

「新創業融資制度」は新たに事業を始める個人事業主や法人に対して無担保・無保証で融資する制度です。

この制度を受けるためには次の3つの要件をすべて満たさなければいけません。

①事業を開始してから税務申告を2期を終えていないこと

②雇用の創出を伴う事業を始める、又は同じ業種の企業に6年以上勤務していた

③創業資金の1/3以上を自己資金で用意していること

①と②についてはそのままなので良いですね。

③については少し説明させてください。

③について具体的に説明いたしますと、例えば1000万の融資を申込むのであれば、500万は自己資金で用意しなければいけないということです。

つまり1500万の資金を使う予定があって、その1/3である500万は自己資金で用意してくれれば1000万を融資しますよ、ということです。

この要件を満たした場合に、最大1000万円までの融資を申し込むことができます。

ただし初めて公庫に申し込む場合は、1000万円の満額が出ることはまずありません。

だいたい300万~700万くらいが多いようです。

最初から満額はなかなか出ないということです。

これは自分がお金を貸す場合を考えてみればよくわかりますが、最初は小さいお金を貸して様子を見て、信用ができてから大きなお金を貸すということです。

適用金利は政策公庫のHPに公開されており、世の中の状況や返済期間などによって変動しますが、だいたい2.5%~3.0%くらいになります。

申込書は政策公庫のHPか政策公庫の支店に行けば入手できます。

「創業計画書」と「借入申込書」と「企業概要書」の3つを記入して提出します。

書類の書き方で融資上重要になる箇所の書き方のコツをご紹介しましょう。

②創業計画書の書き方・スケジュール

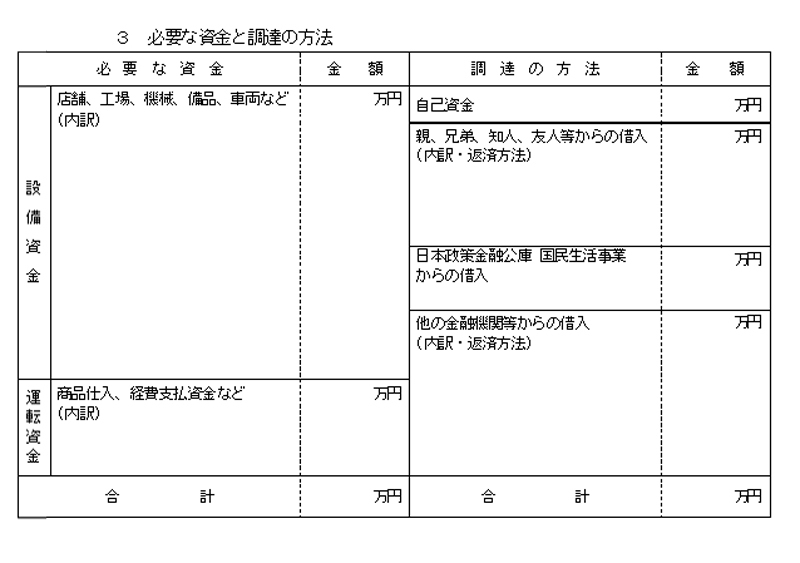

必要な資金と調達の方法の書き方

まず「創業計画書」の「3.必要な資金と調達の方法」の書き方です。

左部の「必要な資金」には融資を受けて何に使うつもりなのかを書きます。

例えば設備資金としては事務所の保証金や敷金、パソコン、机などを書きます。

運転資金としては人件費や家賃の3ヶ月分、仕入代金、広告費などを書きます。

これらの資金使途は業者の見積もりが必要になります。

この資金使途がはっきりできていないと融資を受けることはできませんので、しっかり計画してください。

右部の調達方法は自己資金が政策公庫からの借入希望額の1/2以上になっていなければ

いけません。

申し込みのときや面接のときに通帳に残っている残高が自己資金ということになります。

開業のために既に使ったお金があるときはそれも自己資金になります。

また資本金も自己資金に含めることができます。

そして最後に左部と右部の合計が一致していることを確認してください。

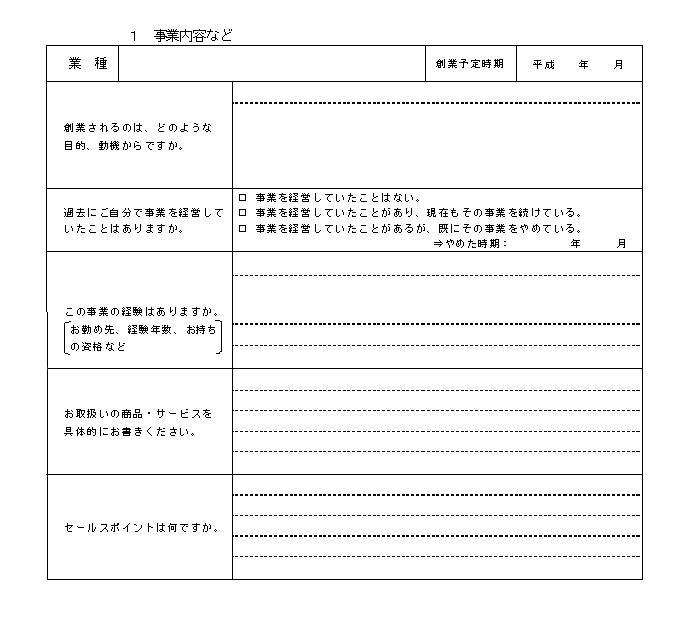

次は「創業計画書」の「1.事業内容」についてです。

事業内容の書き方

「この事業の経験はありますか」の項目では、新創業融資制度は同じ業種の会社で6年以上サラリーマンをしていたことが条件ですので、その内容を記載してください。

源泉徴収票があると信憑性は高くなりますので、できるだけ添付するようにしてください。

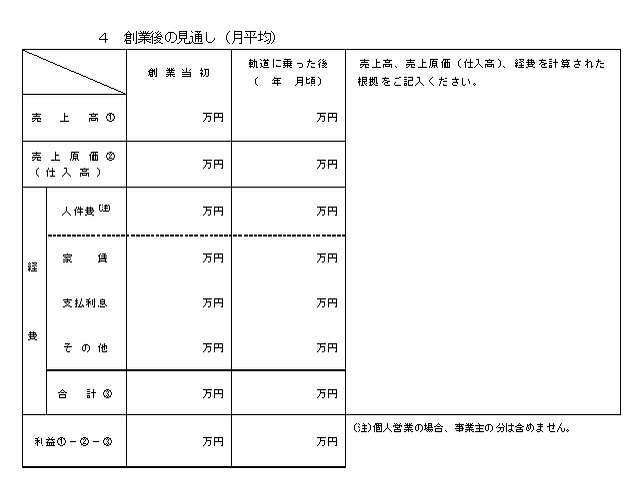

次は「創業計画書」の「4.創業後の見通し」の箇所です。

創業後の見通しの書き方

ここでいう「創業当初」とは設立から1年間くらいの平均値で良いでしょう。

「軌道に乗ったあと」は第2期を想定してください。

イメージとしては「創業当初」の1.2倍~1.5倍の夢のある見通しにしておくと良いです。

売上高や原価などは具体的な数字で根拠を示す必要があります。詳しくは政策公庫のHP

に「創業計画書記入例」がありますので、参照してください。

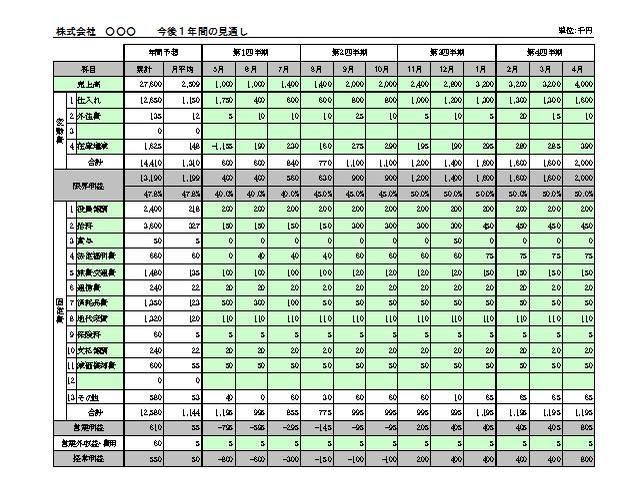

さらに今後1年間の月次損益計算書なんかを補足資料として添付すると印象がぐっと上がります。

こんな感じのものです。

融資を申し込んでから実行されるまでのスケジュール

これはベンチャーサポートのお客様が融資を申し込まれる際にお使いいただいているテンプレートです。

作成には「変動費とは何か」「固定費とは何か」「減価償却費とは何か」「営業外費用には何が入るか」などある程度の会計の知識は融資に必要です。

ただし会社を始めたばかりの人にとっては事業を軌道にのせることこそが最重要課題であって、会計は後回しになりがちなもの。

私はこのことは当然のことと思っています。

会計ができて事業が軌道に乗っていないのでは本末転倒です。

最初は事業を軌道にのせることに全力を注ぐべきなのです。

そしてこういうときにこそ会計事務所を利用するのが賢い方法。

会計事務所に相談して一緒に申し込み資料を作れば、質の良いものが短時間でできるでしょう。

最後に融資を申し込んでから実行されるまでのスケジュールについてです。

通常申し込みをしてから1週間から10日くらいで面接があります。

ただし年末などの融資件数が増加するときはもう少し遅くなることもあります。

面接は政策公庫の支店で行われることが多いですが、たまに会社に来ることもあります。

政策公庫はこの面接が非常に重要になります。

面接では社長の熱意や雰囲気などが見られます。

面接官は毎日面接をしている面接のプロです。

人を見る目も確かです。

熱い思いで堂々と自分の事業プランを説明することで面接官のイメージを良くするようにしてください。

質問の内容は多岐にわたります。

事業計画はもちろんのこと、前職のことや事業を始めようとした動機、今住んでいる家の家賃を聞かれたというケースもありました。

面接官は貸したくないのではなく、しっかりした人に貸したいと考えています。

中には意地悪な質問をされるケースもあるようです。

「この事業計画は実現性が薄いのではないか」などです。

しかし事業計画はあくまで計画。

これは事業に対する熱意を見られている質問と考え、自分の考えを熱意を持って理路整然と説明してください。

「必ず実現できます」と。

ただし事業計画はあくまで具体的に説明ができないといけません。

「なぜこれだけの売上が立つのか」「この経費はなぜこれだけ必要なのか」は数字で説明できるようにしてください。

ただ、政策公庫の担当には正直当たりはずれがあり、はずれの担当に当たってしまうとよくわからないまま融資不可能というケースもあります。

その場合一度断られると半年後に再度申し込みができます。

どうしても面接官と人柄が合わなかったときは、今回は縁が無かったと割り切って半年後に再チャレンジすると良いでしょう。

面接の後審査が3日くらいあり、結果を報告してきます。

最短であれば最初の申込みから2週間で融資が振り込まれてきます。

(3)新規開業資金(新企業育成貸付)

「新規開業資金」は2.の「新創業融資制度」の適用を受けた後、第3期から第5期くらいまでの間に利用する制度です。

融資を受けるための条件は、新創業融資制度より若干緩和されて、雇用の創出を伴う事業を創めるか又は過去に同じ業種で6年以上勤務した経験があることなどが条件になります。

融資額は設備投資がMAXで7200万円、運転資金で4800万円、適用利率は雇用の字拡大を図る場合や、技術・ノウハウ等に新規性が見られる場合には、基準金利よりも低くなります。

提出する書類は「企業概要書」と「融資申込書」が必要になります。

書き方は新創業融資制度と同じです。

保証人や担保については、第三者保証が求められるケースがあります。

実際は経営状況によって求められるものが変わってきますが、本来は「保証人、担保についてはご希望をお伺いしながら」ということになっています。

このあたりは無理をせず正直に面接官に相談するのが良いでしょう。

(4)普通貸付

「普通貸付」は3.の「新規開業資金」の適用を受けた後に利用していくことになる制度です。

融資額は設備投資でMAX7200万円、運転資金でMAX4800万円となっています。 一部の業種(金融業、風俗業や投機事業など)以外は利用できる制度です。

このほか、飲食店、喫茶店、理・美容業、クリーニング業、旅館業などを営む方は、生活衛生貸付を利用することが可能です。

ただし、上記2の「新創業融資制度」や3の「新規開業資金」を通過しないでいきなり普通貸付に入るのは難しいようです。

そういった意味でも政策公庫との繋がりを早い時期から持っておくのは良い選択といえるでしょう。

(5)マル経融資(経営改善貸付)

マル経融資とは正式名を「経営改善貸付」と言い、小規模企業者が商工会や商工会議所の経営指導員による推薦を受けた場合に受けることができる制度のことです。

この制度を利用するには商工会や商工会議所の経営指導を6ヶ月以上受ける必要があります。

融資額は上限1500万円で、利率は「特利F」という区分の利率となり、他の融資に比べて低い金利が適用されます。

このほか、中小企業経営力強化資金(外部専門家(認定経営等革新機関)の指導・助言を受けて新規事業の開拓を受ける場合に利用できる資金)や資本性ローン(創業・新事業展開・事業再生等に取組む方の財務体質強化を図るために資金を供給し、期限7年~10年以内での期限一括弁済が可能)、セーフティネット貸付(社会的、経済的環境の変化などにより、一時的に業況の悪化を来している方が経営基盤の強化を図るため資金)等、さまざまな融資があります。

どの融資を利用するかによって適用利率も変わりますし、それぞれ利用条件が異なるので、一度専門家に相談した方がよいでしょう。

第4章 信用保証協会

(1)融資申し込み

信用保証協会とは中小企業が銀行から融資を受ける際に公的な「保証人」となってくれる組織であることを第1章でお話いたしました。

少し復習を兼ねて見てみましょう。

中小企業は大企業と比較するとどうしても信用力が落ちてしまいます。

融資を受けようとすれば信用力を補うために「保証人」が必要になるのですが、なかなか保証人のハンコは押してもらえるものではありません。

また頼みにくいというのも本音でしょう。

そこで「信用保証協会」という公的な機関に保証人を頼むのです。

つまり信用保証協会は直接融資をしてくれるのではなく、保証人として保証してくれるということです。

信用保証協会の保証があれば、万一返済ができなくなったときに会社に代わって新世保証協会が銀行へ返済することになります。

ですので、銀行にするとリスクを減らすためにまずは信用保証協会の保証枠の範囲内で融資を勧めてきます。

現在は万一融資先が倒産した場合、80%は信用保証協会が保証します。

このように信用保証協会が80%、銀行が20%を保証する仕組みを「責任共有制度」と言います。

では信用保証協会での保証にはどのような種類のものがあるのでしょうか。

多くの保証制度があり全てを説明はできませんので、重要な保証制度を3つについて説明していきます。

(1) 小口資金保証

(2) 小規模企業保証

(3) マル経融資

(2)小口資金保証

小口資金保証とは常時使用する従業員の数が20人(商業・サービス業については5人)以下の会社に対する保証制度のことを言います。

貸付金の上限は1250万円、適用金利は固定金利型の場合、1.9%~2.5%以内(平成25年4月現在 東京)となります。この他、別に保証料が必要で、保証料率は中小企業・小規模事業者の財務状況などを考慮し、原則として9つの料率区分(平成25年4月現在 東京0.3%~1.72%)から適用されます。

担保の提供がある場合や会計処理が「中小企業の会計に関する基本要領」に基づいていることを確認できる場合等には、それぞれ0.1%の割引が行われます。保証期間は運転資金7年以内、設備資金が10年以内で無担保無保証での申し込みができます。

この保証制度は、「責任共有制度」の対象外で、保証協会が100%保証をしてくれます。 つまり万が一返済できなくなったときは保証協会が銀行に100%返済をしてくれるということです。

銀行からするとリスク無しで融資ができるというわけです。

融資の現場では、銀行さんはこの制度が使える会社に対して積極的に融資に応じてくれます。

(3)小規模企業保証

上記(1)の小規模資金保証が適用できない規模の会社が対象になります。

この保証制度は無担保と有担保を選択できるのですが、それぞれの場合で取り扱いは異なります。

貸付の上限は無担保で、8000万となります。

適用金利は1.9%~2.7%以内となります(平成25年4月現在 東京)。

保証料率は無担保の場合が0.27%~1.72%(平成25年4月現在 東京)。

適用金利と保証料率は変わることがありますので、保証協会のHPでその時々の保証料を確認するようにしてください。

保証期間は無担保の場合、運転資金で5年、設備資金で7年。

有担保の場合であれば運転資金で7年、設備資金で20年までいけます。

(4)マル経融資

マル経融資は政策公庫のところで見たものと同じで、小規模企業者が商工会や商工会議所の経営指導員による推薦を受けた場合に受けることができるものです。

推薦を受けるためには商工会または商工会議所の経営指導を6ヶ月以上受ける必要があります。

貸付の上限は1250万円、金利は2.「小口資金保証」よりも0.1%低くなります。

保証人や担保については、無担保無保証でいけます。

また責任共有制度の対象外のため、保証協会が100%保証してくれます。

(5)団信(団体信用生命保険)

団信保険とは団体信用生命保険のことで、融資を受けた人が返済の途中で死亡・高度障害になった場合、その保険金により債務が弁済される仕組みのことです。

保証協会で融資を申し込むと加入を勧められますが強制ではありません。

また融資の結果にも影響を及ぼすことはありません。

小規模企業の場合は信用保証協会とは別に、通常社長が連帯保証人になることを求められます。

社長に万一のことがあれば、残されたご家族に借金を残してしまうことになりますから、他に十分な金額の生命保険に入っていれば別として、団信に加入した方が無難かもしれません。

(6)融資が実行されるまでの時間

申込をしてから最終的に通帳にお金が振り込まれるまでは、順調に進めばおおむね3週間と思えばいいでしょう。

ただし資料の揃う状況、保証協会の混み具合などで変化します。

一般的には保証協会で2週間くらいの審査があり、それから銀行内部での審査がありますので、3週間くらいが多いようです。

第5章 プロパー融資とは?

プロパー融資とは銀行が100%の責任を持ってお金を貸してくれることです。

つまり万一融資が焦げ付いた場合、銀行が100%の損失を被るということです。

プロパー融資の審査については、各銀行ごとに審査基準が異なります。

そのため、「これだけしておけば確実に○○円借りられる」という絶対的な法則はありません。

銀行員は決算書を入手すると「スコアリング」を行うため本部へデータを送りスコアリング評価を依頼します。

データを本部に送った後は銀行員でもどのような審査が行われているかを全て知っているわけではなさそうです。

しかし、以下のことはどこの銀行でも常識になっているため知っておく必要があるかと思います。

①プロパー融資は「スコアリング」+「定性評価」で決まる。

②プロパー融資は「実態資本」を重視している。

③プロパー融資は「設備投資」や「運転資金」には出るが「赤字資金」には出にくい。

「スコアリング」や「実態資本」については第5章で詳しく見ていきます。

ここではひとつだけ覚えておいてほしいことがあります。

それはプロパー融資を視野に入れる顧問先の場合、必ずしも節税が一番良いとは言えないことです。

なぜなら、融資の査定では税引き後利益が重要視されるため、税金を納めることは必須になるのです。

プロパー融資を受けることを視野に入れるのであれば、節税一辺倒ではなくきちっとした納税も必要という意識を持つ必要があるでしょう。

融資を受けることを優先するほうが会社にとって良いのか、節税を優先するほうが会社にとって良いのか。

この判断は経営者にとって非常に重要な判断です。

正解は社長の経営ビジョンの中にあります。

じっくり検討してみてください。

第6章 融資の裏側

(1)融資を受けるための決算書

融資を受けるために

Q1.銀行さんは決算書をどのように見ているのでしょうか?融資を受けるためにはどのような決算書が望ましいのでしょうか?

A1.実際は銀行ごとによって違いがありますが、地方銀行や信用金庫ではおおむね次のように見ています。

貸借対照表

銀行さんは基本的に貸借対照表を重視します。その中で重要になってくる箇所について説明していきます。特に重要なのは「純資産の部」についてです。

「流動資産」

現預金は多ければ多いほど評価が上がります。

よく耳にする「預金が多いと融資が受けにくい」というのは、どうやら間違いのようです。

仮払金や貸付金は非常に大きなマイナス要素になります。

このような勘定科目が決算書に載っているのは会計事務所が融資について知識がないことの証拠。

一度決算書を見直してみて下さい。

売掛金の中に不良債権がある場合は、売掛金から除外して計算されます。

不良債権とは得意先が倒産しているもの、1年以上連絡が取れなくなっている得意先に対するものなどです。

在庫の金額は適正な金額であれば問題ありませんが、適正な金額を超える在庫は査定上マイナスとされます。

「適正な在庫」とは在庫の回転率から考えます。

在庫の回転率は

売上数量÷{(期首在庫数量+期末在庫数量)÷2}

で求めます。

これは「当期における平均的な在庫が、当期の売上により何回はけたのか」という意味合いです。

もし大量の在庫を抱えることが経営上必要な業種の場合は、「なぜ、それだけの在庫が必要なのか」をしっかり説明してください。

「固定資産」

固定資産は基本的に嫌われます。

どうしても必要なものは上げる必要がありますが、どちらでもいいようなものは会社に計上しないほうが良いでしょう。

例えば、社長のベンツを複数台購入して減価償却をするのは、税金は少なくなりますが、融資上はマイナスということです。

さらに税務上も、調査のときに指摘される可能性が高いです・・。

「繰延資産」

繰延資産も余計なものは上げないほうが良いようです。

繰延資産は「マイナスの資本」と考え、後ほどご説明します「実質資本」の計算上マイナスになります。

長期前払費用も繰延資産と同様に「マイナスの資本」と考えて、実質資本の計算上マイナスされます。

「負債の部」

役員借入金は、会社にとっては負債ですが、融資判断上、自己資本」と捉えてもらえる場合もあります。

ただし、銀行は「スコアリング」で会社を格付けしますので、参考数値ということにしかなりません。

どうしてもという場合はDES(デッド・エクイティ・スワップ)を使って資本に組み入れる方法が有効です。

「純資産の部」

銀行は実はココを最重要視します。

純資産の部が債務超過、つまりマイナスになっていると基本的には融資の土俵に上がることができません。

実際は「実質自己資本」というものを見ます。

「実質自己資本」=「純資産の部」-「役員への貸付金」-「繰延資産」-「不良資産」という計算をします。

つまり繰延資産や不良資産などの換金性のないものは、資産とは見てくれないということです。

また「純資産の部」を重視するということは、過去からの利益である「繰越利益」を重視しているということです。

繰越利益とは「税引後利益」が積み重なったものですから、節税を重視した結果「税引後利益」を最小にするのは融資上適切でないこともあるということです。

融資と節税は相反するということを先程お伝えした理由はこのためです。

この実質自己資本がマイナスになると融資は非常に難しくなります。

銀行は自己資本比率も重視しています。

業種にもよりますが、20%は欲しいところです。

自己資本比率が低いときはDESを利用して役員借入金を資本に廻す方法も有効な方法です。

損益計算書

損益計算書は会社の経営状況を判断する際、最も重要な書類です。

しかし、融資においては貸借対照表より若干重要性が落ちます。

その中でも融資で見られるポイントをいくつかご紹介いたします。

減価償却費

減価償却費は法人税法上、上限までであれば少なく償却しても問題ありません。

そのため減価償却費を減らせば利益が出すことが可能になります。

この減価償却を減らして利益を出すという方法は融資上も有効か否かについてですが、結論としてはあまり意味がありません。

銀行さんは固定資産台帳を見ますので、限度額まで償却していないと手直しをされることになります。

役員報酬

役員報酬については、借りる金額と役員報酬の1年間の総額はほぼ同じくらいにしておくことを要望されます。

最終的に銀行が損益計算書で見るのはキャッシュ・フローである「税引前利益+減価償却費」です。

これは銀行が借入金の返済能力をキャッシュ・フロー「税引前利益+減価償却費」と考えるからです。

この額の10倍、つまり10年間で返済できる額までは融資は出やすいということです。

特別損失や特別利益は「一過性」のものとして、融資の場合はあまり見ません。

とは言え、最終赤字はマイナス要素になりますので、銀行内部で良い扱いをしてもらえるよう担当者にキチンと説明して担当者を味方に引き入れておくことが必要です。

粗利益が前年と比較して大きく変わっていると在庫調整を疑われます。本当に理由があるときは事前に説明しておくことが良いでしょう。

赤字の場合

Q2.赤字が2期続くと融資は出ないのでしょうか?

A2.一概にはそうは言えませんが、出ない可能性は高いです。

逆に出る場合というのは、赤字の内容が「役員退職金」のような一過性のものが原因のときです。

姑息な方法ですが、営業外損失になるような「除却損」を「特別損失」に入れるのも効果があります。

それよりも銀行さんが重視しているのが、「経常収支比率」です。

経常収支比率とは、通常の営業活動の経常収入からそれらを獲得するために支出した経常支出で割ったものです。

この比率が100%を超えていれば経常収入が経常支出を上回っているため資金繰りは安定しており、100%を切っていれば本業で資金繰りが逼迫していることになります。

この比率が105%を超えれば優良企業、95%を切ればかなり厳しい状況といえるでしょう。

また、本当は赤字なのに融資を引き出すために黒字にした場合で、売掛金や在庫を水増ししている場合には実際の入金はありません。

ですから、このような状態だと損益計算書から計算される経常利益率は黒字なのに、キャッシュ・フロー計算書から計算される経常収支比率が100%以下と言うことになります。

100%以下になると本部の融資部の決済が必要になるので、出ない可能性が上がるということです。

Q3.「税引前利益」が赤字でも「経常利益」や「営業利益」が黒字だと融資は可能ということはあるのでしょうか?

A3.これはありえるケースです。

前述の「税引前利益+減価償却」で黒字であれば、税引前利益が赤字であってもキャッシュ・フロー獲得能力はあるとして、融資が出る可能性はあります。

また新店舗を出したことによる赤字などの一過性のものであれば、新店舗の出店にかかった費用を「新店舗出店費」という勘定科目で分けることで有利に取り計らってもらえることもあります。

ただし、前提として銀行の担当と仲良くなっていて銀行が応援してくれていることが必要です。

(2)融資の申し込みのコツ

設備資金

Q4.運転資金を設備資金として申し込むことはできるのでしょうか?

A4.いえ、できません。

設備資金は使いみちがトレースされますので、正直に申し込むのが良いようです。

ちなみに運転資金は業種や売掛金、買掛金の支払条件にもよりますが、月商の2ヵ月分がMAXと言われています。

融資の時期

Q5.3月や9月は融資が出やすいというのは本当ですか?

A5.これは意外に本当です。

銀行も貸し出すことで収益が上がり、ひいては銀行の経営成績も上がりますので貸したいのです。

そのタイミングが、銀行の決算期である3月と半期決算期である9月なのです。

ですが、無理なものがOKになるわけではありません。

融資額300万が400万になるというふうにお考えください。

社長の情熱

Q6.社長の情熱は融資にプラスになるのですか?

A6.情熱があってもプラスにはなりません。

逆に情熱がないとマイナスになるとお考えください。

誰しもお金を貸す相手に覇気がなければ心配になるものです。

そもそも情熱がないと事業に対する本気度が伝わらないので、銀行員と信頼関係を結ぶことすら難しいでしょう。

担保

Q7.社長は借家より持ち家のほうが融資に有利というのは本当でしょうか?

A7.はい、有利になります。

かといって借家だから貸してくれないというわけではありません。

あくまで「法人の状況」を重視して融資を決定します。

ただし銀行は今でも担保を重視する傾向がなくなったわけではないということです。

業種

Q8.融資を受けにくい業種というのはあるのでしょうか?

A8.アダルト業種は融資を受けることができません。

具体的には風俗店、ラブホテル、アダルトコンテンツの作成などの業種です。

これは銀行が外聞を非常に気にするためです。

銀行は新聞や週刊誌等でアダルト業種にお金を貸して、町工場などに貸していないということが公になると世間から大批判をうけるため、外聞には非常にセンシティブになっています。

(3)融資のリスケジュール

Q9.「リスケ」はどのような状態になったらできるのでしょうか?またどのようにしたらリスケを受けることができるのでしょうか?

A9.「リスケ」とは「リスケジュール」のことで、返済が難しくなった場合に月々の返済額を減らしたりするように銀行に要望することです。

リスケは法律的な根拠があるものではなく、あくまで「銀行との私的な交渉」です。

銀行からすると返済が本当に難しくなって倒産されて、元本の回収すらできないという最悪の事態を回避するために認めます。

リスケは「このような状態になったら適用される」と決まっているわけではありません。

現実的に判断してお金を返せなくなったときにお願いにいくものと考えてください。

リスケに必要な資料は

①過去半年間の資金繰り表

②将来半年間の資金繰り予定表

③事業の改善計画

④各銀行の融資残高・完済予定日、減らす返済金額等(銀行取引表)

の4つになります。

特に資金繰り表は重要で、もしリスケをしてもお金が廻らないようであれば、銀行はリスケを認めずに差し押さえを選択する可能性もあります。

平成21年11月に成立した金融円滑化法により、中小企業に対しては金融機関ができるだけリスケ等の貸付条件変更の応じる努力義務が課せられた結果、従来に比べて金融機関はリスケに柔軟に応じてくれるようになりました。

金融円滑化法は平成25年3月末をもって終了しましたが、この間に中小企業の約1割を占める約40万社がリスケに応じてもらい、リスケされた貸付金の総額は92兆円といわれています。またリスケの申し込みの実に約9割以上が実際にリスケに応じてもらったようです。

現在では、金融円滑化法は終了していますが、金融庁の指導によって現在でも金融機関はリスケ等に柔軟に応じてくれるようです。

しかし、特に保証協会の案件をリスケすると保証協会に履歴が残りますし、Q14で説明するように、リスケすれば会社の債務者区分は少なくとも要注意先以下となり、良い条件での借り入れはむずかしくなります。

借りたお金は、最初の約束通り返すのが原則です。

リスケは最終手段と考えて慎重に検討してください。

(4)融資の面談のコツ

Q10.銀行は融資の面接のときにどのようなことを聞いてくるのでしょうか?

A10.銀行は「どうしてこのような決算書になったのか」を知りたがっています。

特に数字の背景が知りたいのです。

粗利益がなぜ落ちたか、勘定科目の内容、売掛金の増加など、表面的に見ていてはわからない内容をしっかりと伝えるようにしてください。

当然、数字を伴った説明が必要です。

銀行は数字に弱い社長を信用しません。

会計事務所が決算のときに決算書を説明してくれると思いますが、これは社長が銀行に決算書を説明するときの「模範解答」になります。

銀行がよく質問する内容は上記の例を含めて次のような内容です。

・売上が増減した理由

・業界の状況(他社の状況・業界の展望など)

・粗利が変化した理由

・PLの中の大きな勘定科目、珍しい勘定科目の内容

・特別利益、特別損失などの内容

・売掛金が増加した理由、売掛金のサイト

・在庫が増加した理由、回転率、原価率

・仕掛品の計算根拠

・固定資産の内容

・他行からの借入残高、返済予定日

Q11.月々の返済額として適正な金額はどれくらいと考えればよいでしょうか?

A11.適正金額の目安として次の算式を用いることがあります。

(税引き後利益+減価償却費)÷12

借入金の返済は当然経費になりませんから、税金を支払ったあとに残った利益から返済するものです。

しかし、減価償却費は経費と言え、キャッシュアウトを伴わない経費ですので、返済の原資になりえます。

よって上記の式で求めた額が毎月の返済額としての目安になります。

Q12.年末年始に銀行に挨拶に行くのは融資に有利になるのでしょうか?

A12.年末年始の銀行まわりが直接融資に有利になることはありません。

ただし、支店長などの上位役職者に好印象を持ってもらうことは、稟議書が行内で廻ってきたときに人情的にプラスになることはあるようです。支店長も人間ですので、年末年始の挨拶をすることは無駄ではないでしょう。

もちろん、スコアリングが重視であることにかわりはなく、プラスになると言ってもほんの少~しだけですが。

Q13.借入金の残高は年商の1年分が上限だというのは本当でしょうか?

A13.はい、目安としては正しいとお考えください。

実際は保証協会の融資枠の残高なども勘案することが必要です

また運転資金は「月商の2ヵ月分まで」が目安になります。

(5)金融検査マニュアル

Q14.「金融検査マニュアル」とは何ですか?

A14.「金融検査マニュアル」とは1999年から金融庁が作成し始めたたもので、金融機関を検査する金融庁の職員を対象としていますが、一般に公表されており、金融検査を受ける側の銀行もこの金融検査マニュアルに従って実務を行っています。

「金融検査マニュアル」の中で中小企業にとって知っておかなければならない重要なことは「融資先のランク付け」があるというとことです。

簡単にいうと、融資先は「正常先」「要注意先(その他要注意先)」「要注意先(要管理先)」「破綻懸念先」「実質破綻先」「破綻先」の6区分にランク分けされます。

金融機関は「破綻懸念先」より下のランクの融資先については企業の倒産に備えるために個別に「引当金」を積むことが必要となりました。

「引当金」は金融機関にとって「費用」になります。

つまり利益を圧迫するのです。

ですので金融機関としては、リスクの高い客に貸せば貸すほど多くの引当金を積まなければなり収益を悪くするので貸したくない。

結果的に良いところにはどんどん貸すが危なそうなところには貸さないといういわゆる「貸し渋り」に繋がるのです。

「金融検査マニュアル別冊改訂版」はインターネットでダウンロードできます。

興味のある方はお読みください。

https://www.fsa.go.jp/manual/manualj/manual_yokin/bessatu/kensa01.html

Q15.銀行は融資先を格付けしているというのは本当ですか?

A15.はい。本当です。

この格付けを「スコアリング」といいます。

金融庁の指導のもと「金融検査マニュアル」に従って融資先を格付けします。

格付けは5段階にされ、以下のようになっています。

① 正常先・・・・業績に問題なく財務内容も問題なし

② 要注意先・・・業績不調で財務内容に問題あり

③ 破綻懸念先・・経営難の状態で経営改善計画が進んでいない

④ 実質破綻先・・深刻な経営難の状態で再建の見込みもなし

⑤ 破綻先・・・・法的に倒産

この区分に担保の状況を加味して最終的に格付けがなされます。

銀行はこの格付けで融資の態度が変わります。

正常先で財務内容も良ければ安い金利で大きな金額の融資をしてくれます。

逆に格付けが落ちると金利は上がり融資額も減ります。

つまり儲かっている会社にはお金をドンドン貸そうとするが、苦しくて本当に融資が必要な会社には貸さないということですね。

これが「銀行は晴れた日には傘を貸すが、雨の日には貸さない」と言われる所以です。

将来の資金需要が見えているのであれば、業績が良い間に安い金利で借りておいて使わずに手元に置いておくのも良い経営判断でしょう。

また③の破綻懸念先から⑤の破綻先に区分されると追加融資は原則的に不可能になります。

Q16.スコアリングの格付けで①の「正常先」と②の「要注意先」は、具体的にどのように区分されるのですか?

A16.「正常先」と②の「要注意先」の分かれ目ですが、次の3つのいずれかに該当すると正常先から要注意先に転落します。

1. 実質経常赤字であること

2. 実質債務超過であること

3. 債務償還年数が多大であること

実質経常赤字とは一過性の経費(役員退職金や固定資産売却損などの特別損失)が原因で赤字になったのではなく、通常の商売で赤字になっている状況を言います。

実質債務超過とは、「資本の部」-「社長貸付金」-「繰延資産」-「不良資産」が赤字になった場合を言います。

債務償還年数とは「借入金残高」÷「税引後利益+減価償却費」で求めた年数を言います。

これらの基準は金融機関によって判断が異なり、例えば1年でも実質経常赤字になると要注意先になる銀行もあれば、2年連続でなった場合に要注意先になる銀行があるなど一定していません。

債務償還年数も10年以上になったら要注意先になる銀行もあれば20年以上で要注意先になる銀行もあります。

査定の甘い金融機関と付き合うのも重要な経営判断です。

Q17.繰上返済は嫌がられるのでしょうか?

A17.基本的には嫌がられます。

お金を返すほうからすると早く返すのだから文句はないでしょうと思うかもしれません。

しかし、銀行はお金を貸して利息を稼ぐのが仕事です。

銀行マンに貸し出しのノルマがあるように、「良いところに多く貸し続ける」ことが理想なのです。

長い目で銀行との付き合いを考えるのであれば、一括返済は避けるほうが無難と言えるかもしれません。

Q18.会社を設立して間もないのですが、メインバンクはどこに作るのが良いのでしょうか?

A18.メインバンクをどこに作るかは正解があるものではありません。

振込先に都市銀行を持っていれば取引先に対してイメージが良くなります。

しかし都市銀行だけと取引していると会社の業績が落ち出したときに融資が出にくかったり、社会情勢の変化で大企業中心に融資を行い中小への枠が減るといったことも考えられます。

これは考え方の問題ですが、最初は地銀や信用金庫をメインバンクにしておいて会社の成長に合わせて都市銀行へシフトするのが良いでしょう。

Q19.繰越損失のマイナスが大きいと金利が上がるというのは本当ですか?

A19.はい、本当です。

銀行が資本の部を重視することはお伝えしました。

資本の部がマイナスの「債務超過状態」は融資の土俵に乗りませんが、繰越損失が大きいこともやはりマイナス評価につながります。

この場合でも2年以内に消せる繰越損失の額であれば、比較的マイナスは軽く見られますが、2年で消せないくらい大きな繰越損失は問題視されます。

ただし代表者の預金や代表者の不動産があればプラス要素として加味してくれます。

Q20.昔に別の銀行で申し込んだ保証協会で返済が滞り、貸倒れたことがあります。こういったデータは残っているのでしょうか?

A20.はい、残っています。

保証協会での事故はもちろん、クレジットカードなどの民間のデータもCICという機関で共有されています。

昔に返済事故を起こしていたり、リスケをしている場合は原則融資はできないと思ってください。

Q21.融資を受けようとする会社に関連会社(株主が同じ)があります。この場合関連会社の業績は融資に関係しますか?

A21.はい。株主が同じ関連会社があればデータを合算して融資の判定をすることがあります。

銀行としては子会社をトンネル会社として使って赤字の親会社に資金を廻されることを警戒していますので、関連会社がある場合は合算します。

第7章 融資についての考え方

(1)融資とどう付き合えばよいのか

ここまでは融資の概要や情報についてお伝えしてきました。

では、実際の経営において「融資」とはどのように付き合えばよいのでしょうか? 融資は受けるほうがよいのでしょうか?受けないほうが良いのでしょうか?

融資金額はどのくらいで止めておくのが良いのでしょうか?

この答えは「業種」や「会社の成長段階」や「社長の性格」によりばらばらです。

一律な答えは存在しません。

ですが、税理士として多くの会社の経営を見てきて、融資を受ける前にどうしても知っておいていただきたいことが3つあります。

「融資と付き合う心得」というべきものです。

特に起業をされて始めて融資を受けられる方には、こういった融資との上手な付き合い方を知っておいていただきたいのです。

どんな形で融資を受けるとしても、最低限これだけは知っておいてほしい。

そして融資の返済に追われるような経営にはならないでほしい。

そういった気持ちからお伝えします。

伝えたいこととは次の3点のことです。

①「その融資は必要なものか、不必要なものか」を考える

②融資を受けるメリット・受けたことによって生じるデメリットを知る

③融資の上限金額を知る

この3点のことを知っていただき、自分の会社に当てはめてもらえれば融資とは上手く付き合えます。

では順番に見ていきましょう。

(2)「その融資は必要なものか、不必要なものか」を考える

融資は麻薬

融資は「麻薬」と言われます。

一度受けるとドンドン依存してしまい、なかなか融資体質の経営から脱却できなくなるからです。

はじめて融資を受けるときはみなさん不安と緊張の中、申し込まれます。

自分の会社に融資は出るのだろうか、キチンと返していけるのだろうか、と。

しかし、一度融資が出ると「資金繰りが苦しいから追加で借りよう」とか「まだ借りても毎月の返済額は余裕がある」と考えてしまい、ドンドン融資残高が増えてしまう方が多くいらっしゃいます。

さらに、お金の使い方も変わります。

融資を受けるまでは利益から生まれるキャッシュだったので使い方も慎重ですが、融資を受けたお金はなぜか簡単に使ってしまう。

「投資」という名目でドンドン使ってしまう。

そしてドンドン融資残高が増えてしまうのです。

銀行は適正額でストップを掛けてはくれません。

銀行マンは融資貸し出し残高のノルマがあるからです。

だから銀行マンは「会社にとって適正な必要額」ではなく「銀行にとって貸し出せる額」を貸してくれます。

そして多くのケースでは「必要額」<「貸出額」なのです。

「でも世の中貸し渋りで必要額を貸してもらえないのが社会問題になっているのでは?」と思われる方がいらっしゃるかもしれません。

確認していただきたいのは、この必要額というのは「適正な必要額」のことです。

銀行に返すために資金が苦しくなって追加融資を受けるのは「適正」ではありません。

必要額以上に貸してくれるために、毎月の返済額が苦しくなるのです。

だからこそ、融資を受ける前にその融資が本当に必要な融資なのか、そうでないのかは慎重に判断してもらいたいのです。

これこそが当たり前のようですが、融資と付き合う一番のポイントです。

この当たり前なことを続けていれば融資は怖くありません。

では「必要」「不必要」のラインはどこなのでしょうか。

融資の上限金額については「③融資の上限金額を知る」で考えますので、ここでは「借りる理由」という視点から考えたいと思います。

融資を借りる理由が「時間的な要因」による場合

融資を借りる理由が「時間的な要因」による場合は必要な融資と考えてもいいでしょう。

たとえば、売上の入金が遅いなどの時間的な原因からその間の運転資金を借りる場合。

システム開発や建設業では案件によっては入金が遅れてしまうことがあります。

このようなケースではどうしても「つなぎ融資」が必要になります。

こういった原因で借りる融資は時間がくれば返せます。

返済のメドが立っていると言えるでしょう。

他には会社の成長スピードが早く、キャッシュの回収よりも先に支払いが来る場合も「時間的な要因」による融資です。

大きな売上が上がったことで、外注先に先に支払うキャッシュが必要な場合などが該当します。

こういった要因のときは融資を上手く活用することで飛躍的な成長が可能なケースもあり、融資を利用しても良いでしょう。

仕入れ代金のための融資の場合

次は「仕入れ代金のための融資」についてです。

ネット通販や小売業の方はこの理由による融資が多いかと思います。

商売をしていれば「これは絶対にいける!」というチャンスがあります。

でも、その仕入代金が手元資金では不足しているとすれば、なんとも残念ですね。

特に時期が限定されるものや、利益率の大きい商品であれば諦め切れないものです。

また仕入はロットが大きければ1個当たりの仕入金額が安くなることもよくあります。

そこで「融資」という選択肢を選ぶことになります。

この「仕入代金のための融資」はリスクが伴います。

忘れがちなのが「在庫リスク」です。

売れるまでの間、商品は在庫になっている時間が発生します。

しかし、融資の返済が始まれば「在庫」のままではお金が返せません。

結局安売りをしてでも在庫をお金に変えないと廻らなくなることもよくあるのです。

また大きな在庫は税金面でも非常にマイナス要因です。

なぜなら在庫の金額は「仕入」という経費から除いて利益を計算しますので、お金はすでに支払っているのに経費にならず、その分利益が増えて税金がかかってくるのです。

さらに、近年の人気商品は売れる時期が短くなっています。

結局そのまま売れ残って在庫の山だけが残ってしまうなんてことも考えられます。

在庫リスクや税金のリスク、売れ残りリスクなどを計算に入れて、それでも勝負する意味があるのであれば融資は受けても良いでしょう。

出店や機械設備、本社家屋等の固定資産を買うための融資の場合

次は「出店や機械設備、本社家屋等の固定資産を買うための融資」についてです。

小売業の方であれば出店や店舗改装をしなければ商売ができません。

また、製造業の方であれば機械設備への投資は必要不可欠なものでしょう。

しかし「なければ商売にならない」と「融資を利用する」は別問題です。

「お金がなくて商売ができなかったが、借金もない」状態と、

「借りてしばらくは商売ができたが、その後商売が傾いて借金だけが残った」状態、

どちらを選びますか?

ほとんどの人は「お金がなくて商売ができなかったが、借金もない」を選ぶはずです。

ですが、リスクをとらないと商売ができないのも事実。

結局は「成功する可能性」と「借入金」を天秤にかけるしかありません。

つまりどれだけ将来を計画的に考えているかが重要ということです。

世間では成功者の本などを読むと「とりあえず行動してみることが成功の秘密」という内容の話がよく出ています。

これはある意味事実ですが、成功者の「とりあえず」は成功しない人の「とりあえず」とは全く別物です。

成功者が考える「とりあえず」は非常に精密に計算しきった上で、まだ「数パーセントのリスクは残っているが90%以上は成功するだろう」という状態です。

ところが失敗してしまう人を見ると希望的な観測だけで事業計画を作り、融資を使っていることがあまりに多いのです。

特に異業種へ転向して融資を利用する人によく見られます。

本の表面的な内容や成功美談を信じて、安易に勝負をすると大火傷することになります。

「成功する可能性」と「融資」の天秤の判断は、社長のセンスにかかってくるとしか言えません。

考えられうるリスクを全て考えつくした上で判断してください。

知り合いに、業界の先輩に、税理士に聞いてください。

特に失敗した話を聞いてください。

そして不安要因が多いのであれば、ブレーキを踏むのも重要な経営判断です。

慢性的な資金繰りの苦しさから逃げる融資

次は「慢性的な資金繰りの苦しさから逃げる融資」についてです。

言わずとしてこの原因で借りる融資は「借りてはいけない融資」です。

ですがほとんどの融資はこれが借りる理由になっていると思います。

売上が落ちてきたから借りる、毎月の返済が苦しいから借りる。

なかには税金の支払いや賞与の支払いのために借りるということも珍しくありません。

ですが冷静になってください。

今苦しい経営状況をそのままにして一時的にお金を借りて、本当に経営がよくなるのですか?

社会の景気のせいにして、融資で急場を凌いだとしても本当に返すことができるのですか?

答えは「NO」のはずです。

そして多くの社長はこのことも頭ではわかっています。

しかし、自社の姿が「見えていない」、もしくは「見たくない」ことがこういった事態を引き起こします。

「融資は麻薬」と先程言いましたが、融資はこういった経営の苦しさから一時的に解放してくれるのです。

本質的な解決には何も良くなっていません。

逆に将来返済額が増えて、また融資を受けざるを得ないという「麻薬中毒」に陥ってしまうのです。

そして行き着く先は「倒産」や「破産」が待っているだけです。

それでも会社を守らなければいけないのが社長の仕事。

借りるなとは言いません。

借りることで作った「時間」を、死に物狂いで改革に充ててください。

ここで改革をせずに「ほっ」と一息ついて安心してしまっては全てが終わります。

「最後の切り札を使ったのだ」ということを強烈に意識して、全力で改革をしてください。

場合によっては人員整理もしなければいけないでしょう。

事業の撤退や縮小も必要かもしれません。

そういった選択肢も視野にいれて、自分に厳しい判断もしてください。

この危機的な状況を打開するためには、どれだけ早く改革できるか、が復活の唯一のカギなのです。

付き合いのための融資・将来に備えるための融資

最後は「付き合いのための融資・将来に備えるための融資」についてです。

借りる必要はないけれど、銀行と付き合いを始めるために借りておくという社長がいらっしゃいます。

こういった融資はどうでしょうか?

この手の融資はいろいろな意見がありますが、個人的には「借りても良い」と思っています。

「銀行は晴れたときに傘を貸して、雨が降ると傘を貸さない」と言われます。

「お金が必要でない時には貸してくれるのに、必要な時に貸してくれない」という意味です。

銀行も商売ですから景気が悪い会社に貸さないのはある意味当然です。

会社の経営に浮き沈みがあることは避けられません。

そういった意味で、将来のことを考えて融資を受けておき利息をつけて返していくのは「リスク回避」という点では意味があるでしょう。

利息も元本が大きくなければそれほど多額にはなりません。

また銀行は事故なく毎月キチンと返済してくれるという信用も重視します。

特に日本政策金融公庫は昔からの付き合いを見てきます。

そういった意味でも「利息」くらいは費用と割り切ってもいいのではないかと思っています。

ただし、使うときは考えてください。

今までお伝えしてきたどの理由で、融資のお金に手を付けたのかを。

ここまでは融資を借りる理由という視点から融資が必要か否かについて書いてきました。

よくある融資の理由についてはこれでカバーできたと思います。

しかし、融資の理由はこれ以外にもたくさんあるでしょう。

そのときに考える視点は常に「返済可能性」です。

返すことができる確率や逆に返せなくなるリスクと融資を天秤に掛けて判断するようにしてください。

では、次は融資のメリット・デメリットについて考えてみましょう。

(3)融資を受けるメリット・受けたことによって生じるデメリットを知る

融資のメリットは言うまでもなく、大きなキャッシュが手に入るということです。

本来、キャッシュは利益からしか手に入らないものです。

何年間もかかったはずの利益に相当するキャッシュを一瞬にして手に入れることができるのです。

有効に使えれば会社の成長スピードを格段に早めることができます。

またもう一つメリットがあります。

それは「自己資産の投入を後回しにできた」というメリットです。

どういうことかと言うと、「もし銀行から借りなかったら会社に入れていたであろう社長の個人のお金を入れずに済んだ」ということです。

会社経営で本当に状況が厳しくなって銀行の融資が受けられなくなったとき、急に大きなお金が必要になって銀行から借りる時間的な余裕がないとき、そんなときは社長が会社にお金を入れるしかありません。

こんなときに、手元にお金がないとどうしようもありません。

このように考えようによっては銀行からの融資は「使えるキャッシュの総量」を増やすという効果もあるのです。

逆に「デメリット」は何でしょうか?

毎月返済がある、というのは当然です。

ですがこの「毎月の返済」というものはもう少し掘り下げて考える必要があります。

それは利益との関係です。

毎月の返済の原資は何でしょうか?

「利益」です。

もうかった利益から返済をしていくのです。

当然ですよね。

ですが「利益」には約40%の法人税が課されます。

ということは「1ヶ月の利益=1ヶ月の銀行への返済」ではお金が廻らなくなるのです。

つまり「税引後利益」からしか返済のお金は出ないのです。

電話代などは経費になるので税引前の利益から支払うと考えて問題ありません。

ですが融資の元本部分の返済は経費にならないことから、このような考え方が必要になるのです。

この点については重要ですので、後ほど③の融資の上限を考えるところでも詳しく見ていきたいと思います。

もう一つ忘れがちなデメリットをお伝えしておきます。

それは「銀行返済を意識した経営になる」ということです。

たとえば売上高重視から利益率重視の経営に転換を図ろうとするとき。

売上高が一時的に減っても長期的な視点でみれば利益率を重視したほうが良いという経営判断は、マンパワーの業種では必要な視点です。

ですが毎月の銀行への返済があればどうでしょうか?

返済を滞らさないために、利益率が悪くてもお金が入る仕事をせずにいられません。

他には事業の撤退など事業形態を大きく変化させようとするとき。

こういったときも銀行融資の返済が足かせとなり、自由な経営ができなくなります。

最後にもう一つ、一番大きなデメリットがあります。

それは「お金に対する考え方が変わる」ということです。

どういうことかと言うと、社長がお金を簡単に使ってしまうようになるということです。

「そんなことないよ、銀行からの融資はいつも以上に慎重に使うよ」と思っておられる方がいらっしゃるでしょう。

ですが税理士の経験的に、なぜか融資のお金は簡単に使ってしまう方が多いのです。

お金に色は付いていません。

銀行から借りた1万円も、汗水流して稼いだ1万円も同じ1万円です。

ですが、なぜか銀行から借りた1万円は「軽い」。

そして融資を使って失敗してしまうことが多くなるのです。

今「自分は大丈夫」と思って読んでおられる方は、ご注意ください。

そして今の気持ちをずっと忘れずに持っていてください。

融資の1万円も、稼いだ1万円も同じ1万円なのです。

さて次は、融資はいくらまでならば問題ないのかという、融資の上限について考えてみましょう。

(4)融資の上限金額を知る

月々の返済額として適正な金額はどれくらいと考えればよいでしょうか?

これを考えることで、自然と「融資の上限」がわかります。

「融資の上限」についてはいろいろな考え方があります。

銀行さんはよく「月商の2~3ヶ月分」が運転資金の目安と言われます。

それはそれで正しいと思うのですが、私は税理士としてこの考え方よりも、もっと適正な融資の上限金額の考え方として2つの考え方をご提案したいと思います。

それは

「月々の返済可能額から考える方法」と

「会社を清算したとして返済できる額として考える方法」の2つです。

この2つの考え方も元はといえば銀行の指標です。

ですがこの指標で考えると融資の上限金額が厳しくなるからか、あまり使われていないように思われます。

税理士として会計的な視点から考えれば、やはりこの2つの考え方が健全な経営に繋がると思っています。

では一つずつ見ていきましょう。

まずは「月々の返済可能額から考える」方法です。

毎月いくらまでならば返済できるか、については次の計算式で試算することができます。

(税引き後利益+減価償却費)÷12

借入金の返済は当然経費になりませんから、税金を支払ったあとに残った利益から返済するものです。

しかし、減価償却費は経費と言え、キャッシュアウトを伴わない経費ですので、返済の原資になりえます。

なので、1ヶ月あたりの返済できる金額は(税引き後利益+減価償却費)を12ヶ月で割ったものが目安になります。

次は「会社を精算したとして返済できる額として考える方法」についてです。

この場合に目安となる金額は次のような計算式で考えます。

(現預金+売掛金+受取手形+在庫+差入保証金+その他のお金になる資産)-(買掛金+支払手形+未払金)

これは「もし今会社をやめたときに全額借入金を返済できるか」という視点に立って考えています。

つまり「キャッシュとキャッシュに変わるもの」の合計額が「現預金+売掛金+受取手形+在庫+差入保証金+その他のお金になる資産」で計算されます。

これに対して「借入金以外で支払わなければいけない金額」が「買掛金+支払手形+未払金」になります。

融資残高がこの差額までであれば、万が一会社を閉めても債務を残すことがないのです。

そういった意味から借入金の上限金額とお考えください。

さてこの章では「融資との付き合い方」について考えてきました。

「敵を知り、己を知れば、百戦危うからず」

中国の古典「孫子」の有名な一節ですが、融資も然りです。

「敵=融資の制度」を知って、「己=限度額や借り方」を知れば、融資は怖くありません。

融資と上手く付き合って、会社の飛躍の起爆剤にしてください。(提供:ベンチャーサポート税理士法人)