こんにちは。

相続税専門の税理士法人トゥモローズです。

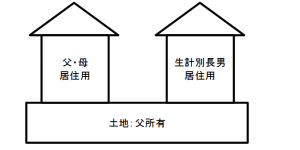

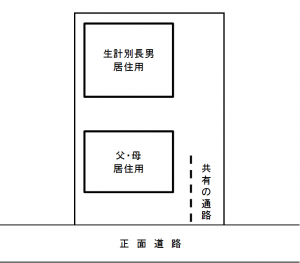

被相続人所有の土地の上に、母屋と子供世帯の住む家が建っていることがあります。広い自宅敷地の庭の一部に子供に家を建てさせるというご家庭も多く、実務をやっていると頻繁に出てきます。下記図のようなイメージです。

今回は、上図の父が亡くなった場合において、この土地をすべて母が相続したときに小規模宅地の特例の適用面積をどのように算出すべきかをパターン別に解説します。

ちなみに、今回議題にあげたような適用面積の算出方法については、小規模宅地の特例関連の法令や通達に規定されているわけではありません。したがって、絶対的な正解ではなく、下記に掲げる以外の方法もあるかもしれません。なお、下記に掲げる方法は地価税通達6-3を参考にしました。

具体的なパターンに入る前に、念のため、適用関係を確認しましょう。

上図土地のすべてを母が相続した場合には、父及び母の居住用建物の敷地のみが小規模宅地の特例の適用対象となり、生計別である長男の居住用建物の敷地は、小規模宅地の特例の適用はできません。なお、父が長男に使用貸借しているとの前提で土地の評価単位は建物ごとではなく2棟の建物の敷地を一体として評価します。

※追記:

小規模宅地等の特例について、基本的な情報をわかりやすくまとめた記事を新たに作成いたしましたので、ぜひご覧ください。

小規模宅地等の特例をわかりやすく解説。相続した土地にかかる相続税を最大80%減額

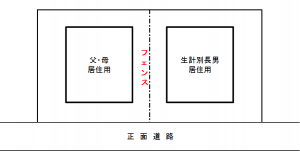

1.フェンス等で区切りがある場合

上図のように、フェンス、通路、生け垣等で仕切られている場合には、仕切られている部分ごとに地積を求めて適用面積を算出します。すなわち、フェンスより左側の区画(父母居住用家屋の敷地)のみが小規模宅地の特例の適用対象地積となります。これは初歩的なので全く難しくないですね。

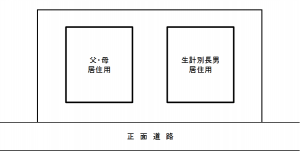

2. 区切りがなく、共有スペースも無い場合

上記1と異なり、区切りが無いです。実務上はフェンスなどの区切りが無いことのほうが多いです。

このように二以上の建物で一体的に利用されている場合には、それぞれの建物の建築面積の比により按分します。

建築面積とは、建物を真上から見た時の水平投影面積です。すなわち、各階の中で一番広い階の面積を指します。例えば、ビルトインガレージがあるような建物で、1階の床面積100㎡、2階の床面積が150㎡の場合には150㎡が建築面積となります。なお、俗にいう建坪というのは1階部分の床面積を指しますので、建築面積とは異なります。また、原則としてバルコニーやベランダは建築面積には含まれませんので注意が必要です。

では、上図につき下記の状況だった場合の小規模宅地の特例の適用対象地積はどのくらいになるのでしょうか?

土地全体の地積 400㎡

父母居住用家屋の建築面積 120㎡

長男居住用家屋の建築面積 80㎡

この場合には、

400㎡×120㎡/(120㎡+80㎡)=240㎡

と算出します。

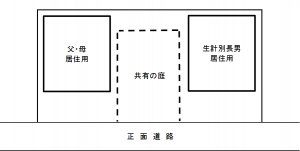

3. 区切りがなく、共有スペースがある場合

上図のように、庭や通路などの共有スペースがある場合には、どのように特例対象地積を算出すべきでしょうか?

こちらについては、共有部分以外を上記2のように建築面積で按分後、その按分後の地積を基に共有部分を按分します。具体的な数字の方がわかりやすいと思うので下記事例に基づき算出します。

土地全体の地積 400㎡(うち100㎡が共有部分)

父母居住用家屋の建築面積 120㎡

長男居住用家屋の建築面積 80㎡

① 共有部分以外の地積

父母:(400㎡-100㎡)×120㎡/(120㎡+80㎡)=180㎡

長男:(400㎡-100㎡)-180㎡=120㎡

② 共有部分

父母:100㎡×180㎡/(180㎡+120㎡)=60㎡

長男:100㎡-60㎡=40㎡

③ 小規模宅地の特例の適用対象地積

180㎡(共有部分以外)+60㎡(共有部分)=240㎡

(提供:税理士法人トゥモローズ)