家族が死亡したときは、葬儀を出すだけでなく役所への届け出や遺産相続、遺族年金の受け取りや相続税の申告など、やることがたくさんあります。

これらの手続きには期限のあるものがたくさんあります。もらえるはずのものがもらえなくなったり、払わなくてもよいものを払ったりと、期限を過ぎたばかりに損をすることもあります。

これから、家族が死亡して相続が発生したときに必要な手続きやしておいた方がよい手続きを、死亡のときからの順番に沿ってチェックリスト化してお伝えします。

家族が死亡した直後は葬儀などやることがたくさんあって、相続手続きに手が回らないかもしれません。一方、生活が落ち着くと、相続手続きのことを忘れてしまう場合もあります。この記事でご紹介する相続手続きのスケジュールチェックリストを参考にして、手続きを計画的に進めていくようにしましょう。

なお、この記事では主に親が死亡して相続が発生した場合についてご紹介していますが、夫や妻などほかの家族が死亡したときもやることはほぼ同じです(ただし年金の停止のように高齢でなければ不要な手続きもあります)。

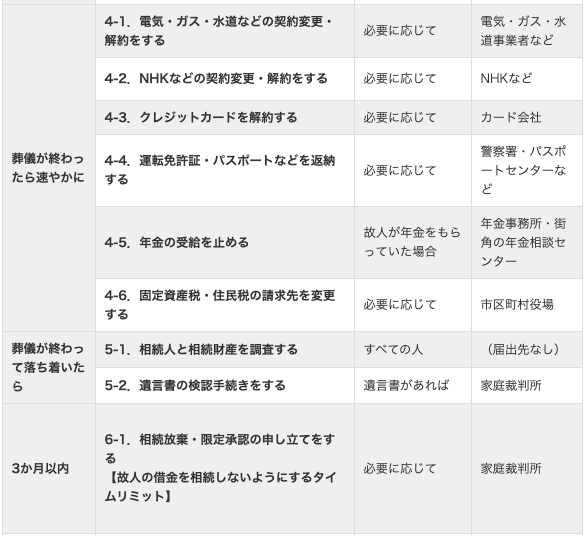

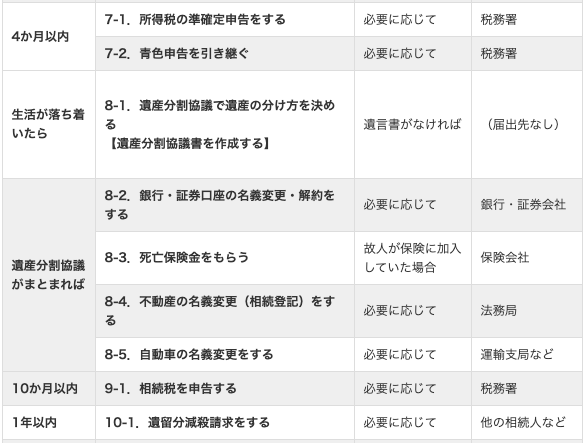

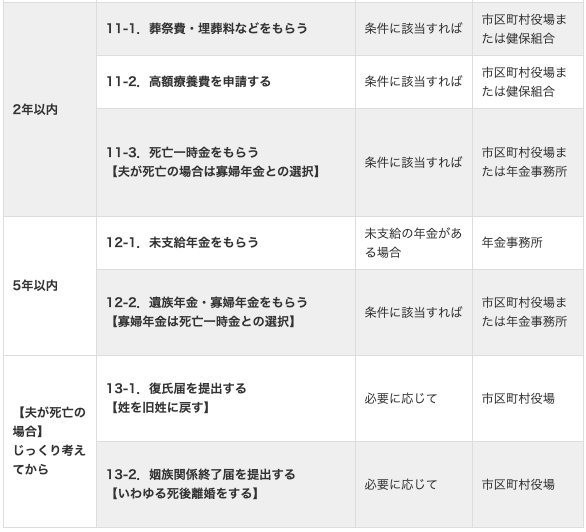

1.家族が死亡したときの相続手続きチェックリスト

この表は、家族が死亡して相続が発生したときに必要な相続手続きの流れ・手順を、死亡日から順番に沿ってチェックリスト形式にしたものです。

実際の手続きは若干前後しても構いませんが、期限がある手続きはできるだけ早く済ませるようにしましょう。死亡保険金や遺族年金、未支給年金などは、期限に関係なく準備ができれば早めに受け取りましょう。

家族の死亡で相続が発生したときの手続き・やることチェックリスト

(手続き内容の番号は、この記事の見出し番号と対応しています)

2.相続発生後(死亡後)すぐに行う手続き

家族が死亡したときは葬儀の準備などやることが多く、悲しんでいる暇もないほどに忙しくなります。

死亡から数日の間は、後でもよい手続きはひとまず置いて、すぐに必要な手続きから進めていきましょう。

|

相続発生後(死亡後)すぐにやること ・死亡診断書をもらう ・死亡届を提出して火葬許可を申請する ・埋葬許可証をもらう ・退職手続きをする |

2-1.死亡診断書をもらう

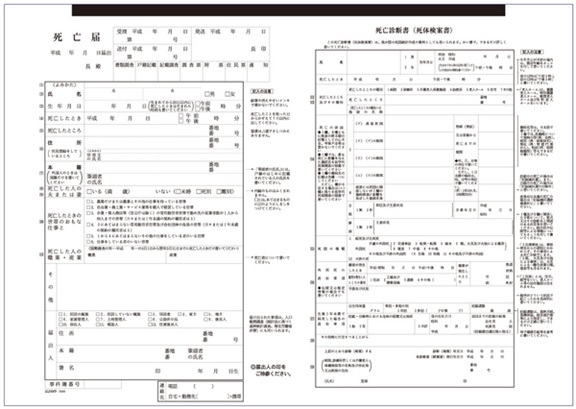

家族が病気で死亡したときは、死亡を確認した医師から死亡診断書をもらいます。事故で死亡したときは警察に連絡して医師から死体検案書をもらいます。死亡診断書も死体検案書も相続の手続き上は同じものです。

死亡診断書(死体検案書)は死亡届と1枚の用紙になっています。死亡診断書をもらったら、右側の死亡届に必要事項を記入します。

死亡診断書は、このあとのさまざまな手続きで必要になるため、死亡がわかった日の当日か次の日にはもらうようにしましょう。役所に死亡届を提出すると死亡診断書は手元に残らないため、あらかじめ複数枚発行してもらうか、コピーを取っておくようにしましょう。

2-2.死亡届を提出して火葬許可を申請する

死亡届は死亡がわかった日から7日以内に提出しなければなりません。実際には葬祭業者が提出してくれることが多いですが、用紙への記入は遺族が自ら行います。

提出先は次の3つのいずれかの市区町村役場になります。

・故人の死亡地

・故人の本籍地

・提出する人の住所

(国外で死亡したときは、3か月以内に滞在国の大使館、総領事館または本籍地の市区町村役場に提出します)

死亡届を提出すれば、続いて火葬の許可を申請します。火葬許可証は遺体を火葬する場合に必要になるため、必ず申請しなければなりません。市区町村によっては、死亡届を提出するだけで火葬許可証が発行される場合もあります。

2-3.埋葬許可証をもらう

死亡届の提出時にもらった火葬許可証は、火葬のときに火葬場に提出します。

火葬が終われば埋葬許可証をもらいます。埋葬許可証は、遺骨をお墓や納骨堂に納めるときに必要になります。遺骨(骨壺)を収めた木箱に入れるなどして紛失しないようにしましょう。

2-4.退職手続きをする

故人が会社などに勤めていた場合は、死亡後できるだけ早く勤務先に連絡して退職の手続きをします。人事・労務担当者の指示に沿って手続きをすればよいでしょう。あわせて、職場の人に葬儀に参列してもらいたいかどうかも連絡するようにしましょう。

3.相続発生後14日以内に必要な手続き

住民票の世帯主の変更や健康保険・介護保険をやめる手続きは、相続発生から14日以内に行う必要があります。葬儀のスケジュールにもよりますが、葬儀が終わってからでも間に合う手続きです。

|

相続発生後14日以内にやること ・世帯主変更届を提出する ・健康保険・介護保険の資格喪失届を提出する |

3-1.世帯主変更届を提出する

故人が世帯主であった場合は、新たに世帯主となる人を決めて世帯主変更届を提出します。

世帯主変更届は転居や転入などの住民異動届と共通の用紙になっていることが多く、死亡から14日以内に故人の住所の市区町村役場に提出します。手続きには運転免許証などの本人確認書類が必要です。

世帯に残った人が1人だけの場合や母と幼い子供(15歳未満)だけの場合など、誰が世帯主になるかが明らかな場合は届け出の必要はありません。

3-2.健康保険・介護保険の資格喪失届を提出する

健康保険(後期高齢者医療制度も含みます)や介護保険は、死亡した日の翌日から無効になります。家族が死亡したときは、14日以内に市区町村役場に資格喪失届を提出し、健康保険証を返却します。

死亡届を提出すると自動的に健康保険・介護保険の資格喪失手続きが行われる市区町村もありますが、その場合も健康保険証は返却しなければなりません。健康保険証は各種手続きの本人確認にも使われます。紛失して第三者に悪用されることがないように、早めに返却しましょう。

世帯主が死亡したときは、扶養されていた人も健康保険証を返却し、新たに健康保険に加入する手続きが必要です。詳しくは、資格喪失手続きのときに窓口で確認してください。

資格喪失届の提出または健康保険証の返却までに葬儀が済んでいれば、葬祭費や埋葬料をもらうことができます。詳しい手続き内容は「11-1.葬祭費・埋葬料などをもらう」でお伝えします。

故人が会社などに勤めていて健康保険(被用者保険)に加入していた場合は、死亡から5日以内に資格喪失手続きをする必要があります。通常は勤務先に死亡を届け出れば、あとは担当者が手続きを行います(退職後に任意継続で被用者保険に加入していた場合は、加入していた健康保険組合に確認してください)。

4.葬儀が終わったら速やかに行う手続き

葬儀が終わって生活が落ち着いても、まだまだやることは残っています。ここでお伝えする手続きには期限はありませんが、代金が自動で引き落されることもあるため、早めに手続きを済ませましょう。年金の受給は、早めに止めなければもらい過ぎた分を返さなければなりません。

|

葬儀が終わったら速やかにやること ・電気・ガス・水道などの契約変更・解約をする ・NHKなどの契約変更・解約をする ・クレジットカードを解約する ・運転免許証・パスポートなどを返納する ・年金の受給を止める ・固定資産税・住民税の請求先を変更する |

4-1.電気・ガス・水道などの契約変更・解約をする

故人が世帯主であった場合は、電気・ガス・水道・固定電話の契約名義を変更します。それぞれの事業者に連絡して手続きをします。相続が発生すると、故人の預金口座が凍結されて自動引き落としができなくなります。引き続き利用する場合は、できるだけ早く手続きをしましょう。

故人が一人暮らしをしていた場合は、速やかに解約の手続きをしましょう。使っていない場合でも基本料金がかかる場合があります。

携帯電話は個人で使うことが一般的なので、使わないのであれば解約の手続きをします。このほか、フィットネスクラブや習い事など会費を払っていたものがあれば、退会の手続きをします。ムダなお金を払わなくてもいいように、早めに手続きをしましょう。

4-2.NHKなどの契約変更・解約をする

電気・ガス・水道・電話のほか、NHKの契約変更・解約の手続きも忘れてはいけません。

故人が世帯主であった場合で家族が引き続きテレビを見る場合は、契約者氏名変更の手続きをします。

故人が一人暮らしをしていた場合でも、解約するまでは受信料が発生し続けます。契約者が死亡したことをNHKに連絡しましょう。なお、故人の預金口座が凍結されると入金ができなくなるため、返金がある場合は遺族の口座を伝えるようにしましょう。

このほか、必要に応じて新聞・インターネットプロバイダ・衛星放送・ケーブルテレビなどについても契約変更・解約の手続きをします。

4-3.クレジットカードを解約する

故人がクレジットカードを持っていた場合は、カードの裏面に記載されている連絡先に連絡して解約の手続きをします。なお、故人が生前に利用していた代金は、指定の期日に支払わなければなりません。

クレジットカードは盗まれると悪用される恐れがあります。また、使わなくても年会費が引き落とされる場合があります。不正利用や年会費の支払いを避けるためにも、早めに解約の手続きをしましょう。

解約の手続きが終われば、カードはハサミで裁断します。

4-4.運転免許証・パスポートなどを返納する

故人の運転免許証やパスポート、マイナンバーカードは各種手続きの本人確認に使われます。紛失して第三者に悪用されないように、早めに(マイナンバーカードは必要な手続きが終わってから)返却の手続きをしましょう。

運転免許証は、最寄りの警察署で返納の手続きをします。死亡診断書のコピーが必要です。

パスポートは、都道府県のパスポートセンターで返納の手続きをします。戸籍謄本など死亡の事実がわかる書類を提出します。

免許証とパスポートはどちらも失効の処理をしたうえで返してもらえる場合があります。故人の形見や思い出として持っておきたい場合は、返納の手続きで申し出るとよいでしょう。

マイナンバーカードについては、返却が必要かどうか自治体によって対応が分かれています。相続後の手続きで必要になる場合もあるため、しばらくの間は大切に保管しましょう。

4-5.年金の受給を止める

故人が年金をもらっていた場合は、年金事務所または街角の年金相談センターに年金受給権者死亡届(報告書)を提出して年金の受給を止める必要があります。ただし、基礎年金番号とマイナンバーが結びついている場合は、この手続きを省略することができます。

・年金受給権者死亡届(報告書)の書式と記載例:日本年金機構ホームページに掲載されています。

国民年金や厚生年金など公的年金は、偶数月の15日に前月と前々月の分がまとめて支給されます。死亡した月の分までは年金をもらう権利がありますが、死亡してすぐの時点ではまだもらえていない年金があります。これを未支給年金といい、遺族が受け取れます。

未支給年金を受け取る手続きは、「12-1.未支給年金をもらう」でお伝えしますが、年金の受給を止める手続きと同時にすることもできます。

なお、年金の受給を止める手続きが遅れて死亡した翌月分以降の年金をもらった場合は、その分を返さなければなりません。

4-6.固定資産税・住民税の請求先を変更する

故人が納めるべきであった固定資産税と住民税は故人のかわりに遺族が支払わなければなりません。

固定資産税は1月1日時点の不動産所有者に課税され、住民税は前年の所得について課税されます。死亡したとしても納税が免除されることはなく、未払の税金として遺族が引き継ぐことになります。

納期限に遅れると延滞税がかかるため、納付書が確実に届くように請求先を変更する手続きをしましょう。詳しい手続き方法は市区町村役場の担当部署に確認してください。

5.葬儀が終わって落ち着いたら始める遺産相続の準備

葬儀が終わって落ち着いた頃、目安としては四十九日法要が終わった頃から、遺産相続の準備を始めます。

自宅や預貯金などの相続財産があれば遺族どうしで分け合いますが、まずは誰が相続人になって、相続財産がどこにいくらあるかを調べなければなりません。自筆の遺言書があれば、家庭裁判所で検認という手続きをする必要もあります。

|

生活が落ち着いたら始める遺産相続の準備 ・相続人と相続財産を調査する ・遺言書の検認手続きをする |

5-1.相続人と相続財産を調査する

葬儀が終わる頃には、故人の戸籍や住民登録に関する手続きはだいたい終わっています。戸籍の手続きの次に重要なものが遺産相続に関する手続きです。

遺産相続を始める前には必ず、

・相続人が何人いて

・相続財産にはどのようなものがあるか

を調査しなければなりません。

相続人と相続財産をきちんと調べておかなければ、本来必要な手続きをしないなど手続きを誤る可能性があります。隠し子など予期しない相続人が現れて、遺産相続が泥沼にはまることもあります。

5-1-1.相続人は戸籍謄本をもとに調査する

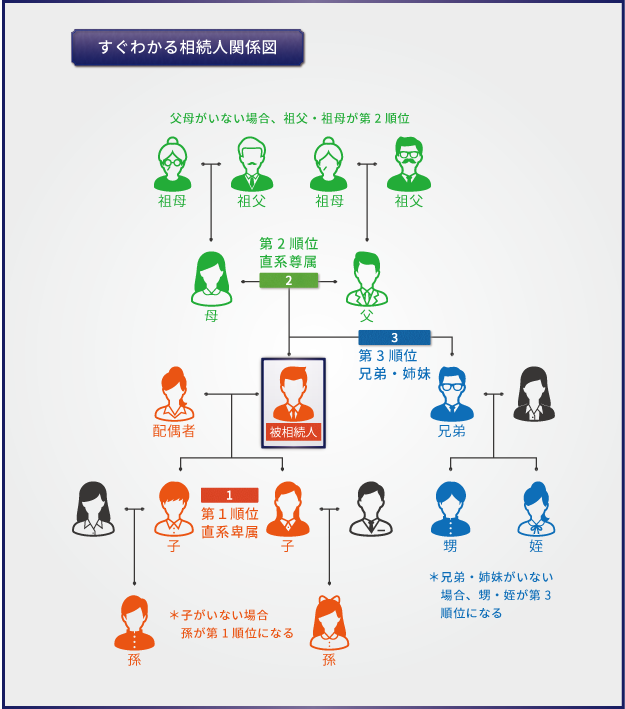

相続人になる人は、次のとおり民法で順位が定められています。故人の出生から死亡まで連続した戸籍謄本をもとに、誰が相続人になるかを確認します。

・常に相続人:配偶者

・第1順位:子(子が死亡している場合は孫)

・第2順位:父母(父母が両方とも死亡している場合は祖父母)

・第3順位:兄弟姉妹(兄弟姉妹が死亡している場合は甥・姪)

兄弟姉妹が相続人になる場合は、故人の両親の出生から死亡まで連続した戸籍謄本も取り寄せて、他に兄弟姉妹がいないかも確認します。

相続人を調査した結果、隠し子や養子、前妻の子供など想定していない相続人が明らかになることもあります。想定外の相続人であっても、その人を除いて遺産相続の手続きを進めることはできません。

誰が相続人になるかについて詳しい内容は、「遺産相続人とは財産を相続する人。遺産相続人について知っておきたいこと」を参照してください。

5-1-2.相続財産がどこにいくらあるかを調査する

遺産相続をするには、相続人の人数のほか相続財産がどこにいくらあるかも調査します。前もって相続財産を調査するのは主に次の3つの理由からです。

・スムーズに遺産相続をするため

・相続税を正確に申告するため

・故人の借金を肩代わりしないため

たとえば、すぐに分かる財産だけを対象に相続をした場合、あとで相続財産が見つかったときにもう一度手続きをやり直さなければなりません。はじめから相続財産を正確に調べておけば、手続きをスムーズに進めることができます。

相続税を正確に申告するためにも相続財産の調査が欠かせません。申告漏れがあれば、税務調査を受けて相続税を追加徴収されるだけでなく、延滞税や過少申告加算税などが課される可能性もあります。

このほか、故人の借金を肩代わりしないように借金や債務保証の有無を調べておく必要もあります。借金や債務保証も遺産相続の対象に含まれます。

故人の預金、不動産や借入金についての具体的な調査方法は「故人の財産調査が必要な3つの理由と具体的な方法を徹底解説!」を参照してください。

5-2.遺言書の検認手続きをする

相続財産を調査するときは、同時に遺言書があるかどうかも探します。死亡した親が家族に内緒で遺言書を残しているかもしれません。

故人が遺言書を残していた場合は、遺言書を家庭裁判所に持ち込んで検認手続きをしなければなりません。検認されていない遺言書は、このあとの相続手続きに使うことができません。

検認とは、遺言書が形式的な要件を満たしているかを確認して偽造や変造を防ぐための手続きです。内容が法的に有効であるか無効であるかの判断はされません。

検認手続きは家庭裁判所に届け出てその日のうちに終わるものではなく、後日指定された検認期日に改めて家庭裁判所に行かなければなりません。検認期日まで1か月以上かかることもあるため、できるだけ早く手続きをしましょう。

検認手続きの詳しい内容については、「自宅で遺言書を見つけたら検認が必要!検認手続きについて解説します」を参照してください。

|

検認の必要がない遺言書 検認手続きは遺言書すべてについて必要なものではありません。遺言書が公正証書であれば検認の必要はありません。また、2020(令和2)年7月10日からは自筆の遺言書を法務局で保管できる制度が始まりますが、法務局で保管された遺言も検認は不要です。 |

6.相続発生後3か月以内に必要な手続き

借金や債務保証など、価値としてはマイナスになるものも遺産相続の対象に含まれます。死亡した親が借金を残した場合は、相続人が引き継がなければなりません。しかし、相続放棄や限定承認で、借金の全部または一部の返済を免れることができます。

|

相続発生後3か月以内にやること ・相続放棄・限定承認の申し立てをする |

6-1.相続放棄・限定承認の申し立てをする

相続放棄は、預貯金や不動産などの遺産を一切相続しないかわりに借金の相続を免れるための手続きです。限定承認は、遺産を相続するものの借金の返済を相続した遺産の範囲内にとどめるための手続きです。

相続放棄や限定承認をするには、家庭裁判所に申し立てる必要があります。期限は相続があったことを知った日(通常は故人の死亡日)から3か月です。つまり、故人の借金を相続しないようにするには、死亡から3か月がタイムリミットとなります。

相続放棄については、「相続放棄するのはどんなとき? 手続き・必要書類・期限など徹底解説」を参照してください。相続放棄の手続き方法や注意点などを網羅的に解説しています。

手続きの難易度からほとんどの場合で相続放棄が行われ、限定承認が行われることはまれです。

・家庭裁判所に提出する相続放棄・限定承認の申述書の様式と記入例は、裁判所のホームページに掲載されています。 相続の放棄の申述(20歳以上) 相続の放棄の申述(20歳未満)(未成年者の相続放棄を代理人が申請するとき) 相続の限定承認の申述書

7.相続発生後4か月以内に必要な手続き

死亡した家族が生前に自営業やアパート経営などをしていた場合は、税務上の手続きが必要になります。相続発生後4か月以内に死亡した年の分の確定申告(準確定申告)をするほか、相続人が事業を引き継ぐ場合は青色申告を引き継ぐ手続きもします。

|

相続発生後4か月以内にやること ・所得税の準確定申告をする ・青色申告を引き継ぐ |

7-1.所得税の準確定申告をする

所得税は翌年3月15日までに確定申告をして納税します。しかし、確定申告するべき人が死亡した場合は、本人に代わって相続人が準確定申告をします。

準確定申告の期限は、相続の開始を知った日(通常は故人の死亡日)の翌日から4か月以内です。年末に死亡した場合は通常の確定申告の期限(3月15日)が先に来ますが、その場合も死亡から4か月以内に提出すれば問題はありません。

準確定申告については、「亡くなった人の所得を申告する「準確定申告」の方法を税理士が徹底解説」で詳しく解説しています。

・準確定申告専用の書式はないため、通常の確定申告書の書式を使用します。

7-2.青色申告を引き継ぐ

家族が行っていた事業を相続人が引き継ぐ場合は、当年分から所得税を申告しなければなりません。

所得税の確定申告を青色申告で行うと、所得控除の額が増えるなど有利な扱いが受けられます。事業を引き継いだ相続人が青色申告をしたい場合は、税務署に青色申告承認申請書を提出します。家族が生前に青色申告をしていても、その効力が自動的に引き継がれることはありません。

申請の期限は原則として相続の開始を知った日(通常は故人の死亡日)の翌日から4か月以内ですが、9月以降に死亡した場合は死亡日に応じて期限が定められています。

| 死亡日 | 青色申告承認申請書の提出期限 |

|---|---|

| 1月1日~8月31日 | 死亡の日から4か月以内 |

| 9月1日~10月31日 | その年の12月31日まで |

| 11月1日~12月31日 | 翌年の2月15日まで |

・青色申告承認申請書の書式:国税庁ホームページの「所得税の青色申告承認申請手続」に掲載されています。

8.遺産相続に関する手続き

続いて、故人の遺産を相続人に引き継ぐ手続きを進めていきます。遺産の種類が多いほどやることは増えていきますが、前もって遺産の内容がわかっていればスムーズに手続きを進めることができます。

|

遺産相続に関する手続き ・遺産分割協議で遺産の分け方を決める ・銀行・証券口座の名義変更・解約をする ・死亡保険金をもらう ・不動産の名義変更(相続登記)をする ・自動車の名義変更をする |

8-1.遺産分割協議で遺産の分け方を決める

故人の遺産は、相続人どうしで話し合って分け合います。遺言書があればそこに書かれているとおりに分け合いますが、相続人どうしで話し合って異なる分け方をすることもできます。

遺産の分け方を決める話し合いを遺産分割協議といいます。遺産分割協議は相続人全員による合意が必要です。相続人が1人でも漏れると無効になってしまうため、「5-1.相続人と相続財産を調査する」を参考に相続人に漏れがないように確認しましょう。

遺産の分け方を決めるときは、民法で定める法定相続分を参考にすることができます。必ずこのとおりに遺産を分けなければならないというものではありませんが、話し合いがまとまらない場合は法定相続分で遺産を分けることになります。

法定相続分の例

| 相続人 | 法定相続分 |

|---|---|

| 配偶者と子 | 配偶者:1/2 子:1/2(複数いれば人数で均等に分ける) |

| 配偶者と父母 | 配偶者:2/3 父母:1/3(複数いれば人数で均等に分ける) |

| 配偶者と兄弟姉妹 | 配偶者:3/4 兄弟姉妹:1/4(複数いれば人数で均等に分ける) |

法定相続分に関して詳しい内容は、「あなたの相続割合を解説!図を見て一目で分かる法定相続分」を参照してください。

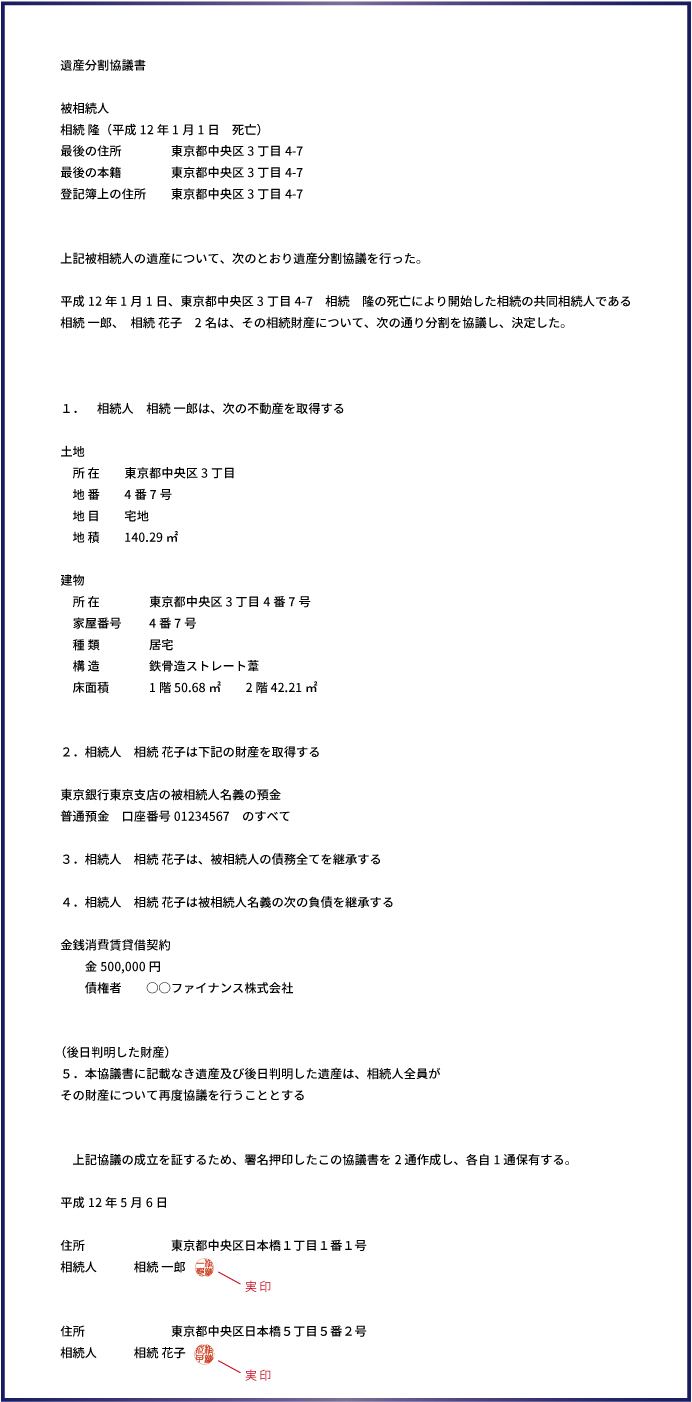

遺産分割協議がまとまれば、その内容を遺産分割協議書に記録します。相続人の全員が実印を押印して遺産分割の内容に合意したことを証明します。遺産分割協議書は遺産相続のあらゆる手続きで必要になります。

遺産分割協議の具体的な進め方や特殊なケースへの対処法については、「相続の専門家が教えるスムーズな遺産分割協議の進め方と知っておきたいQ&A」を参照してください。

相続税を申告する必要がある場合は、遺産の分け方によって税額が左右されることもあります。相続税対策が必要な場合は、相続税に強い税理士に相談することをおすすめします。

8-2.銀行・証券口座の名義変更・解約をする

家族が死亡すると、故人名義の銀行の預金口座は凍結され、引き出しや自動引き落としができなくなります。預金口座の凍結は相続人全員が同意して所定の手続きをするまで解除できません。

故人が証券口座を通じて株式など有価証券を持っていた場合は、相続人名義の口座を開設してそこに株式を移管する手続きをします。基本的に故人の口座から直接換金することはできません。

預金の引き出しや証券口座の解約に必要な主な書類は、戸籍謄本と遺言書または遺産分割協議書です。手続きの詳細は預け入れ先の銀行・証券会社などで確認してください。

8-3.死亡保険金をもらう

家族が死亡保険に加入していた場合は、契約上の保険金受取人が死亡保険金をもらうことができます。

保険金をもらうには、保険会社に保険証券や死亡診断書のコピーなど必要書類を提出します。保険金を請求できる期限は死亡から3年以内ですが、生活資金を得るためにもできるだけ早く手続きするようにしましょう。

なお、死亡保険金は受取人の固有財産となるため、遺産相続で分け合う対象にはなりません。保険金をもらう手続きも単独ででき、他の相続人の同意は不要です。

8-4.不動産の名義変更(相続登記)をする

家族の自宅など不動産を相続する場合は、不動産の名義変更(相続登記)をします。

相続登記は法務局に届け出て手続きをしますが、さまざまな書類が必要です。詳しい内容は「自分でできる!相続登記の必要書類とケース別追加資料完全ガイド」を参照してください。

なお、現在、相続登記は義務ではありませんが、相続登記をしない不動産の所有者がわからなくなるという弊害が目立っています。2020(令和2)年後半にも相続登記が義務づけられる見通しで、罰則も検討されています。

・相続登記の申請書の書式は、法務局ホームページに掲載されているものを参考にすることができます。

法務局ホームページ 不動産の所有者が亡くなった

8-5.自動車の名義変更をする

家族が乗っていた自動車は、誰かが引き継ぐ場合のほか処分する場合も相続の手続きをする必要があります。

普通車は運輸支局または自動車検査登録事務所で、軽自動車は軽自動車検査協会の事務所・支所で手続きをします。手続きには車検証のほか遺言書や遺産分割協議書などが必要です。

・遺産分割協議書は、相続人が作成したもののほか、国土交通省ホームページに掲載の様式を使うこともできます。

国土交通省ホームページ 自動車:登録手続き 遺産分割協議書

なお、家族が乗っていた自動車でも、所有者の名義は自動車販売会社やファイナンス会社などになっている場合があります。この場合は、車検証に記載されている所有者に連絡して手続きを依頼します。

9.相続発生後10か月以内に必要な手続き

相続人の数にもよりますが、遺産がおおむね4,000万円以上あれば相続税の申告が必要になります。相続税の申告期限は相続発生から10か月以内ですが、申告書の作成には時間がかかるため、早めに準備しなければなりません。

|

相続発生後10か月以内にやること ・相続税を申告する |

9-1.相続税を申告する

遺産の総額が基礎控除額と呼ばれる一定の金額を超える場合は相続税を申告しなければなりません。基礎控除額は、以下のとおり3,000万円を基礎として相続人の数に応じて増えていきます。

| 相続税の基礎控除額:3,000万円+600万円×相続人の数(相続放棄した人も含む) |

相続税の申告期限は相続の開始を知った日(通常は故人の死亡日)の翌日から10か月以内です。

相続税の申告書は自分で作成することもできますが、申告に必要な遺産価値の評価や税制上の特例の適用については専門知識が欠かせません。相続税の申告が必要な人の9割は税理士に依頼しているとも言われており、相続税の申告書は税理士に作成してもらうことをおすすめします。

相続税の申告についての詳しい解説は、「相続税がかかるかもしれない人必見! 相続税申告の手続きを徹底解説」を参照してください。

10.相続発生後1年以内に行う手続き

遺言書のとおりに遺産を分けたことで、相続人であるにもかかわらず十分に遺産をもらえないケースがあります。このような場合、一定範囲の相続人であれば、遺留分減殺請求で遺産を取り戻すことができます。遺留分減殺請求ができるのは、原則として相続発生後1年以内です。

|

相続発生後1年以内にやること ・遺留分減殺請求をする |

10-1.遺留分減殺請求をする

相続人のうち故人の配偶者、子供(子供がいない場合は両親)には、遺産を最低限相続できる割合として遺留分が定められています。各相続人の遺留分割合は、法定相続分の1/2(相続人が両親(直系尊属)のみの場合は1/3)です。

相続した遺産が遺留分に満たない場合は、遺産を多くもらった人に対して支払いを求める遺留分減殺請求ができます。

遺留分減殺請求は裁判所などに届け出るのではなく、内容証明郵便などで相手方(遺産を多くもらった人)に直接申し出ます。当事者どうしで解決できないときは家庭裁判所で調停を申し立てることになります。

故人の死亡を知ってから1年を経過すると遺留分減殺請求ができなくなります。故人の死亡を知らなくても、死亡から10年を経過すれば遺留分減殺請求権は時効を迎えます。

【参考】

【図解で解説】遺留分権利者の範囲と遺留分の割合

遺留分減殺請求の時効1年!起算点や時効を止める方法を解説します

11.相続発生後2年以内に行う手続き

ここでお伝えする手続きはいずれもお金をもらう手続きです。期限は相続発生から2年以内ですが、できるだけ早く手続きをするようにしましょう。

|

相続発生後2年以内にやること ・葬祭費・埋葬料などをもらう ・高額療養費を申請する ・死亡一時金をもらう |

11-1.葬祭費・埋葬料などをもらう

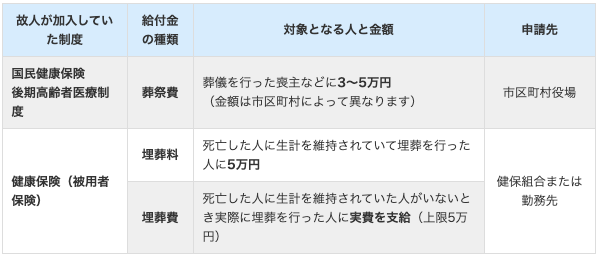

家族の葬儀に対して、健康保険(後期高齢者医療制度)から給付金をもらうことができます。手続きの期限は死亡または葬儀を行ってから2年以内です。

故人が加入していた保険制度ごとの給付金の種類は次のとおりです。

故人が家族の扶養に入っていて健康保険(被用者保険)の被扶養者になっていた場合は、家族埋葬料として5万円が被保険者に支給されます。手続きは健保組合または勤務先に確認してください。

なお、故人が業務上の理由で死亡した場合は労災保険から葬祭料が支給されます。詳しくは勤務先に確認してください。

11-2.高額療養費を申請する

高額療養費制度では、病院などで医療費の支払いが一定額を超えた場合にその超えた部分の払い戻しが受けられます。基準となる金額は年齢や所得、受診の状況によって異なるため、厚生労働省や健康保険組合のホームページなどで確認してください。

厚生労働省ホームページ 高額療養費制度を利用される皆さまへ

申請の期限は診療月の翌月から2年以内です。

11-3.死亡一時金をもらう

家族が国民年金の第1号被保険者(主に自営業者)であって老齢基礎年金や障害基礎年金をもらわないまま死亡した場合は、遺族は死亡一時金をもらうことができます。金額は、故人が保険料を納付していた期間に応じて12万円から32万円の範囲で定められています。ただし、遺族基礎年金をもらえる遺族がいれば死亡一時金はもらえません。

死亡一時金をもらうには、死亡日の翌日から2年以内に市区町村役場または年金事務所で手続きをします。死亡した人の妻が「12-2.遺族年金・寡婦年金をもらう」でご紹介する寡婦年金がもらえる場合は、どちらか一方を選択します。

・死亡一時金の請求書の書式と記載例:日本年金機構ホームページに掲載されています。

12.相続発生後5年以内に行う手続き

ここでご紹介する手続きは、故人に支払われるべきであった年金や、遺族に支給される遺族年金・寡婦年金をもらう手続きです。手続きの期限は相続発生後5年以内ですが、できるだけ早く申請して支給を受けるようにしましょう。

|

相続発生後5年以内にやること ・未支給年金をもらう ・遺族年金・寡婦年金をもらう |

12-1.未支給年金をもらう

故人が国民年金や厚生年金などの年金をもらっていた場合は、死亡した月の分までの年金をもらう権利があります。

年金は翌月以後に支払われるため、死亡してすぐの時点では未支給の年金があります。また、年金がもらえるにもかかわらず故人が年金をもらっていなかった場合も、本来もらえるはずの金額が未支給年金となります。

故人と同一生計であった遺族は未支給年金をもらうことができます。死亡日の翌日から5年以内に、年金事務所または街角の年金相談センターに未支給【年金・保険給付】請求書を提出します。

・未支給【年金・保険給付】請求書の書式と記載例:日本年金機構ホームページに掲載されています。

12-2.遺族年金・寡婦年金をもらう

故人に扶養されていたなど生計を維持されていた人は、遺族年金をもらうことができます。遺族年金には遺族基礎年金と遺族厚生年金があり、条件によってどちらかまたは両方の遺族年金をもらうことができます。

| 遺族基礎年金 | 遺族に18歳未満(厳密には18歳になって3月31日を経過するまで)の子供、または障害のある20歳未満の子供がいるときにもらうことができます。 子供のいない配偶者はもらえません。 |

|---|---|

| 遺族厚生年金 | 故人が厚生年金に加入していた場合にもらうことができます。 子供のいない配偶者や故人の父母なども対象になります。 |

・遺族年金の年金請求書の書式と記載例:日本年金機構ホームページに掲載されています。

国民年金の第1号被保険者(主に自営業者)である夫が死亡して妻が遺族基礎年金をもらえない場合は、寡婦年金をもらうことができます。一定の条件のもとで60歳から64歳の間に支給されます。

・寡婦年金の年金請求書の書式と記載例:日本年金機構ホームページに掲載されています。

遺族年金・寡婦年金をもらうためには、死亡日の翌日から5年以内に遺族が請求の手続きをする必要があります。

遺族基礎年金のみまたは寡婦年金をもらう場合は死亡した人の住所の市区町村役場で、遺族基礎年金をもらう場合は年金事務所または街角の年金相談センターで手続きをします。

なお、寡婦年金は「11-3.死亡一時金をもらう」でご紹介した死亡一時金との選択になります。死亡一時金をもらうには死亡日の翌日から2年以内に手続きをする必要があるため、それまでにどちらをもらうかを決めなければなりません。

13.夫が死亡した場合の手続き

ここでご紹介する手続きは、主として夫が死亡したときに妻ができる手続きです。夫が死亡すれば婚姻関係はなくなりますが、姓をもとに戻す場合や夫の親族との関係を解消したい場合には手続きが必要です。期限はないので、じっくり考えて結論を出すことをおすすめします。

|

夫が死亡した場合の手続き(じっくり考えてからでもよい) ・復氏届を提出する ・姻族関係終了届を提出する |

13-1.復氏届を提出する

夫が死亡すれば婚姻関係はなくなりますが、何も手続きをしなければ姓は変わりません。姓を結婚前のものに戻したい場合は、復氏届を提出します。

復氏届は、夫の死亡届が提出された後であればいつでも提出でき、期限はありません。届出人の本籍地または住所地の市区町村役場の窓口に提出して受理されれば手続きは終了します。

手続きが終われば夫の戸籍から除かれ、結婚前の戸籍に戻ることになります。新しく自分の戸籍を作ることもできます。子供を自分の戸籍に入れたい場合は、家庭裁判所に子の氏の変更許可申立書を提出して許可を得たうえで、市区町村役場に入籍届を提出します。

復氏届についての詳しい内容は「「復氏届」で夫の死亡後に苗字を旧姓に戻すことができる」をご参照下さい。

13-2.姻族関係終了届を提出する

夫が死亡しても、夫の両親など血族との親族関係は継続します。関係が良好でない場合は、姻族関係終了届で夫の血族との親族関係を終わらせることができます。死後離婚と呼ばれることもあります。

姻族関係終了届は、夫の死亡届が提出された後であればいつでも提出でき、期限はありません。届出人の本籍地または住所地の市区町村役場の窓口に提出して受理されれば手続きは終了します。戸籍には「親族との姻族関係終了届出」と記載されますが、姓や戸籍上の扱いはそれまでと変わりません。

姻族関係終了届を提出しても、相続した財産を返す必要はありません。遺族年金もそれまでどおり支給されます。

姻族関係終了届について詳しい解説は、「夫の死後に姑との親族関係を終わらせることができる「姻族関係終了届」」を参照してください。姻族関係終了届の提出は家族関係に及ぼす影響が大きいことから、慎重に判断することをおすすめします。

|

義理の親を介護した妻も相続で金銭を請求できるように 死後離婚の動機の一つに、扶養義務で義理の親の介護を強いられるにも関わらず、遺産を相続できないことがあげられます。しかし、相続発生が2019(令和元)年7月1日以降であれば、義理の親を介護した妻は相続で金銭を請求でき、一定の見返りが得られるようになります。 詳しい内容は、「相続に関する民法改正の施行はいつから? 40年ぶりの改正を徹底解説!」の中の「7.介護をしていた長男の妻に金銭請求権が認められる」を参照してください。 |

14.相続発生後にできる相続税対策

ここまで、相続手続きの流れ・手順をご紹介しました。

さまざまな手続きの中でも、相続税の申告・納税は大きな出費を伴います。相続税の税額を低く抑えるための対策は生前から計画的に行われることが多いですが、突然死亡した場合などでは対策が間に合わないこともあります。

この章では、相続が発生した後でもできる相続税対策をご紹介します。

14-1.相続税のさまざまな特例を活用する

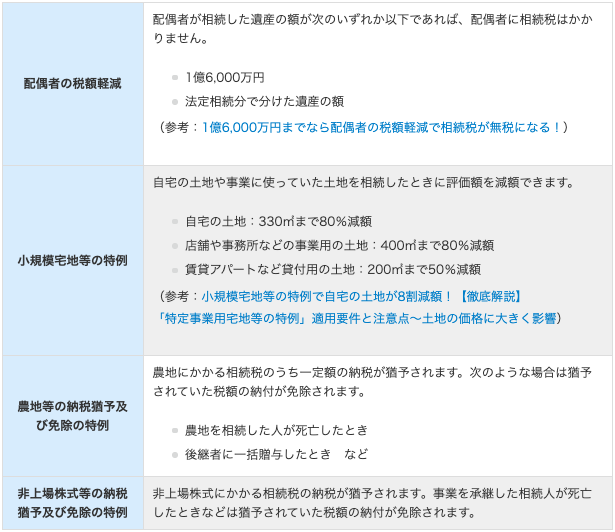

相続発生後にできる相続税対策としては、相続税のさまざまな特例を活用することがあげられます。

それぞれの特例の詳しい内容は、チェックリストの中の参考記事または「相続発生後・死亡後からでもできる相続税の節税対策と具体的な方法」を参照してください。

相続発生が2019(平成31)年1月1日以降であれば、不動産貸付業を除く個人事業用の資産を承継した場合も納税猶予及び免除の特例が適用できます。詳しくは、国税庁の資料を参照してください。

個人の事業用資産についての贈与税・相続税の納税猶予・免除(個人版事業承継税制)のあらまし

14-2.相続発生後でも間に合う土地評価減テクニック

相続発生後の相続税対策では、土地評価の減額要因を探して評価額を下げるというテクニックを使うこともできます。

土地の相続税評価では、土地の形状などによる価値の低下を反映する調整項目がいくつかあります。これらの減額要因を評価に反映することで、土地の評価額を下げることができます。

土地評価の減額要因には次のようなものがあります。詳しい内容は参考記事をご覧ください。

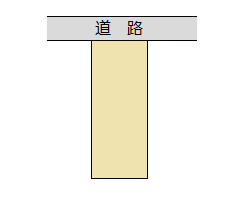

・奥行長大補正:道路からの奥行が長い場合

(参考:最大10%まで評価減が可能! 奥行長大補正率を使った土地評価の計算方法)

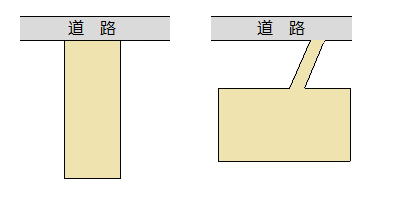

・間口狭小補正:道路に面している幅が狭い場合

(参考:土地の価格を最大1割減額! 絶対に確認したい間口狭小補正率を使った土地評価の3STEP)

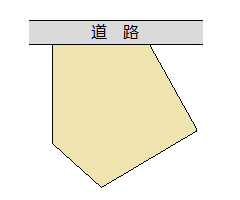

・不整形地補正:形がいびつな場合 (参考:土地を引き継ぐ人必見! 土地評価を下げる不整形地補正率の評価方法と具体例)

・無道路地:公道に接していない場合

(参考:自分でできる! 道路に面していない土地「無道路地」の相続税評価方法)

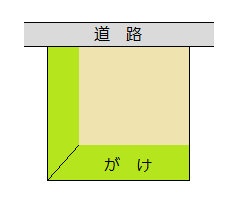

・がけ地補正:土地の一部が斜面になっている場合

(参考:土地に崖がある方必見! 押さえておきたいがけ地補正率を使った計算方法)

14-3.相続発生後に相続人が死亡した場合

家族が死亡したときは、後を追うように残されたもう一方の配偶者が死亡することもあります。このように家族が続けて死亡した場合は、2回分の相続を一度に行わなければなりません。詳しくは、「家族が相次いで亡くなったときの再転相続について解説」を参照してください。

相続税を申告するべきであった相続人が申告する前に死亡したときは、その死亡した人の相続人が代わりに申告することになります。この場合の申告期限は、相続人の死亡を知った日の翌日から10か月以内に延長されます。

14-4.相続発生年の贈与は相続税の対象に

家族から財産をもらって、その年に家族が死亡した場合は、もらった財産は贈与税ではなく相続税の対象になります。

つまり贈与税を申告する必要はなく、相続税を申告するだけでよいことになります。ただし、相続放棄をするなどして遺産を相続しない場合は、もらった財産について贈与税の申告が必要です。

相続税の申告では、死亡した年だけでなく相続発生前の3年間に受けた贈与も相続税の対象になるので注意が必要です。詳しい内容は、「生前に贈与した財産が、相続開始前3年内の贈与なら相続税に加算される?」を参照してください。

15.まとめ

ここまで、家族が死亡して相続が発生したときの相続手続きの流れ・手順をチェックリスト化してご紹介しました。

非常に長い記事になりましたが、親が死亡した場合はそれだけやることが多くなります。この記事でご紹介したチェックリストに沿って手続きを進めていくと、比較的スムーズに相続ができるでしょう。(提供:税理士が教える相続税の知識)