財務諸表には、経常利益や営業利益など5種類の利益が記載されている。自社の経営状態を読み解き、正しい方向性で戦略を立てるには、これらの利益や仕訳を正しく理解しなければならない。本記事では経常利益と営業利益の違いや経営に活かす方法を解説する。

目次

営業利益を理解するための基礎知識

営業利益を理解するためには、その前提となる収入や支出、そもそもの利益の考え方などを理解しておく必要がある。そこで、ここでは営業利益を理解するための基礎知識を見ていこう。

・収入と支出の考え方

会社で得た収入や支出は、すべて法人の利益を生み出すものだ。個人事業主では、収入の違いに応じて事業所得や雑所得などに分けなければならないが、法人はそうした必要がない。しかし、法人であっても収入や支出を本業に関係するものと、そうでないものに分けることは大切である。

なぜなら、以降で説明する経常利益や営業利益を把握する必要があるためだ。まずは、収入から見ていこう。

法人では、収入を「売上(売上高)」「営業外収益」「特別利益」に分ける。売上は本業から得た収入、営業外利益は受取利息などの本業以外から得た収入、特別利益は営業に関係なく当該年度だけ臨時的に得た収入を指す。

法人の支出面については、「売上原価」「販売費および一般管理費(販管費)」「営業外費用」「特別損失」に分ける。売上原価とは、仕入など売上を直接生み出すためにかかる支出である。一方、販売費および一般管理費は、消耗品費や事務用品費など本業に関係し売上を間接的に生み出す支出をいう。営業外費用は、支払利息など本業に関係のない支出、特別損失は営業に関係なく当該年度だけ臨時的に出た支出を指す。

このように法人の収入や支出には、さまざまな種類がある。収入と支出の区分をしっかりと把握しておくことで、経常利益や営業利益を正しく計算し、自社の経営状態を分析しやすくなるだろう。

・利益とは

一言で利益といってもさまざまな種類がある。これは、利益の性質を明確にしておく必要があるためだ。例えば確認した利益が本業のみの利益なのか、その年だけの一時的な利益も含めた利益なのかによって、企業の今の状態や今後の改善点などのとらえ方が違ってくる。企業は、さまざまな利益を分析することで現状把握や経営戦略の立案などを行っていくことになる。

・利益は企業経営に何をもたらすのか?

企業は、さまざまな利益を分析することで現状把握や経営戦略の立案などを行うが、はたして利益とは、企業経営に何をもたらすのだろうか。企業が経営を続ける上では、利益を増やすことが重要な目的になる。単純に考えれば会社の儲けが多いほど、経営者も従業員も豊かになるためだ。しかし、物ごとはそう簡単ではない。

企業の利益からは、さまざまな税金が差し引かれる。そのため、利益が出た分すべてを素直に計上すると、多くの金額が税金として差し引かれる。これを防ぐためには、合法的に節税することが求められる。では、企業経営で得られた利益はどのように扱えば良いのだろうか。

・利益の種類

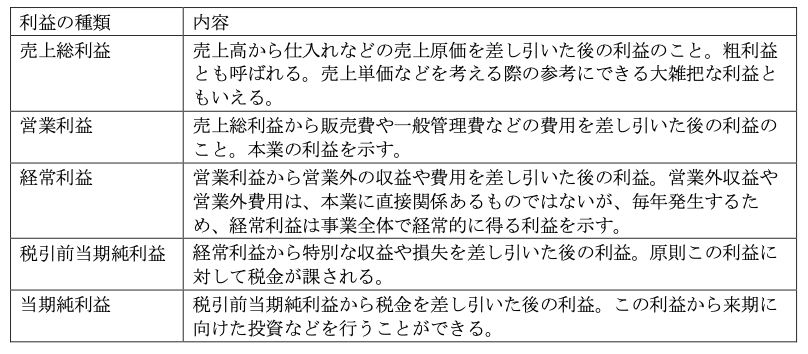

それぞれの利益の詳細については後述するが、企業経営で得られた利益の扱い方を見る前に、まず利益の種類について紹介していく。

まずは、どのような利益があり、それがどのような内容なのかを簡単に把握しておくことが重要である。

営業利益とは

ここからは、いよいよ本題となる営業利益について見ていこう。営業利益とは、「企業が本業で得た利益」のことである。本業での売上高から仕入れにより発生した売上原価を差し引いた「売上総利益」から、さらに販売費と一般管理費を差し引くことで算出される。

販売費とは、営業活動で発生する費用の総称であり、広告宣伝費や販売手数料、人件費などさまざまな仕訳項目がある。一般管理費は会社の運営管理で発生する費用の総称であり、光熱費や不動産賃貸料、役員報酬、減価償却費、交際費などがある。

営業利益の数字は、以下に挙げる2つのポイントを念頭に置いて見ることが重要である。単に利益の大小を確認するだけでなく、なぜそうなったのか、今後どうすべきかを考えながら利益の内訳を確認しよう。

・本業の状態を分析する

営業利益は「売上総利益-(販売費+一般管理費)」で算出される。この数字が大きければ、本業の業績が良好であり、コスト削減の方向性も正しいと判断できる。営業利益が小さい場合は、その理由を突き止める必要がある。営業利益が小さい原因としては、「競合他社との競争激化」「取引先の減少」「原材料費や調達費の増加」「人件費の高騰」などが挙げられる。これらの要素を細かく分析し、今後取り組むべき方向性を見定める作業が必要になる。

・売上総利益高営業利益率を意識する

また、営業利益を使った経営指標の確認も重要だ。例えば企業における利益目標のなかに、「売上総利益高営業利益率」という指標がある。売上総利益に占める営業利益を判断するための指標であり、「営業利益÷売上総利益×100」で算出される。

売上総利益における本業で稼いだ利益の割合なので、この数字が大きければ本業の業績が良く、小さければ悪いことになる。中小企業の目安として、売上総利益高営業利益率が11%以上なら優良、10%未満なら低いとされている。マイナスなら赤字経営の状態であり、早急な対策が必要だ。

また、売上総利益高営業利益率が20%を超える場合も、経営状態を再考する必要がある。儲かり過ぎているということは、どこかに何らかのひずみが発生している可能性があるためだ。

例えば、「人件費が低すぎる」「設備などのメンテナンスに不備がある」「取引先に無理な注文を押しつけている」などの原因が考えられる。これらは、企業にとって将来大きなマイナスにつながるおそれがあるため、売上総利益高営業利益率が高すぎるようなら、改善策を考慮する必要がある。

経常利益とは

次に企業にとって営業利益とともに重要な利益である経常利益について見ていこう。経常利益とは、「企業が行う事業全体で経常的に得た利益」である。「経常」とは「常に一定の状態が続くこと」であり、経常利益は特別なことが起こらない状態での利益(継続的な取引による儲け)を意味する。

「営業外利益」や「営業外費用」と呼ばれる、本業以外の財務活動による受取利息などの利益や借入利息などの費用も、経常利益に反映される。したがって、本業で大きな利益を上げていたとしても、借入金の返済や利子の支払いが多い場合は、経常利益が少なくなる。

つまり、企業がトータルで上げた利益から、経費や利子の支払いなどを差し引いたものが経常利益だ。企業の経営状態を最も把握しやすい数字といえるだろう。

経常利益と営業利益の関係

経常利益と営業利益の関係は、企業にとってとても重要だ。経常利益は、本業を含めた継続的な活動によって得た利益である。しかし、本業での利益を示す営業利益が黒字でも、経常利益が黒字になるとは限らない。逆もまたしかりであり、営業利益が赤字でも、経常利益が黒字になることもある。

営業利益が赤字で経常利益が黒字の場合、本業に何らかの問題があるが、事業全体としての業績は良好であることを示している。この場合は、本業の状態を重点的に見直す必要がある。

営業利益が黒字で経常利益が赤字の場合は、本業の業績は好調だが、その他の部分が全体の足を引っ張っていることを示している。借入金の利子をチェックしたり、資産運用がうまくいっているかを確かめたりするなど、営業活動以外の要素を見直すことが求められる。

経常利益を活用した企業分析の方法

経常利益についても営業利益と同じく経常利益を使った経営指標の確認が重要だ。経常利益を経営に活かすには、「売上高経常利益率」を計算する方法が有効である。売上高経常利益率は、売上高に対する経常利益の大きさを表した指標であり、この数値が高いほど収益力があることを意味する。

売上高経常利益率=経常利益÷売上高×100

仮に経常利益を500万円、売上高を3,000万円として、売上高経常利益率を計算してみよう。

売上高経常利益率=500万円÷3,000万円×100=16.6%

経済産業省の「中小企業実態基本調査速報(令和3年)」によると、中小企業における売上高経常利益率の平均値は3.25%である。ただし、ビジネスモデルによって経常利益の水準は変わってくるため、業種による差がある点には注意したい。

○業種別の売上高経常利益率

製造業の平均値:6.5%

卸売業の平均値:3.4%

小売業の平均値:3.1%

(参考:経済産業省「2021年企業活動基本調査速報-2020年度実績-」)

自社の売上高経常利益率を計算したら、基本的には同じ規模や業界のデータと比較することが望ましい。また、経済産業省は定期的に中小企業の実態を調査しているため、統計データにも目を通しておこう。

その他の利益の意味

企業にとって、営業利益や経常利益以外の利益も、とても重要である。そこで、ここからは営業利益、経常利益以外の利益について見ていこう。法人の決算書や試算表には、貸借対照表や損益計算書がある。貸借対照表は、資産や負債と資本(純資産)が記載された表で、企業の財政状態などが確認できる。

損益計算書は、売上や費用などが記載されたもので、企業の経営状況などが確認できる。さまざまな利益を確認するためには、損益計算書の確認が必須だ。損益計算書には、以下に挙げる利益も記載されている。それぞれ何を表す数字なのか、理解を深めておこう。

・売上総利益

「粗利(あらり)」「粗利益(あらりえき)」とも呼ばれる売上総利益は、営業利益を計算する際に使われる。「売上高-売上原価」で計算し、商品力によって得られた利益を把握できる。売上総利益は企業にとって基本となる利益であり、ここから人件費やオフィス賃借料、接待費などの経費が支払われる。売上総利益が十分でない場合やマイナスの場合は、事業そのものが存続の危機に瀕しているため、事業モデル自体に問題があるかもしれない。

・税引前当期純利益

経常利益に本業以外の特別損益を加え、さらに税金負担分を差し引いたものが純利益である。これは企業に残る最終的な利益だが、税金などを差し引く前の純利益を「税引前当期純利益」と呼ぶ。特別損益とは、不動産・有価証券などの売買損益や災害による損失など、本業以外で臨時的・偶発的に発生した利益や費用のことだ。差し引く税金には、国や地方に納める法人税や住民税などがある。「税引前当期純利益=経常利益+特別利益-特別損失」で算出される。

・当期純利益

当期純利益は企業の最終的な利益のことで、「税引後当期純利益」とも呼ばれる。単に純利益と呼ぶ場合は、この当期純利益を指すことが多い。税引前当期純利益から、各種税金を差し引いて算出される。

当期純利益がマイナスだったとしても、不動産の売買や災害による損失などが原因なら、そのマイナスはあくまで一時的なものと判断できる。また、当期純利益が前年比でマイナスだとしても、営業利益や経常利益がプラスなら、本業や他の財務活動で稼ぐ力がついてきていると判断できる。

○5つの利益の計算方法

経常利益=営業利益+営業外収益-営業外費用

営業利益=売上高-売上原価-販売費および一般管理費

売上総利益=売上高-売上原価

税引前当期純利益=経常利益+特別利益-特別損失

当期純利益=税引前当期純利益-各種税金

決算書類で見る利益のとらえ方

ここまでは、企業の利益の種類と、それぞれの利益が何を示すのかを見てきた。もちろん企業の利益は決算書類とも密接に関わってくる。決算書は1年間経営した企業の成績表ともいえるので、そのなかでどのように利益をとらえるのか、2つの重要な決算書類をもとに考えてみよう。

・利益の詳細をつかむ損益計算書

損益計算書とは、会社の損益を確認するための決算書類である。どれだけの売上を上げ、どのくらいの利益が残り、何に費用を使ったのかなどを判断できる。また本業とそれ以外との、どちらで利益を出しているのかも読み取れる。

変動費と固定費を分けることで、黒字と赤字の境目である「損益分岐点」が分かることも損益計算書の特徴だ。どこまで売上が落ちたら赤字になるのか、どこまで売上を伸ばせば黒字に転換するかが、損益分岐点で確認できる。経営状態の分析において、損益分岐点は重要な指標といえる。

損益計算書には、これまで解説してきた5つの利益が登場する。また以下の順で項目が並び、それぞれに数字が記載されることになる。

○損益計算書に記載される項目

売上高

売上原価

売上総利益

販売費および一般管理費

営業利益

営業外利益

経常利益

特別利益

特別損失

税引前当期純利益

法人税等

当期純利益

これらの項目はすべて、ここまでの解説で登場している。利益の基本となる売上高をベースとし、それぞれの数字を足したり引いたりすることで、5つの利益が算出される。5つの利益に注目しながら損益計算書を分析できれば、経営における重要な情報を得られるだろう。

損益計算書は、「P/L」とも呼ばれる。収益・費用・利益を指す「Profit and Loss Statement」を略したものだ。損益計算書は貸借対照表などと同時に作成され、業績を知らせるために株主や債権者などに開示されることも覚えておこう。

・利益の行き先を見る貸借対照表

損益計算書では、どれだけの利益がどこから出たのかを確認できる。それに対して、もう一つの重要な決算書類である貸借対照表「B/S:Balance Sheet」では、得られた利益がどこに行ったのかを確かめることができる。

貸借対照表の各項目をチェックすると、全利益がキャッシュとして残っているのか、商品在庫もしくは社内備品などに形を変えているのか、または借入金の返済に回ってしまったのかなど、損益計算書では見えてこない利益の行き先をつかめる。

さらに、貸借対照表は企業経営の健康度と将来性を見るための指針にもなる。利益が出ていること自体はもちろん良いことだが、その使いみちを検証するためにも、以下の3つの点には注意すべきである。

- 現金や預金などのキャッシュが増加していること

- 将来の事業拡大につながる投資ができていること

- 借入金が減少していること

決算時に利益が出たことで安堵せずに、その利益が形を変えて残っているのか、それとも出て行ってしまったのか、今後の経営の指標になるような情報を読み取ることが重要だ。貸借対照表と損益計算書を確認すると企業の財政状態や経営状況を確認できる。経営者としては、利益について損益計算書と貸借対照表とを詳細に分析し、その先の経営に生かすことが求められるだろう。

決算書は、貸借対照表や損益計算書、キャッシュフロー計算書などで構成されるため、見るとその期が黒字なのか赤字なのかが分かる。一般的に黒字決算のほうが良いように思えるが、実はそうでないことも多い。そこで、次からは黒字決算のメリットと赤字決算のメリットの両方を確認しよう。

・黒字決算の場合のメリット

一般的に黒字決算は、企業の経営が順調なことを意味するため、喜ばしいことだ。しかし決算が黒字になりそうな時に、利益を多額に計上すると、それに比例して各種税金も増えることになる。最大の節税対策は利益を出さないことだが、あえて黒字計上することにもメリットがある。

安定的に黒字計上している企業は、それだけ支払い能力があるとみなされ、金融機関などへの対外的な信用度が高まる。将来的に経営規模の拡大を目指すのであれば、黒字決算を続けておくことが企業にとってのメリットになるだろう。

・赤字決算の場合のメリット

一方、赤字決算では企業の経営が苦しいことを意味するため、今後の経営等に改善が必要だ。しかし赤字決算の場合、利益が出ていないということで、納入する税金は最小限で済む。さらに法人税のように、赤字を一定期間繰り越せる税金もあるので、節税効果が数年続く可能性もある。

しかしその一方で、金融機関などから赤字経営とみなされると、融資対象としての信用度が低下するリスクもある。経営規模の拡大を考える場合には、赤字決算は避けたほうが良いだろう。

・営業利益率を高めることのメリット

決算書を見ると経営指標についての確認もできる。ここで注目したいのが、営業利益率だ。「売上総利益高営業利益率」の項目で説明した通り、特に中小企業にとっては営業利益率の高さが、優良経営の一つの基準とみなされることが多い。これは融資を受ける場合などでも重視される。ただし、売上総利益率や経費などとの兼ね合いもあるため、一概に営業利益率が高ければ良いというものではない。

利益が株主に与える影響

決算書は、経営者や銀行などの金融機関だけでなく株主なども確認している。上場企業はもちろん中小企業であっても経営者以外の株主は注視している傾向だ。特に利益が出ているかどうかは、株主にとっても最注目事項である。

5つの利益のなかでも、会社の最終的な利益である純利益は、前年からの成長率を確認したり、収益面において競合他社との比較に用いられたりする重要な指標である。また株主も、利益のなかで最も注目するものは純利益だ。

株価を大きく左右する要素としては、事業全体の業績を示す経常利益が挙げられる。しかし、株主はすでに株式を保有しているため、配当金の原資となる純利益が最も重要になる。純利益が大きくなるほど配当金の支払い余力も大きくなり、株主のメリットも大きくなるといえる。

また、経常利益だけでは読み取れない状況も、純利益と見比べることで分かることがある。例えば顧客への販売事業を展開する企業が、特別損失として「情報セキュリティ対策費」を計上している場合、顧客情報の漏えいなどセキュリティ面で問題が発生している状況があるのかもしれない。

利益が出ても節税につなげる方法

最後に、もしも決算で予想よりも利益が多く出そうな場合、どのような対処法があるのか紹介しておこう。もちろん節税が目的であり、違法な決算処理ではないことを前提に解説する。

・役員報酬で調整する

役員報酬は、原則経費にすることができない。しかし「定期同額給与」の場合は、経費にすることが可能だ。定期同額給与とは、簡単にいうと毎月支払われる同額の給与のこと。事前にかなりの利益が予想される場合には、役員報酬を「定額定期同額給与」に変更すれば、その報酬を経費として計上することができる。

ただし定期同額給与の金額が変更できるのは、決算日の翌日から3ヵ月以内など一定の決まりがある。そのため決算直前に利益が確定するような時には、役員報酬を調整すると利益操作とみなされるため、この方法は使えない。

・固定資産などの償却を調整する

決算前でも調整が可能な方法としては、固定資産を売却・廃棄・除却などの方法で経費に計上することが挙げられる。また販売価格を下げての売却や仕入れを抑えるなど在庫を調整することでも節税対策が可能だ。必要のない資産がある場合は、売却や廃棄することも考えよう。

・消耗品などの経費を調整する

消耗品や会社の備品など、次の年度に必要なものを前倒しで購入し、経費で計上することでも節税対策になる。ただしあまりにも多くの消耗品や備品を購入した場合は、期末の在庫として計上する必要もあるため、注意したい。その他に、従業員の福利厚生費なども経費の対象になる。

・節税する上での注意点

経費として落とす、という方法は一見効率的に思えるが、必要のないものまで購入して経費にすることは、利益の無駄づかいにしかならない。しかも、必要のないものを購入することで、キャッシュはその分減少する。税金を支払ったほうが、キャッシュが残ることも多い。それどころか場合によっては、来期に必要な投資ができない可能性もあるため、計画性を持つことが重要だ。

また、あまりにも帳簿の内容が不自然になると、税務調査のリスクもあるので心しておきたい。

利益の見方を知り稼ぐ力をつけよう!

営業利益とは「企業が本業で得た利益」のことである。そのため企業にとって非常に重要な利益である。また経常利益や営業利益などから、企業のさまざまな状況を読み取ることができる。単に数字の大小を見るのではなく、数字が意味することを深く考えるのが経営者として重要な仕事といえるだろう。

損益計算書や貸借対照表の正しい見方を知ることも、各利益に基づいた思考を展開するにあたって重要といえる。前年度の数字と比較したり、同業他社の数字も参考にしたりすることで、自社の稼ぐ力を向上することに活用できるだろう。

経常利益のよくある質問

会社の経営状態を分析する上で、経常利益や営業利益は欠かせない指標である。5つの利益をしっかりと把握し、売上高経常利益率などの指標を算出することで、自社の経営状態や財務状態が分かりやすくなる。

ここからは、会社の利益に関する基礎知識をQ&A形式でまとめたので、おさらいの意味も含めて確認していこう。

Q.そもそも経常利益とは何ですか?

A.法人の収入や支出は、本業に関係するものと本業に関係しないものに分けなければならない。なぜなら最終的な利益が本業、本業以外のどこから生じているのかを把握する必要があるためだ。法人の収益は、大きく「売上総利益」「営業利益」「経常利益」「当期純利益」に分かれる。

売上総利益は、売上から売上原価を差し引いた粗利益のことだ。営業利益とは、売上総利益から販売費および一般管理費を差し引いた本業の利益である。経常利益については、営業利益から毎年発生する本業以外の損益を指し、例としては受取利息や支払利息を加減算した利益がある。

経常利益は、本業以外からの損益を含む利益のうち毎年継続すると見込まれる利益である。経常利益を把握することで、その法人の体力を見ることができる。

Q.経常利益の計算方法とは?

A.経常利益は、次の計算式で求める。

- 経常利益=営業利益+営業外収益-営業外費用

例えば営業利益が300万円、営業外収益が20万円、営業外費用が15万円の場合、経常利益は次のようになる。

- 経常利益=営業利益300万円+営業外収益20万円-営業外費用15万円=305万円

営業利益とは、本業により得た利益をいう。営業外収益は、受取利息などの本業以外から得た収入で営業外費用は支払利息など本業に関係のない支出だ。つまり、経常利益とは「企業が行う事業全体で経常的に得た利益」を指す。「経常」とは「常に一定の状態で続くこと」で経常利益は、特別なことが起こらない状態での利益であり継続的な取引による儲けともいえる。

Q.経常利益と営業利益の違いは?

A.法人では、利益をいくつかに区分して把握する必要がある。そのなかの一つが営業利益や経常利益である。営業利益とは、いわば本業により得た利益のことだ。売上から売上原価を差し引いた売上総利益(粗利益)から販売費および一般管理費を差し引いて求める。営業利益が黒字の場合は、本業がうまく経営できていることを示す。

一方で経常利益とは、本業の利益である営業利益から営業外収益や営業外費用を差し引いた利益だ。営業外収益や営業外費用の金額によっては、本業での利益を示す営業利益が黒字でも経常利益が赤字になることもある。また、営業利益が赤字でも経常利益が黒字になることもあるため注意したい。

Q.経常利益と純利益の違いは?

A.経常利益とは、本業の利益である営業利益から営業外収益や営業外費用を差し引いた利益である。一方で純利益は、当期純利益のことで本年度の最終的な利益を指す。厳密にいうと当期純利益には、納める税金を引く前の「税引前当期純利益」と、税金を引いたあとの「税引後当期純利益」がある。単に純利益と呼ぶ場合は、税引後当期純利益が多い。

経常利益から本年度だけ特別に生じた収益である特別利益や特別損失を加減算したものが、純利益である。そのため、法人の利益を見る際には、経常利益と純利益の両方を確認することが必要だ。

例えば当期純利益が赤字だったとしても、経常利益は黒字となっており災害による損失などの特別損失によって純利益が赤字になっている場合は、本業や他の財務活動で稼ぐ力がある法人といえる。

Q.経常利益はどこを見る?

A.会社の経常利益は、損益計算書の「経常損益の部」から確認できる。つまり、税務申告を毎年行っている企業であれば、該当年の申告内容を確認するだけで良い。

経常利益からは事業全体による利益のほか、本業と本業以外のバランスや、臨時的な収入への依存度などが分かる。

Q.経常利益がある場合の節税方法とは?

A.通常、特別利益や特別損失は出ないことが多いため、経常利益は税金の対象になることが多い。そのため、経常利益が出た場合は節税対策が必要であり、具体策としては固定資産の償却や消耗品費の購入などがある。

例えば、使っていない固定資産がある場合は、それを廃棄することで除却損を計上することが可能だ。また、必要な消耗品があれば「あらかじめ当期に消耗品を購入しておく」という方法も考えられる。

しかし、現金の支出を伴う節税方法を選ぶと、キャッシュフローに悩まされるリスクがある。節税をする場合は、自社にあったものを選択するようにしよう。

Q.経常利益の理想は何パーセント?

A.一般的なビジネス書などを見ると、売上高経常利益率は10%以上が目安とよく書かれている。売上高経常利益率とは、経常利益を売上高で除算して100を乗じた指標だ。

ただし、このような経営指標の理想値は、業種や規模などによって異なる。基本的には粗利益率が増えるほど、必要な売上高経常利益率も大きくなるため注意したい。

Q.中小企業の経常利益はどれくらい?

A. 中小企業庁の「中小企業実態基本調査速報(令和2年)」によると、1企業あたりの経常利益は722万円である。また、経済産業省の資料「中小企業の稼ぐ力」を見ると、売上高経常利益率の平均値は3.48%とされている。

ただし、いずれも規模や業種、地域による差があるため注意したい。

Q.経常利益が高い企業は?

A. 2023年3月時点で経常利益が多い国内企業は、以下の通りである。

第1位:トヨタ自動車(399万532円)

第2位:日本電信電話(179万5,525円)

第3位:三菱商事(129万3,116円)

業種としては自動車や商社、通信系の企業が上位を占める結果となった。

Q.売上高経常利益率からは何が分かる?

A. 売上高経常利益率からは、会社の収益力が分かる。この数値が高い企業は、資産の売却損益などを除いた本業の収益が多い状態にあるため、経営状態やキャッシュフローが安定しやすい。

ただし、規模や業種によって目安が異なるので、同業他社や競合のデータと比較することが重要だ。