中小企業が事業承継を進める方法は、大きく3つにわけられる。ケースごとに最適な方法は異なるため、各方法のメリット・デメリットはしっかりと理解しておくことが重要だ。本記事では、事業承継の方法についてメリットやデメリット、やること、国内企業の実情などをまとめた。

目次

事業承継とは?まずは国内の現状をおさらい

事業承継とは、現経営者が会社そのものや一部の事業を信頼できる後継者に委ねる行為だ。経営者自身が引退しても会社を存続したいのであれば、いずれは事業承継によって世代交代を図らなくてはならない。

実は国内中小企業の事業承継は、深刻な社会問題に直面している。経営者の高齢化や承継がスムーズに進まない影響で、そのまま倒産を迎える企業が増えているのだ。

この深刻な状況は、倒産をする企業だけの問題ではない。中小企業庁のデータによると、仮に現状を放置した場合には以下のような弊害が生じるとされている。

- ○現状を放置した場合に生じる主な弊害

・2025年には約245万人の経営者が70歳以上になる

・中小企業の廃業が急増し、10年間に約650万人の雇用が失われる

・約22兆円のGDPが損失し、景気が低迷する

政府や各自治体はこのような事態を重く受け止め、昨今では積極的に中小企業の事業承継をサポートしている。しかし、いくらサポートが充実したところで、支援を受ける経営者側に何の知識もなければ、やはり事業承継はスムーズに進まないだろう。

したがって、事業承継に対してあまり自信を持っていない経営者は、これを機に本記事で基礎知識を身につけておきたい。

事業承継の承継対象3つ

まずは事業承継の基礎知識として、後継者に受け継いでもらう具体的なものを確認しておこう。実際の事業承継において承継するものは、以下の3つに大きくわけられる。

承継対象1.会社の経営権(株式)

事業承継を進めるには、後継者に「経営者の座」を譲らなくてはならない。つまり、会社の株式を買い取ってもらうなどの方法で、経営権を後継者に移す必要がある。

また、一般的な企業にとって「経営者の交代」は、状況が一変する非常に大きなイベントだ。従業員や取引先など、ほかの人間にも多大な影響を及ぼす可能性があるため、周りからの理解を得ながら慎重に進めることが求められる。

承継対象2.事業用資産

会社の経営を続けるための「事業用資産」も、経営権や株式と一緒に承継しなくてはならない。承継するものの中でも、株式と事業用資産の承継時には贈与税・相続税がかかってくるので注意が必要だ。

ただし、2020年現在では中小企業の事業承継を促進する目的で、これらの税金の支払いが猶予もしくは免除される「事業承継税制」が実施されている。本記事では割愛するが、中小企業にとっては非常にメリットが大きい制度であるため、中小経営者はぜひとも概要をチェックしておきたい。

承継対象3.知的資産

現経営者が有するノウハウや知識など、目に見えない「知的資産」も承継する必要がある大切なものだ。経営権と事業用資産があっても、事業に関する知識や経営スキルがなければ会社経営は成功しない。

株式や事業用資産に比べると、知的資産の承継には多くの時間がかかる。業種によっては数年単位の時間を要するため、特に知的資産の承継には早めに取り組んでおきたい。

事業承継の方法3つ

中小企業が事業承継を進める方法は、「親族内承継・親族外承継・M&A」の3つに大きくわけられる。厳密にいえば「上場」も手段のひとつだが、上場に関しては現実的な方法とはいえないケースが多いため、本記事では割愛する。

では、現実的な手段である上記3つの方法について、概要とメリット・デメリットを確認していこう。

方法1.親族内承継

親族内承継とは、息子や配偶者などの親族を後継者にする方法だ。ほかの方法に比べると後継者の選定がスムーズに進みやすく、さらにあらかじめ候補者が決まっている場合には、早いタイミングで事業承継の準備に取りかかれる。

また、従業員や取引先など、周囲の関係者からの理解を得やすい点も親族内承継のメリットだ。ほかにも、柔軟に後継者教育を実践できる、相続で資産を承継できるなど、親族内承継にはさまざまな魅力がある。

ただし、中小企業の場合はそもそも後継者候補が見つからないケースも多く、仮に見つかっても経営者としての資質があるかどうかはわからない。「息子だから」などの理由で安易に後継者を選ぶと、会社の経営が傾いてしまう恐れがあるだろう。

方法2.親族外承継

親族外承継とは、その名称の通り親族以外の人物を後継者にすることだ。広く見ればさまざまな人物が候補に含まれるが、一般的な中小企業では役員や従業員への承継を指すケースが多い。

親族外承継では、社内に精通した人物を後継者に指名することで、経営の一体性を保てる。従業員からの信頼が厚い人物を選べば、承継後の混乱も避けられるだろう。

しかし、親族以外の人物に株式を買い取ってもらうことを考えると、親族承継に比べて資金面でのハードルがやや高い。また、個人保証などが障害となり、後継者自身が承継を拒否するケースも見受けられるため、候補者の意志を事前に確認しておくことも重要だ。

方法3.M&A

M&Aは、自分の会社を他社に買収してもらう形で事業承継を進める方法だ。事業承継を目的にしていないM&Aも存在するが、近年では後継者不足に悩む中小企業が全国的に多いことから、新たな事業承継手段として注目を集めている。

M&Aの最大のメリットといえば、経営者の手元に売却益が残ることだろう。売却価格次第では、経営者の老後資金をねん出する手段としても活用できる。また、親族内承継・親族外承継に比べて、候補者の幅がぐっと広がる点もM&Aならではの大きな魅力だ。

ただし、希望条件を満たす相手企業を見つけることは難しく、相手探しだけで長い期間を要するケースが珍しくない。また、経営方針や事業の方向性については、基本的に買収側に委ねる形となるので、経営の一体性を保てない場合もある。

| メリット | デメリット | |

|---|---|---|

| 1.親族内承継 | ・後継者選定がスムーズに進みやすい ・早い段階で準備を進められる ・柔軟な後継者教育が可能 ・周囲の人間からの理解を得やすい ・贈与だけではなく、「相続」でも資産を承継できる | ・適した候補者がいるとは限らない ・候補者が必要な資質を備えているとは限らない ・相続トラブルなどの親族間の争いに発展することも |

| 2.親族外承継 | ・経営の一体性を保ちやすい ・周囲の人間からの理解を得やすい ・親族内承継に比べると、後継者の幅を広げられる | ・適した候補者がいるとは限らない ・資金面のハードルが高い ・会社の状況次第では、後継者側から承継を拒否されてしまうことも |

| 3.M&A | ・経営者の手元に売却益が残る ・後継者の幅がぐっと広がる ・シナジー効果が発生すると、会社が急成長を遂げることも | ・相手探しのハードルが高い ・経営の一体性を保ちにくい ・進め方によっては、統合後に従業員が戸惑ってしまう恐れがある |

上の表を見比べると、事業承継は方法によってメリット・デメリットが大きく異なることがわかる。状況次第で最適な方法は変わってくるため、まずは自社の状況や周りに与える影響を整理したうえで、とるべき選択肢を慎重に検討することが重要だ。

思うように検討が進まなかったり迷ったりする場合には、専門家の力を借りることも積極的に検討しておきたい。

事業承継できなかったら?廃業するしかない?

事業承継ができなくても現経営者がそのまま経営にあたれば、ひとまず会社は存続させることができる。しかし、その状態で経営者がいきなり倒れてしまうと、後継者の見つかっていない会社は廃業せざるをえない。

従業員をすぐに後継者にする方法も考えられるが、その場合には株式を取得するための資金が必要になる。つまり、経営者の親族に後継者がいない限り、次期経営者をすぐに立てることは難しいので、後継者探しには余裕をもって取りかかる必要があるだろう。

なお、能力不足の人物が経営者になると、会社の経営が一気に傾いてしまう恐れがあるため、親族内承継についても十分な準備期間を設けることが重要だ。

実際にはどの方法が選ばれている?事業承継方法の変化

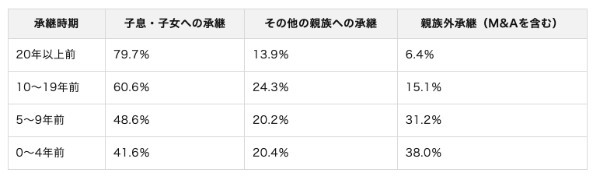

1980年代以前は、事業承継のほとんどは親族内承継によって行われていた。やや古いデータではあるが、以下は東京商工リサーチが2003年に実施した「後継者教育に関する実態調査」の回答結果だ。

(※「承継時期」は2003年が基準)

上の表を見ると、時代を追うごとに「子息・子女への承継」が減少していることがわかる。それに対して、M&Aを含む親族外承継の割合は飛躍的に上昇しており、2000年頃には全体の4割弱を占めている。

かつての日本では、親族外承継に対する抵抗感は強かったかもしれないが、それは今や昔の話だ。現代では、M&Aをサポートする専門家やサービスなども豊富に存在するので、会社を存続させる選択肢を少しでも増やすために、中小経営者は視野を広げて事業承継の方法を検討していきたい。

事業承継全体の流れを簡単に解説

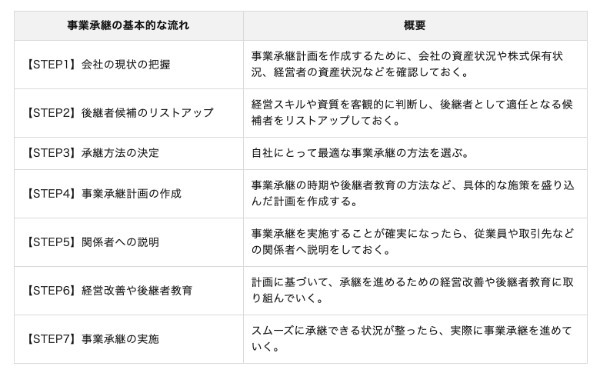

次は、基礎知識として事業承継全体の流れをチェックしておこう。実際の進め方はケースごとに多少異なるが、基本的には以下のような流れで承継が進められる。

上記の中でも【STEP3】や【STEP4】は、経営者が悩まされやすい工程だ。特に事業承継計画については、その内容によって今後の方向性が大きく左右されるので、さまざまな要素を意識して慎重に作成しなければならない。

自分1人の力で無理に進めようとすると、見当違いな計画を立ててしまう恐れもある。計画を立てる際にはある程度の専門知識が求められるため、無理をせずに専門家に相談することを検討しておこう。

事業承継を成功させるポイント3つ

中小企業が事業承継を成功させるには、さまざまなポイントを押さえて準備に取り組む必要がある。その中でも、本記事では確実に押さえたい基本的なポイントを3つ紹介していこう。

ポイント1.全体のスケジュールを意識し、早めに準備に取り組む

前述でも少し触れたが、事業承継では十分な準備期間を設けることが何よりも重要になる。また、ケースによっては計画~実行までに数年単位の時間を要するため、全体のスケジュール感を強く意識しておくことが必要だ。

仮に事業承継の予定が決まっていない中小企業でも、現経営者が「60歳前後」になったら準備に取りかかることが望ましい。現経営者が健在なうちに、いつでも事業承継を進められるように準備を整えておく必要がある。

なかでも特に時間がかかる「後継者探し・後継者の育成」の2つは、優先的に取りかかるようにしよう。

ポイント2.事業承継先を慎重に決める

事業承継の成功を大きく左右する工程としては、「承継先選び」が挙げられる。たとえば、親族内承継や親族外承継では、経営者としての資質をもった人物を後継者に選ばないと、会社の経営が一気に傾いてしまうだろう。また、ある程度は信頼されている人物を選ばなければ、親族や従業員から強く反発される恐れもある。

もちろん、M&Aを選ぶ場合であっても売却先は慎重に選ぶことが重要だ。売却先の企業の意向次第では、従業員の就労環境や立場が大きく変わってしまうため、経営者は株式の売却益に飛びつくべきではない。会社の価値や従業員のモチベーションを失わないためには、売り手側の立場を理解してくれる買い手を探す必要がある。

ポイント3.専門家や公的サポートを積極的に活用する

事業承継では、ほとんどの工程で専門的な知識やノウハウが求められる。事業承継計画の策定はもちろん、経営体制や株式移転の最適化などにも取り組む必要があるので、専門家の力をうまく利用することが重要だ。

また、国や自治体、公的機関などが実施するさまざまなサポートも、ぜひ利用を検討しておきたい。たとえば、中小企業庁は世の中の経営者に対して、「事業承継ガイドライン」や「事業承継マニュアル」をまとめている。各自治体や商工会議所が実施している相談窓口も、悩める経営者の大きな力になってくれるだろう。

ちなみに、事業承継ではすべての工程を専門家に任せるわけではないので、経営者自身もある程度は基礎知識を身につけておく必要がある。情報収集はインターネット上でも行えるが、地域によっては専門的なセミナーも開催されているため、気になる方は周辺のセミナー情報も確認しておこう。

事業承継で受けられる支援5つ

中小企業者の円滑な事業承継は喫緊の課題だ。政府は事業承継を支援するために、さまざまな対策を実施している。

資金不足や法律上の制約によって生じる事業承継の問題は、公的支援策をうまく活用すれば解決できる可能性がある。

支援1.税制面のサポート

親族内承継では株式など相続・贈与による税金が問題点となり、M&Aでは買い手側の資金不足が問題点となる。

事業承継問題を税制面から支援する制度として、事業承継税制や経営資源集約化税制がある。

【事業承継税制】

事業承継税制は、中小企業の非上場株式等(株式や出資)の贈与・相続・遺贈、個人事業主が所有する一定の事業用資産の贈与・相続・遺贈にかかる贈与税・相続税の納税を猶予する制度だ。一定要件を満たせば最終的に納税が免除される。

親族内承継での利用が多いと考えられるが、対象は親族に限られていないため親族外承継(役員や従業員への承継)にも活用できる。

【経営資源集約化税制】

M&Aでは、株式等を買い取るための資金調達が課題となる。

買い手側の金銭負担を軽減するため、中小企業者が認定を受けた経営力向上計画に基づいてM&Aを実施した場合、設備投資による減税や所得拡大促進税制(上乗せ措置)の適用、M&A後のリスクに備える準備金の積み立てが可能となる。

設備投資の減税では、一定の設備を取得すると、投資額の10%を税額から控除するか、即時償却を選択できる。なお、資本金3,000万円超の中小企業者等であれば税額控除率は7%だ。

所得拡大促進税制(上乗せ措置)とは、給与の支給総額を対前年比で2.5%以上増加させ、経営力向上計画の認定と実施の要件を満たすことで、給与等総額の増加額の25%を法人税や所得税から控除できる制度である。なお、法人税・所得税の20%が上限だ。

準備金の積み立てとは、DD(デュー・デリジェンス)を予定する経営力向上計画によって行われるM&Aについて、株式等の取得価額の70%を準備金に計上できる制度である。

準備金は積立時に全額を損金に算入でき、M&A時期の税負担を抑えられる。なお、準備金の取り崩し時には益金に算入する。

支援2.融資によるサポート

自社株や事業用資産を相続や贈与によって取得したときの納税資金や、これからM&Aを行うための買収資金の調達に役立つ融資もある。

経営承継円滑化法の認定を受ければ、相続・贈与・M&Aなどで必要になる融資を、日本政策金融公庫や民間金融機関の信用保証融資(別枠)に申し込める。

支援3.経営者保証の解除によるサポート

経済産業省によると、後継者未定の70歳以上の中小企業者のうち、22.7%は後継者候補がいるものの、そのうち59.8%は経営者保証を理由に事業承継を拒んでいるとのことだ。

対策として事業承継・引き継ぎセンターでは、経営者保証の解除支援を行っている。

専門のコーディネーターが、経営者に対してガイドラインの充足状況を確認し、クリアした場合に経営者保証解除に向けた支援を行う。たとえば、法人と経営者の資産の分離状況などが確認される。

最終的な判断は金融機関が行うが、判断前の目線合わせを一緒に行ってくれる。

支援4.補助金・助成金によるサポート

事業承継・引継ぎ支援に役立つ補助金もある。

国の事業承継・引継補助金では、事業承継を契機とした新事業に必要な設備費用や販路拡大費用、M&Aの専門家活用費用などの支出が対象となる。

令和3年度当初予算の公募は令和3年10月に終了しているが、今後も公募が見込まれるため、引き続きチェックが必要である。

支援5.民法や会社法の特例によるサポート

円滑な事業承継の妨げとなる法律上の制約に、相続人の遺留分と所在不明株主の存在がある。

【遺留分に関する民法の特例】

遺留分とは、兄弟姉妹を除く相続人が最低限の遺産を相続する権利だ。すべての株式を後継者に取得させようとすると、ほかの相続人の遺留分を侵害してしまい、事業承継が円滑に進まないことがある。

対策として経営承継円滑化法には、相続人全員の合意をあらかじめ得ることで、株式を遺留分の計算対象から除外する、あるいは計算対象とする価額をあらかじめ決めておける民法の特例が定められている。

特例を適用するには、経済産業大臣の確認や家庭裁判所の許可などが必要だ。価額の合意を行う場合、税理士や公認会計士、弁護士などによる証明も必要になる。

【所在不明株主に関する会社法の特例】

所在不明株主とは、連絡が取れなくなった株主だ。

こうした株主に分散してしまった株式を後継者が取得するには、競売や売却(自社買取を含む)といった手段があるが、所在不明株主に対する「5年以上」の通知不到達・配当金不受領の状況が必要となる。

経営承継円滑化法には、5年を1年に短縮する会社法の特例が定められている。特例を適用するには、経営と円滑な事業承継が困難であることを満たしたうえで、都道府県の認定、公告、家庭裁判所の売却許可といった手続きが必要だ。

若い経営者にとっても他人事ではない!事業承継は早めの準備を

多くの中小企業にとって、事業承継はすぐにでも取りかかるべき課題だ。30代~40代の比較的若い経営者であっても、10年後や20年後には事業承継の必要性に迫られるため、決して油断してはいけない。

その第一歩として、まずは本記事で解説してきたような基礎知識を学ぶことが重要になる。余裕を持って準備に取りかかれるように、後継者候補も意識しながら知識や情報を身につけていこう。

M&A・事業承継を考えるなら専門家に相談を

M&Aや事業承継において、専門家はさまざまな工程で心強い味方になってくれる。もちろん費用はかかるが、専門家に相談をするだけで経営者は以下のようなメリットを実感できるだろう。

専門家に相談をする主なメリット

以下に主なメリットを簡単にまとめてみた。

・正しい方向性で事業承継計画を立てやすくなる

・事業承継だけではなく、税務や法務のサポートも受けられる

・必要な手続きを代行してもらえるため、本業に割く時間を確保できる

・M&Aにおいては、相手探しを積極的にサポートしてもらえる

・不測のトラブルにも対処してもらえる など

ただし、M&A・事業承継にはさまざまな専門家がいるため、自社に最適な専門家を選ぶ必要がある。たとえば、弁護士などの士業は法的問題や節税には強いものの、肝心のM&Aを得意としているとは限らない。

数多くの工程を踏むM&A・事業承継では、多くの専門家が各分野の業務に取り組む形が一般的。そこでぜひ考えておきたい選択肢が、「M&A仲介会社」への相談だ。

M&A仲介会社はあらゆる工程をサポートしてくれるうえに、各専門家とのネットワークも築いている。つまり、M&A仲介会社に相談をしておけば、各分野のスペシャリストを紹介してもらえる可能性が高いので、専門家探しに大きな手間をかける必要がなくなる。

最近では、経営者からの相談を無料で受け付けているM&A仲介会社も多いため、事業承継に関する悩みや不安を抱えている経営者は、ぜひ気軽に相談をしてみよう。

監修者紹介

斎藤弘樹 (さいとう・ひろき)

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!