長年日本の法人税率は、主要諸外国に比べて高いことが指摘されてきた。法人税率はその国だけでなく、国際的な事業活動のためにも重要な指標の一つであり、政府は税率軽減に力を入れてきた。一方、社会の変化に対応した国際的な新ルール作りも必要性を増している。本記事では、日本の法人税率のトレンドを見ながら、海外との比較や、今後の展望について解説する。

目次

そもそも法人税とは?

法人税は、企業の利益に対して課される国税である。法人が1年間に稼いだ利益から経費・損失を差し引き、その金額(所得)に法人税率を乗じることで税額を計算する。

法人税は、納税者と担税者(※)が同じであるため、直接税の一種に含まれる。つまり、納税者である企業が自ら税額計算を行い、税務署への申告・納税まで責任を持って行う必要がある。

(※)実際に税金を負担する者のこと。消費税のように納税者と担税者が異なる税金は、「間接税」と呼ばれる。

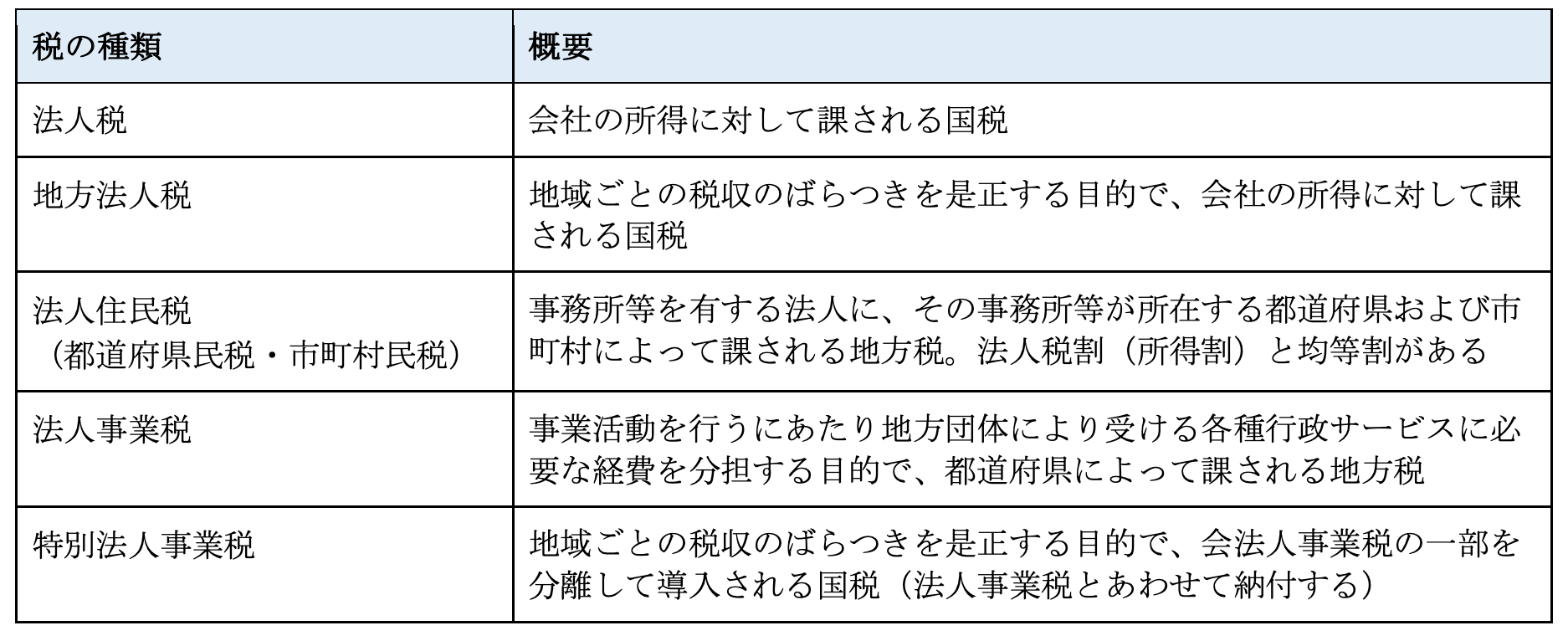

法人所得にかかる税の種類

法人の所得にかかる税金は、法人税だけではない。ほかにもいくつかの税金が課されるため、どのような税があるか種類を確認しておこう。

これらの税金は、基本的に法人の所得にかかる税金のため、赤字申告の場合には税金は発生しない。しかし法人住民税については、法人税の額に対して課税される法人税割(所得割)と資本金額や従業員の数に対して課税される均等割があり、均等割額は赤字申告の場合でも納税が必要となる。

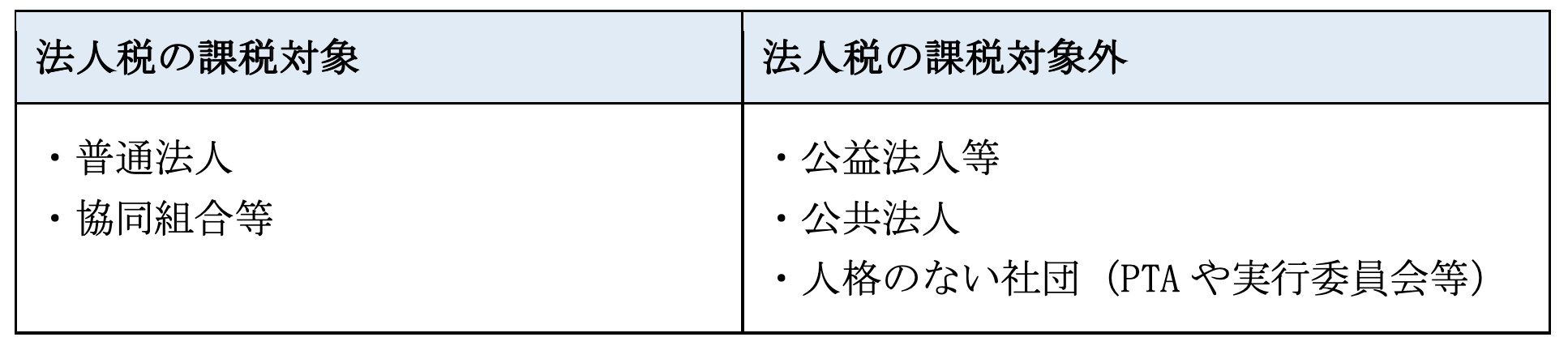

法人税が課される法人・課されない法人とは?

赤字か黒字かで課税の有無が変わるわけではなく、納税が免除されている法人も存在する。具体的にどういった法人が該当するのか、法人税の課税対象となる法人、課税対象とならない法人をそれぞれ整理しておこう。

普通法人とは、株式会社や合同会社、有限会社、合資会社などだ。そのため多くの法人は、法人税を負担することになる。一方で、課税対象外である社団法人や宗教法人、学校法人などは、法人税を支払う必要がない。ただし、公共法人および人格のない社団でも収益事業から生じた収益があればそれに対して法人税が課される。

日本の法人税の推移

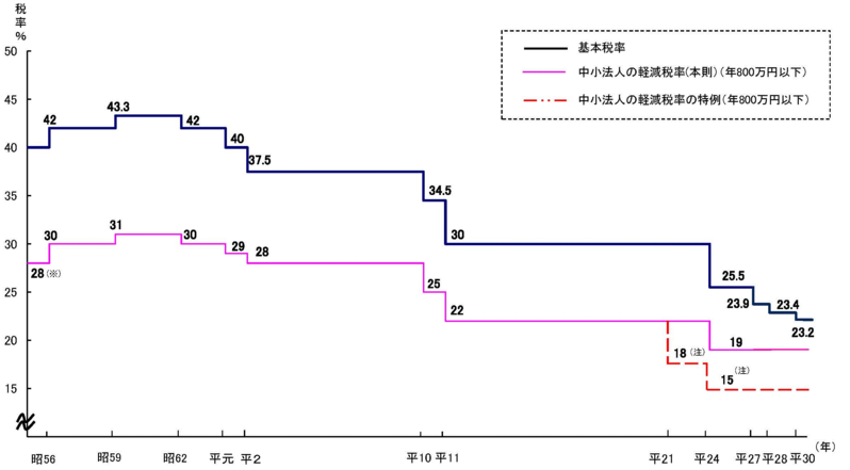

法人税率は、国の税収の確保を目的に所得税など他の税とのバランスを図りながら、その時々における財政事情や経済情勢等を反映して決められる。しかし長年にわたり日本の法人税率は、世界最高水準にあり、日本企業の国際競争力の阻害、ひいては日本経済の成長を阻む要因として法人税率の引き下げを求める声が多くあった。

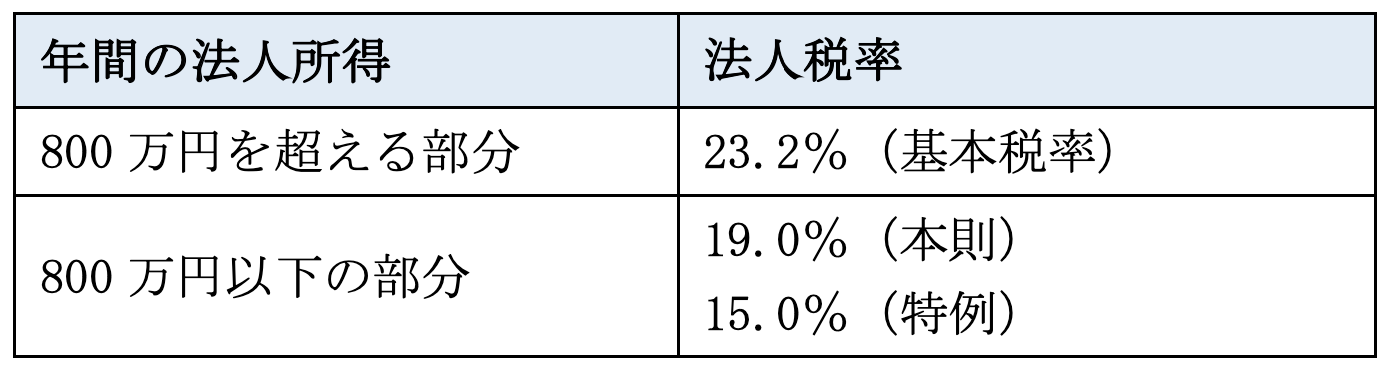

このような経緯もあり、日本の法人税率は、引き下げ傾向にある。日本の法人税の基本税率は、高いときには40%を超えていたが、2023年12月時点で23.2%となっている。なお法人税率は、企業の所得額によって2段階に設定されており、年間所得が800万円以下の部分については軽減税率の19.0%が適用される。

いわゆる「中小法人の軽減税率」というものだ。加えて、「中小法人の軽減税率の特例」として2025年3月31日までの期限限定で15.0%となっている。

法人税率の推移

具体的な法人税率の推移を見ていこう。

1989年(平成元年)の基本税率は40%で、中小法人の軽減税率は29%だった。法人税は、平成の30年間で7回減税が行われ23.2%まで低下した。下げ幅は何と16.8%だ。特にアベノミクス以降の成長戦略で、そのトレンドは加速した。

これは、企業が収益力拡大に向けた前向きな投資や、継続的・積極的な賃上げが可能な体質への転換をできるように「稼ぐ力」のある企業等の税負担を軽減する方針のもと「課税ベースを拡大しつつ税率を引き下げる」という構造へとシフトしたことによる。

(図1)日本の法人税の推移

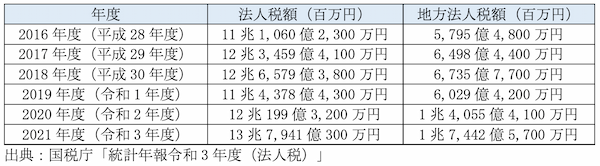

法人税収の推移

法人税率が引き下げられる一方で、税収は下がっていない。成長志向の法人税改革による法人所得成長への効果および、課税ベースを拡大してより広く税負担を分かち合う税構造へのシフトの効果によるものと考えられそうだ。国税庁の統計年報(法人税)によると、近年の法人所得にかかる税収は以下のとおりだ。

実効税率も引き下げ傾向に

法人税率だけでなく、実効税率も引き下げ傾向にある。政府は「実効税率20%台」を目標としていたが、前述した成長志向の法人税改革(2015年度開始)の2年目で目標を達成し、2023年12月現在の日本の実効税率は29.74%(標準税率)となっている。

実効税率とは

実効税率とは、法人の実質的な所得税負担率のことをいう。前述したように、法人にかかる税金は、法人税だけでなく、日本では、法人の所得金額に対し、地方法人税、法人住民税、法人事業税、特別法人事業税なども課税される。これらの総額の所得金額に対する割合を実効税率という。

本来は、各税の税率を単純に合計したものが実効税率であると考えられる。しかし日本の法人所得税の場合、課税標準額の基準の違いや事業税の損金算入の影響により、実際の負担税率(実効税率)は各税の税率の合計とは異なる。また実効税率の計算には、地方法人税、法人住民税、法人事業税なども含まれるため、実際には企業規模や事業所の所在地域によって異なることも知っておこう。

実効税率は、法人の税負担を概算で求めるときや、国際比較をする際などに用いられることが多い。なぜなら税体系は国によって違い、国際間で比較をする場合は法人税だけでなく、実際の所得負担割合である実効税率で比較する必要があるからだ。

実効税率の推移

日本の実効税率(標準税率)は、税制改正前の2014年度の34.62%から、2015年度32.11%、2016年度29.97%、2018年度29.74%と低下した。政府が目標としていた20%台を実現したが、それでもやっとグローバルスタンダードに追いついた程度で、特に魅力的な水準とは言えない。

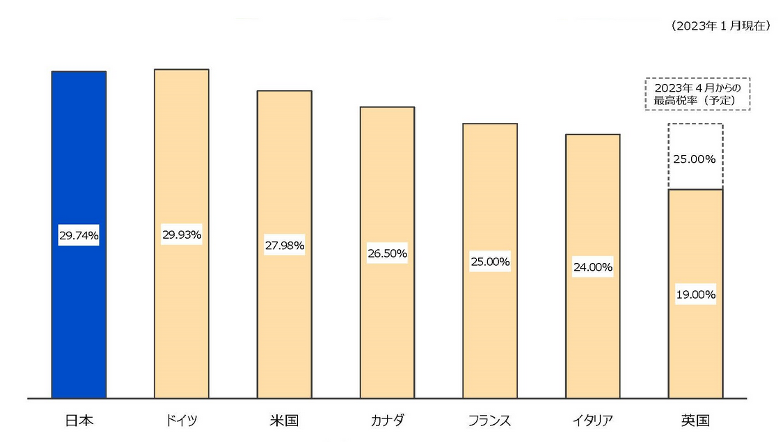

主要諸外国との法人実効税率の比較

実効税率の大小は、日本の企業の税負担に影響するのはもちろんであるが、視野をグローバルに広げると対日直接投資にも影響する。これは、外国投資家による日本での会社設立や、日本企業への経営参加などを意味するが、日本の法人実効税率が高いほど外国投資家にとっては日本に投資する魅力が薄い。

つまり、日本で事業を行う企業にとって、税負担の軽減は企業の設備投資の増加や雇用促進、企業業績の上昇に結びつく。それにより経済が拡大し、中長期では税収が増大すると考えられている。実際、日本の税収も、アベノミクス効果もあって2018年度に60兆円まで拡大し、バブル期を超えて過去最高となった。

世界の主要国でも、企業の競争力や成長力を高めるため、また海外からの投資を呼び込むために法人減税を積極的に行っているところが多い。

英国の実効税率は19.0%で、欧州圏のなかでも低い。これは、低税率で欧州の拠点としての英国の立場を強めたいという政策によるものだ。

米国の実効税率は、世界最高水準だった2017年の40.75%から2018年には27.98%に低下した。これは、トランプ大統領が2018年に大型の法人減税を実施、最高35%の累進課税から一律21%へと大幅に削減したことによるものだ。これもアメリカの競争力を高めるためであり、2018年の法人税収は減ったが個人の所得税が増加し、国の税収は減らなかった。

法人税の今後の展開と問題点

法人減税のトレンドは世界で続くと思われるが、単なる税率の引き下げではいつか限界が来るのは明らかだ。日本では赤字企業も多く、実際に法人税を払っているのは法人数の約3分の1にすぎないという現実があるからだ。日本における法人税の問題点と今後の展開について見ていこう。

赤字法人対策

国税庁が公表している2021年度の「国税庁統計法人税表」によると、赤字法人(欠損法人)は194万198社で、赤字法人率は63.9%となっている。赤字法人率は、リーマン・ショック後の2010年度に最高の75.7%を記録したが、その後9年連続で改善しており、2021年度は調査開始以来最低を記録している。

しかし、改善したといっても65.3%、つまり約3分の2の企業は法人税を納めていないことになる。税金を納めるのはあくまでも黒字企業であり、法人減税といっても赤字法人にとっては税金そのものが発生しない。

構造的な背景もある。高所得者が節税のために法人を設立し、役員報酬を経費として計上することで法人所得を圧縮しているケースは多い。なぜなら役員報酬や経費で赤字にしてしまえば、法人税を納める必要はなくなるからだ。

また欠損額を一定期間繰り越して損金算入でき、法人税負担を軽減できる欠損金の繰越控除制度も、赤字法人を増やす原因の一つだろう。いずれにしても、日本は全法人の約10%が所得金額の約80%を稼いでいるというゆがんだ構造になっている。

こうした問題を改革するような、抜本的な税制改革が必要であることは間違いない。同時に、富裕層やスタートアップ企業の海外流出を防ぐための新しいルール作りにも期待したい。

財源の確保

赤字法人が多いなかでの法人減税における最大の問題は、財源確保だ。法人税減税によって国内経済が活性化するまでには時間がかかるとも考えられる。日本では、トータルの実効税率を下げながら赤字法人への課税を強化するなど、税収を増やしつつ実効税率を引き下げるという方針で法人税改革を進めている。

2023年11月29日の自民党税制調査会では、「法人税率を中長期的に引き上げなければならない」という意見も出た。昨今の社会経済情勢を鑑み、賃上げ促進税制の強化や、電気自動車(EV)・半導体などの重要物資の国内生産を促すための減税措置なども検討していることが背景にある。

これまでは、法人税率軽減を進めてきたとはいえ、主要諸外国に比べるとまだ高い水準であることに間違いはなく、税の引き上げには慎重な意見もある。

法人減税以外の対策の必要性

法人税率引き下げにより、政府は外国投資家による日本での会社設立、日本企業への経営参加などといった対日直接投資の呼び込み促進も目指している。しかし、さまざまな政策を同時に幅広く進めることが求められる。

昨今、国際的な問題になっているデジタル課税もその一つだろう。現行の国際課税のルールでは、その国に店舗など物理的な拠点を有していないと課税できないが、事業活動のデジタル化に伴い、物理的な拠点なしに国をまたいで事業活動を行えるようになっている。この課税ルールを逆手に、世界的IT関連企業など租税回避戦略を打っている企業も少なくない。

この対策としてフランスは、2019年7月に「デジタル課税」法案を世界に先駆けて可決した。世界での売上が7億5,000万ユーロ(約900億円)を超え、フランスでの売上が2,500万ユーロ(約30億円)を超える企業に対し、売上の3%を課税するというものだ。

2021年10月には、新たな国際課税のルールとして、いわゆる「デジタル課税」の導入が136ヵ国・地域によって合意された。この合意をもとに日本でも「令和5年度税制改正」において「グローバル・ミニマム課税」の創設について盛り込んでいる。

そのほか、日本の付加価値を高め、海外からの進出意欲を高めるためには、個人所得を増やし、インバウンド客をさらに増やして消費地としての魅力をアピールといった対策を総合的にするべきだろう。

日本の法人税に関するQ&A

会社を経営する以上は、法人税について正しく理解しておく必要がある。ここからは法人税の基礎知識をQ&A形式でまとめたので、不安な部分がある経営者はしっかりとチェックしていこう。

Q1.法人税は何に対してかかる?

法人税は、企業が事業活動によって得る所得に対して課される。法人の所得金額は、1期の益金(利益)から損金(経費や損失等)を差し引く方法で算出する。

最終的に納める法人税額は、「所得金額×税率-税額控除額」の式を用いて納税者自身(企業)が計算を行う。

Q2.日本の法人税率はいくら?何%?

日本の法人税率は、普通法人・一般社団法人の場合で23.2%に設定されている。ただし、資本金が1億円以下かつ普通法人に該当するケースでは、年800万円以下の金額に対して15.0%の税率が適用される(※適用除外事業者は19.0%)。

なお、法人税率は不定期で見直されるため、常に最新の情報をチェックしておきたい。

Q3.法人住民税・法人事業税はいくら?

法人住民税については、「法人税額・資本金・従業員数」の3つを基準とし、法人税額に所定の税率を乗じることで計算される。一方で、法人事業税は所得金額がベースとなっており、中小企業の標準税率は3.4~6.7%に設定されている。

名称は似ているが、いずれも法人税とは仕組みや計算方法が異なるので注意しておきたい。

Q4.日本の法人税はなぜ高い?

日本の法人税が高い理由としては、経済規模や内需の安定性が挙げられる。

先進国に含まれる日本は、比較的大きな経済規模を維持しており、国内の需要も安定している。つまり、海外から見れば魅力的な市場であるため、外国企業を誘致するために法人税を引き下げる必要がない。

Q5.中小企業の法人税は何%?

中小企業の法人税率は2段階に分けられており、年800万円以下の部分には15.0%、年800万超の部分には23.2%の税率が適用される。ここで言う中小企業とは、事業年度終了時点において資本金または出資金の額が1億円以下である法人を指す。

ただし、この条件を満たしていても投資法人や特定目的会社、受託法人などは中小企業に含まれない。

Q6.中小企業が法人税で優遇されるのはなぜ?

大企業に比べると、中小企業は生産性や収益性が低くなりやすい。その理由としては、資金調達コストの高さや人材不足、規模の経済が働かない点などが挙げられる。

また、中小企業は日本経済を支える存在であるため、税制面においてさまざまな優遇制度が用意されている。

中小企業には税制優遇などの支援が用意されている

日本の法人税率は年々引き下げられているものの、世界的に見れば依然としてやや高い傾向にある。ただし、条件を満たす場合は積極的に優遇するなど、中小企業に対する税制サポートも少なくない。

法人税を取り巻く環境・状況は、今後も頻繁に見直される可能性があるため、常に最新の情報を追いながら利用できる優遇制度をチェックしてみよう。