当社海外支援室は、日本企業のアジア進出あるいは撤退の支援を第一段階として展開してきた。今や、第二段として、日本企業の現地資本企業(ローカル企業)の買収等、いわゆるIN-OUT案件を発掘、構築する段階に至っている。

ここでは、第一段階の総括として、ASEAN2カ国で成約した案件、および第二段階の本格的IN-OUTの端緒となるであろう案件をご紹介する。

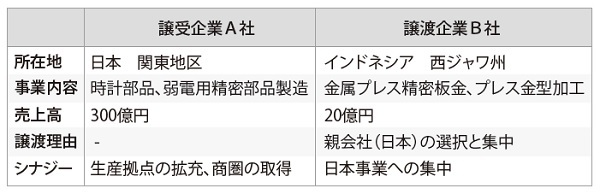

CASE1 インドネシア

買手 一気に自動車業界のメインサプライヤーへ選択と集中、祖業の安定経営

売手

【背景】

買手A社は戦後創業の精密機器メーカーで、精密加工技術を生かし主に家電業界向け電子部品へ事業領域を拡大してきた。国内外数十か所に拠点展開する有力中堅メーカーとしての地位を築いたものの、スマートフォン時代の到来と海外メーカーの台頭により、日本の家電業界が相対的に弱体化し、主力事業の先行きは楽観できない状況にあった。そこでA社は、電気自動車化(EV化)進行に伴い電子・精密加工部品の採用が拡大傾向にあり、更なる成長を見込めることから自動車部品業界を新規進出分野と定めた。

売手B社は同じく未上場年商10億円規模の精密板金加工会社。90年代に設立した、インドネシアの二輪部品を中心としたプレス加工子会社は、現地モータリゼーションの波に乗り業績を急拡大していた。しかし、規模が競争力の源泉となる大量生産のため、設備投資と有利子負債が重荷となってき ていた。経営資源に限りのある中、リターン(成長)も大きいがリスク(投資)も大きい海外事業か、付加価値の高い安定した祖業(国内精密板金加工)のどちらをとるかという選択の中で、海外法人の切り離しを決断した。

インドネシアは「労働者保護」がポイント

本件最大のポイントは、労働者保護規制が強い現地法の下で、従業員全員の事前同意(それに伴う一時金の支給)に向けて、労使交渉がスムーズに完了できるか否かであった。結果次第では深刻な労働争議に発展することが珍しくない。また、失敗すれば秘密裏に行われてきた本件交渉が明るみに出て、B社にとってはM&A売却機会損失どころか、現地法人運営自体に支障をきたす可能性もあった。本件では従前より労使関係が良好であったことが幸いし、売手・買手全当事者が一丸となって現地キーマンに慎重に根回しを行ない乗り切ることができた。

【M&Aシナジー効果】

買手A社は、1年前に買収した別件のベトナム自動車部品メーカー以外に今回のインドネシア法人を加え、成長著しい東南アジアにおける日系自動車メーカーへの主要サプライヤーの地位をわずか2年で確立した。売手B社は、手塩にかけて育ててきた成長事業を有力企業に任せ、売却資金を本業投資に集中することで、安定した事業継続を図ることが可能となった。

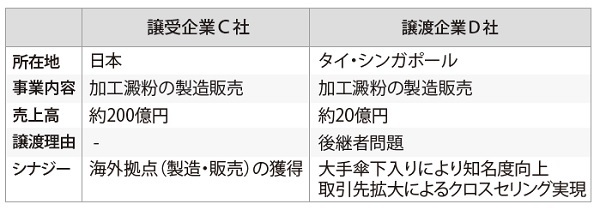

CASE2 タイ

買手 内需依存企業、念願の海外進出後継者問題の解決

売手

【背景】

買手C社は、約150年の歴史を有する地方名門グループに属する年商200億円の研究開発型食品メーカー。複数のニッチ市場にてシェアNo.1を誇るニッチトップ企業として、大手食品メーカーをはじめ有力取引先を有し、安定収益を上げていた。しかし、多くの独自ブランドを有しながらも国内市場に依存し、海外展開で遅れをとっていることが課題であった。

創業60年の売手D社は、C社と同じ食品業界に属する年商20億円規模の中小企業。80年代よりアジアに進出し、主力のタイ生産拠点より韓国、中国向けの第三国に輸出する三国間貿易を行い、一部製品でグローバルシェア40%を有するグローバル企業である。業績も好調であったが、60代を迎えた二代目社長は、後継者問題の解決と更なる会社の発展のために有力企業への傘下入りを決意した。

JVにおいては現地パートナー企業との関係維持がカギ

D社の主力生産拠点のタイ現地法人は、ローカル財閥パートナー企業(X社)が40%を出資する合弁会社である。現地業界に大きな影響力を持つX社の本件に対する動向如何がM&A成功の最大のポイントであった。本件では、買収監査段階からX社とM&Aの経緯やM&A後の経営体制について情報を共有し、買手が名門グループならではの信用力をもとに更なる成長を描きうる相手であることを丁寧に伝えることにより、パートナーシップ継続の確証を得ることができた。

【M&Aシナジー効果】

買手C社にとって、今回は、日本人経営のオペレーションをそのまま承継するという低リスク型の海外進出が実現できた。また、現地の有力財閥グループという強力なパートナーとの関係維持は大きなボーナスであった。売手D社は、本件を通じて後継者問題を解決し、新たな親会社の豊富な経営資源を生かして、新工場を立ち上げるなど事業規模を拡大することに成功した。

CASE3 ベトナム

買手 新興市場への参入、一気呵成の立ち上げ日本からの経営資源(人・物・金)の獲得

売手

【背景】

買手E社は、年商数百億円規模の化学品メーカー。高付加価値な製品ラインナップにて差別化を図り成長してきた。縮小傾向の国内市場においても、売上規模を拡大し、生き残れる最低限の市場シェアを確保していた。一方で成長著しいアジア市場においては、10年~20年後に国内を代替する市場として、アジアでの橋頭堡の構築が経営課題であった。産業資材業界での後発組であるE社にとって、「時間を買う」M&Aという選択は必然であり、従前より国内外においてM&Aを積極的に実行してきた。

売手候補2社F社、G社は、ベトナム現地資本のローカル企業でありE社の同業である。F社は上場企業、G社は未上場であるが、両社共ベトナム会社法上の公開会社(100名超の出資者があり、資本金100億ドン超は公開会社と定義)であった。F社、G社ともに、年商数十億円規模の会社であり、業界内では現地トップ10に入る企業である。当該マーケットは50社超の中小企業が入り乱れる勃興期であり、有力外国企業からの経営資源「①人(マネジメント)・②物(設備投資)・③金」の注入によって、質・量両面で圧倒的に業界をリードする成長ドライバーを求めていた。

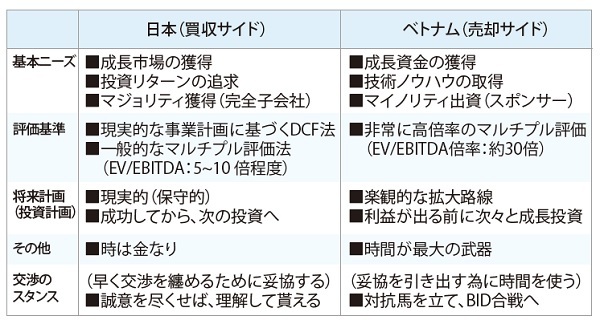

ベトナム案件のポイントは交渉術と株価

本件は、2社交渉を同時並行でお互い秘密裏に進めるという難易度が高いものであった上に、買手・売手間の株価に対する期待値のギャップが大きく、交渉は何度もブレイクの危機に直面した。前進、後退、中断を繰り返しながら進めるベトナム特有の商談ペース、外資規制対応(未上場化・許認可等)の当局手続きも煩雑さを極め、F社との最終合意には2年強(G社との交渉は継続中)の長い時間を要することとなった。下記、日越間投資(IN-OUT)における当事者の一般的な期待値を取り纏めたので参考にして頂きたい。

【M&Aシナジー効果】

いくつかの山谷を越えながら最終合意に至った両社であるが、シナジー効果創出が今後の課題である。企業文化の融和、人的交流、技術移転など、両社のトップマネジメントが立案・実行すべき項目は多い。加えて、外資企業となったF社には、監督官庁のさじ加減一つで、不測のリスク、コストアップ要因が課せられないとは言えない。それらを乗り越え、両社が大きく成長することを祈ってやまない。

渡邊大晃(海外支援室 副部長 株式会社日本M&Aセンター)