ビジネスでは不可欠なパソコンだが、固定資産に当たるパソコンは耐用年数の設定によって費用化の方法が異なる。ここでは、パソコンなど耐用年数に法定上の定めがあるような固定資産の減価償却方法について、特例措置などの情報も含めて簡単な事例を通して紹介する。

目次

パソコンの耐用年数

消耗品費、事務用品費などの一時に経費となる固定費とは違い、資産であるパソコンを購入するとどのように経費として処理するかを説明する。また、ここでは、原則的な固定資産の取得価額、償却年数である耐用年数と費用化する普通償却について述べる。

パソコンの取得価額の計算方法

パソコンを耐用年数に応じて経費にする場合は、いくらの金額を耐用年数に応じて減価償却費用としていくかが大切になる。その費用化する上で大切な要素である取得価額について説明する。

原則、パソコンを購入した場合はその取得価額を減価償却資産として器具備品の取得価額とする。また、そのパソコンの購入に付随して支払った購入手数料、設定費用などの事業に供するために直接要した付随費用についても取得価額に含まれる。

詳しい付随費用については、国税庁の「減価償却資産の取得価額に含めないことができる付随費用」を参照するとよい。

なお、用途が分かれるパソコンを購入した場合(業務用のパソコン、サーバー用のパソコンなど)は、それぞれの取得価額を別の減価償却資産として資産計上をする。

〇ポイント

・取得価額 = 購入対価 + 付随費用

パソコンの法定耐用年数

減価償却資産であるパソコンの費用化に必要な要素である取得価額は前述の通りである。次にその取得価額を一定の年数に応じて費用にしていく決まり事を説明する。

企業が取得するパソコンの耐用年数は、企業の管理会計上と税務上ではその取扱いが異なってくる。そのパソコンの本当の耐用年数がいつまで使用できるか等は、その使用頻度であったり、パソコンの品質精度であったりと様々である。

そのため、ある企業ではパソコンを1年毎に消耗することもあり、他の企業では3年で消耗することもある。企業の内部管理上は、自由にパソコンの耐用年数を設定して減価償却費を計上することができる。

一方で、税務上はあくまでも税金の課税には公平さが必要というルールがあるため、該当資産を限定的に定めて耐用年数をルールとして定めている。それが法定耐用年数である。そして、その法定耐用年数により減価償却資産を決まった年数で費用としていくこととなる。

また、その法定耐用年数を資産ごとに種類、構造又は用途、細目、耐用年数と一覧表示している資料が「減価償却資産の耐用年数等に関する省令」である。

したがって、パソコンの減価償却をする法定耐用年数については、種類が「器具及び備品」、「構造又は用途」は事務機器及び通信機器、「細目」は電子計算機の中のパーソナルコンピューター(サーバー用のものを除く。)に該当するため、法定耐用年数は4年となる。

パソコンをサーバー用として使用する場合には、パソコンの耐用年数は5年となり、デスクトップパソコンを購入した場合は、パソコン本体の耐用年数は4年だが、ディスプレイなどの付属機器はその他の事務機器となるため耐用年数は5年となる。

〇ポイント

・耐用年数と法定耐用年数の意味の違いについて

・法定耐用年数は減価償却資産の耐用年数等に関する省令から定める

パソコンの減価償却方法

パソコンの取得価額、法定耐用年数が定まれば、実際に費用化するための会計処理が必要となる。この費用化する方法を減価償却という。

減価償却方法は、主として定額法と定率法に分けられる。今回はこの2つの償却方法について説明するため、他の償却方法や取得した日による旧償却方法の適用等については割愛する。

減価償却は、固定資産の取得価額を毎期、一定の償却方法により費用として償却していく仕組みである。今回は、その一定の償却方法である定額法と定率法の相違点について簡単に説明する。

定額法とは、毎期同額の償却費を計上し、残存価額をゼロとする償却方法である。

定率法とは、一定の償却費率により取得当初に多額の減価償却費を計上し、期ごとに償却費が逓減(ていげん)していく償却方法である。

したがって、パソコンは定額法か定率法によって、償却をすることとなる。なお、税務上の償却方法は、法人については法定償却方法として定率法、個人事業主については定額法による。

〇ポイント

・定額法は、毎期同額の減価償却費を計上する。

・定率法は、取得当初に多額の減価償却費を計上し、その後は逓減して償却費を計上する。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

固定資産の早期償却制度

パソコンを購入すると基本的に固定資産として資産計上をして、パソコンの耐用年数に応じて減価償却費によって毎期費用として計上する。ここでは、固定資産に該当するものであっても金額の多寡により、まとめて償却ができる早期償却の制度を紹介する。

パソコンの耐用年数に関わらず早期焼却できる少額減価償却資産

パソコンを購入しても、その取得価額が少額なものについては、その取得した期においてまとめて経費とすることができる。そのような場合の取扱いについてのポイントを紹介する。

法人が取得したパソコンのうち次のいずれかに該当するものについては、少額の減価償却資産となる。

・使用可能期間が1年未満のもの

ここでの使用可能期間は税法上の法定耐用年数でみるのではなく、その法人の営む業種において一般的に消耗性のものと認識され、かつ、平均的な使用状況等をみて、その使用可能期間が1年未満であるものをいう。

・取得価額が10万円未満のもの

この取得価額は、通常1単位として取引されるその単位ごとに判定する。なお、10万円未満になるかどうかについては、その資産が1組で効果を有する時は、1組の取得価額により判定する。

少額の減価償却資産は実務上もよく使用する制度であり、法人がこのパソコンを事業の用に供した事業年度において、その取得価額に相当する金額を損金経理した場合には、その損金経理をした金額は、損金の額に算入される。

なお、少額減価償却資産の注意点としては、資産を取得して事業の用に供した事業年度において、その取得価額の全額を会計上費用として経理している場合に限り、税務上において損金として認められることだ。

つまり、少額減価償却資産を資産計上して、費用として経理していない場合には、まとめて費用とすることができず、毎期において耐用年数に基づき減価償却により費用とすることとなる。

・具体例

A社が期中にノートパソコン(耐用年数4年)を税込8万円で購入した。会計処理として全て消耗品費として経費に計上している。

この例では、固定資産にあたるパソコンの耐用年数は4年であるが、取得価額が10万円未満の8万円であり、かつ、取得事業年度において全額を消耗品費として損金経理をしているため、少額減価償却資産として、その全額を経費として処理することが認められる。

〇ポイント

・使用可能期間が1年未満又は取得価額が10万円未満のもの

・取得事業年度において、その取得価額相当額を損金経理すること。

中小企業者等の少額減価償却資産

少額減価償却資産の制度は、重要性の乏しい10万円未満のものについては、まとめて経費にすることを認める制度である。これに対して、中小企業者等の少額減価償却資産の制度は、一定の要件を満たす中小企業者等については、10万円以上30万円未満という金額の幅において、まとめて経費をすることを認めるものである。

実務上では必ずと言っていいほど使用する特例制度であるため、是非とも抑えて頂きたい制度である。

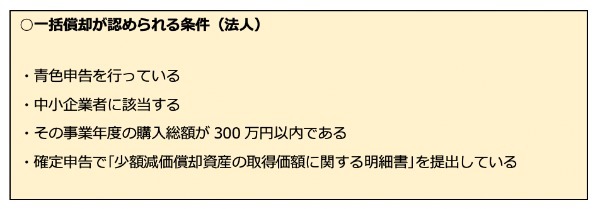

まず、パソコンなどの固定資産の取得価額が10万円以上で少額減価償却資産に該当せず、購入企業が青色申告書を提出する中小企業者等(注1)に該当し、その取得価額が30万円未満(注2)であることが条件となる。

この条件を満たした上で、2020年3月31日までに取得したものをその取得の日の属する事業年度において、事業の用に供し、かつ、その取得価額相当額で損金経理をするとともに、確定申告書等に「少額減価償却資産の取得価額に関する明細書(別表16(7))」を添付して申告することで、まとめて経費にすることができる。

(注1)中小企業者等とは、次に掲げる1又は2の法人をいう。

- 資本金の額が1億円以下の法人のうち次に掲げる法人以外の法人

① その発行済株式の総数の2分の1以上を同一の大規模法人に所有されている法人

② 上記①のほか、その発行済株式の総数の3分の2以上を複数の大規模法人に所有されている法人

なお、大規模法人とは、次に掲げる法人をいう。

① 資本金の額が1億円を超える法人

② 資本を有しない法人のうち常時使用する従業員の数が1,000人を超える法人

③ 大法人(資本金の額が5億円以上の法人)との間にその大法人による完全支配関係がある法人

- 資本を有しない法人のうち常時使用する従業員の数が1,000人以下の法人

(注2)取得価額が30万円未満の減価償却資産

少額減価償却資産の特例の適用を受ける事業年度において、対象資産の取得価額の合計額が300万円を超えるときは、その取得価額の合計額のうち300万円に達するまでの対象資産取得価額の合計額が限度となる。

つまり、この中小企業者等の少額減価償却資産の特例を使用する場合においては、資本金の額が1億円以下であるかどうか、また、資本金の額が1憶円を超える大規模法人に発行済株式の2分の1以上を所有されていないかどうかを判定する必要がある。

適用関係が少々複雑ではあるが、この制度の趣旨としては青色申告書を提出する中小企業者の少額の投資活動の支援をする国としての政策上の目的である租税特別措置法に該当し、その目安の一つが資本金の多寡による判定ということである。

・適用ができる具体例

青色申告書を提出するA社(資本金の額900万円であり、資本金の額が9,000万円であるB社に発行済株式の40%を支配されている)が、期中にパソコン(耐用年数4年、14台)を税込280万円で購入し、全額を器具備品として資産計上している。なお、決算においてその全額を消耗品費として損金経理をする。

① 青色申告書を提出しており、かつ、A社の資本金の額が1億円以下であり、B社は資本金1億円を超えないことから大規模法人に該当しないため、A者は中小企業者に該当する。

② パソコンの取得価額は1台当たり20万円のため、10万円以上30万円未満の適用対象資産に該当する。

③ その適用対象資産の年間取得価額の合計額は280万円であり、限度額の300万の範囲内である。

④ 取得事業年度において、全額を器具備品として資産計上をしているため、決算において全額を消耗品費として損金経理をすることにより要件を満たすこととなる。

⑤ 確定申告書に別表16(7)を添付して申告をすることとなる。

したがって、A社においてパソコンの全額は当期の経費に算入することができる。

〇ポイント

・青色申告書を提出する中小企業者等に該当する。

・適用対象資産の取得価額が10万円以上30万円未満であるもの

・適用対象資産の年間取得価額の合計額は300万円に達するまで。

・取得事業年度において、その取得価額相当額につき損金経理をすること。

・確定申告書に適用を受ける旨の明細書を添付すること。

一括償却資産の損金算入

一括償却資産の損金算入は、少額減価償却資産等の制度に比べると使用頻度は少ないが、白色申告にも適用することができる。知っていれば償却方法の選択の幅が広がるため紹介する。

一括償却資産とは、日本国内の法人が各事業年度において、事業の用に供した20万円未満の減価償却資産が該当する。一括償却資産は、取得金額の全額及び一部を3年間(36ヵ月)で均等に損金とすることができる。

つまり、法人がパソコンを購入して青色申告書を提出していなくても10万円以上20万円未満であるものについては、この一括償却の制度により3年(36ヵ月)で償却をすることを可能とする制度である。

・一括償却資産の税金計算具体例

白色申告書を提出するA社が期中にパソコン(耐用年数4年)を税込18万円で購入したとする。

この場合には、白色申告書のため、中小企業者の少額減価償却資産の特例を使用することはできない。しかし、一括償却については白色申告書においても使用ができるため、18万円を36で除し、事業年度の月数12を乗じた6万円(18万円÷36ヵ月×12ヶ月=6万円)を当期、来期、来々期の費用として計上することとなる。

〇ポイント

・青色申告書でなくても適用可能

・取得価額が20万円未満であるもの

・一括したものの取得価額の合計額を各事業年度の費用の額とする方法を選定

・一括償却対象額を36で除し当該事業年度の月数を乗じた金額

減価償却における消費税の考え方

減価償却における消費税の扱いは、経理処理の方法によって異なる。

普段から税抜き経理をしている場合は、消費税を含めない金額で減価償却の判定や計上を行う。一方で、税込み経理では消費税を含めた金額がベースとなるため、判定・計上をする際には加算を忘れないようにしたい。

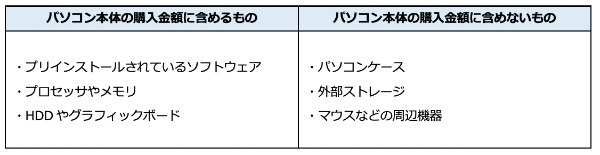

また、パソコン関連の部品を購入するケースについては、以下のように判定・計上の仕方が異なる。

パソコンの動作・稼働に必要な部品は、本体の購入金額に含める形で判定・計上を行う。同じソフトウェアであっても、業務のために後からインストールするものについては、パソコン本体とは別に計上をする必要がある。

パソコンの買い替え時期はどう判断する?

パソコンを常時使用する企業にとって、「買い替え時期」は悩みやすいポイントだろう。パソコンの買い替え時期については、以下の点を踏まえて総合的に判断することが必要になる。

1.保証期間

ビジネス用製品の場合は、基本的に2~3年の保証が備わっている。この期間内に買い替えると、保証サービス分を損してしまう恐れがあるため、保証期間の後に買い替えることが望ましい。

2.耐用年数

一般的なパソコン製品は、購入から3年を超えると故障率が急激に高まる。重要なデータを取り扱うパソコンは、この期間内に買い替えることを検討したい。

3.購入するパソコンの価格

前述の通り、買い替えるパソコンの価格が一定金額で収まる場合は、少額減価償却資産の特例を利用できる。1年間ですべての費用を消却したい場合は、「購入するパソコンの価格×台数」の金額を計算し、最適な買い替え時期を見極めることが必要になる。

4.最新PCとの機能の違い

現在使っているパソコンに不具合がなくても、最新PCの機能面に大きなメリットがある場合は、早めの買い替えが望ましい。一時的な出費はかさむが、業務効率化につながれば全体としては大きなコスト削減になる可能性がある。

パソコンの償却の事例

某ユーチューバーがMacProのフルスペックを約728万円で購入したとの動画があったが、折角なので、このパソコンMacProの税務上の取扱いについて考察する。

前提として、個人事業主としての取得であって取得日は1月と仮定すると、上記で紹介した早期償却の特例は使用できないので、原則的な減価償却による。

金額は高額ではあるが、他のパソコンと同様に取り扱うため、法定耐用年数は電子計算機であるパーソナルコンピューターに該当するため、4年で償却することとなる。

取得価額:728万

法定耐用年数:4年

定額法償却率:0.250

取得日:1月

これらの条件から、このパソコンの減価償却費は「728万円×0.250=182万円」となる。

なお、パソコンの法定耐用年数は4年で、自動車小型車も4年である。法定耐用年数については、まさかパソコンが高級車と同じくらいの取得価額と並ぶとの想定はなかったのかもしれない。

パソコンの耐用年数や減価償却に関するQ&A

ここからは、パソコンの耐用年数や減価償却に関するQ&Aをまとめた。疑問になりやすいポイントを中心に解説しているので、おさらいの意味も含めて最後までチェックしていこう。

Q1.パソコンの耐用年数(寿命)はどれくらい?

一般的なパソコンの寿命は、6~7年程度と言われている。ただし、パソコンのスペックや使用環境によって寿命は異なるため、特に重要なデータを扱っている場合は早めの買い替えを検討したい。

1台のパソコンを長期間使用する場合は、「OSのサポート期間」も意識したいポイントだ。期間終了後にはセキュリティなどに関するアップデートが行われなくなるため、サポート期間は常に把握しておく必要がある。

Q2.減価償却におけるパソコンの法定耐用年数は?

減価償却におけるパソコンの法定耐用年数は、「減価償却資産の耐用年数等に関する省令の別表(国税庁)」に記載されている。

同資料によると、サーバー用のパソコンの耐用年数は5年、それ以外のパソコンは4年と定められている。ただし、内部部品も含めて10万円以下のパソコンについては、消耗品とみなされる(※一括で償却)ので注意しておきたい。

Q3.パソコンの減価償却はいくらから行う?

取得価額が10万円~20万円未満のパソコンは、原則として3年に分けて減価償却をする。一方で、30万円以上のパソコンは4~5年(※)かけて減価償却を行う必要がある。

(※)サーバー用は5年、それ以外のパソコンは4年で償却する。

なお、10万円以上のパソコンを購入した場合であっても、1年間の合計購入金額が300万円に収まる場合は、一括償却が認められるケースもある(※中小企業のみ)。

Q4.パソコンの固定資産税はいくら?

課税評価額が150万円以上のパソコンを購入した場合は、「課税評価額×1.4%」の固定資産税が毎年課される。仮にパソコンの価格を200万円とした場合は、年間28,000円の固定資産税が発生する。

固定資産税は注意したいコストだが、簡単な経理や事務作業に使う程度のパソコンであれば、そのほとんどは非課税だろう。ただし、高度なシミュレーションや分析などを行う場合は、取得価額が150万円以上になる可能性もあるので注意しておきたい。

Q5.パソコンの一括償却はいくらまで?条件は?

10万円~30万円未満のパソコンを購入した場合は、以下の条件を満たすことで一括償却が認められる。

上記の「中小企業者」とは、事業供用開始日の資本金が1億円以下であり、大企業などに一定の株式を所有されていない企業を指す。

Q6.パソコンやソフトウェアは何費で申告する?

パソコンやソフトウェアを購入したときの勘定科目は、取得価額(購入金額)によって異なる。10万円未満であれば「消耗品費」または「事務用品費」、10万円以上の場合は「備品」または「工具器具備品」としての計上が一般的だ。

マウスなどの周辺機器についても、基本的には同じ方法で処理を行う。

パソコンは耐用年数に注意が必要

パソコンは耐用年数が4年(サーバー用途以外)と設定されているが、デスクトップPCを購入した場合は、ディスプレイなどの備品は耐用年数が異なるため、減価償却の計算には注意が必要である。

パソコンの耐用年数の設定に迷う場合でも、取得価額10万円以下などが条件である少額減価償却資産などの特例であれば、パソコンの耐用年数に関わらずに取得年度に全額損金経理することも可能である。

一括償却資産や中小企業等の特例措置もあるので、今後パソコンの購入をする際に、耐用年数や少額減価償却資産の特例などの疑問があれば、税務の専門家に相談して欲しい。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!