消費税が免除される免税事業者には、どのような要件があるだろうか。また、2023年10月からインボイス制度が始まったことで、免税事業者・課税事業者の選択は難しくなっている。本記事では免税事業者になる方法や、インボイス制度との関係性を解説する。

目次

消費税の免税事業者になる要件は4つ

消費税の免税事業者になる要件は、大きく分けると以下の4つである。

<免税事業者の要件>

・基準期間の課税売上高が1,000万円以下である

・特定期間における課税売上高(もしくは給与等支払額)が1,000万円以下である

・適格請求書発行事業者ではない

・設立1期目~2期目の法人であり、資本金1,000万円未満である(特定新規設立法人は除く)

課税事業者が免税事業者に切り替える場合は、所定の手続きを行う必要がある。課税期間の初日の前日までに、「消費税課税事業者選択不適用届出手続」を所轄の税務署長に提出する必要があるので、免税事業者の判定は早めに済ませておきたい。

免税事業者になるための要件をわかりやすく解説!

課税事業者から免税事業者に切り替える場合は、「基準期間」「特定期間」「課税売上高」を正しく理解する必要がある。ここからは3つのポイントに分けて、免税事業者になるための要件をわかりやすく解説しよう。

免税事業者の要件にある「基準期間」とは?

基準期間とは、課税売上高の判定に用いる期間である。個人事業主と法人では期間の区切り方が異なるため、基準期間は以下のように設定されている。

個人事業主:免税事業者になろうとする年の前々年(1月~12月)

法人:免税事業者になろうとする事業年度の前々事業年度

例えば、2024年から免税事業者になろうとする個人事業主は、2022年の課税売上高を1,000万円以下に抑える必要がある。

免税事業者の要件にある「特定期間」とは?

基準期間の要件を満たしていても、特定期間の要件を満たすなど一定の事由がある場合は、免税事業者として認められない。特定期間についても、個人事業主と法人では考え方が異なる。

個人事業主:免税事業者になろうとする年の前年1月1日~6月30日まで

法人:免税事業者になろうとする事業年度の前事業年度開始日から6ヵ月間

例えば、2022年の課税売上高が1,000万円以下の個人事業主であっても、2023年1月~6月の課税売上高(または給与等支払額)が1,000万円を超える場合、2024年は課税事業者として稼働することになる。このように、基準期間と特定期間の要件は同時に満たす必要があるので注意しておきたい。

免税事業者の要件にある「課税売上高」とは?

課税売上高とは、簡単にいえば消費税を差し引いた売上である。

<国税庁による課税売上高の定義>

課税売上高は、課税取引の売上金額と輸出取引などの免税売上金額の合計金額から、売上返品や売上値引き、売上割戻しなどの合計額を控除した残額をいいます(課税取引の売上金額および売上返品等の金額の合計額には、消費税額と地方消費税額は含みません。)。

引用:国税庁「No.6501 納税義務の免除」

例えば、1,000円の商品を消費税10%で販売すると、実際に受け取る金額は1,100円となるが、課税売上高では「1,000円」として計算する。ただし、基準期間においてすでに免税事業者として扱われていた場合は、この税抜きの処理をせずに課税売上高を計算する必要がある。

新規開業時や、基準期間が1年ではない法人の扱いは?

新規開業時の要件については、ここまで紹介した内容と基本的には同じだ。新規開業から2年の間は、基準期間における課税売上高が0円となるため、黒字経営であっても消費税を納付する必要はない。

ただし、設立から2年目に関しては、「特定期間」の要件を満たす必要がある。特定期間の課税売上高が1,000万円を超えていると、新規開業から2年が経過していなくても納税義務が課せられてしまう。また、事業年度開始日における資本金または出資金の額が1,000万円を超える場合も、免税は適用されないため注意しておこう。

ちなみに、事業者によっては特定の事情で基準期間が1年間にならないケースがある。この場合は通常時とは違い、以下の流れで要件を判定することになる。

○基準期間が1年間ではない事業者の判定方法

以下の式を用いて、まずは「1年相当に換算した課税売上高」を算出する。

1年相当に換算した金額=(基準期間中の課税売上高)/(事業年度の月数)×12

上記の金額が1,000万円を超えていなければ、免税事業者としての要件を満たせる。

課税事業者と免税事業者の違いとは?

課税事業者とは、国に対して消費税を納める義務がある事業者のことだ。一方で、課税売上高などの要件を満たし、消費税の納税義務がない個人・法人は免税事業者と呼ばれている。

ここからは、税事業者と免税事業者の主な違いを解説しよう。

免税事業者は消費税の申告と納付が不要

免税事業者には消費税が課されないため、消費税の申告と納付が不要である。

一方で、課税事業者は期日までに「消費税及び地方消費税の確定申告書」を作成し、所轄の税務署に申告・納付をしなければならない。申告・納付の期日については、以下の通りである。

個人事業主:事業を行った翌年の3月31日まで

法人:課税期間の末日の翌日から2ヵ月以内

消費税に関する確定申告書や手引きについては、国税庁の公式サイトから確認できる。

参考:国税庁「消費税及び地方消費税の申告書・添付書類等」

免税事業者は消費税の還付を受けられない

免税事業者はそもそも消費税を納めないため、手続きをしても還付は受けられない。一方で、課税事業者は受け取った消費税よりも支払った消費税のほうが多い場合に限って、還付を受けることが可能だ。

還付を受けられるかどうかは、以下の計算式を使うと簡単に判定できる。

消費税額=(売上時に受け取った消費税)-(仕入時に支払った消費税)

上記の「仕入時に支払った消費税」には、交通費や接待費にかかる消費税も含まれる。

免税事業者は「税込経理方式」で帳簿付けをする

免税事業者は、消費税を含めた税込経理方式で帳簿付けをすることが原則である。一方で、課税事業者は税込経理方式・税抜経理方式のいずれかを選択できるが、すべての取引を同一の方法で記帳しなければならない。

なお、課税事業者が税抜経理方式を選ぶ場合であっても、消費税に関する事項(消費税相当額や対象の取引など)は記帳する必要がある。

免税事業者は消費税を請求できる?

上記の免税事業者の概要を読んで、「免税事業者が消費税を請求しても問題はないのか?」と素朴な疑問を感じた経営者は多いだろう。結論からいえば、免税事業者であっても消費税分を請求することは法律的に問題ない。

その理由は、いたってシンプルだ。免税事業者に該当する場合であっても、仕入れの際に取引先に支払う消費税が免除されるわけではないので、商品価格に消費税分を上乗せすることは当然の権利として認められている。

では、自分の会社が免税事業者と取引をする場合はどうだろうか。頭の回転が速い経営者であれば、以下のような流れで一つの疑問にたどり着くはずだ。

○免税事業者と取引をする場合に生じがちな疑問

ある免税事業者(以下B社)の仕入先になっているA社は、「もっと仕入量を増やしてほしい」と感じていた。そこでA社は、B社の商品が売れれば仕入量が増えると考えて、B社が取り扱う商品の値下げを目指し始める。

このとき、A社は免税事業者であるB社に対して、「お客に消費税分を請求しないで」と要求できるか?

上記のような流れでB社が値下げをすれば、最終的には仕入量が増える可能性があるため、A社にとっては大きなメリットとなる。しかし、免税事業者に対してこのような要求をすることは、「消費税転嫁対策特別措置法」において禁止されているので要注意だ。

課税事業者・免税事業者のどちらの立場になっても、この点は正しく理解しておく必要があるだろう。

免税事業者が得につながるとは限らない!課税事業者のほうが得になるケース

免税事業者は受け取った消費税を自社の収益にできるため、多くの経営者は「免税事業者になりたい」と感じているだろう。しかし、実は課税事業者を選ぶべきパターンも存在するため、安易に免税事業者を目指すべきではない。

では、実際に課税事業者のほうが得になる3つのケースを、以下で詳しく解説していこう。

1.課税仕入れが多く、課税売上が少ない場合

企業が消費税の負担を考える際には、押さえておきたい制度がもう一つある。それは、原則課税方式を採用している課税事業者が対象になる「消費税の還付」だ。

実は「課税仕入れ>課税売上」の図式が成立する課税事業者は、この制度によって消費税の還付を受けられる。場合によっては、免税より還付のほうが有利になるケースがあり、さらに免税事業者はこの還付制度が適用されないため注意しなくてはならない。

ちなみに「課税仕入れ>課税売上」とは、簡単にいえば消費者から預かった消費税より、支払った消費税のほうが多い状態を指す。例えば、開業直後で設備投資をしたときや、極端に売上が少ない時期にはこの図式が成立しやすいので、該当する企業は課税仕入れ・課税売上の金額を一度チェックしてみよう。

2.事業の中で免税取引をしている場合

経常的に免税取引をする事業者も課税事業者を選んだほうが得になる可能性がある。なぜなら免税取引では、売上高に消費税が課税されないからだ。免税取引とは、簡単にいうと売上などに消費税が課税されていない取引のこと。「売上に消費税が課されないことがあるのだろうか?」と疑問を持つ人もいるかもしれないが実際に免税取引は存在する。

免税取引の具体的なケースとしては「輸出業」を営んでいる場合が挙げられるだろう。輸出業は、国内の商品を海外の国に販売するが、そもそも消費税とは、モノやサービスの消費に課される税金だ。輸出した商品を消費するのは、輸出先の国の人々である。

本来消費税を負担するのは、消費する人であって輸出業を営む事業者ではない。また輸出先の国の人々には、日本国の消費税を課すことはできない。そのため輸出業の売上は消費税が免税(輸出免税と呼ぶ)となっている。

輸出免税の目的は、輸出される商品の国際競争力を高めることだ。輸出業は、免税取引によって売上を得るため、多くの売上には消費税が課税されない。一方で、国内での仕入れには消費税が発生するので、「課税仕入れ>課税売上」の図式が成り立つ。

つまり、免税取引をすることが多い事業者は、消費税の免税よりも還付を選んだほうが得になる可能性がある。

3.2023年以降に他社と取引をする場合

本記事の前半で触れた「適格請求書等保存方式(インボイス方式)の導入」は、経営者が今後特に気をつけておきたいポイントだ。この制度が2023年に導入されると、仕入税額控除の適用要件として「適格請求書を保存していること」が追加される。

実はこの適格請求書は、税務署から登録を受けた課税事業者しか交付ができない。つまり、免税事業者との取引では適格請求書が交付されないため、結果的に仕入税額控除の適用を受けられないのだ。

制度のこのような仕組みによって、将来的にはさまざまな取引から免税事業者が弾かれてしまう恐れがある。実際にどうなるかは制度が導入されてみないとわからないが、2023年以降には課税事業者のほうが取引面で得になる可能性があるため、より慎重な判断が必要になってくるだろう。

しかし適格請求書等保存方式(インボイス方式)は、今までにない制度のため、現在消費税の免税の場合は、税務署の登録を受けたほうが良いか迷う事業者も多いだろう。そこで登録を受けるかどうかの簡単な判断基準(目安)を紹介していく。

基準1.取引先から、インボイスの交付を求められるかどうかで判断する

インボイスの交付を求められる取引先が多い場合に登録するという判断方法だ。実は、取引先の状況によってインボイスの交付を求められるかが違ってくる。取引先が課税事業者の場合は、原則インボイスの交付を求められる。ただし取引先が簡易課税制度を選択していたり、免税事業者だったりする場合、インボイスは不要だ。

基準2.自社の状況で判断する

この基準は、自社の状況によって登録を受けるかどうかを判断するものである。登録を受けた場合は、課税事業者となるため、消費税の納付が必要だ。登録を受けない場合は、消費税の納付は必要ない。また取引先は、経過措置期間は仕入税額の一部を控除することができる。いずれにせよ適宜取引先と税務署の登録を受けたほうがよいか相談が必要だろう。

インボイス制度で何が変わった?課税事業者・免税事業者への影響

2023年10月からインボイス制度が始まったことで、仕入税額控除を受ける事業者には適格請求書(インボイス)の保管が義務付けられた。適格請求書を発行できるのは課税事業者のみであるため、インボイス制度は課税事業者・免税事業者の関係性に大きく影響する可能性がある。

例えば、免税事業者のA社から課税事業者のB社が仕入れを行う場合、A社は適格請求書を発行できない。つまり、この取引は仕入税額控除の対象外となるため、B社は以前より多くの消費税を負担する形になる。余計な支出が増えたB社は、適格請求書を発行できる別の取引先を探すことが考えられるだろう。

このような状況が続くと、免税事業者は多くの顧客や売上を失ってしまう。そのため、免税事業者の手続きをする前には、業界の動向や取引先との関係性などを確認しておきたい。

消費税はトラブルにつながりやすい!だからこそ押さえたい3つの注意点

数ある税金の中でも、消費税は思わぬトラブルにつながりやすい税金だ。一つの選択を間違えると、大きな損失が生じてしまう恐れもあるので、経営者は消費税に関して正しい知識をつけなくてはならない。

そこで以下では、ここまで解説しきれなかった注意点を3つまとめた。深刻なトラブルを避けるために、しっかりと理解しながら読み進めていこう。

1.「課税事業者」「免税事業者」への切り替えには、手続きが必要

新しく事業を始めた法人や個人事業主は、要件を満たしていれば自動的に免税事業者として扱われるので、免税事業者になるための特別な手続きは必要ない。ただし、途中から課税事業者に切り替える場合や、課税事業者から免税事業者に戻す場合には、各種届出を管轄の税務署に提出することが必要だ。

仮にこの手続きを忘れると、免税事業者の要件を満たしているにも関わらず、納税義務が発生するような状況に直面する。課税事業者と免税事業者とでは、消費税の負担額に大きな違いが生じるケースも珍しくないので、自社がどちらの事業者に該当するのかは常に把握しておきたい。

ここでは、代表的な手続きについて、届け出や提出期限を見ていこう。

ケース1.課税事業者から免税事業者になる場合

このケースは、基準期間における課税売上高が1,000万円以下となった場合など課税事業者だった事業者が免税事業者になるケースだ。この場合「消費税の納税義務者でなくなった旨の届出書」を税務署に提出。提出期限は、事由が生じた場合、速やかに提出することになっている。

ケース2.免税事業者から課税事業者になる場合

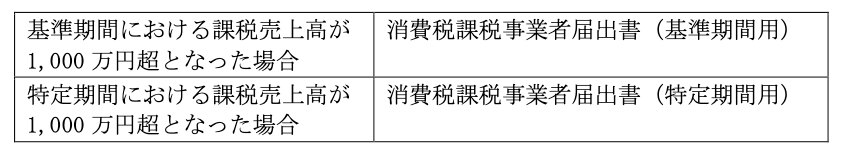

このケースは、基準期間における課税売上高が1,000万円超となった場合など免税事業者が課税事業者になる場合のケースである。提出する書類は、基準期間における課税売上高が1,000万円超となったのか、特定期間における課税売上高が1,000万円超となったのかで次のように異なるため、間違えないようにしよう。

提出期限は、どちらも事由が生じた場合、速やかに提出することになっている。

ケース3.免税事業者があえて課税事業者を選択する場合

このケースは、課税事業者の要件を満たしていない免税事業者が消費税の還付を受けられるためなどの理由で、あえて課税事業者を選択するケースだ。提出する書類は「消費税課税事業者選択届出書」である。提出期限は、課税事業者になろうとする年度の初日の前日までとなっている。

2.課税事業者になると、2年間は免税事業者に戻れない

前述で解説した通り、企業によっては課税事業者のほうが得になる場合もある。しかし、実は免税事業者から課税事業者になると、その後2年間は免税事業者には戻れないため、安易に課税事業者を選ぶべきではない。

特に1年目と2年目で「課税仕入れ・課税売上のバランス」が大きく異なるケースでは、細心の注意が必要だ。このようなケースでは、1年目には消費税の還付を受けられるものの、2年目には消費税の負担が増大する恐れがある。

したがって、課税事業者の届出を出すか否かは、2年間の経営状態をきちんと予測したうえで慎重に検討しておきたい。

3.消費税転嫁対策特別措置法で禁止されている5つの行為

前述でも軽く触れた「消費税転嫁対策特別措置法」は、買い手の立場を利用した「消費税の転嫁拒否」を禁止するための法律だ。この法律では公平な取引を実現するために、以下の5つの行動を禁じている。

○消費税転嫁対策特別措置法で禁止されている行為

・代金を支払う段階になってから、消費税の減額をする行為

・増税分を代金に反映させず、安く買い叩こうとする行為

・増税分の反映を受け入れる代わりに、そのほかの利益供与を要求する行為

・「消費税抜きの本体価格で交渉したい」という相手の申し出を拒否する行為

・不当な行為を公正取引委員会などに知らせたことに対する、報復行為

つまり、買い手の立場を利用して、消費税の面で得をしようとする行為は基本的に禁止されている。違反行為をすると、最終的にはその事実が公表されてしまうため、買い手の立場で他社と取引をする際には十分に注意しておこう。

消費税免税事業者に関するQ&A

Q1.免税事業者の消費税はどうする?

A. 免税事業者は、消費税の納付が不要だ。ただし免税事業者だからといって顧客への売上に消費税をつけてはいけないということではない。また経費などの支払いに消費税がかからないわけではない。課税事業者と同じように顧客への売上に消費税をつけ、経費などの支払には消費税がかかるが消費税の申告をしたり国に納付をしたりする必要がないということである。

Q2.免税事業者はどんな人?

A. 免税事業者とは、消費税の納付の必要がない人のことである。免税事業者でも売上に消費税を加えて請求するが納付をする必要がないため、消費税については優遇措置を受けている状態ともいえるだろう。免税事業者になるかどうかは、消費税法によって定められている。原則基準期間における課税売上高が1,000万円以下の場合は、免税事業者となる。

また免税事業者の場合であっても消費税の還付がある場合などは、事前に届け出をすることで課税事業者になることも可能だ。

Q3.消費税の課税事業者かどうかどう判断する?

A. 消費税の課税事業者かどうかの判断は、原則基準期間や特定期間の課税売上高が1,000万円以下かどうかで判断する。基準期間とは、その年の前々年(前々事業年度)のことをいう。特定期間とは、個人事業主の場合、その年の前年の1月1日~6月30日、法人なら対象事業年度の上半期のことを指す。

新規開業時や基準期間が1年ではない法人には、別の基準もあるので注意が必要だ。また今後インボイス方式が採用された場合、インボイスを発行するために税務署に登録すると免税事業者であっても課税事業者になるため、注意したい。

消費税のすべてを覚えることは難しい! だからこそ調べることが重要

消費税はなじみ深い税金の一つだが、その仕組みは非常にややこしい。特に課税事業者と免税事業者の違いや、免税事業者になるための要件などは、すべてを暗記しておくことは難しいだろう。

そのため、消費税に関する疑問が生じたら、その都度細かく調べることが必要になる。本記事で紹介したように、2023年には新たな制度も導入されるため、消費税について定期的に調べる癖をつけておこう。