ライフワークバランスを重視する人が多くなり、時間や場所に縛られずに働ける「自営業」という働き方が注目されている。政府も個人で働くフリーランスを保護すべく、フリーランス新法の制定・公布を行うなど、自営業で働く人が増加している様子がうかがえる。しかし、業務はもちろん収入や保障といった生活面で会社員との違いは大きい。

そこで今回は、自営業のメリット・デメリットや会社員との違い、自己責任としてやるべきことなどについて解説する。

目次

自営業とは?

自営業とは、言葉どおり「自分で事業を営むこと」である。自営業というと主に働き方を指し、自分で事業を営む人のことは「自営業者」というのが一般的だ。なお、ここでいう「自分」とは個人だけでなく法人(代表取締役など)も含まれる。自営業というと一人ですべてを行っているイメージがあるかもしれないが、人を雇って複数人で行うケースもあり、個人・法人も問わず規模もさまざまだ。

例えば、美容院やカフェ、八百屋やパン屋、自宅の1室をネイルサロンにしている人や、個人でHPなどを作成する人も自営業者だ。また、勤務医ではなく開業医、弁護士や税理士、社会保険労務士などの士業も自分で営んでいるなら自営業だ。

なお、会社員との違いの詳細は後述するが、会社に属さず働く人を、会社員との対語として広く「自営業者」と呼ぶこともある実は法的に自営業者についての明確な定義はなく、自ら事業を営み収入を得る人という点では個人事業主やフリーランスも自営業者に含まれるといえる。

個人事業主との違い

広い意味では「個人事業主」も自営業者である。しかし、厳密に個人事業主は税法上の区分として使われる言葉だ。自ら事業を営む人でも法人を設立していれば法人、法人を設立していなければ個人事業主とされる。基本的には、税務署に開業届を出し、継続的に事業を営む人を指す。

フリーランスとの違い

フリーランスも基本的には個人事業主となり、働き方としては自営業に含まれる。あくまで一般的な考え方だが、時間と場所が決まっている働き方を自営業、時間と場所にとらわれない働き方をフリーランスということが多い。

近年、フリーランスとして働く人が増えるとともに、労働環境や取引保護の実態が懸念される場面も増えている。そういった背景を踏まえ政府は「フリーランスとして安心して働ける環境を整備するためのガイドライン(内閣官房 公正取引委員会 中小企業庁 厚生労働省)」を策定した。これによると、フリーランスを以下のように定義している。

実店舗がなく、雇人もいない自営業主や一人社長であって、 自身の経験や知識、スキルを活用して収入を得る者

出典:厚生労働省

また、2023年5月には「フリーランス・事業者間取引適正化等法(フリーランス新法)」が公布され、本法律による保護対象となるフリーランスを「業務委託先の相手方となる事業者で、従業員を使用しないもの」と定義している。

ただし、この定義は法律におけるフリーランス労働者だ。そのため、一般的には従業員を使用していたり、消費者を相手に取引したりしているフリーランスもいる旨告知資料などのなかで明記しているため、フリーランスの働き方に特定の縛りはないことがわかる。つまりフリーランスも自営業ということだ。

自営業者と会社員の違い

就業に関して自営業者と大きく異なるのが会社員である。その違いは単に働き方だけでなく、税金や社会保障面にまで及ぶ。以下でそれぞれの違いを見ていこう。

就業形態

会社員は会社と雇用契約を結び、雇い主である企業に使用されて働く者であり、その労務対価として会社から給与の支払いを受ける。従業員や社員、被雇用者あるいは使用人など呼び方はさまざまだ。

会社員は、労働時間や就業の場所、給料、休日など就業に関する多くの決まりが雇用契約書で定められている。自ら業務内容や労働時間、就業場所や取引相手などを決められるかどうかという点で自営業と大きな違いがある。

また、収入に関しても会社員は労働の対価として雇用主から支払われるが、自営業は(仲介業者をはさむ場合などを除き)取引相手から直接支払われるのが一般的だ。

社会保障

会社員は、会社の健康組合などが運営する「健康保険」に加入するが、自営業者は自治体が運営する「国民健康保険」に加入する。また、年金制度においては会社員が厚生年金に加入するのに対し、自営業の場合は、個人で国民年金に加入する。

国民健康保険や国民年金は、保険料の全額が自己負担となる。会社員は、それぞれの保険料を会社が半分支払ってくれるため、一般的に自営業者のほうが保険料負担は大きくなる。

税金

税金面でも会社員と自営業では大きく異なり、会社員が得る給料や賞与は税法上「給与所得」となるが、自営業では個人事業主としての「事業所得」となる。原則として給与所得者は、自分で確定申告を行う必要はないが、事業所得者である自営業(個人事業主・フリーランス)は自分で確定申告をしなければならない。

ただし、会社員であっても副業をしている場合、その副業内容および収入・費用額などによっては「事業所得」あるいは「雑所得」を得たとして、確定申告が必要となるケースもある。

自営業のメリットとデメリットは?

自営業のメリットは、何だろうか。メリットとデメリットを見ていこう。

自営業の主なメリット

自営業の主なメリットとしては、以下の点が挙げられる。

- 働く時間や場所などを自由に決められる

- 上司や同僚など煩わしい人間関係に縛られない

- 自分の好きなこと、アイディアを仕事にできる

- 定年退職がなく、ずっと働き続けられる

- 収入の上限がない

自営業のメリットは、何といっても働く時間・場所・ルール・報酬などを「自分で自由に決められる」ことだろう。会社であれば就業規則などで働き方が決まっているが、自営業は働き方のすべてにおいて裁量が効くといえる。

働く時間や場所が自由である点は、子育てや介護などプライベートとの生活とも両立させやすい。労働時間が少なくなれば収入低下も考えられるが、一時的な事情で離職を免れることができるのは、自営業ならではのメリットだろう。

また、収入面でもモチベーションを高めやすい。例えば、会社員と自営業者が同じ金額の大口契約が取れたとしよう。会社員は、昇格やボーナスに反映されるかもしれないが、基本的にもらえる毎月の給料は変わらない。一方、自営業者の場合は、その契約の利益がそのまま収入になる。

自営業の主なデメリット

自営業の主なデメリットとしては、以下の点が挙げられる。

- ケガや病気、出産などで働けなくなると、収入が途絶える

- 帳簿をつけ、確定申告をしなければならないため、手間である

- 社会保障が薄い・福利厚生がない

- 1人の場合、事務や経理、営業、制作などをすべて1人で行わなければならない

自営業の最大のデメリットは、「お金のリスク」だろう。会社員であれば、数日休んでも有給休暇として扱うことができ、給料が支払われる。また、病気療養で長期間休んだ場合でも、健康保険から会社員は給料の3分の2が傷病手当金として支給される。

仕事中のケガなどは、労災で補償されるなど多少のことで収入が途絶えることはない。しかし、自営業には有給休暇も健康保険や労災からの保障はない。これは大きな違いだ。老後についても会社員には退職金があり、国民年金の他に厚生年金もあるため、それなりの金額をもらい続けることができる。

一方、自営業者には国民年金しかないため、自分で蓄えておくか働き続けなければ、老後資金は乏しくなる可能性がある。自営業は収入に上限がないというメリットがある一方で、働かないと収入がゼロになるリスクもあるため収入は不安定だ。

自営業者は、これらリスクに対応できるよう収入の一部を蓄えたり、保険に加入したりするなどの準備が欠かせない。

自営業の年収は多い?少ない?

ここで、自営業者の年収がどのくらいになるかを見てみよう。実際の年収は、事業内容や稼ぎ方によってピンキリだ。しかし、会社から決められた給料をもらう会社員とは違い、自営業者の収入は自ら稼いだ金額がダイレクトに反映しやすいため、働きがいも大きいだろう。

確定申告時の所得額の計算においても必要経費や社会保険料を差し引けるため、所得額を調整することも可能となりそうだ。

自営業の平均所得

国税庁の「令和4年分 申告所得税標本調査」によると、事業所得者の平均所得は約473万円となっている。同じく国税庁の「令和4年分 民間給与実態統計調査」のデータによると、会社員の平均給与は約458万円であり、会社員より若干高い結果となっている。

なお、令和3年の事業所得者の平均所得は約490万円であったため、前年に比べると20万円弱の減少である。しかし、それ以前の約10年間は400万円前後で推移していたため、近年では事業所得の平均額は上昇傾向にあるといえそうだ。

自営業で所得の高い業種

国税庁の令和4年度の統計年報にある申告所得税のデータから所得金額が多い業種を見ると自営業で年収の高い仕事の傾向が分かるだろう。自営業で年収の多い仕事には、病院や診療所などの医療が挙げられる。主な職業の平均所得は、以下の通りだ。

専門的な知識を必要とする職種も年収が高くなるのは、想像に難くない。業界としては、医療保険業や弁護士や公認会計士などの士業をはじめ建設業や不動産業が比較的高い傾向だ。

起業・創業の社会的意義とは?創業支援補助金とともに紹介!

自営業の自己責任1:税申告

すでに述べたとおり、一般的に会社員は自分で税申告をする必要はないが、自営業者は自己の責任で税申告をしなければならない。そのため、自分で事業を行うには、税金の知識が必須となる。自営業者にかかる税金には、基本的に「所得税」「住民税」「個人事業税」の3つだが、申告するのは「所得税」である。

なお、所得の種類にはさまざまなものがあるため、まずは何の所得として申告するかを理解しておくことが必要だ。

そこで以下では、自営業の所得の種類を簡単にまとめた。

申告する所得の種類を間違えると、税務調査で指摘を受けたり税金面で損をしたりする恐れがある。特に不動産を持っている方や複数の事業を行っている方などは、所得が複雑になりやすいので注意しておきたい。

・所得税

所得税とは、所得金額に応じて国に納付する税金。所得には、上述した通りさまざまな種類があるが、1年間(1月1日~12月31日)に発生したすべての所得から所得控除を差し引いた残りの課税所得に税率を乗じて税額を計算する。

なお、ここでいう「所得」とは「収入」ではないことに注意したい。例えば、事業所得の場合、事業によって得た収入額からその事業のためにかかった必要経費を差し引いた金額だ。

- 事業所得=総収入額-必要経費

所得税額の計算式は、以下の通り。

- 所得税額=(所得金額-所得控除)×所得税率

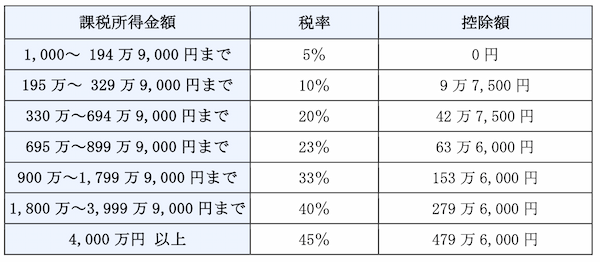

日本の所得税では、所得金額が大きいほど税率も大きくなる「累進課税制度」を採用している。所得税率は、課税所得金額に応じて以下のように決まっている。

なお2037年までは、所得税とは別に復興特別所得税を合わせて納付することが必要だ。

確定申告は、1年間(1月1日~12月31日)の所得金額や納める税額を自分で計算した確定申告書を作成し、税務署に提出することをいう。確定申告書の提出と納税の期間は、原則、2月16日~3月15日(該当日が休日の場合は翌営業日)である。

確定申告書の提出方法は、大きく分けて「税務署窓口への提出」「郵送での提出」「e-Taxでの提出」の3つだ。以前は、税務署窓口への提出が一般的だったが、現在ではスマホからも簡単にe-Tax(電子申告)が利用できるため、今後はより一層e-Taxでの提出が増えるだろう。

・住民税

住民税とは、道府県民税や都民税、市町村民税や特別区民税のことで自身が住む都道府県や市区町村の住所地に納める税金のことだ。前年の所得に対して課税するもので1月1日現在の住所地の市区町村に納付する。税務署に所得税の確定申告をすれば必要なデータは税務署を通じて各市区町村に提供されるのが一般的だ。自治体によって異なるが、おおむね6月ごろ納付書が市区町村から送られてくる。

・個人事業税

個人事業税は、事業を行う事務所などがある場所の都道府県に納付する税金であり、納付しなければならない業種(法定業種)が決められている。第1種事業(37業種)、第2種事業(3業種)、第3種事業(30業種)の3種類に分けられ、税率も決められた区分によって異なるのが特徴だ。そのため3つの事業の種類に該当しない業種であれば事業税がかからない。

通常は、税務署に確定申告をすれば必要なデータは事業をしている都道府県に提供され、納付書が都道府県から送られてくる。

自営業の自己責任2:収入や生活の保障

安定収入を得られるサラリーマンに比べると、自営業は経済的なリスクが高いといわれている。そこで利用を考えておきたいものが、リスクを抑えるための保険や共済制度だ。ここでは、自営業に役立ちそうな共済制度や保険を紹介するので検討して欲しい。

公的な共済制度

費用負担を抑えたい場合は、国や公的機関が実施している「共済制度」への加入を検討しよう。なかでも以下で挙げる3つの共済制度は、比較的低コストであることから多くの事業主が加入している。

共済の掛け金の分だけキャッシュアウトすることには変わりはないため無理に加入する必要はないが、掛け金は税法上の所得控除や事業としての経費算入の対象になるメリットもある。特に経営セーフティ共済はリスクを大きく抑えられる制度なので、多くの取引先を抱えている方はぜひ検討しておきたい。

就業不能保険

就業不能保険とは、病気がケガなどの影響で収入が減った場合に、毎月定額の保険金を受け取れるタイプの保険だ。会社員に支給される傷病手当金(※健康保険の一部)の代わりになるので、就業不能保険に加入しておくと経済的なリスクを大きく抑えられる。

ただし、就業不能保険にもさまざまな種類があるため、特に保険金が発生する条件や金額は細かくチェックしておく必要がある。

iDeCo

iDeCo(個人型確定拠出年金)は、公的年金制度からもらえる老齢年金を補完する私的年金制度だ。生涯現役ともいわれる今のご時世、自分が引退を決めるまでできるだけ長く働き続けられることが自営業の大きなメリットとして取り上げられる傾向だ。しかし、実際にいつまでどのように働けるかはその時にならないとわからない。

早く引退したいと思うようになったり、労働時間を短くしたいと思うようになったりする可能性もある。前述したように自営業は、会社員に比べると老後の年金面でも心許ないのが実情だ。元気で活動的に働ける今から自助努力として年金準備をしておくことが望まれる。

iDeCoは拠出した全額を所得控除となり、運用益に税金がかからない。年金受給の際にも税の優遇を受けられるなど税制面でも有利な制度のため、うまく活用するといいだろう。

自営業の自己責任3:スキルや資格を身につける

自分の能力やスキルを活かした仕事ができるとはいえ、一般的な企業に比べると、個人規模の自営業者は社会的な信用性が低い傾向にある。独立したものの仕事が見つからなかったり、営業で相手にされなかったりなど、すでに信用性の低さを実感した方も多いはずだ。

このような悩みを抱えている方は、役に立つ資格を取得したり、スキルを向上し続けたりする努力は必要だ。証明できる資格を取得しておくと、営業先や取引先から信用されやすくなる上に、引き受けられる仕事の選択肢も広がる。

なかでも簿記や中小企業診断士、ファイナンシャルプランナーなどの資格は、自分自身の起業や経営にも役立つのでおすすめだ。ただし、あくまで「自分が行う事業内容に合っている」「知識や経験が身についている」といったことが大切だ。

資格一辺倒にならず、無理のない範囲で取得できる資格をピックアップしておこう。

自営業を始めるなら―代表的な自営業を紹介

自営業のメリット・デメリットを見てきたが、どのように感じただろうか。「あまり儲からないかも」と思う一方で、家庭の事情によっては「ワークライフ・バランスを重視したい」という働き方も増えてきている。そのため「すべてを自由にできること」に魅力を感じた人も少なくないはずだ。ここからは、自営業として開業する場合のおすすめの職業を紹介する。

1.日本中どこでも高収入で働ける「税理士」

税理士は、税務署や各市町村、企業で働くこともできるが、税理士事務所を開設して自営業者として活躍している人も多い。医師もそうだが、税理士にも独占業務(その資格がなければできない業務)がある。「税務の代理」「税務書類の作成の代理」「税務相談」がそれだ。独占業務があるとニーズがなくならないため、収入が安定しやすい。

税理士になるには、大学や専門学校で経済学か法律学を学び、2年以上の実務経験を経て試験に合格しなければならない。ハードルは高いが、税理士になれれば日本中どこでもニーズがあるため、雇用形態も自由に選ぶことが期待できる。

2.顧客の潜在ニーズに応える形のない「サービス業」

サービス業というと、ホテルや飲食店での接客をイメージする人が多いかもしれない。しかし、実際はもっと多岐にわたる。接客を含め、「形のないものを売る」のがサービス業だ。美容師やタクシーの運転手、学習塾講師、保育や老人ホームにおける介護担当者、クリーニング業などもサービス業だ。免許や資格などが必要な職種もあるが、好きなこと、得意なことを実現できるなど、比較的始めやすい。

3.時間も場所も自由に働ける「ライター」

文章を書くことが得意な人や好きな人やライターもおすすめだ。多くの場合は雑誌やWebサイトなどに掲載する記事を執筆し、ジャンルも幅広いためインターネットが普及した現在は需要も高い。場所的・時間的な拘束がないため、在宅ワークとして取り組む人も多い。

収入は、1記事の単価が決まっている場合と、1文字単価が設定されている場合がある。どちらも文章構想から執筆完成までの時間を考えると単価は低めの場合が多い。しかし、副業で行う人や育児や介護などでまとまった時間が取れない人には時間調整をしやすい点でおすすめだ。

4.デザインセンスがあるならおすすめしたい「Webデザイナー」

Webサイトのデザインを行うのが、Webデザイナーだ。ネットで買い物をする人が増えているため、商品ごとに個別のWebページを作ったり、期間限定のイベントサイトを制作したり、サイトをリニューアルしたりするたびにデザイナーが必要になるため、ニーズが途絶えることはないだろう。

開業にあたっては、画像処理がスムーズにできる高性能なパソコンや、IllustratorやPhotoshopといった専用ソフトが求められ、ある程度の初期コストは必要となる。なお、Webデザイナーだけではサイト構築はできない。そのため、デザインをサイトに実装してくれるプログラマーと組んだり、仕事をもらえるように普段からWeb制作会社とコミュニケーションを取ったりする必要がある。

5.日々進化する市場に挑戦! 「ECサイト運営」

ECサイトとは、Web上で商品を販売するネットショップのことだ。販売するのは、商品だけでなくサービスやオークション、コンテンツなど多岐にわたる。良い商品やサービスを提供することは言うまでもないが、商品を手に取って見てもらうことができないため、より魅力的に見せる写真や文章、より多くの人に見てもらうためのSEO対策やマーケティング知識なども必要になる。

商品が物の場合は、店舗同様に在庫管理や商品発送なども必要になるが、この部分は外注することもできるため、倉庫スペースなどがなくても運営はできる。ECサイトには、大きく分けて「独立したネットショップとしてサイトを開設する方法」と「モールに出店する方法」の2つがある。モールには、Amazonや楽天市場、Yahoo!ショッピングなどがある。

モールは、アクセスが集まりやすい一方で、競合他社との比較がしやすいため、価格競争に陥りやすい。ECサイトをどこで開設するかは、重要な検討事項になるだろう。

自営業のリスクリターンを考えて参入しよう

会社に属さず自由に働けるのが自営業だが、自営業者の平均年収は420万円とサラリーマンよりも収入が低くなることもある。一方で、収入には上限がないという大きな魅力がある。参入する場合は、業種や運営方法などをよく検討してほしい。ただし、自営業者は会社員よりもお金のリスクが大きいので、会社員よりも多く稼いで対策を講じておく必要がある。

自営業でよくある質問

Q.自営業とはどういう意味?

A.自ら事業を営み収入を得る者を指す。法人・個人を問わず事業規模にも制限はない。時間や場所に縛られない働き方をするフリーランスも自営業者といえる。資格を活かした職種には、開業医や弁護士、税理士などの士業があり、サービス業としては美容院やネイルサロン、カフェ、八百屋、パン屋などさまざまだ。

Webデザイナーやライターなども自営業者であり、自分の持つ知識やスキル・専門性を活かした働き方に向いているともいえる。

Q.自営業と経営者の違いは?

自ら事業を営み収入を得る者が自営業となるため、自営業も経営者であることに変わりはない。法人であれば原則として代表取締役や専務・常務などの会社役員が経営者となる。会社役員は、法人と委任契約を結ぶことで業績や管理能力などに応じて設定された契約に基づく報酬を受け取るのが一般的だ。一方、個人経営の自営業は自ら働いて得た利益が自分の収入となる。

会社役員は、法人に使用される者として社会保険が適用されるところも大きな違いだ。

Q.自営業と個人事業主の違いは?

A.自営業は、自ら事業を営み収入を得る者を指すため、法人・個人を問わず、事業規模にも制限はない。時間と場所にとらわれない働き方をするフリーランスも自営業の一種といえるだろう。個人事業主は、税法上の区分として法人化せずに個人で事業を営む者を指すため、株式会社や合同会社などの法人として設立された組織と区別して呼ぶことが多い。

法人を設立していなければ自営業だけではなくフリーランスも個人事業主となる。

Q.自営業の特徴は?

A.自営業の特徴は「自分で自由に決められる」ことである。会社員は、就業規則などで働き方が決まっているが、自営業は働く時間・場所・ルール・報酬などを自分の裁量ですべて決められるのが最大の特徴だ。ただし自営業の場合は、経営手腕がそのまま自分自身の収入につながるため、「お金のリスク」を自分で負うことも大きな特徴といえる。

会社員のように有給休暇はないため、病気やケガの補償、老後の資金も自分で備えなければならない。

Q.自営業とは何?

A.自営業とは、簡単にいうと会社などの組織に属さず自分で事業を営むことだ。また自営業を営む人のことを「自営業者」と呼ぶ。自営業や自営業者というと「個人事業」「個人事業主」のことを指すと考える人も多いかもしれないが、自営業や自営業者については、法的に明確な定義はない。

自営業や自営業者とは、個人事業主か法人の代表者かにかかわらず、自ら仕事を行って収入を得る者を指す。時間や場所に拘束されない働き方をする人なども自営業者といえるだろう。

また会社員の場合、社会保険や税金の手続きは勤務先の会社が行ってくれるが、自営業の場合は自分で行う必要がある。そのため自営業者には、一定の社会保険や税金の知識が必要となるため、注意したい。

Q.フリーランスと自営業の違いは?

A.自営業と似ている言葉に「フリーランス」がある。自営業とフリーランスは、同一の意味で使われることもあるが、厳密には以下のような違いがあるため、押さえておきたい。

・自営業とは

自分で事業を営むことを指す言葉で、主に働き方を意味する。ここでいう「自分」とは、個人だけでなく法人(代表取締役など)も含む。

・フリーランスとは

特定の企業や組織などに属さず働く人のことを指し、こちらも働き方を指す言葉である。自身の知識やスキルを活かして収入を得ている人のことだ。一般的には、個人を指すことが多い。

つまり自営業とフリーランスでは、簡単にいうと働く時間や場所について以下のような違いがある。

- 自営業:時間と場所が決まっている働き方

- フリーランス:時間と場所にとらわれない働き方

Q.自営業にはどのような職業がある?

A.自営業には、さまざまな職業がある。自営業の多くの場合は、資格やスキル、これまでの経験などを活かして起業する傾向だ。自営業といえば、小売業などのお店の経営を思い浮かべる人も多いかもしれないがそれだけではない。例えば、医者や弁護士、税理士なども自営業であるし、ライターやデザイナーなども自営業である。

インターネットの普及や働き方改革などの施策により、自営業者は増えており、その職業の種類も増加傾向だ。例えば、美容院やカフェの場合、ネイルサロンなど自宅の一室を仕事場にしているケースも多い。またプログラミングやEC運営などパソコンを使って仕事をする自営業もいる。人を雇って複数人で事業を行うケースもあり、個人・法人を問わず規模もさまざまだ。

Q.自営業の税金は?

A.自営業者は、自分で税金の手続きを行う必要がある。自営業者の税金で主なものは「所得税」「住民税」「個人事業税」の3つだ。

・所得税

所得税とは、所得金額に応じて国に納付する税金である。所得とは、簡単にいうと収入から経費を差し引いた「もうけ」のことだ。1年間(1月1日~12月31日)に発生したすべての収入から経費および所得控除を差し引いた課税所得に、税率を乗じて税額を計算する。

・住民税

住民税とは、自身が住む都道府県や市区町村に納める税金のことだ。住民税には、所得に応じて課される「所得割」と所得にかかわらず決まった金額を納付する「均等割」の2つがある。住民税は、前年の所得に対して課税するもので1月1日現在の住所地の市区町村に納付するのが特徴だ。また納付時期は、所得があった年の翌年の6月ごろと支払いまでにタイムラグがある。

・個人事業税

個人事業税は、事業を行う事務所などがある都道府県に納付する税金のことだ。納付しなければならない業種(法定業種)によって3~5%の税率が定められている。