社員が金融トラブルなどに巻き込まれるケースが散見され、人事担当者の中でも危機感が高まっている。また昨今話題に上がる「個人型確定拠出年金iDeCo(イデコ)」「新NISA」「退職金制度の見直し」など、健全なキャリア形成のためにも資産形成やライフプランニングに関する知識は欠かせないものとなってきている。

そこで、人事担当者の金融リテラシーを向上させることを目的とし、世の中のお金をテーマに全5回の連載を行っていく。 今回は連載第1回として「基本的なお金の知識を知る」を中心に、法人向け研修サービスを提供するTACで金融に関する研修を行っている福本芳朗講師に解説してもらった。

お金の役割

もしお金がなかったら、物々交換をしなければ必要なモノやサービスを受け取ることは出来ません。お金はモノやサービスの流通に不可欠な存在。大きく分けると3つの機能があります。

媒介機能

お金は交換の媒介として機能を持っています。

尺度機能

お金には商品やサービスの価値を決める物差しとしての働きがあります。

保存機能

モノは時とともに傷んだりして価値が下落します。でも、お金に換えておけば、価値を保存することができます。

金融機関の役割

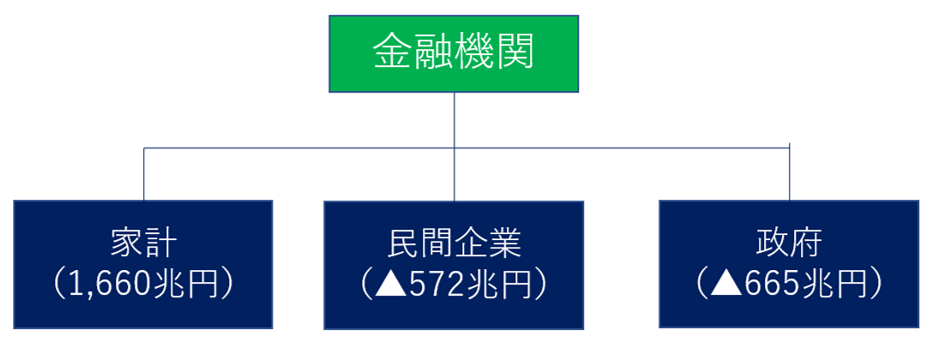

金融は、資金に余裕がある人から必要な人に対してお金を融通する仕組みです。資金の流れを交通整理する役割を担っています。

日本銀行の2023年第1四半期の資金循環(速報)によると、日本の「家計」が持つ金融資産は2,043兆円。一方、負債は383兆円ですので、差し引き1,660兆円の金融資産を持っています。

「民間企業」(金融機関を除く)の金融資産は1,383兆円、一方負債は1,955兆円ですので負債が572兆円上回っています。「政府」(地方公共団体などを含む)の資産は772兆円、負債は1,437兆円です。負債が665兆円上回っています。

大きく分けると、「家計」はお金の貸し手側、「民間企業」「政府」はお金の借り手側になっていることがわかります。

資金の流れには「間接金融」と「直接金融」があります。

間接金融

銀行が預金を集め、そのお金を企業に融資するなど、お金を必要とする企業や個人が、仲介する金融機関からお金を借りる仕組み。

直接金融

お金を借りたい企業などが自らの信用を裏付けとして株式や債券を発行し、貸し手がそれを購入することでお金が企業に渡ります。証券会社などが、売買を仲介します。

政府・日本銀行の役割

政府がお金に関して果たす役割は、所得の再分配と、経済の安定化です。

所得を再分配する

税金など、政府のお金の集め方や、集めたお金の配り方がポイントになります。資本主義経済は競争原理により経済を活性化させる長所がある反面、所得の格差が拡大して社会が不安定化するリスクをはらんでいます。こうしたリスクを回避するため、日本では所得が多いほど、所得税率が高くなる累進課税制度を設けて、所得の格差を緩和しています。

生活に困っている人に予算を重点的に配分する「失業保険」や「生活保護」の支給も所得再分配機能です。

経済を安定させる

かつて、アメリカや日本で大恐慌が起き、倒産、失業などの大混乱を招いて、社会が不安定化、これが戦争の誘因になった事もありました。現在は、政府には、経済に介入し景気の変動を小さくする役割が求められています。 経済を安定させる政策には、政府が行う「財政政策」と、政府と連携して日本銀行が行う「金融政策」があります。

財政政策

「財政政策」は主に公共投資によるものと、税制措置に分けられます。

公共投資による財政政策は、道路やダムの建設などの公共事業を行うことで、国民の雇用拡大や所得の増加を図ります。税制措置による財政政策は、所得税や法人税などの減税によって、消費や企業収益の改善を図ります。

不況時には赤字国債の発行による財政支出(公共投資等)の増大や減税を実行して景気を刺激し、好況時には、財政支出の抑制や増税などを行い、景気の過熱を抑えます。

金融政策

「金融政策」は日本銀行が金融市場に対して行います。物価の安定や雇用の拡大などを目的に、主にマネーサプライや金利を調整するという手段が取られます。 政策にはさまざまな種類があります。

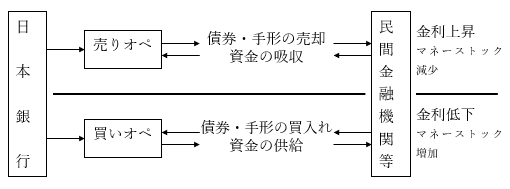

公開市場操作

日本銀行が短期金融市場で民間銀行などに対して国債や手形を売買し、日銀当座預金残高を増減させることにより、金利やマネーサプライを操作します。

日本銀行が保有する国債などを売却して短期金融市場から資金を吸収するオペレーション(売りオペ)と、日本銀行が国債などを短期金融市場から買い入れして資金を供給するオペレーション(買いオペ)があります。

売りオペを行うと金融市場の資金が減り、お金の値段である金利は上昇します。買いオペを行うと市場の資金が過剰となって金利は低下します。

金利操作(ゼロ金利政策→マイナス金利政策)

もう一つの金融政策が金利操作です。ゼロ金利政策は中央銀行が政策金利をゼロ%に誘導し、景気や物価を押し上げる金融政策。金利が下がれば個人や企業にとっては返済する際の利子が減るため、資金を借りやすくなります。個人や企業が資金を消費や設備投資などに回しやすくすることで経済の活性化を狙います。

日本ではバブル崩壊後最悪と言われた経済状況を受けて、1999年に実施されました。2016年には、さらに「マイナス金利付き量的・質的金融緩和」を導入しマイナス金利政策に移行、その後も、強化策として「長短金利操作付き量的・質的金融緩和」、「イールドカーブ・コントロール(YCC)」を導入するなど、景気浮揚を図る様々な対策が行われています。超低金利が長引くことで、金融機関の利ざやが薄くなり経営が悪化するなど、副作用も大きくなっています。

経済変動(景気変動)

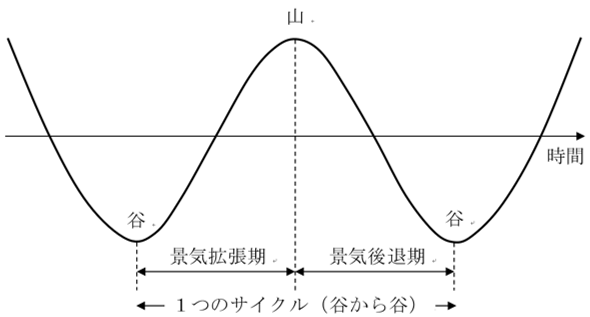

経済や景気は常に動いていますが、経済の動きには一定の周期があると考えられてきました。周期的に変動する経済現象のことを、経済変動(景気変動)といいます。

経済変動は波にたとえられ、『景気の谷→山→谷』というサイクルを描きます。景気の谷から山までの期間は「景気拡張期」、山から谷までの期間は「景気後退期」です。

次の4つのサイクルが有名です。

キチンの波

主に企業の在庫投資に起因。約40カ月のサイクル。

在庫の変動によって生産量を調整するため、在庫は生産に先行する傾向があります。

ジュグラーの波

企業の設備投資に起因。約10年のサイクル。

民間設備投資は、景気循環をもたらす最大の要因ともいわれています。

クズネッツの波

建設需要に起因する。約20年のサイクル。

コンドラチェフの波

技術革新(戦争説も)に起因。約50年のサイクル 最近は経済変動要因が複雑化しています。政府や中央銀行が対策を講じることもあって、経済の先行きは読みにくくなってきています。様々な経済指標の分析が重要です。

経済指標

経済指標は、公的機関等が発表する、経済を構成する様々な要因(物価・金利・景気・貿易等)の現状を数値化した統計資料です。経済の現状や変化を正確に把握し、今後の経済の動き(経済変動)を予測する判断材料として活用します。

主な経済指標

・経済全体に関する指標(GDP、景気動向指数)

・お金に関する指標(政策金利、マネーストック統計)

・企業の景況感を読む指標(日銀短観)

・企業の活動を見る指標(機械受注統計、鉱工業指数)

・雇用に関する指標(有効求人倍率、完全失業率)

・物価に関する指標(消費者物価指数、企業物価指数)

・個人消費に関する指標(家計調査、景気ウオッチャー指数、消費動向調査)

・貿易に関する指標(貿易統計、国際収支統計)

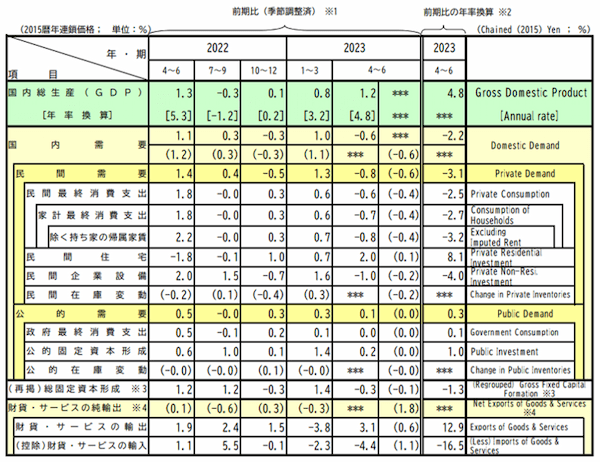

GDP

内閣府が年4回発表する国内で一定期間に生産された財やサービスの付加価値の総額です。

GDPの増加率=経済成長率です。 日本の実質GDPは2022年546.5兆円(前年比1.0%)。

四半期別のGDP成長率

景気動向指数

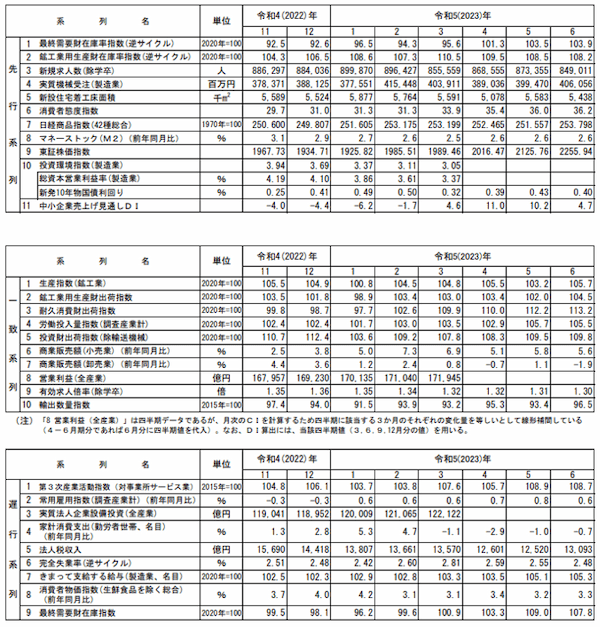

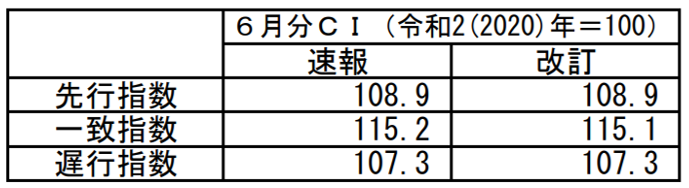

景気動向指数は、内閣府が毎月発表する景気に関する総合的な指標です。

景気動向を量的に把握することを目的としたコンポジット・インデックス(CI)と多数の経済指標の変化方向を合成することにより景気局面を把握するディフュージョン・インデックス(DI)の二つの種類があります。

特に重視されるCIは複数の経済指標の前月と比べた変化量を合成したもの。景気より先行して動く先行指数、一致して動く一致指数、遅れて動く遅行指数の3系列に分けられた30指標を統合して算出します。

速報からの改訂状況 (令和5(2023)年6月分)

個別系列の数値

様々な経済指標を活用して、経済の現状を把握、企業活動や資産運用の指針にして下さい。

次回以降は、

・税制

・金融資産

・ライフプランニング

・リスク管理 について順次お伝えします。