こんにちは、日本M&Aセンターの竹葉です。

日本を代表するアニメーション制作企業であるスタジオジブリの子会社化が9月21日付けで発表されました。

本日22日には日本テレビホールディングスの株価が、ストップ高水準である前日比21.81%高の1675円まで上昇しました。

今回は、業界に大きなインパクトを与えた、『日本テレビとスタジオジブリのM&A』について見ていきたいと思います。

概要

2023年9月21日、日本テレビホールディングス株式会社(以下、日本テレビHD)から「日本テレビによるスタジオジブリの株式取得に関するお知らせ』というIRが発表されました。

9月21日付の取締役会でスタジオジブリの議決権42.3%を取得することが決議され、来月10月6日に株式譲渡の実行(スタジオジブリの個人株主に代金の支払いが行われる)がされる予定です。実行日が10月6日になったのは、金融機関が営業している平日で最も近い大安が10月6日だったからだと思われます。

日本テレビHDには2023年3月期時点で20社の連結子会社があり、34社の持分法適用関連会社があります。今回株式を取得するのは、日本テレビHDの100%子会社にあたる日本テレビ放送網株式会社(以下、日本テレビ)になりますので、日本テレビの子会社、日本テレビHDの孫会社としてスタジオジブリが日本テレビグループにジョインすることになります。

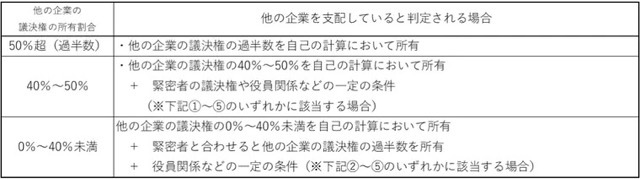

また子会社の判定基準として他の企業の議決権の所有割合が50%超であることが判定基準となっています。今回、日本テレビが取得したのは42.3%になるので、上記の判定基準から少し不足する形になります。ただこのような場合においても、他の企業の議決権の40%~50%を自己の計算において所有しており、緊密者の議決権や役員関係など一定の条件を充たす場合には、「実質的支配基準」に該当し、子会社と判定されるケースがあります。

子会社の判定基準

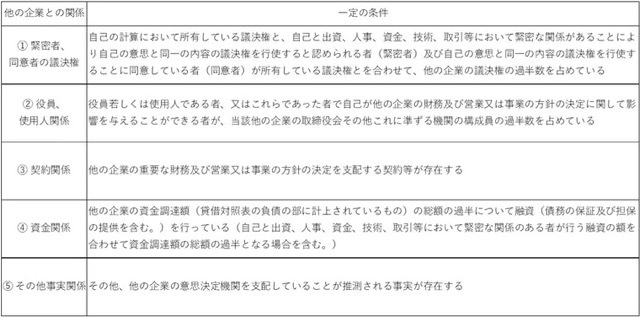

一定の条件として規定される上記1~5に該当すれば42.3%の所有割合であっても子会社に該当することになります。

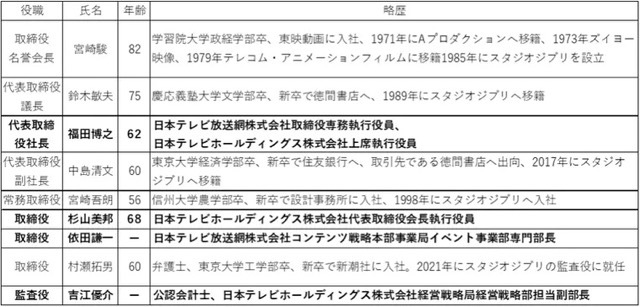

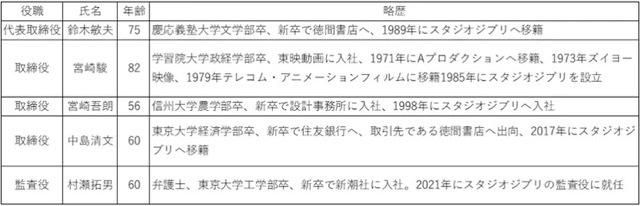

2023年9月21日のIRによると、M&A後の役員体制は下記の予定であると発表されています。

(2023年10月30日開催予定のスタジオジブリ臨時株主総会で最終決定予定)

新体制(予定)

上記を見ると親会社グループから新たに就任する役員の数は、スタジオジブリの取締役会の過半数を占めていませんので(スタジオジブリの従前の役員の方が今後親会社の役員も兼任する可能性もゼロではありませんが)、その他の一定の条件の「③契約関係」などに該当する事項も踏まえて実質的に支配されているという要件に該当し、子会社として判定されたものだと推測されます。

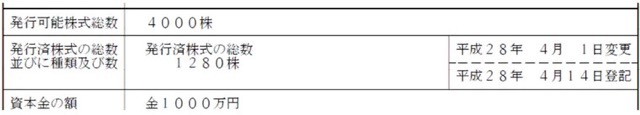

また、もう1つ気になった点としては、今回、日本テレビがスタジオジブリの株式を保有する個人株主複数名から470株を取得して議決権の42.3%を自己の計算において所有すると発表されていますが、本日時点のスタジオジブリの謄本によると発行済株式数は1280株となっており、470株を取得したとしても36.7%と、今回発表された42.3%の取得割合に届かないことが読み取れます。

この点、2023年3月末時点のスタジオジブリの決算公告には、自己株式の記載はありませんが、当該時点から本件M&A実行までの間に169株ほどの自己株式の取得が行われ、本件実行時の発行済株式数は1,111株になるのではないかと考えられます。

以上が、日本テレビHDが公表した概要を見て気になった点になります。

スタジオジブリについて

今回の発表を受け、スタジオジブリは筆頭株主が個人から法人に変わることになります。

それにより、「これまでのジブリの良さが失われてしまうのではないか」というコメントも散見されます。

ただ、スタジオジブリはもともと1985年に株式会社徳間書店(現カルチュア・コンビニエンス・クラブの連結グループ会社)が出資してできた会社であり、法人株主としてスタートした会社です。

1997年には一度、徳間書店に吸収合併されており、法人格自体も完全に一緒になっています。

そして2005年に徳間書店自体の経営不振をきっかけとして、切り出した事業を宮崎駿監督らが買い取ったことで個人株主が所有する現在の体制になりました。

今回の日本テレビによる子会社によって、徳間書店時代と同じ体制に戻るだけであり、作風を含めこれまでと何かが大きく変わることは考えづらいと言えます。

現在の役員体制

今回のM&Aの一番の目的は、「事業承継問題」の解決です。

設立から38年が経過し、役員陣の平均年齢も上がってきたことで次世代の経営体制に対する悩みを抱えていました。

代表取締役の鈴木敏夫氏としては、宮崎駿氏の息子である吾郎氏に経営を託すことも考えていたようですが、宮崎駿氏の反対と、吾郎氏自身の意向もあり、かねてより親交のあった日本テレビにスタジオジブリ側から打診をして子会社化に至っています。

帝国データバンクの調べによると、2022年時点での社長の平均年齢は60.4歳に達し1990年から32年連続で上昇、過去最高となっています。

また社長が引退する平均年齢は68.8歳となっており、設立メンバーである宮崎駿氏(82歳)、鈴木氏(75歳)も長い期間、後継者問題に苦悩されていたことが伺えます。

気になるスタジオジブリの株主価値

日本が世界に誇るIP(知的財産)を保有するスタジオジブリ。

日本テレビは同社の株主価値をいくらで評価したのか、気になるところです。

21日のIR発表には、「※取得価額につきましては、現時点では開示を差し控えさせてていただきますが、今後、開示可能となった時点で、速やかにお知らせいたします」との記載があります。

今回の株式譲渡実行日が10月6日となるため、会計上は日本テレビHDの3Q決算に本件の影響が反映されることになります。取得価額の公表は3Q決算が締まった2023年12月以降、早くても2024年以降の開示になることが考えられます。

他方、スタジオジブリは非上場の会社であるため、具体的な売上等は把握できませんが、官報の決算公告から下記の数字を拾ってくることができました。

一部の数字しか把握できませんが、非常に綺麗な決算、超優良企業であることが見て取れます。

2020年以降に純利益が年々増加している理由としては、2020年頃からジブリ作品のストリーミング配信を開始した影響かと推測されます。

制作期間に7年を要した、「君たちはどう生きるか」の興行収入は、当作品の公開日が2023年7月14日であるため、2024年3月期の純利益に影響がでる予定です。2023年3月期で281億円という株主価値があります。

こちらに営業権(のれん)としていくらの評価を日本テレビHDが付けたのかが気になるところです。

例えば米国で上場しているウォルト・ディズニー社は利益の約47倍の株主価値が付いています。

スタジオジブリの直近の純利益34億円を単純に当てはめると1,200億円ほどの株主価値(20%の非流動性ディスカウント後)となります。

実際にはこの金額で取引実行はされませんが、ネットフリックス(Netflix)やアマゾン・ドット・コム(Amazon.com, Inc.)などのキャッシュリッチな外資企業がその水準の評価をしてもおかしくはありません。

今回はスタジオジブリ側から日本テレビへの直接のオファーであったこと、各社の入札形式ではなかったことなどを加味すると42.3%の取得で150億~200億円ほどの取得価額(筆者主観)に落ち着いたのではないでしょうか?

日本テレビHDの2023年6月期の連結貸借対照表に記載の現預金の金額が741億円とあるので、その20%を本件の取得に使っても大きな違和感はありません。

本件によって、日本テレビは制作から数十年経っても日本及び世界で認知のある強力なIPを保有するスタジオジブリを3桁億前半で取得できたことになります。

日本テレビはこれまで国内で唯一、ジブリ作品の放映権を持っていましたが、今後はこれらのIPを活用したグッズ展開やミュージカルなど、様々なコンテンツへの活用が可能になるのです。

スタジオジブリ主要作品

最後に

スタジオジブリは、徳間書店によって1985年に設立されたアニメーションの制作スタジオです。

ほぼ無名であった宮崎駿氏の原作をアニメーション映画にすることは当時、異例のことでした。

それでも徳間書店はアニメーション映画への興味ではなく、「宮崎駿」という人物にかけたと言われています。そこからのスタジオジブリの成長、社会へのインパクトは、現代でいうスタートアップ企業に近いものがあります。

設立から38年、株主が日本テレビに代わったことで、スタジオジブリも第二創業のタイミングにあると言えます。

さらなる安定した経営基盤を手にすることで50年、100年と存続する企業になることを願っています。

著者

有限責任監査法人トーマツを経て、日本M&Aセンターに入社。IT業界専門のM&Aチームの立ち上げメンバーとして5年間で1000社以上のIT企業の経営者と接触し、IT業界のM&A業務に注力している。18年は京セラコミュニケーションシステム(株)とAIベンチャーの(株)RistのM&A、21年には(株)SHIFTと(株)VISHのM&A等を担当。