法人経費に関するルールは、全体的に複雑で分かりづらい。身近な存在といえる自動車でさえ、損金算入するための条件を覚えていない経営者は多いだろう。本記事では車を会社経費にする条件に加えて、節税効果が高い入手方法やタイミングも解説する。

目次

経費対象になる車とは?意外と知らない損金計上の条件

車両購入費などを損金計上する基準は、その車を業務で使用しているかどうかである。したがって、法人の経費対象になる車は次の2つに分けられる。

【1】業務のみ:法人名義の場合に限って、購入費用をすべて損金計上できる。

【2】業務+プライベート:業務に使用した割合で、損金計上できる額が決まる。

上記【2】においては、業務での使用を証明する領収書等が必要になるので注意したい。

経費対象になる車関係のコスト

上記の条件に当てはまる場合は、以下のコストも損金計上が可能である。

○経費対象になる車関係のコスト

・ローンの金利

・車両費(ガソリン代、車検代、修理費、高速料金など)

・各種税金(自動車税、軽自動車税など)

・各種保険料(自賠責保険料、任意保険料)

・その他(部品購入費、駐車場代など)

ほとんどのコストは経費対象になるが、購入時に支払うリサイクル料金は対象外とされている。

車の購入・レンタル・リースの違い

車の調達方法には「購入・レンタル・リース」の3つがあり、それぞれ経費の範囲や扱い方に違いがある。

購入 :リサイクル料金以外の費用を、それぞれ別の勘定科目で仕訳する。

レンタル:経費になる範囲は購入とほぼ同じ。出張では「旅費交通費」、社員旅行では「福利厚生費」のように、目的に合わせて勘定科目を使い分ける。

リース :毎月支払う料金を「リース料」として計上する。

上記の中でもリースは、車検代や保険料などの雑費も含めた形で月額料金を支払うため、細かく仕訳をする必要がない。

社用車は減価償却がキホン!購入後の経費処理

社用車を購入した場合は、耐用年数に応じて減価償却で処理をすることが基本だ。原則として、購入費を単年で処理することは認められないため、減価償却の仕組みを理解しておく必要がある。

「定額法」または「定率法」で減価償却をする

車を含む固定資産の減価償却には、以下の2つの計算方法がある。

定額法:1年あたりの計上額=残存価格(取得価額-償却累計額)×償却率

定率法:1年あたりの計上額=取得価額×償却率

どちらの方法を選んでも構わないが、定率法では初期に多くの減価償却費を計上できる。なお、上記の「償却率」は計算方法や耐用年数によって変わるため、国税庁の公式サイトなどで仕組みを確認しておこう。

中古車は償却率や短期の節税効果が高い

新車に比べると、中古車は耐用年数が短い(=単年の償却率が高い)ため、短期の節税効果が高いとされている。また、中小企業や個人事業主が30万円未満の車を購入した場合は、「少額減価償却の特例」の適用によって単年での経費処理が認められる。

「車両運搬具」以外の勘定科目もあるため注意

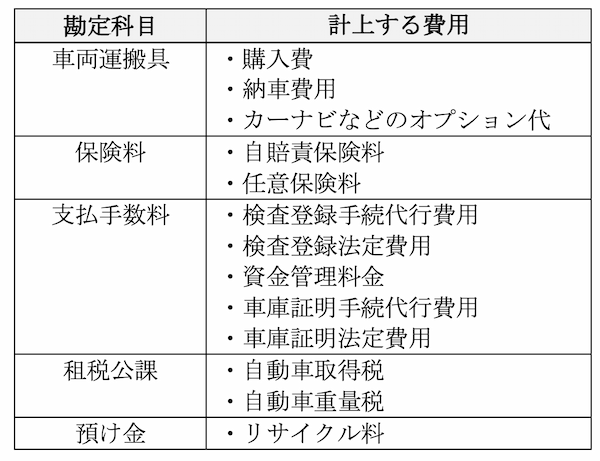

車を購入したときの仕分けでは、5つの勘定科目を使い分ける必要がある。

購入費以外も計上する必要があるため、上記を参考にしながら慎重に仕訳を進めよう。

車の種類や入手方法で節税効果はどれくらい変わるのか?

業務に使用する車は、入手方法によって節税効果が変わると言われている。実際にどれくらい変わるのか、以下では2つのパターンに分けて考えてみよう。

新車と中古車を購入した場合の比較

小型自動車の新車を購入した場合、耐用年数は3年と定められている。一方、中古車の耐用年数は以下の式で計算する。

中古車の耐用年数=(法定耐用年数-経過年数)+(経過年数×0.2)

2年落ちの中古車(小型)を購入したとして、実際に耐用年数を計算してみよう。

耐用年数=(3年-2年)+(2年×0.2)

=1年(※小数点以下は切り捨て)

社用車の種別が同じとすると、基本的には中古車の耐用年数のほうが短くなる。そのため、最終的に計上できる合計金額に違いがなくても、短期的な節税効果は中古車のほうが高い。

車を一括購入したときとリースの比較

車の一括購入とリースでは、そもそも合計費用が大きく異なる。例えば、リース代には車検代や保険料のほか、独自のメンテナンス代なども含まれるため、基本的にはリースのほうが節税効果は大きい(=損金算入できる費用が多い)。

ただし、一般的なリース契約では、契約期間が延びるほど料金が増えていく。リース料が節税額を上回るようであれば、いくら損金算入の額が大きくてもメリットにはならないだろう。

購入する場合はタイミングも重要!なぜ決算の翌月がベストなのか

社用車を購入するタイミングは、決算の翌月が望ましいとされている。これには、減価償却の仕組みが大きく関係している。

車の償却単位は1ヵ月なので、もし決算月に新車を購入した場合は、その年における減価償却額は1ヵ月分となる。残りの償却は翌事業年度以降となるため、新車を購入した年の税負担が重くなりかねない。

節税効果に大きな違いはないが、収支のバランスを取るためにも社用車は決算が過ぎてからの購入を考えよう。

法人名義で車を購入し、さまざまな費用を損金算入しよう

業務に使用している車であれば、基本的には購入費以外も経費対象になる。ただし、名義によって経費の扱いは変わるため、社用車は法人名義での購入が望ましい。

また、30万円を超える中古車や新車については、単年での損金算入が認められないため、減価償却の仕組みや特徴も押さえておこう。