融資は借金であり、銀行に融資を申し込むのは「ハードルが高い」と感じる人もいるかもしれない。しかし事業を行うには、資金を確保しておく必要である。そのため運転資金や設備資金が不足するようなときは、銀行から融資を受けて資金を調達することも考えなければならない。中小企業の多くは、銀行などの金融機関から融資を受けることで資金調達を行っている。

現在無借金経営の会社でも将来的に資金が必要となる可能性はゼロではない。そこで本稿では、融資を受けるときの注意点や申し込みの流れ、手順について解説していく。

目次

事業性資金の融資を受けるときの注意点

融資を申し込む前には事前にしっかりとした準備が必要になる。ここでは、経営者として知っておきたい事業性融資を受けるときの注意点を解説する。

申告は確実に行い、税金関係の手続き(決算書・確定申告書)は確実に行う

金融機関は、過去の実績を精査し企業の返済能力や将来の成長性を重視して審査を行う。具体的には、法人なら「決算書」、個人事業主なら「確定申告書」に記載されている資金繰りや財務内容を見ながら審査する。起業して間もない企業の場合は別だが、大前提として税金関係の手続きは確実に行い2~3期分の決算書が提出できることが一つの条件だ。

利益が少ない(所得が低い)からといって必ずしも融資を断られるわけではない。しかし確定申告をしていなかったり税金を滞納していたりすれば企業としての信用を疑われることになる。銀行などの金融機関は、審査をするときに納税証明書の提出を求めてくることも多い。税金滞納など企業としてするべき手続きを怠れば融資を受けるのは困難となる。

融資を受ける際には、「自己資金」と「返済能力」が見られる

金融機関は、融資した資金を回収できなければ大きな損害を被る。そのため融資審査のポイントは、「返済ができるかどうか」といえるだろう。決算書からは、以下のように返済能力を判断できるポイントはたくさんある。

- 固定的な取引先の存在

- 売上の推移

- 企業の体力

- 現預金の保有状況など

必ずしも自己資金がないと融資が受けられないわけではない。しかし自己資金がある場合、銀行側から見れば以下のように安全性の判断にもつながる。

- 事業計画に余裕がある

- 借り入れを最小限に抑えられ毎月の返済額の負担も少ない

- 万が一のときには一括で返済することもできる

例えば返済期間が長期になる設備資金の借り入れは、利益金や減価償却費が返済原資となるため、企業の体力面に不安があると金融機関も融資に慎重にならざるを得ない。

会社の財務内容や今後の見込みなどを把握する

決算書の作成は、会社が保有する資産状況や決算期の収支を明らかにするために法律で義務付けられている。決算書からは「会社が1年間にどれだけの利益(損失)を出したか」「保有する財産がどう変化したか」などを読み解くことができる。決算書(決算報告書)の内容は、主に貸借対照表、損益計算書、株主資本等変動計算書、個別注記表などで構成。

なかでも貸借対照表、損益計算書、キャッシュ・フロー計算書は「財務三表」と呼ばれている。会社法で作成の義務がある決算報告書は以下の通り。

- 貸借対照表

- 損益計算書

- 株主資本等変動計算書

- 個別注記表

- 事業報告

- 附属明細書

一方、法人税法で作成の義務がある計算書類は、以下の3つとなっている。

- 貸借対照表

- 損益計算書

- 株主資本等変動計算書

しかし中小企業などでは、決算書に記載された金額が実態と一致しないことが多い。なぜなら決算書に資産性の低い勘定科目が含まれていたり実際に現金化できない資産が計上されていたりすることがあるからだ。会社の財務内容は実態で把握する必要があり、決算書の各項目の中身をよく吟味して判断することが大切である。

銀行からの信頼を得るには経営者として自社の財務内容を正確に把握し、銀行に自社の実態を説明できるようにしておかなければならない。経営者が自社の課題や問題点を説明できることは、企業としての信頼度を上げることにもつながるのだ。

融資を受けるときの手順

実際に融資を受けるときの手順を大別すると「①相談・申し込み」「②面談・審査」「③融資の実行」の3つの流れとなる。この手順の流れを具体的に見てみよう。

①相談・申し込み

申込金額や返済方法、借入期間などについては、よく確認しておかなければならない。審査の結果によっては、金額が減額されることもあるため注意が必要だ。また融資の利用実績があれば審査期間は1~2週間程度といわれる。しかしはじめて申し込む場合には、余裕を持ったスケジュールが必要だ。申し込みから融資実行まで1ヵ月程度かかることもあり、資金が間に合わなくなってしまっては意味がない。

審査から融資実行までにかかる期間の目安も確認しておこう。

・1.必要書類の準備

融資を受けようとする銀行などの金融機関へ事前に相談することは有効である。各種申込書類は、それぞれの金融機関所定の書式を使うが企業側で用意する書類も多い。また連帯保証人の有無や担保の有無によっても必要な書類が増えるため、よく確認したい。

・2.設備資金には事業計画書も必要

設備資金には見積書や事業計画書、開業・創業資金であれば創業計画書などが必要になる。融資の資金使途(使いみち)や制度内容に応じて必要書類が異なる。よく確認しておこう。

②面談・審査

申込時には、事業の計画などについて質問されることも多い。店舗や工場に金融機関の担当者が訪問してくることもよくあることだ。金融機関は審査するうえで事業内容や設備の状況、経営者の経歴、事業計画などをさまざまな角度から検討し、企業の実態を調査して融資の判断を行っている。

③融資の実行

融資が決定し契約の手続きが終わると融資金が送金・入金される。担保の有無、連帯保証人の有無によって印鑑証明書など契約時に必要となる書類があるため、契約時には、必要書類、必要枚数を事前によく確認しておこう。

融資を受ける際に必要となる書類とは

一般的な融資に必要となる書類についても見てみよう。ただし金融機関によって必要とする書類は異なり、審査の過程で後日追加書類を要求されることもある。融資の資金使途や担保の有無などによっても異なるため、事前確認は必須だ。

一般的な必要書類

- 会社案内や製品カタログなどの参考資料、企業や代表者の経歴書(はじめて申し込む場合)

- 法人の登記事項証明書(はじめて申し込む場合)

- 直近2~3期分の決算書・税務申告書

- 納税証明書(法人税・消費税・事業税・社会保険料など必要に応じて)

- 直近の試算表(決算月から数ヵ月経過している場合)

- 設備投資を行うときは、概要の疎明資料(売買契約書や見積書など)

- 売買契約書(物件や設備を購入する場合)

- 登記事項証明書、公図・測量図、住宅地図など担保の内容が分かる資料(抵当権や根抵当権の設定など担保を必要とする場合)

- 代表者や連帯保証人の身分証明書など

融資実行の際にも別途必要な書類がある。法人の印鑑証明書や連帯保証人の印鑑証明書などは、信用保証協会の保証付融資を利用する場合には、保証協会と銀行の分が複数必要だ。また印鑑証明書は、抵当権や根抵当権の登記にも必要となる。担保が必要となるときには、土地や建物の登記識別情報とあわせて準備しておく必要がある。

融資の契約時に準備する書類は、必ず確認し不足がないようにしなければならない。

審査を通りやすくするためには(事業計画書や資金繰り表の作成)

起業時であれば創業計画書、設備資金には事業計画書の作成が最低限必要になるだろう。その他にも資金繰り表、受注工事明細、金融機関取引明細などお金の流れや現状の受注状況、現状の返済額が確認できるものを作成しておきたい。銀行からの信頼を得るには、具体的な数字が証明できる資料が必要となる。

資金繰り表は、主に現金の収支を説明するために必要な書類だ。借入状況の一覧表(金融機関取引明細)は、現状の借入状況や返済額を説明することができる。建設業であれば受注工事明細を作成することで、現状手がけている工事や今後受注予定の工事の明細を示し、売上の見込みを説明できるだろう。

事業計画書により収益の増加を具体的な裏付けのある数字で作成できれば、信ぴょう性が増す。経営者として自社の財務内容を正確に把握し、具体的な数字に基づいた説明ができれば銀行からの信頼を得ることができ審査に通りやすくなるだろう。

信用保証協会の制度融資とは

信用保証協会は、中小企業・小規模事業者が融資を受けられやすいように保証をしてくれる公的機関。万が一返済ができなくなったときには、信用保証協会が金融機関に資金を立て替えて返済(代位弁済)してくれるため、金融機関としては安心して融資できる。

信用保証協会の申し込みに流れ

信用保証協会の申し込みは、債務者が直接保証協会の窓口に申し込むこともできる。しかし最終的に融資を実行するのは保証協会ではなく金融機関となるため、金融機関を通じて申し込みをしたほうがスムーズ。実務上は金融機関の担当者から信用保証協会の利用をすすめられることが多い。金融機関経由で申し込みした場合の手順は、以下のようになる。

- 金融機関経由で保証協会の申し込み(必要書類を提出)

- 信用保証協会で審査

- 審査が通ったら金融機関が融資の実行を行う

- 返済は融資した金融機関へ行う

金融機関への申し込みと審査の中に、信用保証協会への保証依頼の書類と保証協会の審査が加わると考えると分かりやすいだろう。融資実行時には金融機関所定の手数料や印紙代のほか、信用保証協会の保証料が差し引かれることになり、保証料の支払いも金融機関を通じて行うことになる。

信用保証協会が利用できないケース

信用保証協会の保証対象外の業種がある。例えば農業や林業、水産業などの一次産業や金融・保険業、学校法人、宗教法人、性風俗関連の事業は原則利用できない。その他、過去に保証協会が金融機関に代わりに返済した先(代位弁済先)で保証協会に求償債務が残っていたり保証人として保証債務が残っていたりする場合は利用できない。

また以下のようなケースも利用できないため、申込前に確認しておこう。

- 破産、民事再生、会社更生等法的手続中

- 手形交換所または電子債権記録機関で銀行取引停止処分を受けている場合

- 1回目の不渡または支払不能を出して6ヵ月を経過していない場合

- 保証付融資だけでなく金融機関の融資の返済に遅れがある場合

- 確定申告をしていない場合

など

税金の滞納があり、完納が見込まれない場合には保証を断られることが多い。また資金使途を偽るようなことがあれば当然保証を断られることになる。企業としてするべきことをしていれば問題のない話ではあるが、企業としての信用を損なうような行為があれば融資を受けるのは困難になることは必至だ。

銀行融資とビジネスローンの違いとは

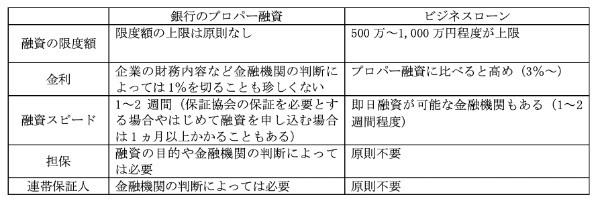

主に中小企業向けの事業性無担保ローンを総称して「ビジネスローン」と呼ぶ。銀行などの金融機関やノンバンク(消費者金融・信販会社など)で広く取り扱っている。金利は高めだが審査から融資までのスピードが速いことに特徴があり「時間があるときは銀行融資」「急な資金で急ぐならビジネスローン」という使い分けが可能だ。銀行融資とビジネスローンの違いをまとめると以下のようになる。

融資の手順をしっかりと確認し余裕を持った申し込みを

中小企業の多くが金融機関の融資を利用して資金繰りの手当をしている。企業としての信用を高め注意すべきポイントを守っていれば、融資を受けることはそれほど難しいことではない。しかし企業としての信用を損なうような行為があれば融資を断られることがある。

プロパー融資、信用保証協会の保証付融資、ビジネスローンなど、各融資の特徴をしっかりと理解したうえで必要に応じて使い分けることが大切だ。事業性融資を受ける際の注意点を再確認して時間に余裕を持って申し込みすることを心がけたい。