M&Aは企業買収のひとつとして知られているが、敵対的買収などのイメージもあって敬遠する経営者も少なくない。しかし、後継者不足が叫ばれる日本において、M&Aによる第三者承継は不可欠である。本記事では、M&Aの現状や歴史について政府指標を参考に解説し、主な支援策について紹介する。

目次

統計からみるM&Aの現状

M&Aの件数の推移

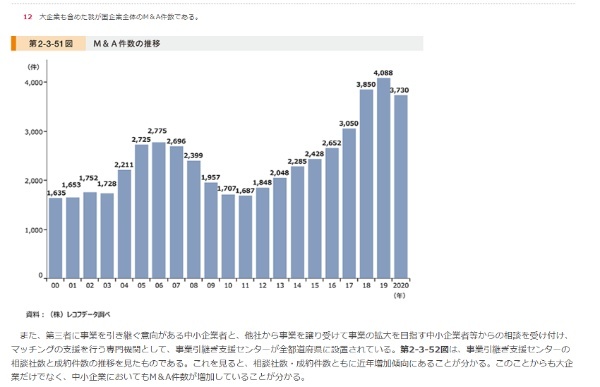

2021年版『中小企業白書』に(株)レコフデータの調べによる、国内の大企業・中小企業を合わせた企業全体のM&Aの件数が掲載されている。それによると、M&Aの件数は、2011年の1,687件から9年間連続で増加し、2019年には4,000件を超えて過去最高となった。

2020年は10年ぶりに前年比マイナスとなったが、それでも3,730件であり、新型コロナウイルスの影響を受けたとしても、M&Aの件数は非常に高い件数で推移しているといえる。

公的なデータで判明している件数でこの状況であるため、日本のM&Aが、活発化していることがわかる。

M&A件数が増加した要因

M&Aの2000年~2006年ころまでの増加理由の1つに、1990年代に行われた法改正が挙げられる。1997年、日本の経済活動をより活発にするために独占禁止法の改正が行われ、持株会社の解禁と大規模会社の株式保有総額制限から持株会社が除外された。

また、1999年・2001年の商法改正で、株式交換と株式移転制度、会社分割が導入され、煩雑であった持株会社の設立手続きや分社化の手続きが簡素化され、他社の買収や組織再編が容易になった。

2006年の2,775件から増加が一旦止まり、リーマンショックが発生した2008年に2,399件まで減少し、2011年まで下降したが、それ以降は増加に転じている。

M&Aの近年の増加については、日本の人口減少による国内市場の縮小とグローバル化の流れから、国際競争力を高める戦略実現のために、M&Aという選択が再び注目を集めていることが考えられる。

もう少し細かい要因を挙げるなら、経済産業省や中小企業庁が公開する統計を見る限り、中小企業のM&Aの増加や、外国企業を対象としたM&Aの増加が関係していると捉えられる。

中小企業のM&Aの増加

全国に設置された、M&A等の公的な相談機関にあたる「事業承継・引継ぎ支援センター」では、第三者に事業を引き継ぎたい中小企業者の相談やマッチング支援を行っている。

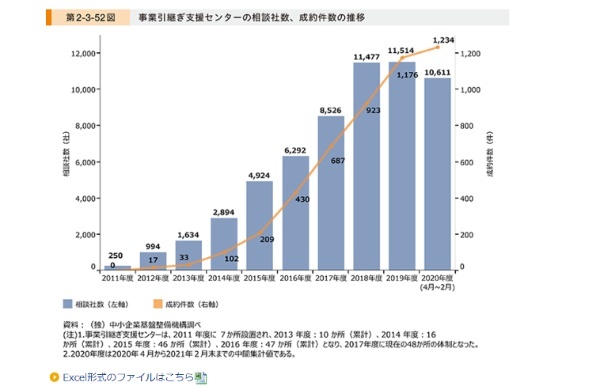

2021年版『中小企業白書』 に掲載されている同センターの相談社数と成約件数の推移を見ると、2011年度から2020年度まで急増していることがわかる。

同センターの設置が2011年度であるため、もちろん認知度向上も関係しているだろう。それでもM&Aの2014年度では成約件数102件であるところ、2019年度は1,176件、2020年は年度の途中であるにもかかわらず、1,234件となっている。このことから、中小企業のM&Aのニーズが増加していることがわかる。

この増加の背景には、中小企業の後継者不足があると考えられる。

2019年11月開催の「事業引継ぎガイドライン改訂検討会」で配布された公開資料によると、2025年までに、70歳(平均引退年齢)を超える中小企業・小規模事業者の経営者は約245万人となり、うち約半数の127万人(日本企業全体の3分の1)が後継者未定となっている。

翌月2019年12月に経済産業省から発表された「第三者承継支援総合パッケージ」では、中小企業にM&Aを普及させるための総合的な支援策を掲げ、この支援によって、10年間で60万者の第三者承継の実現を目指すとしている。

外国企業へのM&Aも増加傾向

国内企業だけでなく、日本企業が外国企業を買収する「IN‐OUT」のM&Aの件数も増加傾向にある。

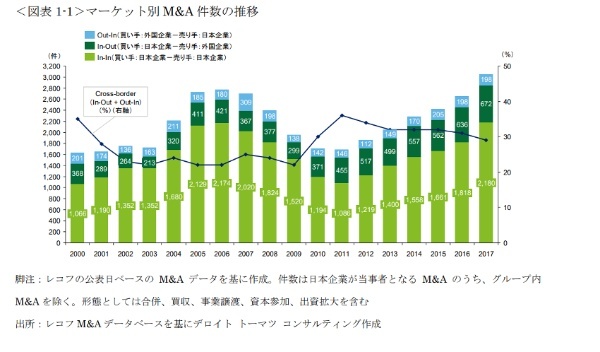

経済産業省の『我が国企業による海外M&A研究会報告書」から、(株)レコフデータの調べによるM&A件数のデータをもとに、2000年から2017年の間におけるマーケット別のM&A件数の推移が確認できる。

【M&Aのマーケットの区分】

・IN‐IN(買い手:日本企業‐売り手:日本企業)

・IN‐OUT(買い手:日本企業‐売り手:外国企業)

・OUT‐IN(買い手:外国企業‐売り手:日本企業)

2009年の「IN‐OUT」のM&A件数の内訳は299件であるが、2010年に371件、2011年に455件と伸び、2013年にいったん減少するもおおむね増加傾向が見られ、2017年は672件となっている。

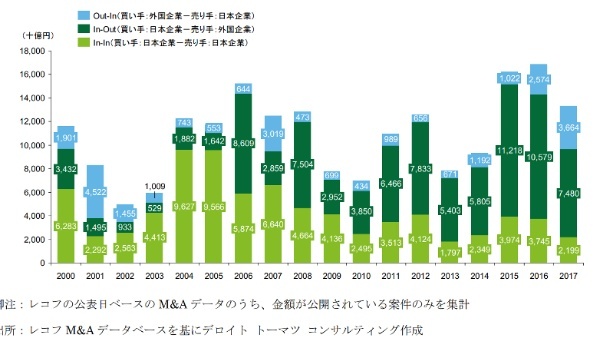

また、「IN‐OUT」のM&A件数だけでなく成約金額の内訳にも注目すると、M&Aの金額が公開されている案件がベースとなるが、IN‐OUTの金額は他の2区分よりも高い。

たとえば、2017年は、「IN‐IN」が2,199、「IN‐OUT」が7,480、「OUT‐IN」が3,664である。単位は10億円なので「IN‐OUT」の総額は、約7兆円となる。件数は「IN‐IN」より少ないが、海外進出の動きが大きいことが見て取れる。

(参考)経済産業省HP: 海外M&A等「我が国企業による海外M&A研究会報告書」

M&Aはスタートアップ企業の成長手段としても活用される

経済産業省は、ベンチャーの創業・成長促進のための取り組みを実施しているが、その中で、大企業等とスタートアップ企業のM&Aをオープンイノベーションの手段として検討している。

・オープンイノベーションとは

オープンイノベーションとは、異業種・異分野の他社がもつ技術やアイデアを自社に取り込み、革新的なビジネスにつなげる方法のことである。つまり、イノベーションの担い手として期待されるスタートアップ企業に大企業等が積極的にM&Aを行うことで、互いの成長を目指すというのが企画の趣旨である。

経済産業省のホームページで公開されている『大企業×スタートアップのM&Aに関する調査報告書」では、日本は海外に比べて、スタートアップ企業のイグジットとしてM&Aが少ないことが指摘されている。

日本のイグジットはIPOが多く、M&AとIPOの比率は3:7であるが、アメリカではこれが9:1であるという。

アメリカのGAFAMに代表されるような大企業は、スタートアップ企業に対して積極的にM&Aを行い、非連続的な成長を遂げている。

(参考)経済産業省HP:大企業×スタートアップのM&Aに関する調査報告書

日本企業は、いわゆる「自前主義」の傾向が強いとされ、自社開発を優先しやすいとされているが、M&Aを活用するには、オープンイノベーションの活用を自社の中長期的な成長戦略として組み込むという、経営者の視点が求められる。

・イグジットとは

「イグジット」とは、ベンチャー企業への投資家が、投資額を回収することを意味し、「エグジット」と表記される場合もある。投資額を回収は、IPOでは上場により市場に売却することで、M&Aでは他の企業に売却することで行われる。なお、M&AとIPOを組み合わせた「二段階イグジット」もある。

M&Aに関する主な支援策の現状

中小企業のM&Aの活用、オープンイノベーションとしてのM&Aの活用を普及させるべく、さまざまな公的支援がある。

M&A実施による税務上の支援

・中小企業の経営資源の集約化に資する税制(経営資源集約化税制)

経営力向上計画の認定を受けた中小企業が、計画に基づいてM&Aを実施した場合、以下のようなことが可能になる。

①設備投資額の税額控除(投資額の10%又は7%)か即時償却

②M&Aに伴う労働移転で2.5%以上賃金を引き上げた場合の税額控除(増額分の25%)

③投資額の70%以下の準備金の積み立て

①は、既存の中小企業経営強化税制のD類型として追加されるものである。C類型に、テレワーク等のデジタル化設備があったことは、記憶にある方もいるのではないだろうか。

②は、既存の所得拡大税制の上乗せ措置と考えてよい。

③は、積み立て時に全額を損金扱いし、取り崩し時に益金算入するという、課税の繰延べ効果のある税務支援である。

・オープンイノベーション税制

スタートアップ企業とのオープンイノベーションを目指す企業が、5年以上の株式保有を予定する1億円以上(1件あたりの額。中小企業は1,000万円以上)の出資をした場合、株式の取得価額の25%の所得控除を受けられる制度である。CVCからの投資や外国法人への投資も、要件を満たせば対象になる。

税務申告時、経済産業大臣の証明が必要となるため、同省への事前相談の上で実施することが一般的な流れとなる。

M&Aのリスク回避の支援

・DD費用の補助金

M&Aでは、買収した相手企業の思わぬ簿外債務によって、期待していたシナジー効果を生み出せないばかりか業績がかえって悪化するリスクがある。

こういったM&Aのリスクを回避する施策がデューデリジェンス(DD)の実施だが、これには法務や税務など異なる分野の専門家の知識と視点が必要であり、依頼料が高額になりやすい。

事業承継・引き継ぎ補助金では、金額に上限はあるが、専門家費用としてDD費用を含むM&Aの費用を、2分の1まで補助対象としている。ただし、一部の業務は「M&A 支援機関登録制度」に登録された業者に対するものに限り補助対象となる。

興味のある方は、最新の公募要領で確認いただきたい。

・表明保証保険

M&Aでは、売り手側にも「表明保証」のリスクがある。「表明保証」とは、売り手が買い手に開示事項に虚偽がないことを表明し、それを保証することだ。

M&A契約では、表明保証に関する条項とともに、それに違反した場合は賠償責任を負う旨の条項が設けられることが一般的である。

しかし、DDを尽くしても発見できない偶発的な事象もあり、特に中小企業ではDDに割くコストが限られることから、この賠償リスクがM&Aの安心感を損ねている一因と考えられている。

いくつかの民間の保険会社では、この賠償責任をカバーする表明保証保険を提供している。国もこうした保険が普及することで、適切なDDの拡大やM&Aのリスクの実態把握が期待できるとし、この保険料を事業承継・引き継ぎ補助金の補助対象に含める形で支援している。

M&Aの現状は活況!実施には支援策をうまく活用しよう

M&Aの現状や歴史、M&Aの実施件数の推移や国がM&Aを普及させるために実施する支援策について解説した。M&Aに対する税制支援については適用期限があるため、適用時には確認が必要である。

なお、文中の補助金については、「令和3年度当初予算事業承継・引き継ぎ補助金」の内容を前提としているが、補助金については、事務局のウェブサイトから必ず最新のものをチェックいただきたい。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

文・中村太郎(税理士・税理士法人所長)