事業承継を検討されている中小企業の経営者の方にとって、承継にかかる贈与税や相続税の負担は大きな悩みの種ではないでしょうか。本記事では事業承継にかかる贈与税や相続税を猶予する制度、事業承継税制について、特例措置を中心にご紹介します。

事業承継税制とは

事業承継税制とは、中小企業の先代経営者等から株式・資産などを後継者が贈与、相続又は遺贈により取得した際、一定の要件を満たす場合に贈与税・相続税が猶予される制度です。

時限措置としての特例事業承継税制

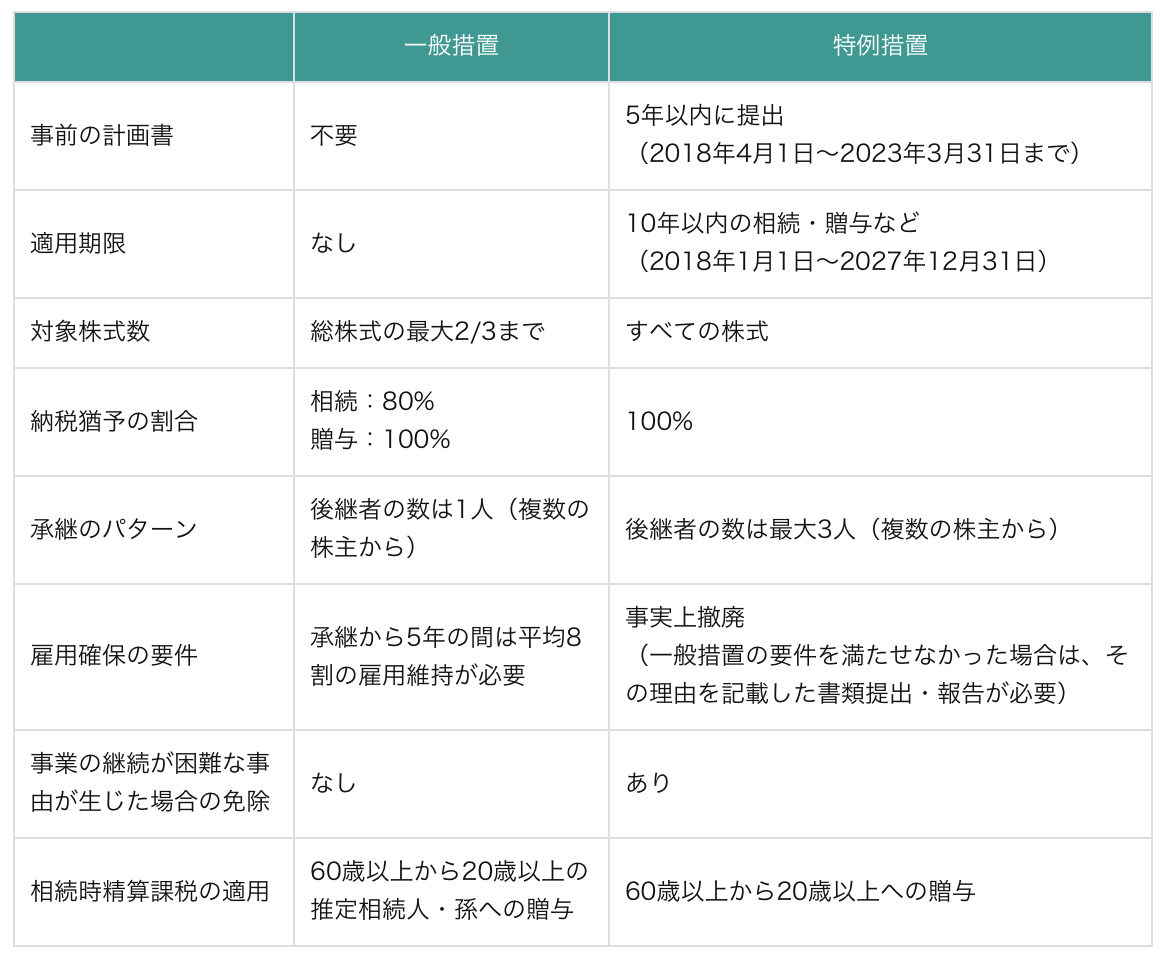

事業承継税制は平成21年の税制改正で登場しましたが、平成30年度の税制改正ではこれまでの措置に加え、10年間の措置として納税猶予の対象となる非上場株式等の制限の撤廃や、納税猶予割合の引上げ等がされた特例措置(特例事業承継税制)が設けられました。税制改正前の一般制度(措置)と比較してみましょう。

特例制度を設けた目的は、中小企業の事業承継の推進です。優良企業が事業承継の際の税金の負担から承継されないという事態を回避すべく制度が設けられました。制度を利用すれば、10年以内(2018年1月1日~2027年12月31日)の相続・遺贈や贈与で得た株式等について、相続・贈与税が100%猶予されます。

特例事業承継税制活用のメリット

特例事業承継税制を活用する最大のメリットは、相続税や贈与税の負担を大きく抑えられる点です。事業承継を受けた後継者が将来的に次の後継者に事業承継すると、税金が全額免除されることです。改正前の一般措置にも免除制度はありました。

しかし、特例措置では贈与税および相続税のいずれもが100%免除されます。株式評価額が1億円を超えるような企業の事業承継だと、数千万円~数億円の税金が課税されます。特例措置は大きな負担軽減が期待できるといえるでしょう。

また適用期間が設けられているため、期間を理由に事業承継を促進しやすいという面もメリットとして挙げられます。

特例事業承継税制の注意点

取消事由に該当していることが判明した場合は、納税猶予が取り消されるため注意が必要です。

主な取消事由は、以下の通りです。

- 雇用確保要件を満たさなかった場合に報告しなかったとき

- 事業の一部もしくはすべてを他社に承継したとき(会社分割)

- 合併により消滅したとき

- 資本金・準備金が減少したとき

- 上場企業に該当したとき

取消事由に該当した場合でも、税務署に「継続届出書」の提出により引き続き猶予を受けることが可能ですが、取消事由は多岐にわたるため、猶予期間中も常に緊張感をもって事業を継続する必要があります。

また、納税猶予が取り消しになると、猶予していた税金の全額に加えて、利子税(正式な手続きによって延納が認められた場合、納付期限が過ぎた税金に所定の割合を乗じた金額で加算される付帯税の一種)が発生します。利子税の税率は延滞税よりも低めですが、それでも数千万円単位の贈与税・相続税にかけられると、大きな負担となるため注意が必要です。

終わりに

以上、特例措置を含め「事業承継税制」についてご紹介しました。納税猶予を受けられるメリットは非常に大きいため、手続きに要する期間、適用期限を意識して早めの検討、余裕を持ったスケジュールで準備に取りかかることをお勧めします。

日本М&Aセンターは社内に税理士、公認会計士、弁護士などのプロフェッショナルが社内に在籍し、税制はもちろん法律面など専門領域でのアドバイスが可能です。

詳しくは専門のコンサルタントまでお気軽にお尋ねください。

お問合せはこちらから