所得再分配は、国民の経済格差を埋めるための仕組みだ。どのように所得を再分配しているのか気になる方もいるだろう。この記事では、税金制度や社会保険制度による所得再分配の仕組みを解説する。日本の所得再分配効果に関するデータも紹介しているので、ぜひ参考にしてほしい。

目次

所得再分配とは

所得再分配とは、国民の暮らしを守るために、税や社会保険などで所得を再分配する仕組みである。富の再分配とも呼ばれ、所得の格差を埋める機能がある。

所得再分配の機能をもつ制度の代表は、税金制度と社会保険制度だ。

基本的に高所得者がより多くの税金や社会保険料を納めるように調整されている。納めた金額に関わらず、誰でも国や地方から公平にサービスを享受できる。

税金制度による所得再分配

税金制度では、税を負担する力(担税力)の強い者に多く納税させ、所得再分配の機能を果たしている。税金は、課税標準額×税率で計算され、課税標準額は税金の種類によって異なる。

たとえば法人税は、法人の所得が課税対象となる。所得の多い企業ほど担税力があるとみなされ、多くの税を納めなければならない。

所得再分配を機能させる重要な仕組みが、超過累進税率だ。超過累進税率とは、課税対象額が高い部分ほど値が高くなる税率をいう。主に所得税や相続税、贈与税に適用される。

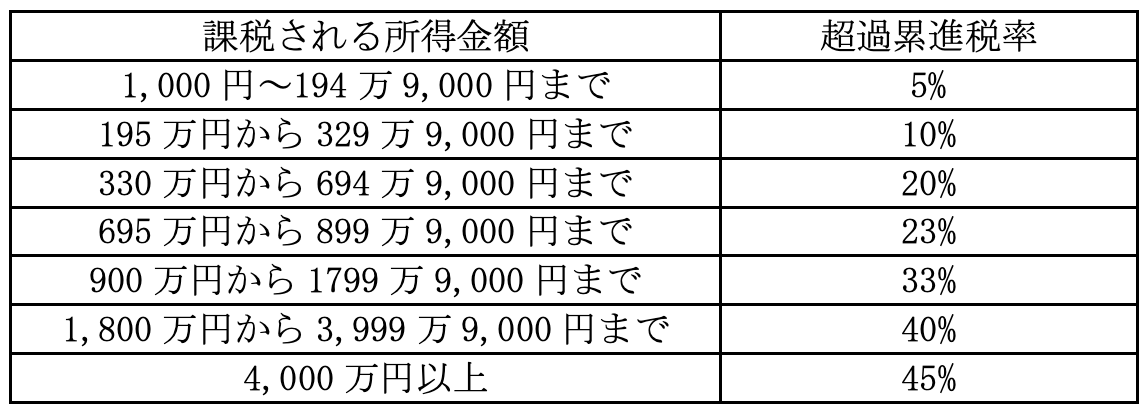

所得税の税率

所得税の総合課税における税率は5%~45%の範囲で設定されている。

超過累進税率によって、高所得者の税負担が増え、低所得者の税負担が減る。徴収された税金は国を通じて再分配されるというわけだ。

超過累進税率でよく誤解されるのが、税率の適用対象額だ。仮に所得が1億円だとしよう。1億円に税率が45%かかるのではなく、4,000万円以上の部分に税率が45%かかる。1億円のうち194万円9,000円以下の金額に対する税率は5%だ。

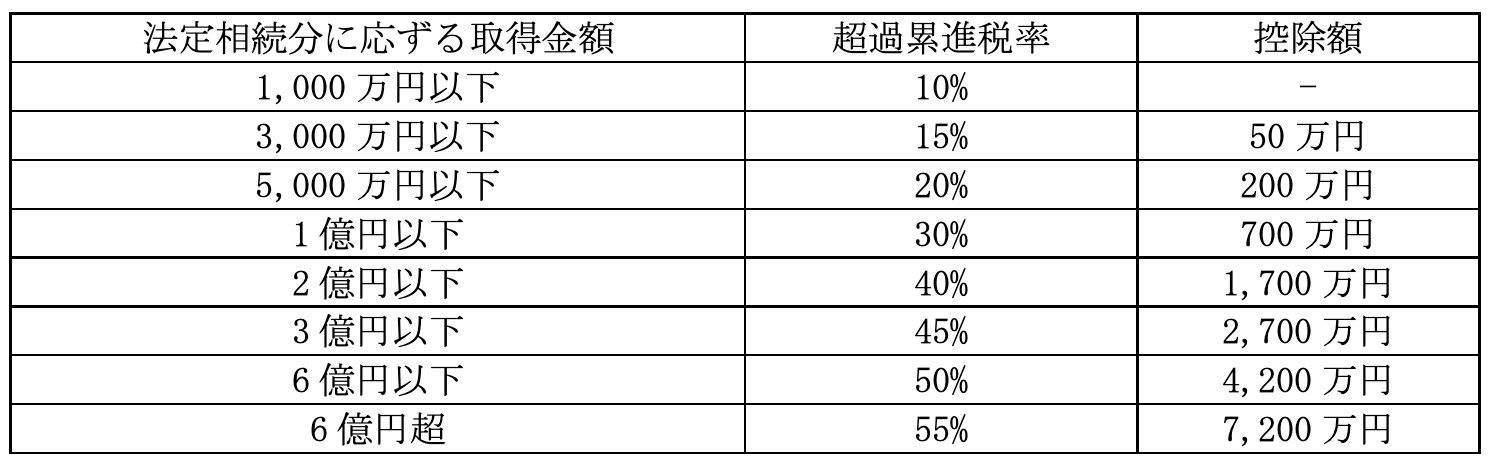

相続税の税率

相続税は、被相続人(亡くなった人)ごとに相続税の総額を計算し、相続人らが相続した財産の価額に応じて負担する税金だ。

相続税の総額は、課税対象となる遺産の総額を法定相続分で分け、定められた税率にあてはめて計算する。基礎控除額は3,000万円に法定相続人の数×600万円を加えた金額だ。

相続税の税率は、10%~55%の範囲で設定されている。

たとえば、相続人が1人しかおらず、相続税の課税価格(≒遺産の総額)が10億円の場合、6億円を超える部分には55%の税金がかかる。具体的な計算式は以下の通りだ。

相続税の総額

=(10億円-基礎控除額3,600万円)×55%-7,200万円

=4億5,820万円

もし財産を取得した人がこの相続人だけであれば、これをすべて1人で負担する。

課税価格が同じでも、相続人の数が増えると、相続税の総額は変わる。仮に5人であれば具体的な計算式は以下の通りだ。

相続税の総額

=(10億円-基礎控除額6,000万円)×1/5×40%×5人-1,700万円×5人

=2億9,100万円

この税額を相続人が相続した財産額に応じて負担する。相続人の数が少ないと、1人が受け取る財産が多くなり、税負担は重くなる。

贈与税の税率

贈与税とは、贈与を受けた個人が負担する税である。

税率は、相続税と同じで10%~55%の範囲で定められているが、金額に対する税率は贈与税のほうがかなり高い。贈与税の一般税率は以下の通りだ。

一般税率とは、通常の贈与に適用される税率のことだ。直系尊属(父母・祖父母など)から成年(※)の子や孫などに対する贈与では、下記の特例税率が適用される。いずれにしても贈与額が大きいほど税負担は大きくなる。

社会保険による所得再分配

医療保険や介護保険、公的年金保険も、基本的には所得の多い者が保険料を多く負担する。各保険において保険料の仕組みを確認してみたい。

医療保険

医療保険とは、対象となる医療サービスを3割の負担で受けられる社会保険の1つである。

負担割合は、70歳からは2割、75歳からは後期高齢者医療制度によって1割に引き下がるが、所得が高ければ3割負担になることもある。また、被保険者が支払う月々の保険料の金額も、基本的には高所得者ほど多く低所得者ほど少ない。

このように窓口での負担割合や月々の保険料は、所得によって異なるものの、受けられる医療サービスの対象や給付金の額は平等であり、所得再分配の機能が備わっている。

保険料の仕組みは保険の種類によって異なる。医療保険の種類は、協会けんぽ(全国健康保険協会)、大企業などの組合健康保険、船員保険、共済組合、国民健康保険(市町村)などさまざまだ。

代表的なものを見ていこう。

【協会けんぽ】

多くの企業が加入する協会けんぽでは、個人が負担する保険料を「標準報酬月額×料率」で計算し、事業者を通じて毎月納める。

標準報酬月額が高いほど保険料の等級が上がり、保険料を多く負担する仕組みだ。必然的に、所得の高い者は所得の低い者が受ける医療サービスについても支える構造になっており、所得再分配の役割を果たしている。

【国民健康保険】

市町村が管轄する国民健康保険は、主に勤め先の健康保険に入っていない者が加入する医療保険である。国民健康保険の加入者がいる世帯では、世帯ごとに医療分・後期高齢者支援分・介護分の3区分で計算した保険料の合計を納める。

それぞれの区分には、所得割・資産割・均等割などの項目があり、トータルで各区分の保険料が決定する。所得割は、世帯の所得が高いほど多くかかる仕組みだ。

【75歳以上の医療保険】

75歳を迎えると、それまでの医療保険から後期高齢者医療制度に移行する。

後期高齢者医療制度における保険料は、均等割・所得割の合計額であるが、このうち、所得割は世帯の所得で判定される。世帯所得が高ければ保険料も上がる仕組みだ。

介護保険

介護保険とは、対象となる介護サービスを1割の負担で受けられる社会保険の1つである。

介護サービスの対象になるのは40歳からで、保険料の納付も40歳からはじまる。

保険料は1号被保険者(65歳以上)と2号被保険者(40歳以上65歳未満)で計算方法が異なるが、いずれも所得の高い者ほど多くなる仕組みだ。

負担割合についても、基本的には1割だが、65歳以上は所得が高ければ2割・3割に上がる。もちろん負担割合や支払った保険料の金額に関わらず受けられるサービスは平等であり、医療保険と同じように所得再分配の役割を果たしている。

公的年金保険

公的年金制度には、保険加入者が一定の年齢を迎えた場合に支給される「老齢年金」、保険加入者の死亡や障がいによって支給される「遺族年金」「障害年金」の3つに分かれる。

それぞれに20歳以上60歳未満の国民全員が加入する国民年金部分と、会社員や公務員などを対象とした厚生年金部分がある。

公的年金制度の仕組みは、3階建ての建物に例えられる。1階部分が国民年金部分、2階部分が厚生年金部分、3階部分が基金や確定拠出年金などだ。

年金保険料は現役の世代が納めて高齢者を支える「世代間扶養」の仕組みになっている。基本的に、国民年金保険料の負担は一律であるが、厚生年金保険料は1階部分となる国民年金を含めて「標準報酬月額×税率」で決まる。

所得再分配の機能が働いているのは、主に厚生年金保険だ。現役時代の所得によって年金受給額に差が生じすぎないよう調整されている。

年金は基礎年金部分と報酬比例部分で構成される。基礎年金部分は加入月数等で決まるため、それまでの所得に左右されない。

たとえばAさんとBさん(所得はAさんの半分で所得以外はAさんとすべて同じと仮定)がいたとしよう。

BさんはAさんの半分しか厚生年金保険料を払っていない。もし所得再分配が機能していなければ、Bさんがもらえる年金額はAさんの半分となるはずだ。

しかし、2人の基礎年金部分は同じなので、BさんはAさんの半分以上の年金を得られる。報酬比例部分があるので、Aさんのほうがたくさん年金をもらえることは変わらない。

日本の所得再分配の状況

厚生労働省では、昭和37年からおよそ3年に1回程度、税や社会保障による「所得再分配の状況の調査」を行っている。

所得再分配の調査に用いられる指標に「ジニ係数」がある。「ジニ係数」とは、所得の均等度を表す世界的な指標だ。0~1の間で変動し、0に近いほど所得格差が小さいことを意味する。

厚労省の調査におけるジニ係数は所得の低い順に調査対象世帯を並べ、世帯数と所得額の累積比率から算出した所得の格差より求められている。

所得再分配の調査結果では、当初所得から計算したジニ係数と所得再分配後のジニ係数、そして2つのジニ係数を比較した「ジニ係数改善度」(次項解説)を複数年にわたり、比較したものが示されている。

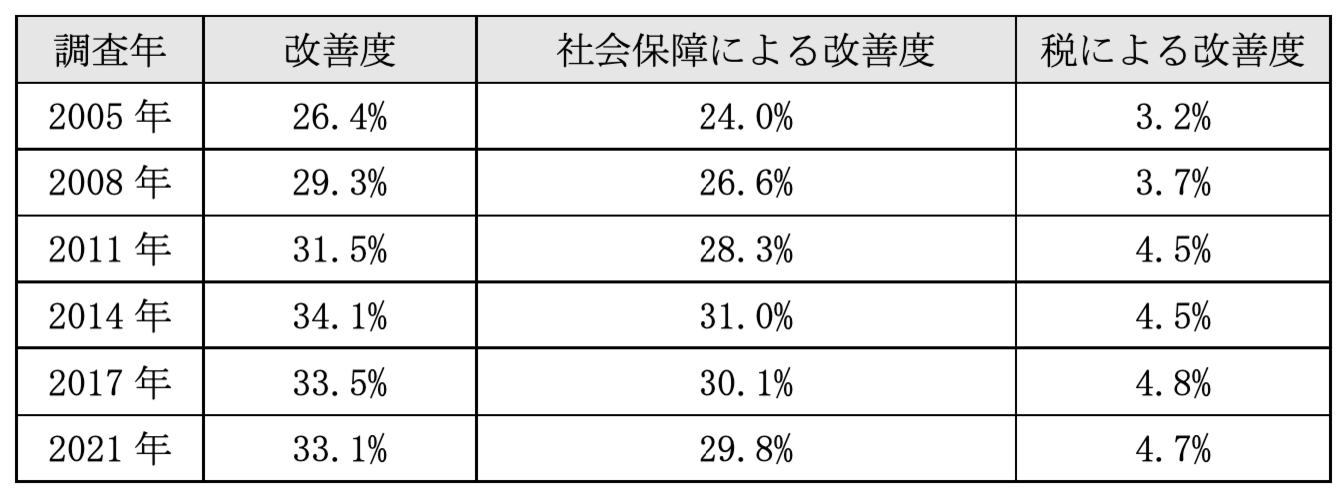

2005年~2021年までの、直近6回の所得再分配調査の結果では、2014年から「ジニ係数の改善度」が下がっていることが窺える。

【ジニ係数・改善度】

ジニ係数の改善度

ジニ係数の改善度は以下のとおり算出される。

ジニ係数の改善度

=(当初所得のジニ係数-再分配所得のジニ係数)÷当初所得のジニ係数×100

当初所得とは、所得再分配が機能する前の所得である。

給与所得、自営業の所得、財産所得、家内労働所得、雑収入、仕送り、企業年金、生命保険金などの合計額となる。

再分配所得は、当初所得に社会保障からの給付金(例:公的年金、児童手当、生活保護など)や現物給付(医療や介護サービスの給付)を加算し、社会保険料や税の支払いをマイナスして計算される。

日本では社会保険が所得再分配に貢献

所得再分配のジニ係数の改善度は、社会保障と税に分けてそれぞれ公表されている。

2005年~2021年までの直近6回の所得再分配の調査結果では、いずれも社会保障による再分配が圧倒的に高い。しかしながら、2014年からは若干減少している。

年齢階級別の所得再分配について

厚生労働省による「令和3年度所得再分配調査の結果」を見ていくと、世帯員の年齢を5歳ごとの階級に分け、各人の「等価所得」から「所得再分配係数」を計算した資料がある。

「等価所得」とは、世帯所得を世帯人員の平方根で割って調整したものだ。

この資料によると、所得再分配がより機能しているのは、65歳以上であることが推察できる。

・「所得再分配係数」とは

下記のとおり計算される。

(等価再分配所得-等価当初所得)/等価当初所得

年齢階級ごとの「所得再分配係数」は、どの年齢層に所得再分配が機能しやすいかを判断する一つの材料になる。

所得再分配がより機能していれば、等価再分配所得が大きくなり、所得再分配係数が大きくなるからだ。

結果は、0歳~59歳までの所得再分配係数はマイナスであるが、60歳からプラスに転じていた。

【60歳以降の所得再分配係数の一覧】

60歳~64歳 4.3

65歳~69歳 55.6

70歳~74歳 103.3

75歳以上 159.4

したがって高齢者であるほど所得再分配の恩恵を受けやすい場合が多いといってよいだろう。

【注意点】

所得再分配係数は、社会保険などからの給付がある場合、それを世帯員で均等に分けて計算している。例えば、高齢者に支給される年金や子どもに対する手当などがあっても、世帯員で均等に分けられている。したがって、特定の世代の所得再分配機能の公平・不公平さを完全に表しているものではない点に留意して活用する必要がある。

日本と海外の所得再分配

日本だけでなく海外の所得再分配の状況も気になるところだ。OECDによる「Income Distribution Database」のデータを参考に、アメリカや中国、スウェーデンのジニ係数も記載しておく。

所得再分配は社会を支える重要な仕組み

税金や社会保険制度による所得再分配の仕組みや、日本における所得再分配の効果について解説した。

税金や保険料の支払いは個人に負担を与える。高所得者であれば不満を抱く方もいるかもしれない。しかし、あらためて考えると1人ひとりの支払いが、社会を支える大切な財源である。

貴重な財源が正しく使われるよう、国民が政治を監視しなければならないのは、言うまでもないだろう。

文・中村太郎(税理士・税理士事務所所長)