主な税金である所得税と住民税は、年収がいくらになると課税されるのだろうか。課税のラインは年収だけではなく、適用される控除にも左右されるため、各制度の仕組みを理解しておく必要がある。

今回は、「所得税」「住民税」「社会保険」という3つの所得の壁を中心に、課税の仕組みやラインを解説していきたい。

目次

給与所得者の所得税は年収103万円からかかる

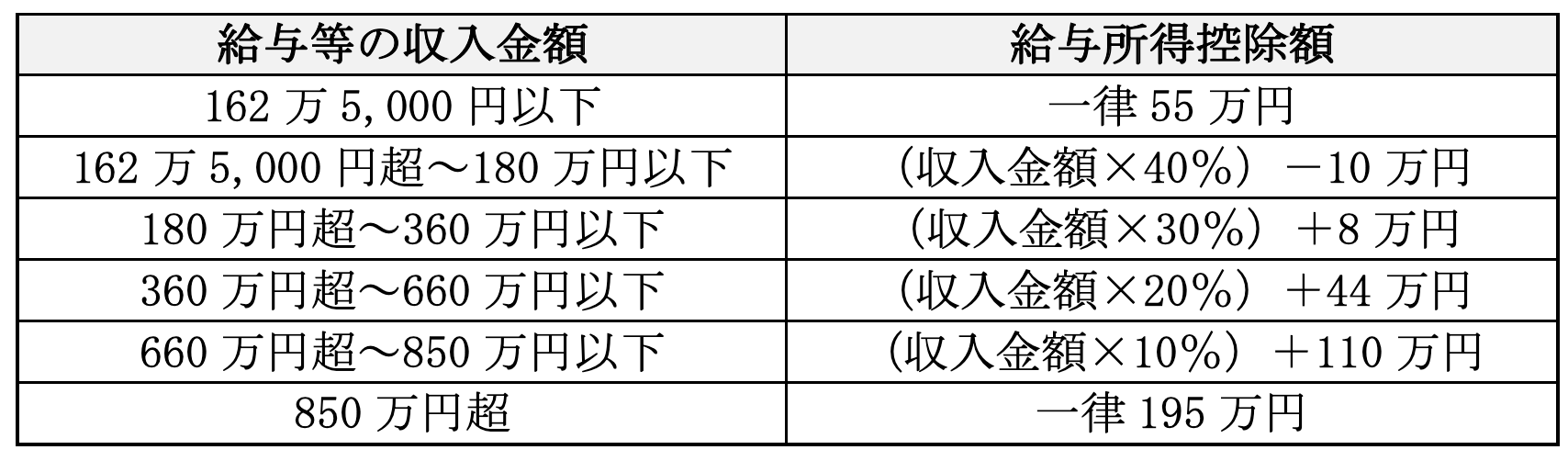

正社員やパート、アルバイトなどを想定すると、所得税がかかるボーダーラインは年収103万円となる。1年間の給与所得からは、最低55万円の給与所得控除と、最大48万円の基礎控除が差し引かれるためだ。

給与所得控除と基礎控除の概要は、以下の通りである。

仮に給与所得者の年収が103万円を超えると、給与所得控除と基礎控除の合計額を上回るため、その超過分に対して税金が課される。この仕組みが「年収103万円の壁」と呼ばれているものである。

適用される控除によって課税のラインは変わる

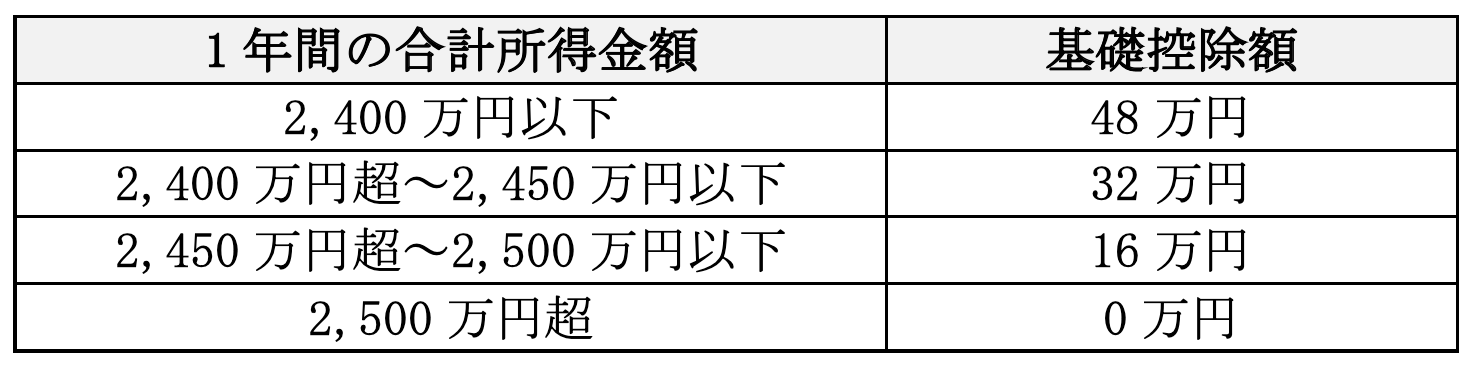

適用される控除によっては、年収103万円が課税のラインにならないことがある。分かりやすい例としては、扶養控除や配偶者控除の対象者が挙げられる。

・扶養控除とは

納税者が16歳以上の扶養親族を有する場合に、控除対象扶養親族一人につき所定の控除額が総所得金額等から控除される制度だ。扶養控除が適用されるのは、生計を同一にしている配偶者以外の親族(6親等内の血族および3親等内の姻族)、都道府県知事から養育を委託された児童(いわゆる里子)、または市町村長から養護を委託された老人である。

通常、16歳以上の就職していない子や、働いていない親が扶養家族となることが多い。

適用されていた親族が、アルバイトなどで103万円の所得を超えてしまうと、扶養控除38万円が適用できなくなるため、思わぬ負担増となる場合がある。

・配偶者控除(配偶者特別控除)とは

これまでは配偶者においても、年収103万円が所得税上の年収の壁といわれてきた。しかし、昨今の税制改正により、年収103万円を超えても、年収150万円までは「配偶者特別控除」の制度適用によって、満額38万円の控除が受けられることになっている。

配偶者控除か配偶者特別控除かによって現在では大きな違いはないが、1点違うのは配偶者の年齢が70歳以上のときは、配偶者控除の場合は控除が増加するが、配偶者特別控除の場合は、控除の増額がないということだ。

参考:国税庁「No.1191 配偶者控除」

参考:国税庁「No.1195 配偶者特別控除」

所得の種類によっても変わる年収の壁

給与以外の収入を受け取っている場合は、所得の計算方法や適用される控除が異なるため、課税のラインも当然変わってくる。以下では例として、年金や投資で収入が生じたケースについて解説する。

・年金収入の場合

年金収入のみを想定すると、所得が48万円以下(65歳以上の場合年金収入で158万円、65歳未満の場合年金収入で108万円)であれば、所得税は課税されない。所得税や市民税・県民税の配偶者控除または扶養控除の対象外となるためだ。

公的年金等に係る雑所得の金額を計算する過程における控除額が65歳未満の場合は60万円、65歳以上の場合は110万円となる。

参考:国税庁「No.1600 公的年金等の課税関係」

・株式運用の利益について確定申告した場合

上場株式などの運用益について、特定口座を利用している場合は、確定申告不要制度を利用することが可能だ。しかし、確定申告をすることにより税金の還付を受けることができる場合がある。

ただし、確定申告をした結果、確定申告書に記載されている所得が48万円以上になると、扶養控除などの対象から外れてしまうかもしれない。扶養する側の所得によっては、確定申告をして少額の還付を得た結果、逆に世帯全体としての負担が増える可能性がある。

参考:国税庁「No.1463 株式等を譲渡したときの課税(申告分離課税)」

参考:国税庁「No.1330 配当金を受け取ったとき(配当所得)」

所得税・住民税・社会保険料の違い

個人が負担する税金等は、「所得税・住民税・社会保険料」の3つに分けられる。前述の通り、課税のラインは家族構成などによって変わるため、それぞれの仕組みを正しく理解しておくことが重要だ。

以下では所得税・住民税・社会保険料に分けて、概要や仕組みを分かりやすく解説する。

所得税とは

所得税とは、「所得」にかかる国税の一つである。例えば、会社から受け取る給料(給与所得)や、商売で発生した利益(事業所得)などに対して課される。

<所得税とは>

(引用:国税庁「所得税のしくみ」)

所得税は、個人の所得に対してかかる税金で、1年間の全ての所得から所得控除を差し引いた残りの課税所得に税率を適用し税額を計算します。

平成25年から令和19年までの各年分については、復興特別所得税を所得税と併せて申告・納付します。

所得税は収入に課される税金ではなく、経費や各種控除を差し引いた「所得金額」が課税対象になる。給与所得者における所得税の計算方法を式で表すと、次のようになる。

・所得金額=収入(給与金額)-経費(給与所得控除)

・課税される所得金額=所得金額-所得控除(基礎控除、扶養控除、生命保険料控除など)

・所得税の金額=課税される所得金額×所得税率

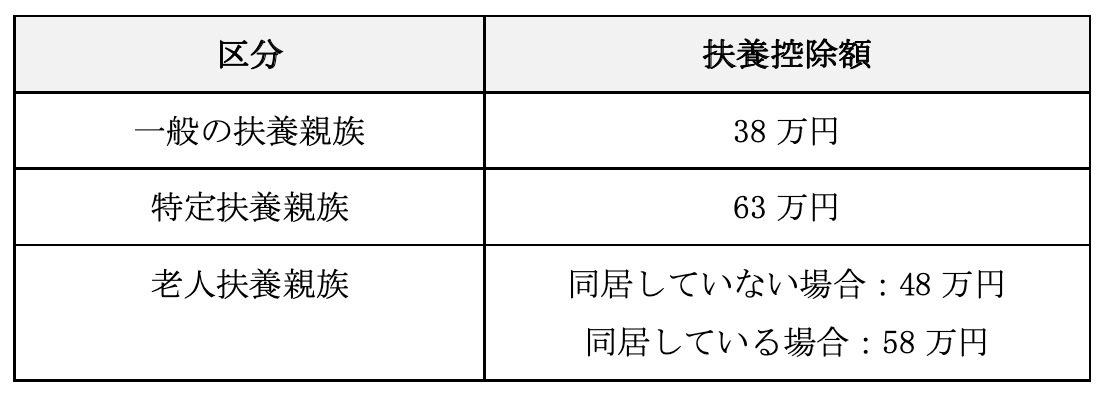

なお、所得税率は一定ではなく、所得金額が多いほど税率が上がる「累進課税制度」が採用されている。

課税対象の所得金額のうち、1,000円未満の端数は切り捨てて計算を行う。

住民税とは

住民税は、道府県や市区町村などの地方自治体に納める地方税である。本来、地方税には道府県民税と市町村民税の2つがあるものの、住民税は市町村にまとめて納付し、市町村から道府県に道府県民税が払い込まれる仕組みになっている。

<住民税とは>

(引用:総務省「地方税制度|個人住民税」)

私たちは日々の生活の中で、公共施設、上下水道、ごみ処理、学校教育といった行政サービスを多く受けており、その地域に住む住民が、各地域で必要となる費用を分担してもらうことが望ましいと考えられます。

個人住民税とは、このような行政サービスの活動費に充てる目的で、その地域に住む個人に課する地方税をいい、道府県民税と市町村民税があります。納税する際には、一括して各市町村に個人住民税を納めなければならず、道府県民税は各市町村によって、その道府県に払い込まれます。(都についても同様です。)

住民税の金額は、「所得割」と「均等割」に分けて計算されている。

・所得割

所得税と同じ考え方で、その年の所得に対して税金が課される。ただし、住民税の所得割は一律10%であり、所得金額によって税率が変わることはない(※)。

(※)所得が一定未満の世帯は、住民税が非課税になる場合がある。

・均等割

所得金額に関係なく、その地方に住む住民に課される会費的な意味を持つ税金だ。金額は、原則5,000円(市町村民税3,500円、道府県民税1,500円)となっているが、地域によって異なる。

社会保険料とは

社会保険料とは、生活に困窮している人などが社会保障を受けるために、その財源として加入者が支払う保険料である。社会保険料には、健康保険(40歳以上は介護保険を含む)、厚生年金保険、雇用保険、労災保険の4つがあり、このうち健康保険と厚生年金保険は保険料の負担が大きい。

<社会保障とは>

(引用:厚生労働省「第3章 日本の社会保障の仕組み」)

「社会保障制度とは、疾病、負傷、分娩、廃疾、死亡、老齢、失業多子その他困窮の原因に対し、保険的方法又は直接公の負担において経済保障の途を講じ、生活困窮に陥った者に対しては、国家扶助によって最低限度の生活を保障するとともに、公衆衛生及び社会福祉の向上を図り、もってすべての国民が文化的社会の成員たるに値する生活を営むことができるようにすることをいうのである。

社会保険の加入者は、制度の要件に該当すると各種手当や支援金などを受け取れる。

所得税の計算方法とシミュレーション

ここまでの内容を踏まえて、以下では分かりやすい例を用いて所得税のシミュレーションを行う。

<シミュレーションの前提条件>

所得の種類:給与所得のみ

年収:500万円

適用される控除:給与所得控除、基礎控除、配偶者控除(一般)

まずは、前述で紹介した国税庁の速算表などを用いて、各種控除の合計額を計算する。

各種控除の合計額=給与所得控除額+基礎控除額+配偶者控除額

={(収入金額×20%)+44万円}+48万円+38万円

=230万円

したがって、この年における課税対象の所得金額は以下のように計算できる。

課税対象の所得金額=年収-各種控除の合計額

=500万円-230万円

=270万円

この金額を所得税の速算表に当てはめると、税額は以下となる。

270万円×10%-9万7,500円=17万2,500円

所得税を節税する3つの方法

数ある税金の中でも、所得税は事前の対策によって大きく節税できることがある。少しでも所得税の負担を抑えたい人は、以下で紹介する方法をチェックしていこう。

1.所得控除や税額控除をきちんと申告する

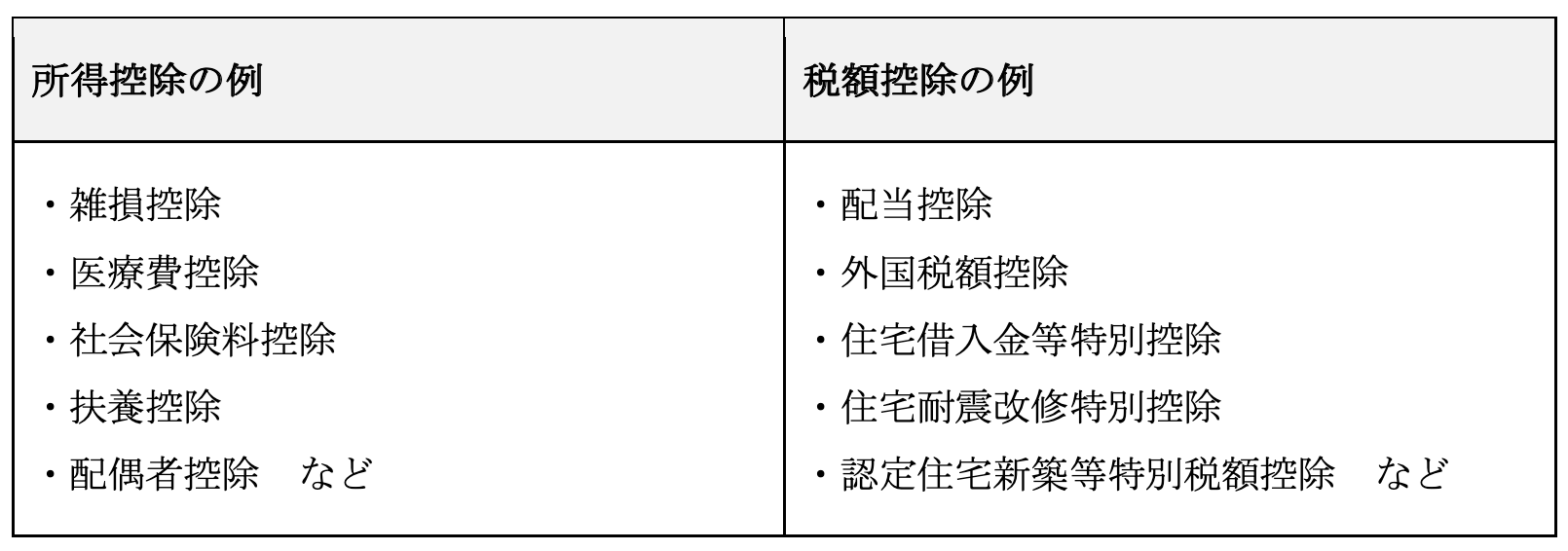

所得控除・税額控除とは、特定の要件を満たしている場合に税負担が軽減される制度である。中には自動的に適用される制度もあるが、ほとんどの控除は申告制となるため、要件を満たすものは申告(年末調整や確定申告など)を怠らないことが重要だ。

具体的にどのような制度があるのか、以下では一例を紹介しよう。

所得控除や税額控除が適用されると、数万円〜数十万円の節税につながることもある。節税効果が特に大きい制度も存在するため、税務申告の前には各制度の概要を確認しておきたい。

2.投資や保険商品で資産運用をする

余裕資金がある場合は、投資や保険商品による節税効果を狙う方法もひとつの手だ。例えば、国が運用する個人型確定拠出年金「iDeCo」では、毎月の掛け金がすべて控除の対象になり、年金として受け取るときにも退職所得控除や公的年金等控除が適用される。

また、生命保険などに加入して、リスクへの備えと節税を両立する方法も選択肢になるだろう。ただし、保険商品は種類によって控除割合が異なり、中には控除が適用されない商品(自動車保険など)もあるため、その点に注意しながら計画を立てることが重要になる。

3.事業主は経費を漏れなく計上する

個人事業主の場合は、事業にかかった経費を漏れなく計上することが節税につながる。事業との関連があれば、ほとんどの費用を課税所得金額から差し引くことが認められているため、細かい経費までしっかりと計上する点を意識したい。

見落としやすい経費としては、自宅の通信料や光熱費、家賃などが挙げられる。自宅を事務所として使用している場合は、その割合に応じてこれらの費用を経費計上できるため(※家事按分と呼ばれる)、身の回りで発生したコストはすべて確認することが重要だ。

ちなみに、事前に「所得税の青色申告承認申請書」を提出しておけば、個人事業主は青色申告によって税務申告を行える。青色申告には、最大65万円分の所得控除や減価償却の特例などの節税メリットがあるため、個人事業主は次の確定申告までに準備を進めておこう。

住民税における年収の壁

個人住民税は大きく分けて2つあり、「所得割」と「均等割」が存在する。所得割とは、その前年の所得に応じて課税されるものであり、均等割とは、全員に均等に課せられるものである。

所得割については、100万円がその壁となる。住民税にも、所得税と同じく給与所得控除と基礎控除があり、給与所得控除の最低額は55万円、基礎控除の最高額は43万円となっている。

この合計は98万円であり、98万円以下であれば住民税上の所得もゼロとなり、住民税も課税されない。

ここまで聞くと、98万円を超えると住民税の所得割が課税されるのではないかと思われるが、またもう1つ特例が存在する。地方税法附則第三条の三において、所得が35万円を超えない場合には、所得割を課してはならないという決まりがあるため、98万円を超えていても、100万円を超えていなければ、住民税を課されることはない。

なお、地方税法附則第三条の三においては、家族構成などによって基準となる金額が変動するような記載となっているため、具体的に住民税が課されるどうかについては、条文をあたるか、お住まいの市町村や税理士へ確認する必要があるだろう。

社会保険における年収の壁

配偶者に限れば、社会保険に関する年収の壁が一番大きいといっても過言ではない。税制においては、昨今の幾度かの税制改正によって、年収の壁を超えると直ちに負担が大きく増えるといったことはなくなっている。

しかし、社会保険においては、扶養の範囲内かどうかということによって、負担にかなりの開きが存在する。それは、健康保険の扶養の制度と厚生年金の第三号被保険者制度によるものである。

健康保険

健康保険法上の扶養とは、健康保険上の被保険者に扶養されている者については、保険料の負担なく保険給付が受けられる制度だ。

扶養から外れてしまうと、パート先や副業などで社会保険に加入していなくても、国民健康保険の加入対象者となり、健康保険料が余分にかかってしまう。年間で数万円の負担増になる場合もあるので、注意する必要がある。

厚生年金

厚生年金の第三号被保険者制度とは、会社員の妻や夫など、第二号被保険者に扶養されている配偶者が加入する国民年金の制度である。なお、第一号被保険者とは、自営業者や学生、無職の人やその配偶者など、厚生年金に加入していない人が加入するものだ。

第二号被保険者とは、会社員や公務員など、厚生年金にも加入している人のことである。

この第二号被保険者のみ年齢要件が違い、例えば、20歳未満でも会社で厚生年金に加入していれば第二号被保険者となる。パートなどで年収が増えてしまい、第三号被保険者から外れてしまうと第一号被保険者となり、国民年金保険料、月額1万6,520円の納付義務が生じる。

年間で約20万円となり、大きな負担増となってしまう。

社会保険の扶養から外れる場合とは

では、どのような場合に社会保険の扶養から外れてしまうのだろうか。社会保険の扶養から外れる場合とは、社会保険における扶養家族または第三号被保険者の要件を満たさなくなった場合、もしくは自身が第二号被保険者となった場合である。

その壁は、実は人によって金額が異なる。実際には、130万円と106万円のラインが存在する。

なお、社会保険の扶養範囲については、所得税や住民税の扶養の範囲とは全く別物として考える必要がある。例えば、年収120万円ならば、103万円を超えているため所得税や住民税を納付しなければならないが、社会保険の扶養を外れることはない。

130万円を超えた場合

まず、130万円を超えた場合については(厳密には、超える見込みの場合については)、社会保険における扶養から例外なく外れ、パート先で社会保険に加入できない場合や副業をしている場合には、自身で国民健康保険・国民年金に加入しなければならない。

106万円を超えた場合 社会保険適用となる要件5つ

そして、106万円を超える場合について、これは従業員500人以上など一定の規模の会社でパートやアルバイト、時短勤務等で働いている者について、適用されるラインである。この106万円の収入以外にも、以下の5つの項目を満たしている場合に社会保険に加入することとなっている。

・1)労働時間が週20時間以上である

1つ目は、週の所定労働時間が20時間以上であるということである。なお、106万円の壁の条件となっている週20時間を算出する際は、残業時間を合算せずに計算する。

・2)月の収入が8万8,000円以上であることが見込まれる

2つめは、月収の基準である。年収106万円の壁といいながら、実際は年収ベースではなく、月収ベースで定められており、106万円を12ヵ月で割るとおよそ8万8,000円となるため、毎月継続して8万8,000円以上の収入を得ることが見込まれている場合に要件を満たす。

・3)勤務期間が1年以上の見込みがある

3つ目は、1年以上継続して勤務する見込みがあるということである。1年以上の継続勤務かどうかの判断は、雇用契約書に「雇用期間が1年以上」「雇用期間が1年未満である場合、雇用契約書に契約更新の可能性があると記載されている」のどちらかとなる。

・4)勤務先の従業員が501人以上である等会社が一定の条件を満たす

4つ目は、「従業員数が501人以上の企業」「従業員数が500人以下であるが、保険加入について労使の合意がある企業」のどちらかに該当する企業で就労している場合である。

・5)学生ではない

5つ目は、学生ではないことだ。大学生、高等学校や専修学校の生徒などの学生は106万円の壁の対象にならない(つまり、社会保険の強制加入の対象とならない)。ただし、「卒業前に就職して引き続き雇用される予定がある」「休学中」「夜間の大学に通学している」などは、106万円の壁の対象になる。

扶養の壁を超えるかどうか、働き方を検討

今回は、扶養の壁が複数存在していることを解説した。所得税、住民税、社会保険のそれぞれの扶養の壁を超えると、納税や社会保険料の支払いが発生する。税金の場合は、扶養の壁を越えてもいきなり大きな負担にならないが、社会保険料の場合は、負担が大きく増えることとなる。

扶養の壁を超えたとき、税金や社会保険料がどれくらいの負担になるかは所得によって異なるが、年間の収入見込み額から税金や社会保険料を差し引いても扶養内で働くときに比べてプラスとなるのは、年収が160万円を超えるあたりだ。それを踏まえて、働き方を考える必要があるだろう。

所得税に関するよくある質問

ここからは、解説しきれなかった所得税の基礎知識を「よくある質問」としてまとめた。気になりやすいポイントを重点的に解説しているので、最後までしっかりと確認していこう。

Q1.一時所得は所得税の対象になる?

生命保険の満期返戻金など、一時的に発生した所得についても所得税の対象に含まれる。発生しやすい一時所得としては、主に以下のものが挙げられる。

○一時所得の例

・懸賞や福引、クイズ番組などの賞金(※賞品も含む)

・保険商品の満期返戻金や解約返戻金

・競馬や競艇、競輪の払戻金

・法人から贈与された現金や品物

なお、一時所得が発生したからといって、必ずしも税務申告の義務が生じるわけではない。義務があるかどうかは金額によって異なり、以下の計算式がプラスになった場合は確定申告をする必要がある。

一時所得の金額=収入金額の合計-支出金額-特別控除額(最大50万円)

上記の「収入金額の合計」には、給与など別の収入も含まれるため、その点に注意しながら計算を進めていこう。

Q2.年の途中で転職した場合はどうなる?

転職によって給与に増減があった場合は、毎月の給与に応じた所得税が源泉徴収によって支払われる。なお、タイミング次第では所得税額と徴収額にズレが生じるため、年末調整や確定申告を行うことで還付金を受け取れる可能性がある。

なお、退職後に無職になった場合は収入が発生しないため、源泉徴収による支払いは行われない。

Q3.掛け持ちをしている場合、確定申告は必要?

アルバイトなどを掛け持ちしている場合は、ほとんどのケースで確定申告の義務が発生する。また、合計の収入金額が年間103万円を超えていなくても、控除等の関係で還付金を受け取れる可能性があるため、確定申告は毎年行うことが望ましい。

確定申告ではすべての支払元の情報を記載する必要があるため、掛け持ちを行っている人は普段から収入管理をしておくことが重要だ。

Q4.所得税の相談先は?

所得税に関して疑問点・不明点が生じたときは、管轄の税務署や国税局に問い合わせると相談に乗ってもらえる。ただし、対面での相談は事前予約が必要になるケースが多いため、余裕をもって問い合わせることを意識したい。

また、節税に関する内容については、税理士が主な相談先となる。最近では無料相談会やネット相談会を実施している税理士事務所も見られるので、気になるポイントがあったら気軽に相談をしてみよう。

Q5.所得税における年収の壁とは何ですか?

A.所得税における年収の壁とは、年収が一定以上になると所得税がかかる上限額のこと。例えば、パートで給与所得を得る場合は、年収103万円の壁がある。これは、年収が103万円を超えると所得税がかかるというものだ。103万円というのは、給与所得控除の金額55万円と基礎控除の48万円の合計額である。

つまり、給与収入が103万円以下であれば、所得税の課税対象となる所得が0円となるため、所得税は課税されない。また、103万円は扶養控除の適用を受けるための壁となっている。適用されていた親族が、アルバイトなどで103万円の所得を超えてしまうと扶養控除38万円が適用できなくなるため、思わぬ負担増となりかねない。

ちなみに世帯主の年収が900万円以下で、配偶者の年収が150万円までの場合は「配偶者特別控除」によって満額38万円の控除が受けられる。

Q6.住民税における年収の壁とは何ですか?

A.住民税における年収の壁とは、年収が一定以上になると住民税がかかる上限額のことだ。住民税は、「所得割」と「均等割」の2つがある。

・所得割:所得に応じて課税されるもの

・均等割:会費的な意味合いでその地域に住む全員に均等に課せられるもの

所得割については、100万円が年収の壁となる。住民税にも、所得税と同じく給与所得控除と基礎控除があり、給与所得控除は55万円、基礎控除は43万円となっている。この合計の98万円以下であれば住民税上の所得もゼロとなり、住民税も課税されない。また地方税には、所得が35万円を超えない場合には、所得割を課してはならないという決まりもある。

そのため、98万円を超えていても100万円を超えていなければ住民税を課されることはない。ただし、地域によって異なる可能性もあるため、具体的に住民税が課されるどうかについてはお住まいの市町村へ確認する必要がある。

Q7.社会保険料における年収の壁とは何ですか?

A.社会保険料における年収の壁は、健康保険と厚生年金保険でそれぞれに内容が異なる。

・健康保険における年収の壁

「健康保険の扶養になるかどうか」ということだ。例えば、会社員の配偶者が健康保険の扶養から外れてしまうと、パート先や副業などで社会保険に加入していなくても国民健康保険の加入対象者となり、健康保険料がかかってしまう。

・厚生年金保険における年収の壁

「会社員の配偶者が第三号被保険者に該当するのか」という問題だ。第三号被保険者になった配偶者は、厚生年金保険料を支払う必要がない(会社員が加入している厚生年金や共済組合が負担する)。

配偶者が年収130万円を超えた場合には、健康保険の扶養から外れる。また、厚生年金保険の第三号被保険者からも外れるため、注意したい。また、従業員500人以上など一定の規模の会社でパートやアルバイトをしている場合などの要件を満たすと、106万円が年収の壁になることもあるため、こちらも注意が必要だ。

Q8.月収10万円の所得税はいくら?

A.月収10万円の場合の所得税は、扶養家族や社会保険料などの金額によって異なる。ここでは、扶養家族を0人として見ていこう。

例えばパートやアルバイトの場合、毎月の給料はシフトなどで変動するため、月の給料額によっては所得税が天引きされたり、されなかったりする可能性がある。扶養家族が0人の場合、月収8万8,000円未満なら所得税はかからない(社会保険料なしの場合)。一方、8万8,000円を超えた月は、給与額によって天引きされる所得税の金額が異なってくる。

「給与所得の源泉徴収税額表(令和 5 年分)」によると、月収10万円で扶養家族が0人の場合に天引きされる所得税は720円だ。月収が1~12月まで毎月同じであれば年間8,640円(720円×12ヵ月)が天引きされる。