こんにちは。

相続税専門の税理士法人トゥモローズです。

今回は、私道とセットバック部分について小規模宅地の特例の適用ができるかどうか解説します。

なお、私道の評価については、私道の評価を徹底解説!をご参照ください。

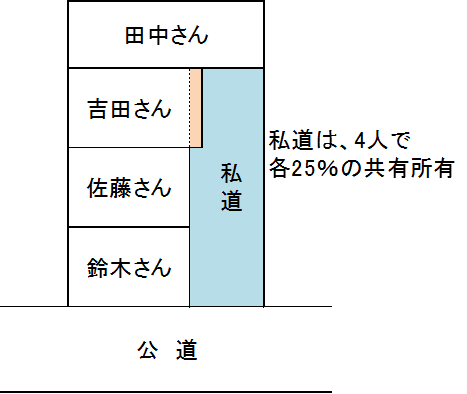

まずは、下記図を御覧ください。

※追記:

小規模宅地等の特例について、基本的な情報をわかりやすくまとめた記事を新たに作成いたしましたので、ぜひご覧ください。

小規模宅地等の特例をわかりやすく解説。相続した土地にかかる相続税を最大80%減額

1.私道

大前提としてこの私道は行き止まり私道のため相続税がかかる私道です。そしてこの私道の相続税評価は、通常の土地としての評価に30%を乗じて計算します。70%オフなので相当な減額が可能となります。

ちなみに通り抜けられる私道については相続税が非課税となります。

私道の小規模宅地の特例の適用可否は、その私道の通ずる居住用の宅地がどこに位置するかにより変わります。

すなわち、その私道がないと公道へ出られないような宅地を所有している場合には、その私道を居住用宅地と考えて80%評価減が可能なのです。

上記図だと鈴木さんは私道がなくても公道に出られますので、鈴木さんが所有する25%相当の私道は小規模宅地の特例が適用できません。

鈴木さん以外は私道につき小規模宅地の特例が適用可能なのです。すなわち、私道としての30%評価の後、さらに80%評価減ができるということです。

2.セットバック部分

吉田さんの土地の私道側にオレンジ色の部分がありますが、こちらはセットバック部分となります。

セットバックとは簡単に言うと建物を建て替えるときに私道を4mにするために自分の土地を削って道路として提供してねという法律上のお願いです。将来道路にしないといけないこのセットバック部分ですが、相続税の財産評価上もそのような事情を考慮して30%評価が認められています。行き止まり私道と同じ割合ですね。

また、セットバック部分はあくまで居住用の宅地の一部ですので小規模宅地の特例がもちろん適用できます。したがって、30%評価後に80%評価減が可能となるわけです。(提供:税理士法人トゥモローズ)