事業譲渡と会社分割は、数あるM&Aの手法の中でも混同されやすい。いずれも似た手法ではあるが、細かく見ればさまざまな違いがあるため要注意だ。目的に適した手法を選べるように、M&Aを検討している経営者は、しっかりと正しい知識を身につけていこう。

目次

事業譲渡とは?

事業譲渡とは、事業の一部またはすべてを譲渡することである。株式譲渡や会社分割と並び、M&Aでよく用いられる方法の一つだ。買収側は、譲渡された事業と関連する契約などを引き継ぐことができず、一つひとつ結び直さなければならないため、手続きは煩雑になる傾向にある。ここでは、事業譲渡の概要や方法、注意点、流れについて解説していく。

事業譲渡とは何か

事業譲渡とは、会社で取り組んでいる事業を一つずつに切り分けて、事業の一部またはすべてを他社に売却することだ。売却側は事業を失う代わりに対価(売却益)が発生し、買収側は対価と引き換えに新しい事業を得ることになる。事業譲渡は、M&Aの中で株式譲渡に次いでよく用いられる手法だ。事業譲渡と株式譲渡の大きな違いは、経営権の移動の有無である。

株式譲渡では、買収側が対価を支払って売却側の株式を譲り受け売却側の会社の経営権が買収側に移る。しかし事業譲渡では会社の経営権は移らない。事業譲渡において買収側は譲渡された事業にかかわる契約や一部の許認可を承継することはできない。事業にかかわる契約や許認可について改めて締結・取得する必要がある。事業に携わる従業員が売却側から買収側に転籍する場合も雇用関係を結び直さなければならない。

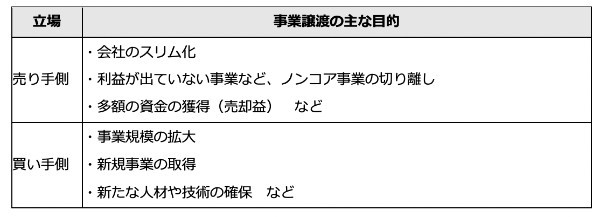

株式譲渡に比べて事業譲渡は手間と時間がかかるのが特徴だ。一方で売却側にとって事業譲渡は、事業の一部を譲渡できる方法のため、会社に負債があっても事業の引受先が見つかる。事業譲渡を行う目的は、ケースごとに異なり以下のように会社の立場によっても目的が変わってくるだろう。

なお、当事者の間で特に合意がない場合は、売り手側には「20年間の競業避止義務」が課せられる。つまり、同一エリアで売却した事業と同じビジネスには取り組めなくなるため、売却側に立つ中小企業は注意しておきたい。

事業譲渡の方法

事業譲渡において売り手側会社は、事業のうちの一部または全部を買い手側会社に譲渡し、買い手側から対価を受け取る。売り手側会社は、事業譲渡後も会社を存続させることが可能だ。ここでいう「事業」とは、対象となる事業に関連するすべての資産を指す。建物や在庫や債務、組織や人材はもちろんノウハウやブランドなどの知的財産、取引先との関係、顧客リストなども含む。

ただし事業にかかわる資産の譲渡は、個別に行われるため、譲渡対象の事業における権利関係や契約などについて買い手側は一つひとつ対象者との間で結び直すことが必要だ。そのため手続きが煩雑になり時間がかかる傾向にある。例えば事業譲渡に伴い個々の財産の所有権を移転させる手続きを行わなければならない。

また事業に許認可が必要な場合、買い手側は売り手側から引き継ぐことはできず新たに取得が必要だ。さらに対象事業に従事する従業員が売り手側会社から買い手側会社に転籍するにあたり買い手側会社は従業員と雇用関係を新たに結ぶ必要がある。

事業譲渡の注意点

事業譲渡を行うにあたり、以下の4つに注意してほしい。

1.税金が発生する

売り手には法人税(個人事業主の場合は所得税)、買い手には消費税や登録免許税・不動産取得税が課される点は押さえておきたい(消費税は譲渡対象資産に有形固定資産など課税対象のものが含まれている場合)。

2.売り手側・買い手側ともに株主総会の特別決議が必要になることがある

事業譲渡を行う際、会社法によって売り手側・買い手側ともに会社の全事業を譲渡・譲受の場合など、ケースによって株主総会の特別決議が必要となる。特に売り手側は、株主総会の特別決議が必要となるケースが多いため、自社が必要・不要のいずれのケースに当てはまるのか吟味が必要だ。

3.債務や契約などの移転に注意

売り手側は、債務を移転する際に債権者の同意を得なければならない。また不動産の賃貸契約や従業員との雇用契約についても事業譲渡前にそれぞれ相手と交渉を行って同意を得る必要がある。

4.競業避止義務

売り手側は、事業譲渡を行うと原則20年間、同一市町村および近隣市区町村で譲渡した事業と同じ業種の事業ができない「競業避止義務」が課される点も押さえておきたい。

事業譲渡の流れ

まず売り手側は、事業譲渡を行うにあたり会社法の定めによって取締役会を開き承認を得る必要がある。取締役の過半数以上の承認が得られればM&A仲介会社などに依頼して買い手候補を選定し交渉を行う。双方の条件が合意すれば基本合意契約を結ぶ。その後買い手側は、買収するデューデリジェンス(事業の監査)を行う。

デューデリジェンスによって交渉の中で提示されていた譲渡価格を修正したり契約内容の見直しなどを行ったりする。デューデリジェンスの結果をもとに契約内容を修正し売り手側・買い手側の合意を経て最終契約書が締結される。その後買い手は、対価を支払い売り手から引き継いだ資産や賃貸契約の名義変更や従業員の引継ぎ許認可の手続きなどを行う。

また売り手・買い手ともに必要に応じて契約書の効力発生日前日までに株主総会の特別決議で事業譲渡の承認を得る。売り手側が事業譲渡に向けて動き出してから交渉を経て最終契約書を締結し、譲渡資産を引き渡すまで約3~6ヵ月の時間が必要だ。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

会社分割とは?

会社分割は、事業に関する権利や義務のすべてまたは一部を切り分け他社に移転させることである。移転先の会社を新たに作る場合を「新設分割」、既存の会社に移転させる場合を「吸収分割」と呼ぶ。また分割の対価を切り分けた元の会社自体に支払うのか、元の会社の株主に支払うのかによって切り分けた元の会社と移転先との関係が変わる。

会社分割とは何か

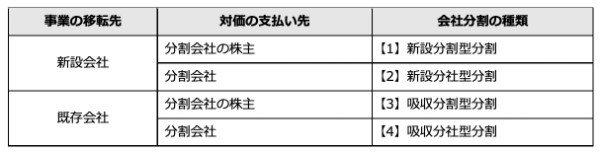

会社分割も、上記で解説した事業譲渡と似た手法だ。会社分割は事業に関する「権利・義務」のすべてまたは一部を分割し他社へ移転させることである。会社分割は、主に「組織再編」や「グループ内再編」を目的として実施されるが、目的によって実施される形がやや異なる。そのため事業の移転先や対価の支払い先によって、大きく以下の4つの種類に分けられている。

事業の移転先として新設会社をつくる【1】・【2】は、まとめて「新設分割」と呼ばれる。また既存会社に事業を移転する【3】・【4】についても「吸収分割」とまとめて呼称される。さらに対価の支払先が分割会社(事業の切り出し元)の株主である場合は「分割型分割」、分割会社である場合は「分社型分割」と呼ばれる。

会社分割は、事業譲渡と異なり事業にかかわるさまざまな契約や許認可などをそのまま継続できる「包括承継」だ。そのため事業譲渡に比べると手続きが簡単である。また事業を引き受けた対価は、株式で支払うケースが多い。この2点は、移転先の会社にとって大きなメリットだ。特に吸収分割における買い手側は、自社の株を対価とすることで売り手側と合意できれば十分な現金がなくても事業を譲り受けることが可能となる。

買い手側が手間と時間をかけずに新規事業を始めたい場合、吸収分割は有効な手段になるだろう。

会社分割の種類

上述したように会社分割は、4つの種類がある。それぞれについて概要を見ておこう。

1.新設分割

切り出した事業の受け皿として新たに会社を立ち上げる方法を「新設分割」と呼ぶ。事業を引き受けた会社が支払う対価の受取先が分割会社(事業の切り出し元)なのか、分割会社の株主なのかで以下の2つに分かれる。

・新設分割型分割

対価を受け取るのは、分割会社の株主だ。対価を株式で受け取る場合、分割会社の株主は新たに立ち上げた会社(新設会社)の株主にもなる。事業承継において複数の事業をそれぞれに異なる後継者に承継させる場合に使われる方法だ。

・新設分社型分割

対価の受取先は、分割会社となり新設会社は分割会社の子会社となる。後継者を子会社の社長にする場合などに使われる方法だ。

2.吸収分割

切り出した事業を既存会社に渡す方法を「吸収分割」と呼ぶ。事業を引き受けた既存会社(承継会社)が対価を支払う先によって以下の2つに分かれる。

・吸収分割型分割

対価を受け取るのは、分割会社の株主である。グループ内にある子会社間で事業を移す場合などに用いられる方法だ。

・吸収分社型分割

対価を受け取るのは分割会社だ。対価を株式で受け取る場合、分割会社は事業を引き受けた会社の株主となる。合弁企業の経営や事業の売買などで用いられる方法だ。

会社分割の方法

4つの会社分割について、どのように分割を行うのか例を見てみよう。

・新設分割型分割

X社には不動産部門と飲食部門がある。新たにY社を設立し飲食部門を承継させた。Y社の株式をX社の株主に割り当てX社の株主は、Y社の株式を持つことになりX社とY社は兄弟会社となった。

・新設分社型分割

上記と同様にX社が飲食部門を承継させるためにY社を設立。Y社の株式をX社に割り当てることでY社は、X社の子会社になった。

・吸収分割型分割

不動産部門と飲食部門を持つX社が、すでに存在するZ社に不動産部門を承継させた。Z社は、その対価としてZ社の株式をX社の株主に割り当てた。これによりX社とZ社は、兄弟会社となりX社の株主とZ社の株主は、ともにZ社の株式を所有することになる。

・吸収分社型分割

上記と同様、X社がすでに存在するZ社に不動産部門を継承。Z社は、その対価としてZ社の株式をA社に割り当てた。これによりC社はA社の子会社となった。

会社分割の注意点

会社分割を行う際の主な注意点は、以下の3つだ。

1.手続きに時間がかかることがある

会社分割は、株主総会の特別決議が必要となる議題だ。会社分割を進めるには、議決権の過半数を有する株主が出席し出席株主における議決権の3分の2以上の賛成が必要となる。株主が多い会社や親族以外の株主がたくさんいる場合は、必要な賛成数を得られない場合があるため注意が必要だ。

2.引き継ぐ資産・負債を選択できない

上述したように会社分割は、包括的な承継だ。そのため新設・承継会社は、事業譲渡のように引き継ぐ資産や負債を選択できない。つまり不要な資産や簿外財務なども引き継がなくてはならない可能性がある。

3.引継ぎができない許認可がある

会社分割を行えば新設・承継会社は、事業に必要な許認可を分割会社から引き継ぐことが可能だ。しかし貸金業や旅館業など一部の業種では許認可を引き継げない場合もある。

会社分割の流れ

1.(新設分割の場合)分割計画書の作成

分割会社は、分割計画書を作成する。

(吸収分割の場合)吸収分割契約締結

分割会社と承継会社の間で吸収分割契約を結ぶ。

2.事前開示書類を備え置く

分割会社・新設会社はともに事前開示書類を作成し、それぞれの本店に備え置く。

3.従業員への事前通知

分割会社や新設会社の名称、会社分割の実施時期、分割される事業内容などを従業員に事前通知する。

4.株主総会特別決議

会社分割を行う際は、株主総会の特別決議で商品を得る必要がある。

5.債権者保護手続きを行う

会社の組織再編などによって、債権者が債務履行を請求できなくなる恐れがある場合、当事会社は官報に公告したり、個別に催告したりして、債権者が異議を申し立てられる期間を確保しなければならない。これを債権者保護手続きという。

6.登記申請

新設分割では、登記申請日が効力発生日となる。分割会社と新設会社で同時に登記を行う必要がある。一方、吸収分割では、契約締結の際に決めた日が効力発生日になる。登録申請は効力発生日から2週間以内に行わなければならない。

7.事後開示書類を備え置く

分割会社と新設会社は、ともに事後開示書類を作成し、それぞれの本店に備え置く。

事業譲渡と会社分割の似ている点

事業譲渡と会社分割のどちらも「会社の事業の一部もしくは全部を別の会社に承継させる」という点では似ている。どちらも企業再編の手段として使われ、株主総会の特別決議が必要となるケースがある点も共通点だ。

事業譲渡と会社分割の違い!特に押さえておきたい8つのポイント

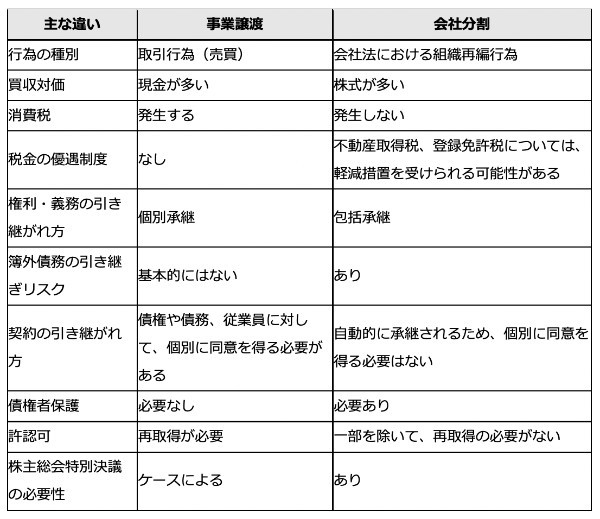

ここまでを読んだだけでは、事業譲渡と会社分割の違いはわかりづらいかもしれない。しかし、実は両者にはさまざまな違いがあるため、その違いを理解したうえで目的に適した手法を選ぶことが重要だ。そこでまずは、特に押さえておきたい8つの違いを以下で確認していこう。

1.買収対価の内容

資産や事業の売買が目的である事業譲渡では、基本的に買収対価が「現金」で支払われる。それに対して、組織再編を目的とする会社分割では、対価として「株式」が支払われるケースも珍しくない。

買い手側の立場からは、買収対価は現金ではなく株式で支払ったほうが、負担するコストを抑えられるメリットがある。ただし、会社分割であっても売り手側から現金が求められるケースは十分に考えられるので、買い手側は柔軟に対応する必要がある。

ちなみに、いずれの手法も買収対価に関する規律は特に定められていないため、仮にお互いが合意をすれば、株式の支払いによって事業譲渡を進めることも可能だ。

2.発生する税金

事業譲渡は「売買」にあたるため、原則として売り手側には売却益に法人税、買い手側には消費税や登録免許税・不動産取得税が課せられる。それに対して、会社分割では消費税が非課税となるうえに、登録免許税や不動産取得税の軽減措置(買い手側)も受けられる。

つまり、税金面においては会社分割のメリットは非常に大きい。2019年10月からは消費税が8%から10%に引き上げられているため、税金面でのメリットの差はさらに広がっている。

3.資産・負債の引き継がれ方

事業譲渡では、譲渡の対象となる資産・負債を個別に指定できる。つまり、簿外債務などの不要資産を除外した形で譲渡を進められるので、買い手側はリスクを抑えた形で事業を引き受けることが可能だ。

一方で、会社分割は権利・義務を「包括的に承継する形」となる。対象事業をそのまま引き受けることになるため、未払い給与や売掛金など、買い手側は想定外の簿外債務に注意しなければならない。

4.契約や許認可の引き継がれ方

事業譲渡では契約・許認可も個別継承となるので、例えば売掛金をはじめとした債権や債務、従業員との契約などに関して、個別に同意を得なければならない。さらに、事業にかかわる許認可は引き継がれず、再取得をする必要がある。

それに対して会社分割では、一部のものを除いて契約・許認可が自動的に引き継がれる。つまり、債権者や従業員に同意を得る作業、許認可を取りなおす作業などが不要となるため、手続きの手間を大きく抑えられるのだ。

ただし、会社分割では相手方の同意は不要なものの、債権者の利益を守る「債権者保護」は必要となるので注意しておこう。

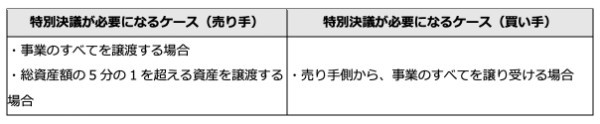

5.株主総会特別決議の必要性

会社分割はどのような方法で実施する場合であっても、株主総会による特別決議が必要になる。その一方で、事業譲渡では以下のように条件が定められており、ケースによっては特別決議なしで譲渡を進めることが可能だ。

また、会社分割では契約・計画に関する書面を、本店に備置きする義務が課せられるが、事業譲渡ではその必要がない点も合わせて覚えておきたい。

事業譲渡と会社分割には、ほかにもさまざまな違いがある。以下は、ここまで紹介した内容も含めて、両者の違いをまとめたものだ。

事業譲渡と会社分割は似た手法だが、上記のようにさまざまな違いがある。それぞれ、有利なシーンと不利なシーンが変わってくるため、M&Aなどの必要性に迫られたときには、目的に適したほうをしっかりと選びたい。

6.雇用関係

事業譲渡において譲渡される事業に携わる従業員と売り手側が結んでいた雇用関係は、引き継がれない。そのため買い手側は、事業譲渡にあたり従業員一人ひとりの意思を確かめ従業員と改めて雇用関係を結ぶ必要がある。なかには、雇い主が変わることを嫌がり転籍を拒否する従業員が出る可能性もあるだろう。

事業譲渡には優秀な人材を失うリスクが伴うため、注意が必要だ。人材の流出は企業価値の低下にもつながり、事業譲渡そのものが不成立となる場合もある。売り手側は、転籍の対象になる従業員と労働条件や事業譲渡に関する情報について十分に話し合い、円滑に転籍が進むように配慮しなければならない。

また買い手側に対し従業員の労働環境について交渉して良い条件を引き出し、契約書に明記することも人材の流出を防ぐ有効な手段の一つだ。一方、株式分割において事業にかかわる権利や義務は、分割会社から新設会社または承継会社へ包括的に承継される。従業員との労働契約もその中に含まれているため、分割会社の従業員は事業を引き継ぐ新設会社・承継会社に転籍することになる。

事業譲渡のように各従業員の合意を得て契約を結び直す必要はない。

7.債権者保護手続きの違い

組織再編で金融機関などや取引先などの債権者に影響がおよぶ場合、異議申し立てを受け付ける期間を設ける「債権者保護手続き」を行う必要がある。会社分割は、債権者に影響がおよぶ組織再編にあたるため、債権者保護手続きを行わなければならない。ただし会社分割後も債権者が債務履行を請求できるケースでは、債権者保護手続きは不要だ。

例えば会社分割後も分割会社に債権が残る場合などでは、債権者保護手続きをしなくてもよい。債権者保護手続きでは、官報公告や個別催告(個別に連絡すること)によって債権者に債権者の異議申し立て受付期間や組織再編の内容を知らせる。異議申し立て受付期間は、1ヵ月以上確保することが必要だ。受付期間が過ぎれば債権者保護手続きは完了し会社分割の効力が発生する。

吸収分割では、契約で会社分割の効力発生日を決めているため、債権者への告知は余裕を持って行うよう注意したい。一方、事業譲渡で債権者保護手続きは不要だ。なぜなら会社分割が包括的に権利・義務を譲渡するものであるのに対し、事業譲渡は引き継ぐものと引き継がないものを選ぶことができるからである。買い手側は、不必要な資産や債権を引き継がずにすむ。

8.簿外債務の違い

貸借対照表に計上されない「簿外債務」は、特に不正がなくとも会計的な処理上、発生することがある。未払いの残業代や買掛金などが簿外財務となりやすい。事業譲渡の場合は、簿外債務を引き継がないようにすることが可能である。なぜなら最終契約を締結する前にデューデリジェンスで簿外債務が見つかることがあるからだ。発覚すれば譲渡する内容から簿外債務を取り除いて契約を結べばよい。

また事業譲渡おいて最終契約書を取り交わす際には「表明保証条項」を記載することが一般的だ。表明保証条項とは、契約内容や財務内容などが真実であることや、それらに虚偽があった場合は損害賠償請求や契約解除に応じることなどを売り手側と買い手側がそれぞれ表明することである。契約の締結後に簿外債務が発覚し買い手側が損害を被った場合、表明保証の内容に従って損害賠償請求などができる。

ところが会社分割は、事業譲渡と比較して簿外債務を負わなければならないリスクが高い。なぜなら分割される事業にかかわる資産や負債、契約などは包括的に受け継ぐことになるからだ。受け継いだものの中に簿外債務が含まれていることがあるため、受け継ぐ事業にかかわる資産や負債を調査し受け継ぐ事業をどのように切り分けるか専門家とともに考える必要があるだろう。

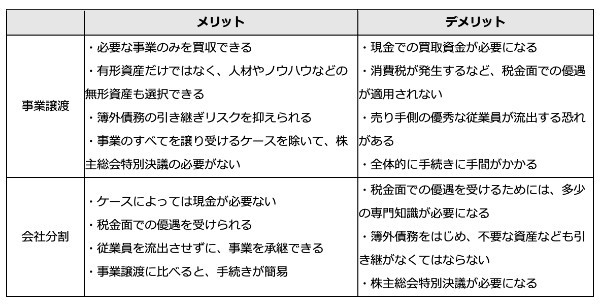

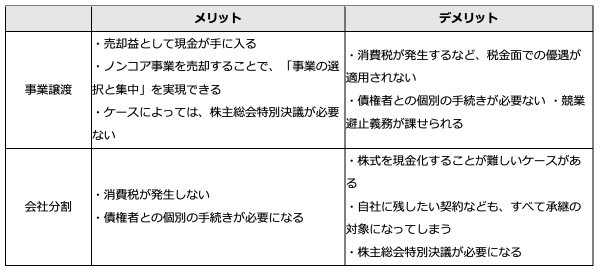

事業譲渡と会社分割のメリット・デメリットを徹底比較

事業譲渡や会社分割を検討しているのであれば、両者のメリット・デメリットを理解しておくことが重要だ。以下では、ここまで解説しきれなかった内容も含めて、事業譲渡と会社分割のメリット・デメリットをまとめた。

○買い手側の主なメリット・デメリット

○売り手側の主なメリット・デメリット

上記のデメリットの中には、深刻なリスクになり得る点もいくつか潜んでいる。たとえば、事業譲渡において優秀な人材が流出すると、事業のノウハウや技術も失われるので、買い手にとっては大きなダメージにつながる可能性があるだろう。

ほかにも気を付けたいリスクは存在するため、特に上記の「デメリット」は内容をしっかりと理解して、自社のケースに当てはめたうえで検討を進めることが重要だ。

結局、事業譲渡と会社分割はどちらを選ぶべき?

ここまでの話をまとめると、事業譲渡と会社分割のどちらを選ぶべきなのかは、以下のように売り手・買い手の目的によってわけられる。

- ○事業譲渡が望ましい主なケース

・売り手が対価として現金を求めている

・買い手がリスクを抑えた形での買収を望んでいる

・売り手と買い手の双方が、特定の事業に力を入れたいと考えている など

- ○会社分割が望ましい主なケース

・競業避止義務が課せられない形で、事業を売却したいと考えている

・買い手が少しでも買収コスト(現金)を抑えたいと考えている

・売り手と買い手の双方が、事業をまとめてスムーズに承継したいと考えている など

ただし、実際には法律や税務が複雑に関係してくるため、安易にどちらの手法を選ぶべきではない。特に専門知識が求められるようなケースでは、無理をせずに専門家に相談をすることが大切だ。

事業譲渡に適した状況

事業譲渡のメリットは、譲渡・承継する事業を買い手と売り手がそれぞれに交渉の中で選択できることだ。売り手側は、複数の事業の中から不採算事業を切り離し成長が見込める事業に注力することができる。設備や建物だけでなく人材やノウハウなども取捨選択して事業譲渡を行うことが可能だ。

一方、買い手側は自社の成長に必要な事業だけを買収でき引き継ぎたくない負債を譲渡対象から外せるため、リスクを抑えて効率的な経営ができる。買い手側が負債を譲渡対象から外せるということは、売り手側にとっては「会社に負債があっても事業譲渡なら引受先がある」ということになるのだ。買い手のもう一つのメリットは、のれん相当額を5年間償却の損金扱いにできること。

これは、法人税の節税につながる。また売り手側が資金繰りに困っていたり経営が困難になっていたりする場合は、事業を売却することで現金を得て会社の再建資金に充てることができる。従業員の雇用保護につながるだけでなく新たな事業を興すことも可能だ。さらに後継者問題を解決する方法としても事業譲渡は適している。

近年後継者がいないために廃業を考えている高齢の経営者は少なくない。黒字経営ができているにもかかわらず廃業の危機に直面している会社もあるのだ。そこで事業を外部の会社に譲渡することで事業を存続させ後継者問題を解決することもできる。廃業の危機を免れることで従業員の雇用保護にもなるだろう。

会社分割に適した状況

会社分割は、事業規模が大きい場合に適している方法といえる。なぜなら切り分ける事業にかかわる契約や権利などを包括的に譲るため、事業にかかわる財産や権利・義務の移転を事業譲渡のように一つひとつ手続きを行う必要がないからだ。買い手側は、許認可を分割会社から引き継げるケースが多く従業員との雇用契約についても一人ひとりの同意を得なくてもよい。

時間と手間をかけずスピーディに事業を引き継ぐことができるため、売り手・買い手ともに負担を軽減できる。買い手側にとって資金が用意できなくても事業を買収できることも会社分割のメリットだ。自社の株式を事業譲り受けの対価として渡すことができる。ただし対価を株式で支払うには、売り手側との合意を得る必要があるので注意が必要だ。

売り手側にとって会社分割が適しているのは、複数手がける事業の中で、ある事業の規模が大きくなり、組織のバランスが崩れている場合だ。大きくなった事業を会社分割によって切り離すことで会社のスリム化を図ることができる。また事業譲渡を行うと売り手側には、譲渡日から原則20年間、同一市区町村や近隣市区町村で譲渡した事業と同じ事業を立ち上げることができない「競業避止義務」がある。

売り手側が競業避止義務を伴わない形で事業を譲渡したい場合、会社分割が適している。さらに会社分割が「適格分割」に該当する場合、税制上の優遇を受けることが可能だ。ただし適格分割と認められるには、要件を満たさなければならずその判定には専門知識が必要になる。

専門家の力も借りながら、目的に適した選択肢を

事業譲渡と会社分割は、いずれも事業を他社へ移転させる手法だ。しかし、本記事で詳しく解説してきたように、両者には法律や税制、手続きなどの違いがある。

事業を買収・売却する目的によって適した手法は変わってくるため、この二者択一を安易に決めるべきではない。メリット・デメリットをしっかりと見比べて、必要があれば専門家に相談することも検討しながら、目的に適したほうを選ぶようにしよう。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

文・THE OWNER編集部