融資を受けるときやローンを組むときには、自営業者もさまざまな場面で年収の証明が求められる。ただし、一般的な会社員とは提出書類や年収の考え方が異なる。今回は自営業者の平均年収をはじめ、年収証明が必要になる場面や計算方法、考え方などを解説する。

目次

自営業・個人事業主の平均収入は?

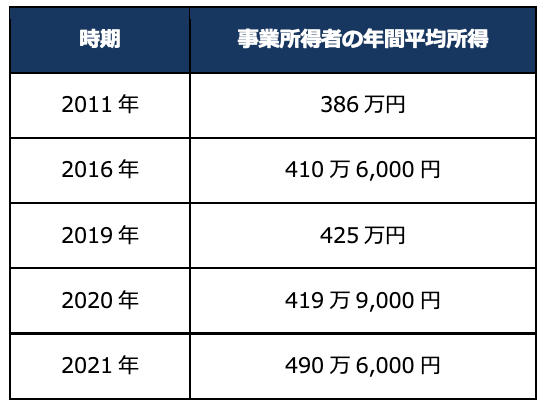

国税庁の「申告所得税標本調査結果(令和3年分)」によると、事業所得者の平均所得は以下のように推移している。

2011年頃に比べると、事業所得者(自営業者や個人事業主など)の年間平均所得は100万円ほど増加している。特に2020年~2021年にかけては大きな上昇幅となった。ただし、平均値は一部の高所得者が引き上げている側面があるため、できれば所得水準の判断では「中央値(※)」を参照することが望ましい。

(※)全対象者のデータを順番に並べたときに、真ん中の順位にあたる数値のこと。

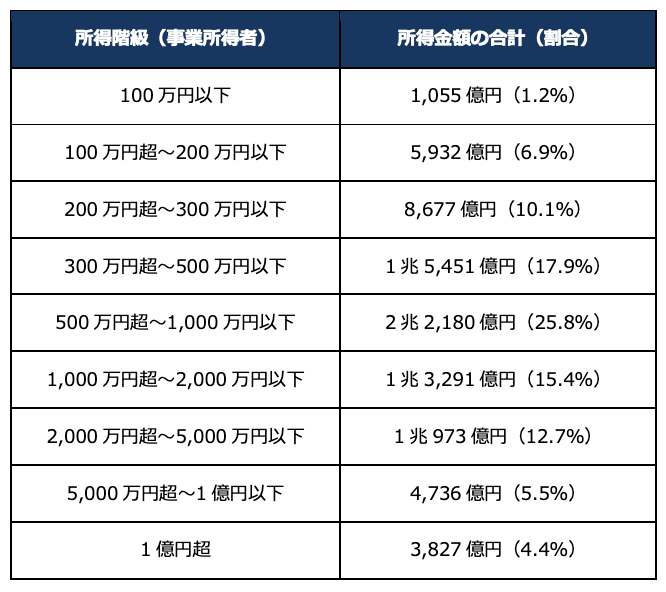

次に、所得階級別の所得金額を見てみよう。

2021年における事業所得者の所得階級は、300万円超~1,000万円がボリュームゾーンにあたる。先ほどの平均所得を踏まえると、年間所得が300万円を超えている事業所得者は、収入が比較的安定していると言えるだろう。また、事業所得だけで年間500万円を超えている場合は、高所得者に含まれると考えられる。

自営業の収入と支出の内訳

会社員の多くは、勤務先から受け取る給与所得で生計を立てている人が一般的だ。一方で、自営業者は自身の事業活動から得る事業所得などの収入で生活をしている。

また、自営業者は会社員にはない仕入れや経費などのさまざまな支出が発生する。ここからは、自営業者の収入と支出の内訳を説明していく。

自営業の収入

自営業者の業種はさまざまだが、大きくは以下の3つに分けられる。

・営業職

卸売業・小売業・飲食店業・製造業・建設業・金融業・運輸業・修理業・サービス業など

・自由職業

医師・弁護士・作家・俳優・職業野球選手・外交員・大工など

・その他

漁業や農業等の事業、個人が土地・建物など不動産から得る収入など

これらの1年間の収入合計額が「売上金額」だ。自営業者の場合はこの金額を「年商」と呼ぶ場合もある。

自営業の支出

売上を得るためには、さまざまな仕入れや経費の支出が必要になる。業種によってはない場合もあるが、代表的なものとしては「売上原価」、商品の仕入金額や製品を製造するための原価などが当てはまる。

従業員を雇用したり外注業者に業務を委託したりしている場合には、「給料」や「外注費」が必要だ。さらに、事務所・店舗・駐車場などを借りている場合は「地代家賃」も経費となる。

その他「減価償却費」「水道光熱費」「交通費」「通信費」「広告費」「接待交際費」「消耗品」などを合計して、1年間の経費の額が決まる。また自営業者は会社員とは違い税金や社会保険料を自身で納付する必要がある。所得税や住民税、国民健康保険料は確定申告を行うことによって決まる所得に応じて納付額が決まるのだ。国民年金保険料は年度ごとに定められた金額を納付する。

このように自営業者の場合には会社員にはかからない支出があるほか、税金や社会保険料を納付する手間も生じるのだ。

自営業と会社員の年収とは?それぞれの確認方法

「年収」や「所得」という言葉の意味合いは、自営業者か会社員かによって変わる。

例えば、会社員の年収はその年に受け取った給与・賞与等の合計だが、自営業者は年間売上から経費を差し引いたものが年収にあたる。また、基本的には年収から経費や控除金額を差し引くと所得になるが、自営業者の所得は「事業所得」を指すことが多い。

以下では自営業者と会社員に分けて、年収の確認方法を解説する。

会社員は源泉徴収票で確認できる

会社員の年収は、年末ごろに勤務先から個人へ渡される「源泉徴収票」を確認すれば、税込(額面)年収や手取り年収の目安を確認できる。税込年収は「支払金額」に記載されている金額で、この金額が一般的に「年収」と呼ばれている税込年収のことだ。税込年収は税金・社会保険料などが引かれる前の金額である。

そのため、支払金額から源泉徴収票に記載の「社会保険料等の金額」と「源泉徴収税額」を引けば手取り年収が算出可能だ。この金額から1年間の住民税額を差し引けば「手取り年収」が把握できる。住民税は毎年翌年の5~6月ごろに勤務先から受け取る「住民税決定通知書」に記載の金額か、ある月の給与明細などに記載されている住民税額に12を掛ければ確認することができるだろう。

このように会社員の場合は源泉徴収票と住民税額を確認することで「税込年収」と「手取り年収」が把握できる。また税金・社会保険料などの支払いは勤務先を通じて行うため、原則として会社員本人が確定申告などの手続きを行う必要はない。

自営業の年収は確定申告書で確認する

自営業者の「税込年収」と「手取り年収」は確定申告書をもとに確認する。前述した自営業者の「売上収入」を「税込年収」とする考え方もあるが、この収入はさまざまな支出や経費を引く前の金額だ。会社員の税込年収は「給与所得控除」を差し引く前の金額となるが、みなし経費の意味合いが強く実際にかかった経費よりも少ない場合もある。

そのため自営業者の場合、会社員の「税込年収」にあたる収入は、収入(売上金額)から事業活動に必要な支出・経費を引いた所得金額の合計で考えるのが一般的だ。実際にさまざまな手続きの際に必要な「年収」も所得を申告することが多い傾向である。売上がいくら多くても支出・経費も多ければ手元に残る金額も少なくなるため、売上金額は年収イコールではなく、あくまでも「年商」ととらえられている傾向だ。

所得から税金・社会保険料等を納付し手元に残った金額が「手取り年収」になる。

自営業と会社員の経費はどれくらい?

自営業者や会社員の経費には上限額が設けられていない。経費として認められる適正の範囲であれば、いくらでも計上が認められる。以下では参考として、自営業における業種別の目安を紹介する。

<業種別の経費率(目安)>

サービス業:50%

飲食業:60%

製造業:70%

小売業・卸売業:80~90%

全体の傾向として、商品やサービスを自ら作るような業種は、売上に対する経費の割合が下がりやすい。一方で、小売業や卸売業のように仕入れた商品をそのまま販売する業態では、経費率が90%になることもある。

したがって、税務調査の対象に含まれる経費率は、業種や業態によって変わると考えられる。一般的なフリーランスでは60%が目安と言われるが、一概にまとめることはできない。

扱いに悩む経費が生じたら、税理士などの専門家への相談を検討しよう。

自営業の「税込年収」「手取り年収」はどう計算する?

次に、自営業者の「税込年収」「手取り年収」の計算方法を押さえておこう。こちらも、基本的には毎年提出する確定申告書に記載の金額をもとに計算できる。

税込年収計算方法

まずは1年間の売上である「売上(収入)金額」から「売上原価」を差し引く。売上原価には商品の仕入れ金額のほか、期首(1月1日)の商品・製品の棚卸高も含まれる。この金額から期末の棚卸高を引いた額が「差引原価」となり、この金額がいわゆる売上総利益(粗利益)だ。この売上総利益から事業活動にかかるさまざまな経費を差し引いた額が法人の決算書でいうところの「営業利益」になる。

なお自営業者本人と生計を一にする配偶者その他の親族がいて自営業者の事業に従事しているなど一定の要件を満たした場合には「専従者給与の控除」や「専従者控除」が認められることも。「営業利益」からこれらの金額を引いた額が「所得金額」だ。さらに青色申告者の場合には「青色申告特別控除」が認められ控除後の額が確定申告書の所得金額の欄に記載されることになる。

このように計算した金額が自営業者の「税込年収」だ。

手取り年収計算方法

税込年収(所得金額)から基礎控除や扶養控除をはじめ社会保険料控除や生命保険料控除、医療費控除などの金額が差し引かれ所得税算出のもととなる「課税される所得金額」が計算される。課税される所得金額に応じて5~45%の税率を乗じると所得税が算出可能だ。配当控除や源泉徴収されている場合は控除をし、その年の収入に対する最終的な所得税の「申告納税額」が決まる。

税込年収からこの所得税や住民税、社会保険料などを差し引けば「手取り年収」を計算することが可能だ。1年間に支払った社会保険料の額は確定申告書に記載された「社会保険料等控除」の額で例えば国民健康保険料や国民年金保険料が含まれる。また住民税については確定申告した年度の翌年5~6月ごろに郵送される住民税納税通知書で金額が確認可能だ。

このような手順で自営業の「税込年収」「手取り年収」を計算し確認することができる。

年収1,000万円の自営業者とサラリーマンの比較

自営業者とサラリーマンは税金の仕組みが異なるため、年収が同じ1,000万円でも手取り金額には大きな差が生まれる。具体的にどれくらい変わってくるのか、以下では一般的な自営業者とサラリーマンの手取り金額を比較してみよう。

年収1,000万円と仮定した場合の手取りシミュレーション

○自営業

自営業者の場合は、年収から以下の税金・社会保険料が差し引かれる。

・社会保険料:約135万円

・所得税:約135万円(課税所得×33%-63.6万円)

・住民税:約86.5万円(課税所得×10%)

・個人事業税:約28.7万円(「課税所得-290万円」に5.0%を乗じる)

おおよその手取り金額=年収-社会保険料-税金

=1,000万円-約135万円-(約135万円+約86.5万円+約28.7万円)

=約614.8万円

○サラリーマン

サラリーマンの場合は、年収から以下の税金・社会保険料が差し引かれる。

・社会保険料:約145万円

・所得税:約133万円(課税所得×33%-63.6万円)

・住民税:約85.5万円(課税所得×10%)

おおよその手取り金額=1,000万円-約145万円-(約133万円+約85.5万円)

=約636.5万円

(※住民税は均等割を含めない形で計算)

(※個人事業税の税率は事業内容によって異なる)

サラリーマンは社会保険料がやや高いものの、所得税・住民税は自営業者よりも軽い負担となる。また、個人事業税を負担する必要がないため、同じ年収ではサラリーマンのほうが手取り金額は多い。

なお、実際の手取り計算では所得控除や税額控除、住民税の均等割なども考慮しなければならない。そのため、上記のシミュレーションはあくまで目安の手取り金額となる。

自営業の「年収」はこのような時に申告が必要

自営業者の年収はどのような場面で申告する機会があるのだろうか。手取り年収は申告する必要はないが自身の実収入を把握するために確認しておきたい。しかし「税込年収」は主に「住宅ローン審査」「クレジットカード申し込み」などで申告が必要となる。

住宅ローン審査

住宅ローンの審査では、主に借入希望者の収入をもとに融資額が決定される。

収入を証明する書類として、会社員の場合は「支払金額」が記載された源泉徴収票を提出する。一方、自営業者の支払元は一箇所とは限らないため、所得税の確定申告書類と納税証明書の提出が必要だ。

金融機関によっては、直近2~3年分の確定申告書類が求められることもある。また、会社員は経費を差し引く前の「年収」で審査されるが、自営業者は「所得」で判断されるケースが多い。

ただし、専従者給与の控除金額などを経費としてみなさずに、所得として計算をする金融機関もある。専従者給与とは、配偶者をはじめ生計を一にしている親族に支払っている給与だ。例えば、配偶者に専従者給与を支払っている場合に、この金額が所得に含まれる審査であれば、配偶者を連帯債務者としたり収入合算したりして住宅ローン審査を依頼することも検討できる。

なお、審査の仕組みは金融機関によって異なるため、不安な人は事前に問い合わせをしておこう。

クレジットカード申し込み

ショッピング枠のみを利用する場合には必要ないが、キャッシング枠の利用を希望する場合には収入を証明する書類として確定申告書・納税通知書などが必要だ。またカード会社によっては事業内容を確認する書類の提出を求められる場合がある。ここでも住宅ローン審査と同様に確定申告書の「所得金額」の額をもとに審査が行われることが多い。

確定申告が必要になる年収のライン

自営業者・個人事業主の確定申告は、年間の所得金額が48万円を超えると必須になる。

この金額がラインになる理由は、全ての所得者に「基礎控除」が適用されるためだ。一部のケースを除き、年間所得からは48万円の基礎控除が差し引かれるため、年間所得が48万円未満の人は課税所得金額が0円になる。

また、普段はサラリーマンとして働いており、副収入が年間20万円を超えていない人も税務申告が免除される。ただし、源泉徴収されている場合は還付を受けられる可能性があるため、該当する人は毎年の確定申告を忘れないようにしたい。

自営業者・個人事業主が節税する方法3つ

一般的な会社員に比べると、自営業者は税負担が大きくなりやすい。そのため、中には控除が適用される制度を活用し、将来に備えながら節税をしている人も見受けられる。実際にどのような制度があるのか、以下では3つの方法を紹介しよう。

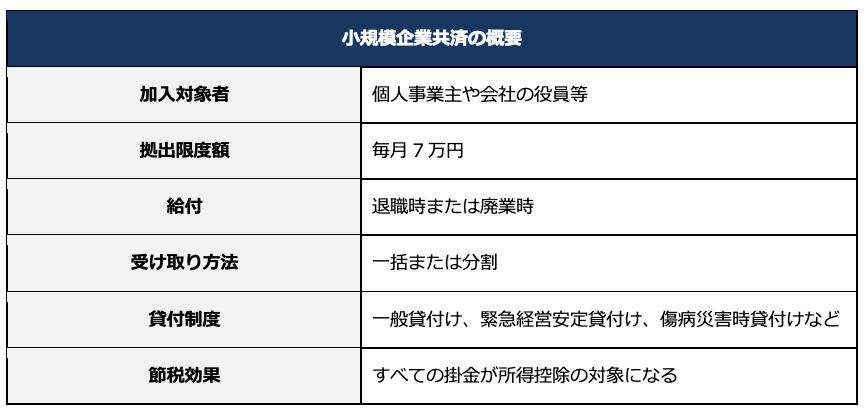

小規模企業共済

自身で退職金を積み立てられる公的制度「小規模企業共済」では、毎月の掛金がすべて所得控除の対象になる。低金利での借入も可能になるため、資金調達手段を増やす意味でも加入を検討したい。

例えば、毎月7万円の掛金を拠出する場合は、年間所得から84万円(7万円×12ヵ月)を控除できる。

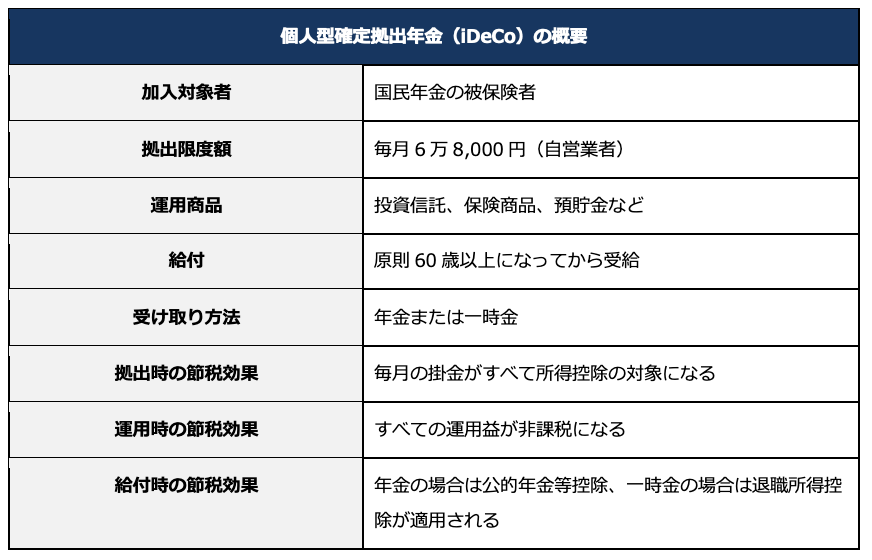

個人型確定拠出年金(iDeCo)

私的年金制度として活用される「iDeCo(イデコ)」も、毎月の掛金が所得から控除される制度だ。

iDeCoの魅力は、「拠出時・運用時・給付時」の3つのタイミングで節税効果が生じる点にある。預貯金などの元本確保型商品も用意されているため、安定した資産形成を目指している自営業者にも適している。

ただし、原則60歳以上になるまでは資産を引き出せないため、毎月の拠出額は慎重に検討したい。

青色申告特別控除

青色申告特別控除は、国から指定された方法で帳簿づけや申告を行うことで、最大55万円の所得控除を受けられる制度である。確定申告の度に最大55万円が控除されるのに加えて、毎年の専従者給与を経費にできるといった特典もあるため、積極的に活用したいところだ。

また、電子帳簿保存や電子申告をしている人は、毎年10万円の控除を上乗せできる。

自営業の年収・税金は会社員とは異なるため情報収集はかかさずに

今回解説したように、自営業者の年収の考え方は会社員とは大きく異なる。また自営業者の場合は税金・社会保険料などが会社員のように天引きされていないため払込方法も違う。特に税金・社会保険料などは、会社員の場合あらかじめ差し引かれた金額を給与として受け取るのに対して自営業者の場合には1年間の事業活動の成果によって後から決まる仕組みだ。

また、小規模企業共済やiDeCoなどの控除制度を活用すると、税負担を抑えられる可能性がある。生命保険にも「新生命保険料控除」「介護医療保険料控除」「新個人年金保険料控除」の3つの控除制度があり、2012年1月1日以降に契約した保険についてはそれぞれ最高4万円の所得控除がある。

まずは、今回解説した方法で現在の手取り年収を確認し、今後の手取り年収を増やす方策を検討してみよう。