給料や報酬が支払われるときに、必ずと言っていいほど引かれるのが源泉所得税である。ここでは主な源泉所得税について概要、計算方法について述べる。

目次

源泉所得税はどんな税金か?

概要本来、所得税は自分で所得を申告し、納税するものだ。しかし、これと並行して、給与や一部の報酬など特定の所得については支払う側が計算して納付するという制度が設けられている。これが源泉所得税である。

源泉徴収の納税対象、納税義務者、納税方法

ここではどのようなものが源泉徴収の対象となるのか。まただれが納めることとなるのかについて説明する。

納税対象

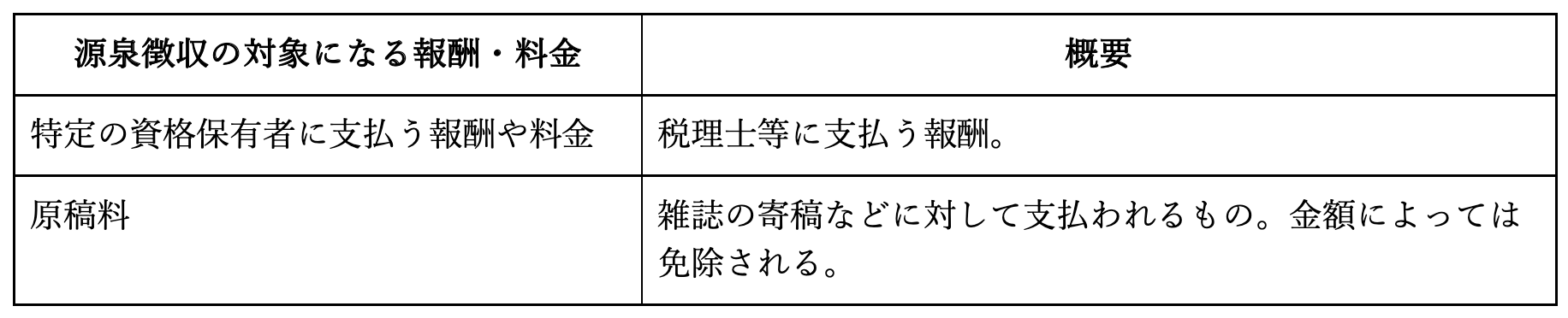

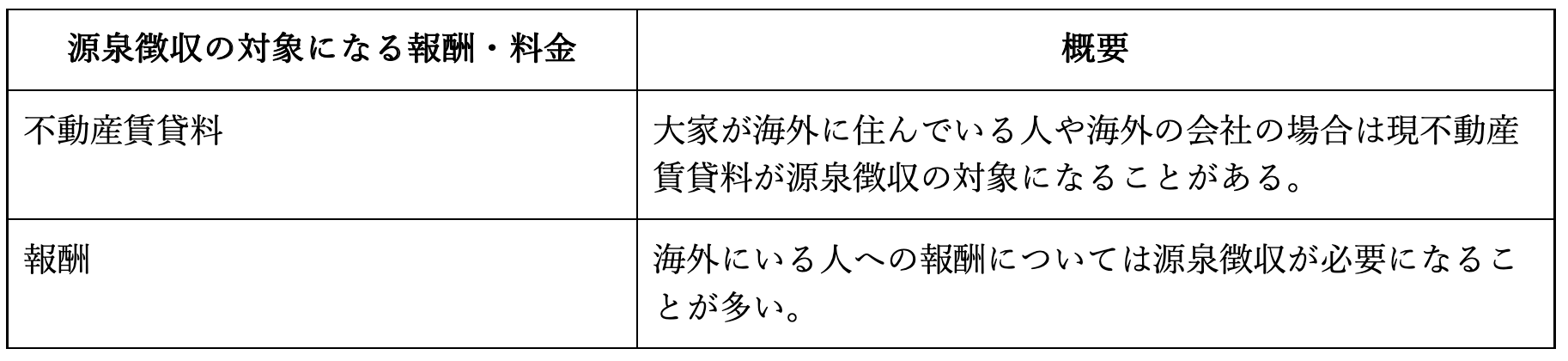

源泉徴収の納税対象となるものとしてよく知られているものは給与・賞与や株式の配当金だ。しかし、これ以外にも源泉徴収の対象となっているものは数多い。主な納税対象について以下に記す。

1. 個人への報酬

2. 海外にいる人への支払い

納税義務者

源泉徴収はどんな人が納めるべきか。例えば、私達が生活する中では先に述べたもののうち、弁護士や税理士の報酬について普通源泉徴収しない。

実際に納税義務があるのは、個人事業主や法人だ。

個人事業主は全員ではなく、従業員を雇っている場合(例外あり)で事業に関する場合のみである。

納税方法

源泉徴収の納税方法は以下の通りである。

まず、支払いに先立って一定の計算方法(後述)に基づいて支払金額に対して支払う税額を計算する。それは預かる。

預かった源泉税については期日までに税務署に納めることとなる。この期日は通常支払相手に代金などを支払った翌月10日までであるが、場合によっては給与や税理士などへの報酬について年2回、1月と7月にすることもできる。

給料にかかる源泉徴収の計算方法

源泉徴収されるものの代表例として給料がある。ここでは、給料の源泉徴収やその計算方法について説明する。

甲欄、乙欄

給料の源泉徴収の計算方法としては主に甲欄、乙欄と丙欄の3種類の表を用いる。通常の給与では甲欄と乙欄が用いられる。

甲欄と乙欄の適用の違いは、雇用主に「給与所得者の扶養控除等申告書」を提出している場合は甲欄、そうではない場合は乙欄が適用されることだ。

基本的な計算方法(甲欄)

甲欄が適用される給与について、源泉所得税を計算する方法は以下の通りだ。

まず、以下の式で社会保険料控除後の給与等の金額を計算する。

給与の金額(非課税となる通勤手当などは除く) - 社会保険料等の金額

次に、扶養親族等の人数を数える。主な数え方は以下の通りだ

・ 16歳以上の扶養親族、配偶者控除、38万円の配偶者特別控除の対象者はその数を数える。

・自身が障害者、寡婦やひとり親等の場合、それぞれについて1名足す。

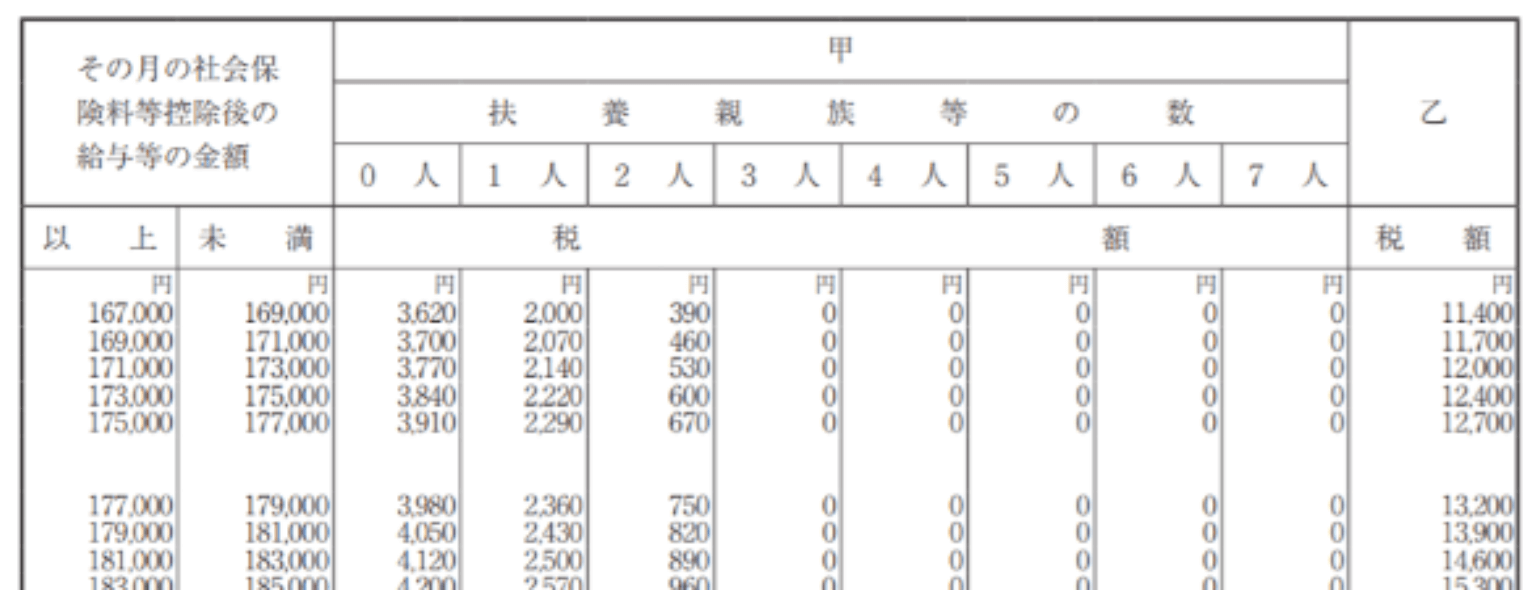

最後に、 国税庁が公表している以下の源泉徴収税額表を使って、社会保険料控除後の給与等の金額と扶養親族等の数から源泉徴収税額を求める。

基本的な計算方法(乙欄)

乙欄では甲欄と同じ方法で社会保険料控除後の給与等の金額を計算し、乙欄の表に当てはめて税額を計算する。

報酬

すべての報酬が対象とはならない

報酬も源泉徴収の対象となるが、行政書士に対するものは不要などの例外がある。

そのため報酬の支払いについては税務署や税理士に確認していただきたい

計算方法

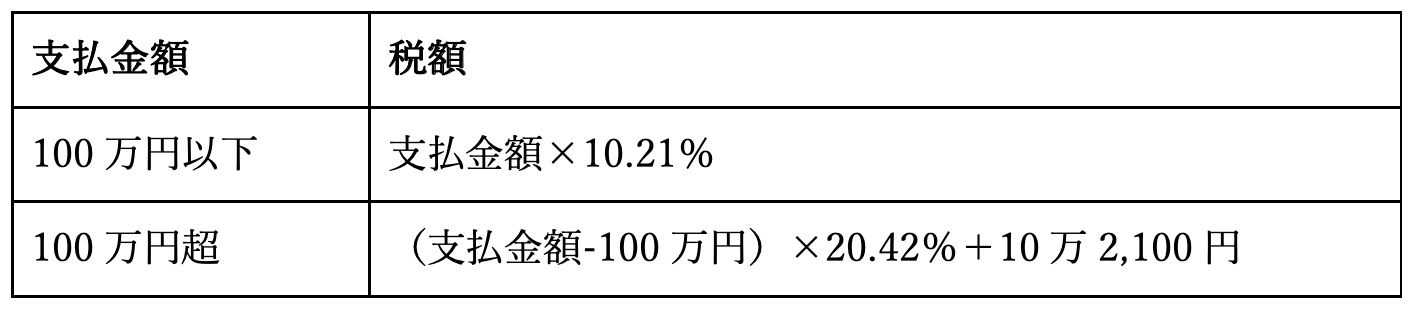

計算方法は以下の通りだ。

1.通常の計算

原稿料、弁護士、公認会計士、税理士の報酬は以下のとおりに計算する。

2.司法書士、土地家屋調査士、海事代理士の場合

支払金額から1万円を差し引き、残額に10.21%をかけて計算する。

海外への支払いの源泉税

海外への支払いについても源泉徴収が必要となる。例えば、海外に住んでいる人に家賃や報酬を支払う場合だ

これらについても支払いに際して源泉徴収し、翌月10日までに納付が必要となる。

徴収される側が注意しておきたいポイント

源泉徴収される側が注意しなければならない点も多くある。

まず、源泉徴収された側はそれで終わりではなく、報酬などについては申告することが必須となる。源泉徴収税はあくまでも税金の前払いであり、それで終わるものとは限らない。

次に、申告しなくていいが、申告したほうが有利になるケースも多くある。例えば株式の配当金は申告しなくてもいいが、申告したら税金が還付され有利になることもある。

源泉徴収について理解を深めよう

源泉徴収は、給料以外で、原稿料、士業に対する報酬などでも発生する。ビジネスの上では多くのことで源泉徴収がからむ。支払いに際しては源泉所得税の控除、納税の流れを再確認し、慌てることのないようにしておきたい。

源泉徴収に関するQ&A

Q.源泉徴収が発生するのはどういうとき?

A. 源泉徴収が行われるのは主に以下の支払いがあったとき。

・給与・原稿料や弁護士、税理士、司法書士などへの報酬

・非居住者(海外に住んでいる人) に対する家賃 (例外あり)

このほかにもあるので普段行われない取引があった場合は調べていただきたい。

Q.源泉徴収した税金の納め方は?

A 源泉徴収した税金の納め方は、原則として支払った翌月10日までに税務署や銀行などを通じて納付する。ただし、一部については年2回1月と7月にすることもできる。納付方法は一般的には納付書に必要な事項を記載の上、銀行や郵便局等で支払う。

文・中川崇(税理士)