こんにちは。日本M&AセンターIT業界専門グループの齋藤です。

この度当社IT業界専門グループは、2023年7月26日(水)にIT・スタートアップ経営者向けのセミナーをオンライン開催しました。

【第1部】ではIT業界専門グループグループリーダーの竹葉聖が「IT・スタートアップ業界の最新M&Aトレンド」をテーマに直近のM&Aの概況や業界内で成長戦略型のM&Aが増えている理由について解説いたしました。

【第2部】では株式会社クラウドワークスの代表取締役社長 兼 CEO 吉田 浩一郎氏に日本M&Aセンター 代表取締役社長 三宅 卓との対談形式で、「M&A戦略」や「生産性向上施策」について語っていただきました。本コラムではセミナーの要点をお伝えします。

【第1部】IT・スタートアップ業界の最新M&Aトレンド

第1部講師:竹葉聖(株式会社日本M&Aセンター業種特化事業部IT業界専門グループ グループリーダー)

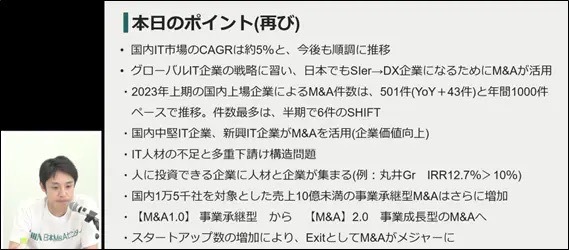

現在、IT業界は他の業界に比べ非常にM&Aが活発です。この理由を解き明かすために、IT業界のトレンドを見てみましょう。

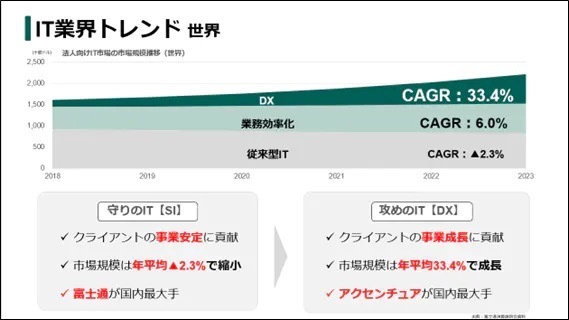

IT業界のトレンド(世界)

売上高1兆円超の大手SIerのトレンドとしてはDX事業への転換が挙げられます。

法人向けIT事業の市場規模は堅調に拡大することが予想されていますが、内訳を見てみると従来型ITはCAGR▲2.3%で縮小、DXはCAGR33.4%で成長しています(※1)。

そこで、大手SIer各社は従来型のSI事業から成長が見込めるDX事業へのビジネスモデル転換を図っており、その手段としてM&Aが活用されているのです。 (※1)CAGR:年平均成長率。指定期間の成長率から1年あたりの幾何平均を求めたもの。

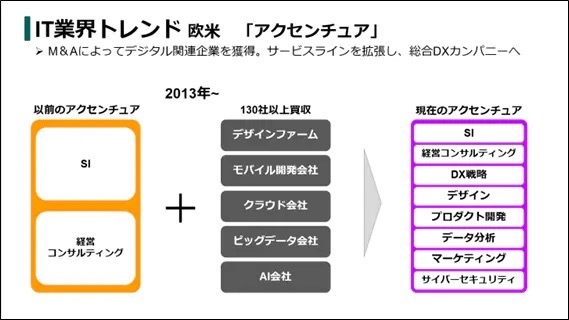

IT業界のトレンド(欧米)

M&Aを活用してDX企業へ転身を遂げた代表例としてはアクセンチュアが挙げられます(※2)。

2013年以前は、SIと経営コンサルティングの2つの事業を行っていたアクセンチュアですが、130件以上の買収を実施したことでDX領域において網羅的なサービスを提供できるようになり、現在はDXの王者として君臨しています。

(※2)アクセンチュア:アイルランドに登記上の本拠を置く総合コンサルティングファーム。世界120ヵ国以上の国に9,000社のクライアントをもつ。

IT業界のトレンド(日本)

一方で、日本のSIerはDX市場において世界から5年遅れていると言われていますが、国内最大手の富士通は、クライアントの事業安定に寄与する従来型IT事業「For Stability」から、事業成長に寄与するDX事業「For Growth」への転換を図っており、2019年1月から2023年7月現在までで11件の買収・資本参加を実施しています。

富士通以下SIer各社も同様の動きをしており、今後国内でDX関連企業の獲得競争が繰り広げられると予想されています。

以上が売上高1兆円超の大手SIerでM&Aが活発な理由ですが、中堅・中小IT企業のM&Aも非常に活発です。

中堅・中小IT企業のM&A

中堅・中小IT企業のM&Aは2つに分類できます。

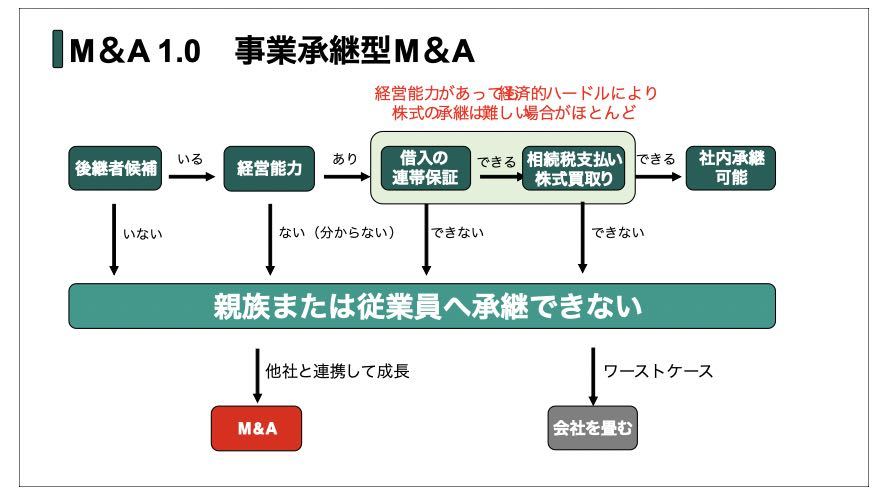

①事業承継型M&A

まずは事業承継型M&Aです。

1980年代から1990年代にかけて独立した経営者が現在ちょうど60代から70代に差し掛かっており、事業承継を検討する世代になっています。

「経営権」は社内にいる従業員や親族へ承継されることも多いですが、連帯保証の引継ぎ、相続税の支払い(親族承継の場合)、株式買取り(従業員承継の場合)といった経済的な問題がネックとなり「株式」の承継が難しくなるため、事業承継の手段としてM&Aが選択されています。

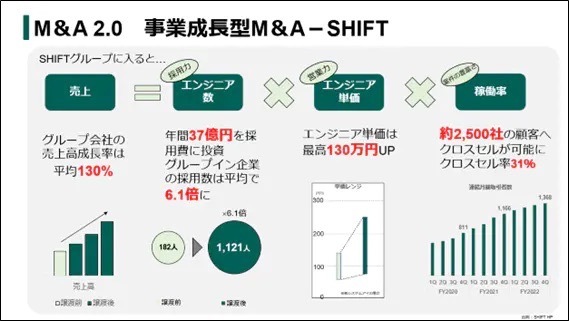

②事業成長型M&A (例:SHIFT)

一方で、近年増えているのが大手企業と手を組むことによって非連続的な成長を目指す事業成長型M&Aです。

SHIFTグループ(※3)に入った場合を例に取ると、グループ全体で年間37億円をエンジニアの採用費に投資することによりグループ企業の採用数は平均で6.1倍に増加しました。

また、2,500社の顧客に対するクロスセルで稼働率やエンジニア単価も大幅に向上しており、グループ入りした企業の売上高は平均で130%成長しています。

(※3)株式会社SHIFT:2005年9月創業のソフトウェア品質保証・テスト企業。2022年8月期の売上高は648億円。東証プライム上場。

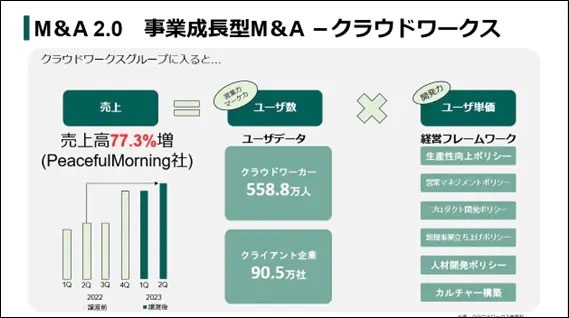

②事業成長型M&A (例:クラウドワークス)

さらに、SIerだけでなく自社サービスをもつIT企業の場合も同様です。

クラウドワークスグループ(※4)に入った場合を例に取ると、2022年10月期にグループ入りしたPeaceful Morning(※5)は、クラウドワークスの豊富なユーザデータや経営フレームワークを活用することで、グループ入り後に前年同期比で売上高が77.3%増加しており、早速M&Aによる成長を実現しています。

このようにM&Aは事業承継だけでなく成長の手段としても使われ始めていますが、業承継型M&Aで譲渡する経営者の年代は60代から80代が多かった一方、事業成長型M&Aは20代から50代がボリュームゾーンとなっており、若くして譲渡を行う経営者が増加しています。

(※4)株式会社クラウドワークス:2011年創業。事業内容はクラウドソーシングサービスの運営。22年9月期売上高105億円。東証グロース上場。

(※5)Peaceful Morning株式会社:2018年9月創業。事業内容はRPA専門メディア、RPA人材マッチングサービスの運営。2022年10月にクラウドワークスが子会社化。

スタートアップのM&A

第1部後半ではスタートアップのM&Aについて解説しました。

スタートアップ経営者であれば誰もがIPOを夢見たことがあるのではないでしょうか。

しかし、IPOは簡単ではありません。

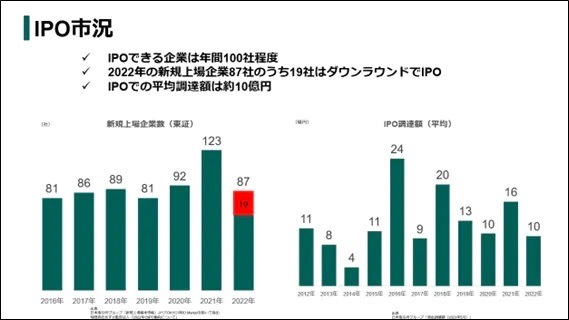

2022年に東京証券取引所の本則市場(プライム・スタンダード・グロース)に新規上場した企業はわずか87社、そのうち19社は直近調達時より低い評価額でのIPOとなっています。

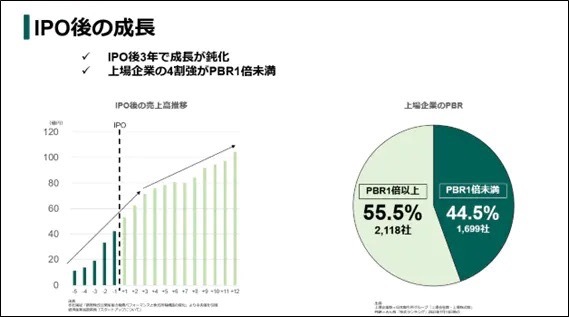

また、晴れて上場したとしてもIPOで調達できる資金は平均約10億円と少なく、上場後の成長は3年ほどで鈍化する傾向があります。

実際、上場企業の44.5%はPBR1倍未満であり、上場がゴールとなってしまっている企業が少なくありません。

そこで当社が提案するのがM&AによるExitです。

日本では「IPOできなかったスタートアップが仕方なく取るExit手段がM&Aである」と捉える方が少なくありませんが、第1部前半で解説したようにシナジー効果が見込める企業と組めば非連続的に成長することも可能です。

また、上場企業グループに入れば信用や資金力の面で上場に準じる効果を得ることもでき、M&Aは成長戦略として有用であるといえます。

さらにリスクを取った投資家や起業家がM&Aで早期にリターンを得ることができるようになれば、スタートアップを起業したりスタートアップへ投資したりするインセンティブが増大するため、より強いスタートアップエコシステムが確立されるはずです。

例えば、イーロン・マスクはPayPalをeBayに売却しましたが、その資金をスペースXやテスラに投じ、より壮大なビジネスに挑戦しています。

ポイント

【第2部】日本の生産性を向上させる「YOSHIDA300」とM&A戦略

画面左上:吉田 浩一郎氏(株式会社クラウドワークス 代表取締役社長 兼 CEO)

同下:三宅 卓(株式会社日本M&Aセンター 代表取締役社長)

第2部では、国内最大手のクラウドソーシングサービス運営企業で、2011年の創業後わずか3年で東証マザーズへ上場し、既に7件のM&A実績があるクラウドワークスの代表取締役社長 兼 CEO吉田 浩一郎氏をお招きし、当社代表取締役社長の三宅 卓との対談形式で、「M&A戦略」や「生産性向上施策」について語っていただきました。

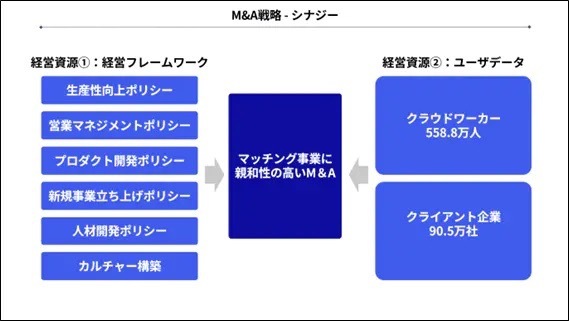

クラウドワークスは「経営フレームワーク」や「ユーザデータ」といった自社の経営資源を注入してシナジーを創出できる企業とのM&Aを志向しています。

同社は558万人のワーカーと90万人の企業が登録する国内最大級のクラウドソーシングプラットフォーマーですが、プラットフォームビジネスには需要側と供給側どちらを先に獲得するべきかという「鶏が先か、卵が先か問題」が付きまといます。

例えば、新たにクラウドソーシングサービスを立ち上げようとすると、ワーカーがいないのでクライアント企業が集まらない、その反対にクライアント企業がいないとワーカーが集まらないという問題が生じます。

スタートアップ企業が限られた経営資源の中でユーザを集め利便性の高いプラットフォームを構築することは容易ではありません。

自社の保有するユーザデータを買収した企業に活用してもらうことでシナジーを創出するというのがクラウドワークスのM&A戦略です。

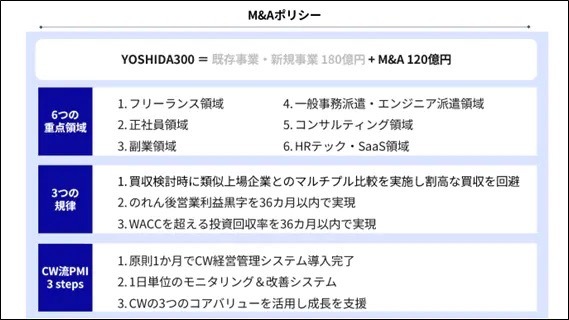

また、クラウドワークスは中期経営目標「YOSHIDA300」において、M&Aによって売上120億円を積み上げることを発表しましたが、戦略なき多角化や高値掴み、PMIの失敗を防ぐために、事前にポリシーを設定しM&Aを検討しています。

PMIは「交渉2割、PMI8割」といわれるほど重要でありながら大半の企業は疎かにしてしまっているのが現状ですが、クラウドワークスでは「PMI 3steps」を定めることで、安心してグループ入りしてもらい、M&A後早期にシナジーを創出することに成功しています。

最後に

以上が今回のセミナーの要点になりますが、本コラムに掲載した情報はあくまでも2時間のセミナー内容の一部分です。

業種特化事業部IT業界専門グループでは定期的にセミナーを開催しておりますので、より詳細な情報をお知りになりたい場合は、次回開催のセミナーにぜひご参加いただきますようお願いいたします。

著者

千葉県出身。神戸大学法学部卒業後、「中堅・中小企業の技術・想いを次世代に繋ぐ」という志のもと新卒で日本M&Aセンターに入社。 現在は、ITソフトウェア業界を専門にM&A支援業務へ取り組んでいる。