親族や他人から財産をもらった人には贈与税が課税されます。贈与税は自動的に請求されるものではなく、自分で税務署に申告して納税します。

中には「税務署に申告しないで、贈与税を払わないでおこう」と思う人がいるかもしれませんが、贈与税の申告漏れや脱税はいつか必ずばれてしまいます。

この記事では、贈与税の申告漏れや脱税はどうやってばれるのか、さまざまな事例をもとに税務署の調査の方法をご紹介します。

1.110万円を超える贈与を受けた人は贈与税の申告が必要

財産をもらった人は、次のように贈与税を申告して納税しなければなりません。

・毎年1月1日~12月31日の間にもらった財産の合計が110万円を超えるとき

・翌年の2月1日~3月15日の間に税務署に申告して納税する

親から子供へというように家族から財産をもらった場合でも課税の対象になります。ただし、生活費や教育費など扶養の範囲であれば課税されません。

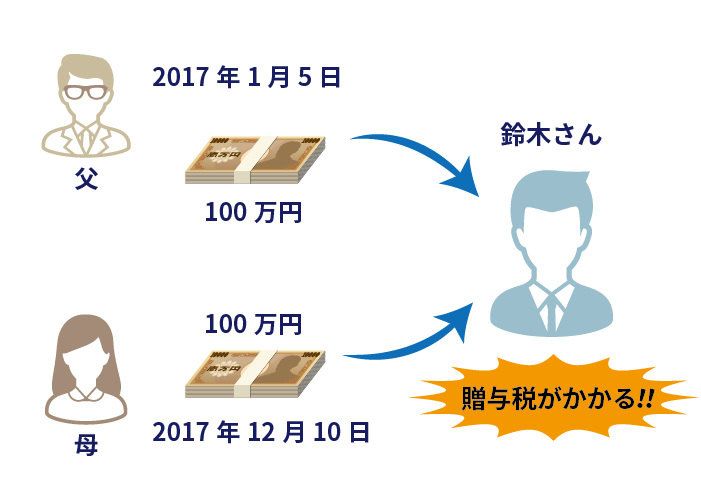

複数の人から財産をもらったときは、それぞれの金額が110万円以下であっても合計が110万円を超えれば課税の対象になります。

2.贈与税の申告漏れ・脱税はどうやってばれるのか?

前の章でお伝えしたように、贈与税は翌年に申告と納税をします。期間が開いてしまうことから申告を忘れたり、悪質な場合は申告しなかったりすることもあります。しかし、贈与税の申告漏れ・脱税は必ずばれてしまいます。

この章では、贈与税の申告漏れ・脱税がばれるさまざまなケースをご紹介します。

2-1.不動産の贈与・購入資金の援助は登記情報でばれる

土地や建物を所有することになった場合は、権利関係を明確にするため登記を行います。

不動産の登記が行われれば、その内容は法務局から税務署に提供されます。また、登記のときに納める登録免許税からも登記に関する情報が把握されます。つまり、不動産の贈与は税務署に筒抜けになっていて、贈与税を申告しなければいずれ見つかってしまいます。

不動産を現物でもらった場合だけでなく、資金援助を受けて不動産を購入した場合でも税務署にばれてしまいます。

税務署は登記情報をもとに、不動産を購入した人へ「お買いになった資産の買い入れ価額などについてのお尋ね」という文書を発送します。

文書では次のような内容が尋ねられます。

・不動産を購入した人の職業、年収

・不動産の所在地、売主の住所・氏名、購入金額など

・購入資金をどのようにして調達したか(自身の預貯金、借入金、資産の売却代金、贈与を受けた資金など)

回答は任意ですが、回答しなければ贈与を隠していることが疑われてしまいます。回答しても内容に不審な点があれば調査が行われます。

登記しないことはおすすめできません

不動産を現物でもらったときに登記をしなければ税務署にはばれないかもしれません。しかし、贈与税を回避する目的で登記しないことはおすすめできません。登記をしなければ、第三者に権利を主張することができません。登記の上ではいつまでたっても贈与した人のもののままであり、後でトラブルになることも考えられます。贈与した人が死亡した場合は、相続登記をしない限り相続人全員の共有となり、権利関係が複雑になってしまいます。 なお、贈与をしてから贈与税の時効(最長7年)を待って登記した場合は、登記の日に贈与があったとみなして贈与税が課税されます。贈与した日を証明するために不動産の贈与契約書を公正証書で作成したとしても認められません。

2-2.現預金の贈与は相続のときにばれる

現預金をもらった場合は、それだけで税務署にばれることはありません。国民一人ひとりの預金の動きを税務署が常に把握することは現時点では困難であり、銀行を経由しない現金のやりとりの把握はさらに困難です。

しかし、現預金の贈与は贈与者が死亡して相続があったときにばれるケースが多く見られます。

贈与者の死亡届を役所に出すと、そのことは税務署に通知されます。税務署は死亡した贈与者の過去の所得や預金の流れを調査して、相続税がかかるかどうかを検討します。

その過程で高額の預金の出し入れが見つかれば、相続人に確認することがあります。お金の使いみちが贈与にあたるのであれば、過去にさかのぼって贈与税が課税されます。

将来はマイナンバーで把握される可能性も

税務署が預金の動きを常に把握することは現時点では困難ですが、将来は把握されるようになるかもしれません。

2018年(平成30年)1月1日から預金口座とマイナンバーのひも付けが行われています。既存の口座については猶予されていますが、将来は義務付けられる可能性があります。

既存の口座とマイナンバーがひも付けされることになった場合は、税務調査の方法も変わることになるでしょう。

2-3.支払調書で贈与が筒抜けに

事業者から税務署に提出される支払調書でも贈与がばれることがあります。

支払調書で贈与がばれるケースとしては、次のような事例が考えられます。

・保険金をもらったとき

・貴金属(金・プラチナ)を換金したとき

・海外に送金してもらったとき

2-3-1.保険金をもらったとき

生命保険などの保険金をもらったとき、保険会社は税務署に支払調書を提出して保険金の内容を報告しています。

保険会社が支払調書を提出する基準は次のとおりです。

・死亡保険金、満期保険金、解約返戻金等:1回あたり100万円を超えるとき

・年金給付金:年間20万円を超えるとき

・死亡による契約者の変更があったとき(解約返戻金が100万円以下の場合も含む)

死亡保険金は相続税の対象になることがほとんどですが、被保険者と契約者(保険料を払った人)と受取人の三者がそれぞれ異なる場合は贈与税の対象になります。その他の保険金でも、保険料を払った人と保険金をもらった人が異なる場合は贈与税の対象になります。

支払調書には被保険者と契約者と受取人が全て記載されるため、税務署に提出された時点で贈与税の対象になる保険金の受け取りはばれてしまいます。

死亡保険金と税金の関係については、「死亡保険金にかかる税金3パターン(所得税・相続税・贈与税)」を参照してください。

2-3-2.金・プラチナを換金したとき

貴金属をもらった場合、それだけで税務署にばれることはありません。しかし、業者を通じて売却した場合は税務署にばれてしまいます。

金・プラチナの地金やコインの売却について、1回の取引金額(手数料控除前)が200万円を超えた場合、貴金属業者は税務署に支払調書を提出します。

業者を通じて多額の金・プラチナを売却した場合は、貴金属の現物や購入資金の出どころを疑われる可能性があります。

2-3-3.海外に送金してもらったとき

財産をもらう人が海外にいる場合は贈与税の対象にならないと考えている人もいるようです。しかし、原則として財産をあげる人が国内にいれば、財産をもらう人はどこにいても贈与税の課税対象になります。

1回あたり100万円を超える資金を海外に送金する場合は、金融機関から税務署に国外送金等調書が提出されます。つまり、100万円を超える海外送金は税務署にすぐにばれてしまいます。

なお、留学費用や生活費の仕送りであれば贈与税の対象にはならないので、税務署から問い合わせがあった場合は事情を説明すればよいでしょう。

2-4.オークションで高額商品を落札してもばれる

税務当局は近年、ネットオークションの調査にも力を入れています。主に、オークションに出品して利益を得た人について申告漏れや脱税がないかを調査しますが、商品を落札した人も調査の対象になることがあります。

ネットオークションでは高額の商品が出品されることもあります。高額商品を落札した人がいれば、税務署は落札者がその代金をどうやって調達したかを調べます。

ネットオークションは匿名で行われることが多いですが、オークションを運営している会社に依頼して落札者の身元に関する情報提供を受けることもあります。

3.贈与税を正しく申告しないと結局損をする

ここまでお伝えしたように、贈与税の申告漏れ・脱税は必ずばれてしまいます。

申告漏れや脱税が見つかった場合は、納めていなかった贈与税を納めるだけでなく、以下のようなペナルティが課されます。

・無申告加算税:申告を忘れていたことに対するペナルティとして課税

・重加算税:わざと申告しなかったなど悪質な場合に無申告加算税の代わりに課税

・延滞税:納税が本来の期限より遅れたことに対するペナルティとして課税

これらの加算税が加わることで、はじめから正しく申告するよりも損をする結果になってしまいます。

贈与税に関する加算税・延滞税の仕組みや税率については「【事例で見る】贈与税を支払わなかった場合における加算税の全てを徹底解説!」を参照してください。

4.もらった財産に贈与税がかからない3つの方法

年間で110万円を超える財産をもらった場合は贈与税がかかります。ただし、一定の条件にあてはまる場合は贈与税を0にすることができます。ここでは次の3つの方法をご紹介します。

・暦年贈与をする

・相続時精算課税制度、住宅取得等資金の特例、配偶者控除など各種非課税制度を利用する

・生活費や教育費などに充てる

4-1.暦年贈与をする

はじめにお伝えしたように、贈与税は年間で110万円を超える贈与を受けた場合に申告しなければなりません。つまり、年間に受けた贈与が110万円以下であれば申告の必要はありません。

暦年贈与として年間110万円以下の贈与を繰り返して受けることで、贈与税を払うことなくまとまった金額の贈与を受けることができます。

なお、贈与の金額と期間があらかじめ決められている場合は、連年贈与として「毎年の贈与額×年数」の金額が一括贈与されたことになります。その場合は高額の贈与税が課税されてしまいます。

暦年贈与や連年贈与についての詳しい内容や実行する上での注意点については、下記の記事を参照してください。

暦年課税での贈与を利用して財産を100万円多く残す方法とは 「暦年贈与」の仕方を間違えると相続対策が無意味になる! 知らないと思わぬ贈与税リスクがある連年贈与を徹底解説

4-2.各種非課税制度を利用する

次にあげるように、贈与税には一定の条件のもとで贈与税を非課税にするさまざまな制度があります。条件にあてはまればもらった財産の贈与税を0にすることができますが、贈与税の申告や専用口座の開設などの手続きが必要です。

・相続時精算課税制度:親子間であれば2,500万円まで一旦は非課税

・住宅取得等資金の特例:マイホーム購入の資金援助は最大3,000万円まで非課税

・教育資金の一括贈与の特例:教育資金の援助は1,500万円まで非課税

・贈与税の配偶者控除:結婚20年以上の夫婦間の自宅の贈与は2,000万円まで非課税

・結婚・子育て資金の一括贈与の特例:結婚や子育て資金の援助は1,000万円まで非課税

・障害者への贈与:最大6,000万円まで非課税

これらの制度の詳細については、下記の記事を参照してください。

贈与税に関する全知識|税率・計算方法から6つの非課税制度まで徹底解説

なお、教育資金の一括贈与の特例と結婚・子育て資金の一括贈与の特例については、2019年(平成31年)4月1日から制度の内容が変更されています。財産をもらう人について所得制限(1,000万円以下)が設けられたことが主な変更点ですが、詳しくは税理士に確認してください。

4-3.生活費や教育費などに充てる

夫婦、親子、兄弟姉妹など扶養家族の間で生活費や教育費として贈与されたものには贈与税はかかりません。家族を扶養するためのお金のやりとりに課税することは適切ではないからです。

学費や下宿先での生活費を親に負担してもらう場合や、結婚費用や出産費用を援助してもらう場合などでは贈与税はかかりません。ただし、通常必要とされる範囲を超えている場合は課税の対象になる可能性があります。

また、生活費や教育費として贈与を受けたにもかかわらず、株式、不動産、車の購入など本来の用途以外に使った場合は贈与税が課税されます。

5.まとめ

ここまで、贈与税の申告漏れや脱税はどうやってばれるのか、代表的な事例をご紹介しました。

贈与税は申告しなかったとしてもさまざまな方法で調査が行われ、いずれはばれることになってしまいます。申告漏れや脱税がばれた場合は、本来の税額を納めるだけでなく加算税や延滞税などペナルティもかけられます。

贈与税には、一定の条件のもとで非課税になるさまざまな制度があります。正しい方法で贈与税を低く抑えたい場合は、贈与税に詳しい税理士に相談してみてはいかがでしょうか。

(提供:税理士が教える相続税の知識)