長引くコロナ禍において、資本金を「減資」する企業が急増しています。東京商工リサーチによれば、2021年3月末までに資本金を減資した企業は3321社(前年比35.6%増)で、特に資本金を1億円以下に減資した会社は997社(同39.4%増)とのことです。

今回は、資本金を1億円以下へ減資する企業の狙い、また減資に必要な手続きと会計処理についてザックリ解説したいと思います。

資本金とは

まず、資本金について確認していきましょう。

資本金は、株主が会社に出資した金額の一部です。一部というのは、会社法では株主の出資額の半分までは資本準備金にできるためです。

例えば1,000万円出資して株式会社を設立する場合、資本金は最低500万円となります(その場合、資本準備金は500万円となります)。会社は出資者である株主に対して出資の証明書を発行します。これが株式(株券)です。

会社設立後、例えば新規事業のための追加資金が必要になった時、新たに株主や投資家から出資を受けると資本金は増加します(これを増資と言います)。なお、資本金は会社の登記事項ですので、増資等により資本金が変動する場合は一定期間内に法務局で登記内容を変更する必要があります。

資本金が大きい会社ほど、財務基盤が安定している、事業規模が大きい、安心して取引できるなどと一般的に評価されます。もちろん会社の事業運営を左右する要因は様々なものがあります。資本金の多寡だけで社会的に信用のある企業だと評価することは適切ではありません。

減資とは

減資は会社法上、資本金を減少する手続きです。減資には実際に出資額を株主に払い戻す「有償減資」と帳簿上の資本金の金額を減少する「無償減資」があります。

減資は、会社の財産を減少させるという重要な行為に当たるため、原則として株主総会の特別決議が必要になります。また会社財産の減少によって不利益を被るおそれのある債権者に対する保護手続きも必要になります。

(注)厳密には、減資は資本金の金額のみを減少させる行為であり、株主へ資本金を払い戻す有償減資は、減資と減資によって生じた資本剰余金等の配当という2つの行為の組み合わせとなります。

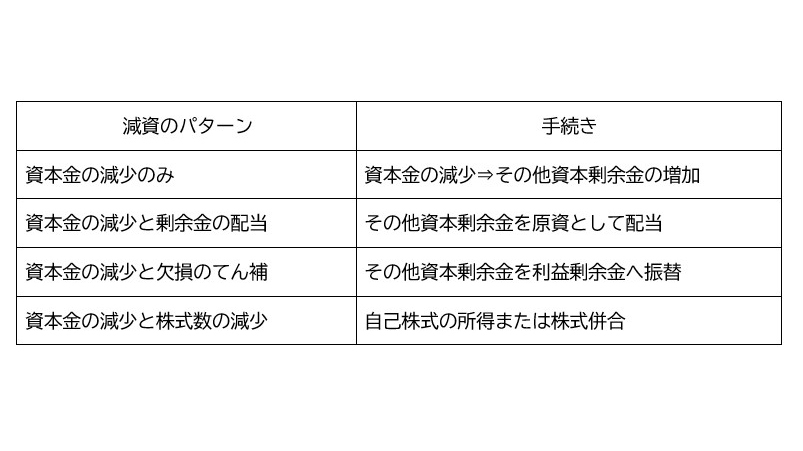

減資のパターン

代表的な減資のパターンを以下に示します。

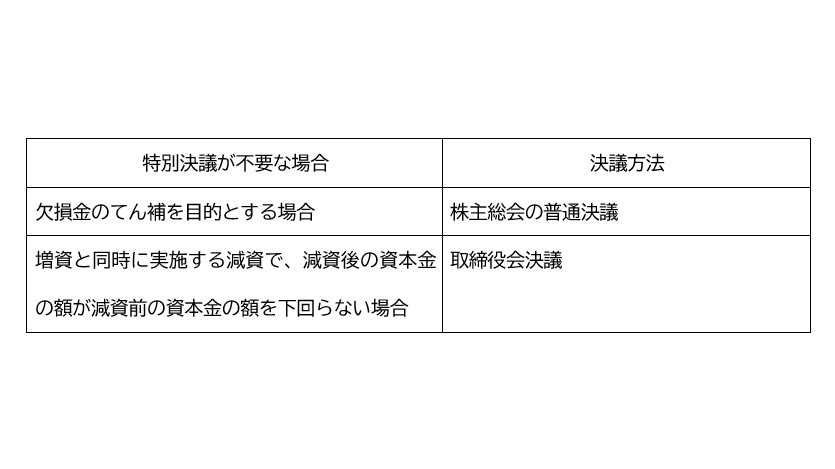

減資の決議方法

減資には、原則として株主総会の特別決議(過半数の株主が出席の上、2/3以上の賛成)が必要になりますが、欠損金のてん補を目的とした減資等、株主への影響が大きくないと考えられる場合は、株主総会の普通決議や取締役会での決議が可能です。

減資を実施する場合には、官報で公告をするとともに、会社が把握している債権者(「知れたる債権者」)に対して個別の通知(催告)をする必要があります。その後、異議申立期間(1ヵ月以上)等の債権者保護手続き等の終了をもって減資の効力が発生します。

株主総会の決議をもって、すぐに減資ができるというわけではなく、効力発生までにはある程度の時間が必要となります。減資により資本金が剰余金(その他資本剰余金)へ移行すると、配当や自己株式の取得によって会社財産が株主へ流出することになり、債権者の利益を損なうおそれがあります。そこで、減資においては債権者保護手続きが必要になります。

減資の会計処理

次に、主な会計処理について説明します。

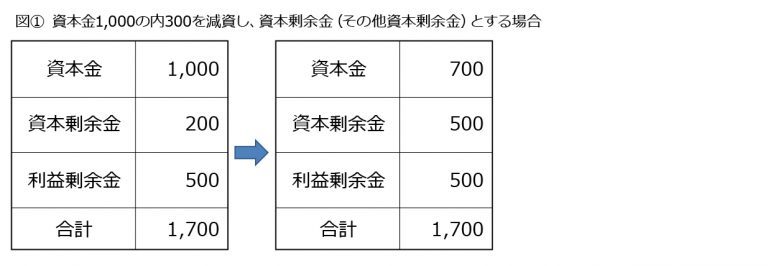

(1)単純な減資の場合

資本金の一部分を減少する場合は、以下となります。

なお、剰余金を配当する場合、会社法上、配当の一定割合を資本準備金または利益準備金として積み立てる必要がありますが、ここでは簡略化のため割愛します。

(会計処理)

資本金の減少分は、資本剰余金(その他の資本剰余金)へ振り替えられます。会計では、会社と株主との取引である資本取引と、会社の事業取引である損益取引を明確に区分しており(資本取引・損益取引区分の原則)、資本金の減少分を利益剰余金へ振り替えることはできません。

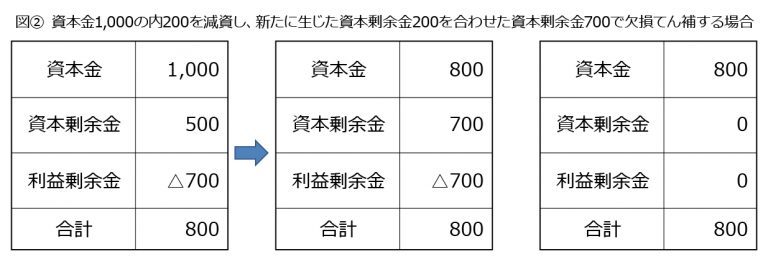

(2)資本金の減少分で欠損金をてん補する場合

欠損とは、貸借対照表上、利益剰余金の繰越利益剰余金がマイナスの状態です。手続きの完了により減資の効力が発生する場合は、以下の会計処理となります。

(会計処理)

原則として、減資によって生じたその他資本剰余金を利益剰余金(繰越利益剰余金)へ振り替えることは出来ませんが、欠損金のてん補の場合に限り、前期末決算時点での欠損金の金額の範囲内でその他資本剰余金から利益剰余金への振替が認められます。

衣料品販売を手掛けるジーンズメイトや、外食チェーン「かっぱ寿司」を運営するカッパ・クリエイトは、減資の目的の1つに「今後の資本政策の柔軟性・機動性の確保」を挙げています。過去の赤字経営から脱却し、黒字基調になったとしても、欠損金が存在するなど分配可能額がマイナスである限り配当や自己株式の取得を実施することはできません。

赤字による無配を我慢してきた株主の中には、黒字になったのに配当しないのかと不満を持つ株主もいるでしょう。そこで、減資及び欠損金のてん補を行うことにより、その後利益が発生した時点で配当や自己株式の取得が可能になる等の経営意思決定の自由度を保つことができます。

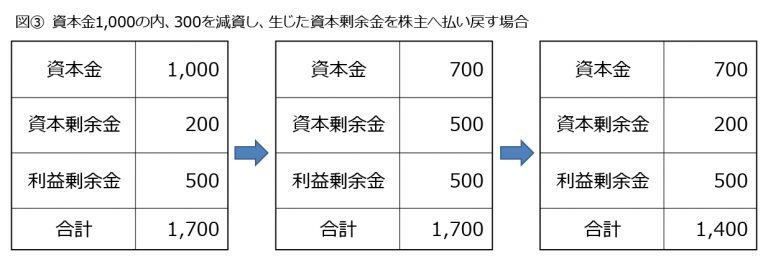

(3)剰余金の配当を伴う場合

減資によって生じたその他資本剰余金を原資として株主へ配当する場合は、以下の会計処理となります。

(会計処理)

(注)税務上は、株主においてみなし配当課税が生じることがありますが、簡略化のため、みなし配当に係る会計処理は割愛します。

減資のメリット

減資の代表的なメリットとして(a) 欠損金の解消 (b)優遇税制の適用、が挙げられます。

(a) 欠損金の解消

コロナ禍における減資の目的に1つに財務体質の改善が挙げられますが、これは減資による欠損金の解消を意味します。

この場合、減資によって会社の正味の財産は変化しませんが、欠損金を有する会社は業績不振の印象を持たれることがあります。その結果、銀行からの融資条件が不利になる、取引先からの信用を悪化させる等の影響が出るおそれがあります。あるいは、欠損金を放置すること自体、会社の信用を低下させることにもなります。

欠損金を解消することで、決算書上の見栄えも良くなり、財政体質改善に向けた経営者の意思を示すことにもなります。

(b) 優遇税制の適用

法人税法上、資本金が1億円以下であれば中小企業に該当し、以下のような税務上の優遇措置を受けられる可能性があります。ただし所得の大きさなどによって中小企業には該当せず、税務上の優遇措置の適用除外となる場合もあります。(以下、2021年8月現在の優遇措置です)

① 法人税の軽減税率の適用

800万円以下の所得に対しては15%の軽減税率が適用可能(通常は23.2%)。

(注)2019年年4月1日以後に開始する事業年度においては、直前3年以内に終了した各事業年度の所得金額の年平均額が15億円を超える法人等は、年800万円以下の部分については19%の税率が適用されます。

② 交際費の損金算入可能額

資本金が1億円超の場合、接待交際費の50%までしか損金算入できませんが、資本金1億円以下の場合は、接待交際費の50%か年間800万円のうち、いずれか多い金額の損金算入が可能です。

(注)2020年4月1日以後に開始する事業年度からは、資本金が100億円を超える会社については、接待交際費は全額損金不算入となります。

③ 機械等の特別償却または特別控除

一定金額以上の新品の機械等を取得した場合、普通償却に加えて一定の特別償却または特別控除が適用可能です。但し、租税特別措置法による期間限定の特例であることが多いため、適用には都度の確認が望ましいです。

④ 少額減価償却資産の全額損金算入

取得価額が10万円以上30万円未満の減価償却性資産については、事業供用時に全額損金算入可能です(ただし、年間300万円まで)。

⑤ 外形標準課税の減免

事業所の床面積や従業員数、資本金等及び付加価値などの外観から客観的に判断できる基準で課税する外形標準課税の対象から外れます。

上記の内、交際費、法人税の軽減税率については、親会社の資本金が5億円以上(会社法上の大会社)の完全子会社である場合には、適用できません。なお、節税を目的とした減資も可能です。もちろん、会社法に則った株主総会等の手続きを経る必要はありますが、減資の目的が否定されることはありません。

減資のデメリット

一方、減資には(c) 会社の信用低下 (d) 時間とコスト (e) 株価下落リスクといったデメリットもあります。

(c)会社の信用低下

非公開会社の場合、業績や財政状態が詳細に開示されることは稀であり、資本金程度の情報開示が多く、外部者にとって資本金は会社の信用を判断する数少ない情報となります。そのため、資本金の減少は会社の信用力が低下したと判断されるおそれがあります。

(d) 時間とコスト

上述のとおり、減資には株主総会の特別決議、債権者保護手続、減資確定後の法務局への登記等、時間とコストが掛かります。

(e) 株価下落リスク

経営再建においては、財務体質の改善や節税メリットを目的とした減資と、その後の増資を一連の計画とする例は少なくありません。既存株式の価値を消滅させる目的の100%減資の場合以外の無償減資は、株主に対する出資額の払い戻しが無く実質的な会社財産の変動を伴わないため、本来株価に対しては中立です。しかし、減資後の増資による株式の希薄化を嫌った株主が一斉に株式を売却すると、株価が下落するおそれがあります。

1億円以下減資、増加の背景

2015年、経営再建中にあったシャープは、税務上の優遇措置を目的に資本金を1億円以下とする減資を計画しました。しかし当時は、実質的に大企業であるシャープが形式的な減資によって中小企業と同等の税負担となることは税金逃れではないかという社会的な批判が広がり、実際には5億円までの減資にとどめられました。

コロナ禍において1億円以下への減資に踏み切る会社が増加している背景には、経営環境の混迷があるのではないでしょうか。新型コロナの影響により業績悪化に歯止めが掛からない中、早期退職者の募集や事業譲渡などでコスト削減を進めてきたものの、それも限界に近づきつつある、といった現状があるように考えられます。

一方で、コロナ禍の収束が見通せない状況では、増資の引き受け手の企業やファンドを見つけるのが難しい、といった事情もあるように思います。

生き残りをかけ、税金も経費の一項目として、なりふり構わずコスト削減に取り組まざるを得ない企業に対して、社会の一定の理解が減資の急増に表れているようにも感じます。

しかし同時に、中小企業に対する優遇税制が企業の事業規模や財務体質を考慮した制度であるならば、資本金の額という形式的な要件によって適用の可否を線引きすることが果たして課税の公平性から認められるのか、という点が改めて問われるように思います。

今後、大企業の1億円以下への減資が増加すると、税制が改正されて本来優遇税制の恩恵を受けるべき中小企業の税負担が増えることにもなりかねません。減資によって税負担が軽減しても、それだけで企業の業績が回復するとは限りません。アフターコロナの消費者のニーズを見据えたビジネスモデルの再構築が求められているのではないかと考えます。

〈関連記事〉JTB資本金1億円で中小企業へ―なぜ今、減資を急ぐのか?

(執筆者:溝口 聖規)GLOBIS知見録はこちら