イエローハットは、クルマ離れの背景などにより、縮小が続く市場環境下において、出店によるオーガニック戦略とM&Aによるレバレッジ戦略の両輪で成長を実現している。ここでは、本件をベースに、(Ⅰ)イエローハットの戦略の考察(Ⅱ)日米での自動車アフターマーケット需要の比較(Ⅲ)日本における成熟・2強業界の戦略、の3点を考察したい。

(Ⅰ)イエローハットの戦略の考察

イエローハットが推進してきた戦略は、下記の3つがポイントとなる。

(1)周辺チャネルからの顧客の取り込み

(2)メンテナンス・サービス事業の強化

(3)高・価格感度顧客層の開拓

(1)周辺チャネルからの顧客の取り込み

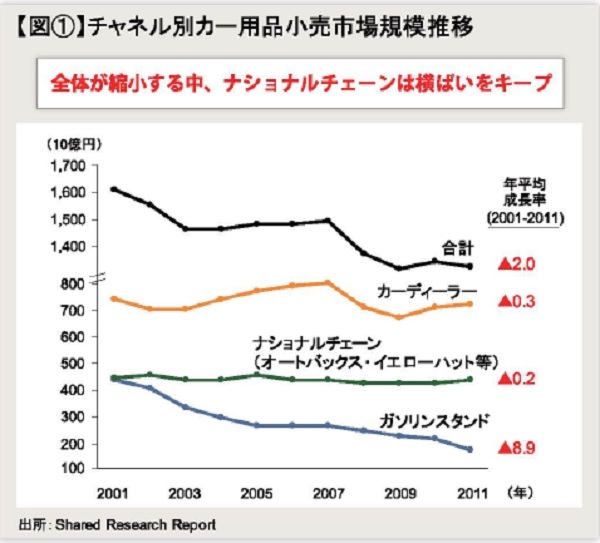

カー用品販売の主要3チャネル(カーディーラー、ナショナルチェーン、ガソリンスタンド)の中で、ナショナルチェーンチャネルは、2001~ 2011年の10年間横ばいをキープしている(図①)。逆に、ガソリンスタンドチャネルの縮小が激しい。ナショナルチェーンが、ガソリンスタンドチャネル・ユーザーの受け皿となり、全体としては縮小している市場の中でチャネル構成の変化をおこしてきたと言える。顧客を周辺チャネルから取り込み成長したのが、ナショナルチェーン大手のオートバックスセブン(以下、オートバックス)とイエローハットである。積極的に店舗数を増やす事で顧客を取り込んできた。

(2)メンテナンス・サービス事業の強化戦略

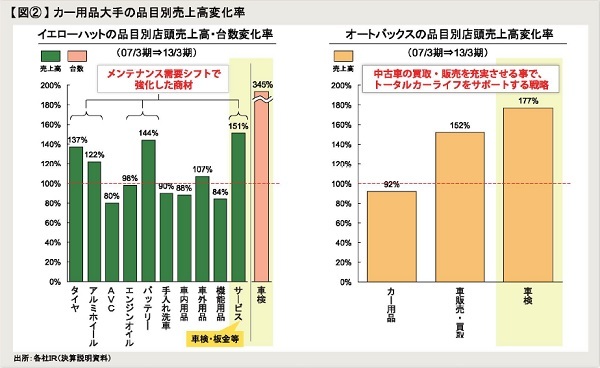

イエローハット、オートバックスの2大ナショナルチェーンは、車検や板金などのサービス事業を成長させている(図②)。標準装備にカスタマイズを加えるための用品販売需要が落ち込んでいるため、カスタマイズ需要から、メンテナンス需要にシフトしてきでいる傾向がうかがえる。そのために、両社はサービス提供場所とラインナップの拡大を図った。指定・認証工場の事業認可の取得、ノ、イブリッド車検への対応拡大、鍍金・ポリマーコーテイング等のピットサービスメニューの拡大を推進している。

(3)高・価格感度顧客層の開拓

価格感度の高い顧客層は、メンテナンスの拠点として、ナショナルチェーンを選択するようになってきているようだ。同じメンテナンスを行うにあたって、整備工場・カーディーラーよりも、ナショナルチェーンの方が価格競争力が高いと言われる。

ナショナルチェーンは、サービス価格テーブルを明瞭化し、安心感で消費者を取り込んでいる。これは、複雑な価格設定であった眼鏡小売業界で登場した(5千円台、7千円台、9千円台などの)スリー・プライス制や、100 円ショップのモデルに 近いものである。

さらに、車検キャンベーン・Web見積り・テレコール・DMなど販促強化を積極的に行い、情報感度と価格感度が高い層を取り込んでいる。

イエローハットは、上記の業界背景を上手く捉える事で、用品物販に留まらない自動車アフターマーケット市場を取り込んでいる。

(Ⅱ)日米での自動車アフターマーケット需要の比較

2012年時点のカー用品+補修パーツ(補修部品・リサイクル)の合計金額は、日本の約3兆円に対し、米国は約13兆円となっている。約4.5倍の市場規模差がある。自動車保有台数の約3.3倍の差を踏まえると、米国のカー用品・補修パーツ市場が相対的に大きい事が分かる。米国においては自動車 保有台数がほぼ横ばいの中、年率3.5%で成長する見込みであり、カー用品・補修パーツへの需要が増してきでいる。米国も不況以降は車の買い替えサイクルが長くなり、メンテナンス需要が高くなっている。

米国のメンテナンス需要を取り込んでいるカー用品店(ナショナルチェーン業界)では、主要プレーヤー主導による再編が活発化している。大手4社は、用品・パーツ物販が中心のDIY (Do it yourself)系プレーヤーと、ピットサービスが中心のDIFM (Do it for me)系プレーヤーに分けられ、価格志向が強いユーザーを対象とするDIY系プレーヤーが成長している。その背景とは、米国では各家庭にガレージを保有し、自らでメンテナンスをする環境が整っているので、用品・パーツ物販が伸び、日本ではメンテ・サービスが伸びるという相違がある。

(Ⅲ)日本における成熟・2強業界の戦略的すみ分け

当業界は、約4,600億円のうちオートパックスの売上高が約2,300億円、イエローハットの売上高が1,000億円超の2強業界である。イエローハットはメンテナンス需要への対応戦略を取るのに対し、オートパックスは中古車の買取・販売を充実させる事で、トータルカーライフをサポートする戦略を取っている。2強が真っ向から戦うのではなく、それぞれの戦略に特徴を出している。このような2強業界の例を2つとりあげて考察する。

【レンタルビデオ業界:TSUTAYAとGEOの例】

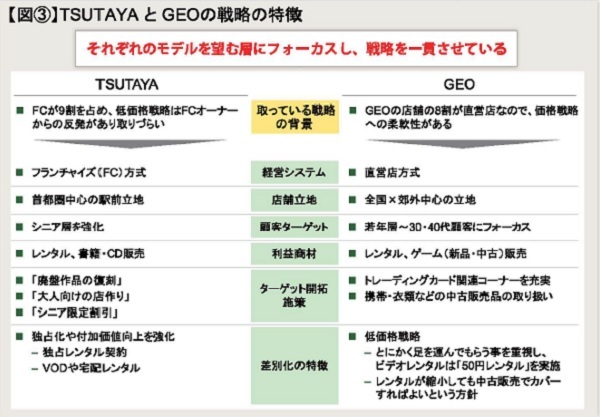

レンタルビデオ市場は、2007年の3,600億円から2011年には2,600億円と、1,000億円縮小している。市場全体の店舗数が3,600店舗のうち、TSUTAYAは約1,400店舗、GEOは約1,200 店舗となっており、2強で7割を超えて寡占化が進んでいる。大手2杜は、それぞれが特徴ある戦略展開により利益を確保している。

TSUTAYAとGEOの戦略の特徴を図③にまとめた。両社は、異なる事業モデルを構築する事で競争を軽減している。TSUTAYAは、シニア層への付加価値商品・サービス提供に注力しているのに対し、GEOは若年層にフォーカスし、レンタルの価格を下げる事で集客数を確保し、中古販売等で別の収益源を作り出している。

【毛髪関連業界:アデランスとアートネイチャーの例】

囲内毛髪関連市場は、約1,300億円で横ばい状況となっており、うち大手2社のアデランス、アートネイチャーで約5割を占めている。アデランスは女性に強く、アートネイチャーは男性に強いというすみ分けがあり、両社ともに高粗利で利益を出している。

アデランスは、一時期ゴルフ場・美容サロン事業など本業以外に進出し、経営不振に陥ったが、本業であるオーダーメイドかつら事業へ注力する事で業績回復を果たした。一方、アートネイチャーはオーダーメイドかつら事業に加え、「増毛商品」「理美容サービス」「育毛ケアサービス」等の周辺事業を恒常的に伸ばし、安定した成長を実現している。この業界には新規参入も多いが、大手2杜の好調に対し、新興企業の多くは低迷しており、アデランス、アートネイチャーがシェアを高めている。

以上、参考とさせて頂いた事例のように、成熟業界においても、2強プレーヤーがそれぞれ特徴・強みを発揮しすみ分けを行う事で、新規参入と価格競争を発生きせずに、収益が出やすい業界構造を作り出している場合がある。

中山寛喜(プリンシパル 株式会社ピー・アンド・イー・ディレクションズ)