事業の未来を築くため、経営者にとって重要な選択肢の一つとして挙げられるのが事業譲渡です。本記事では事業譲渡のポイントやメリット、注意点、手続きの流れや税金、実際に企業が事業譲渡を行った事例など、網羅的に解説しています。

事業譲渡とは

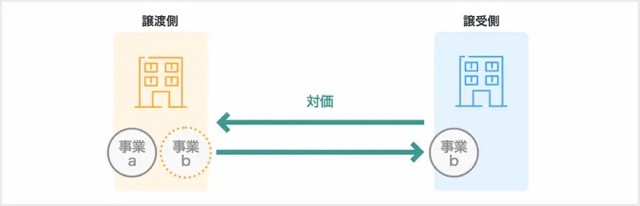

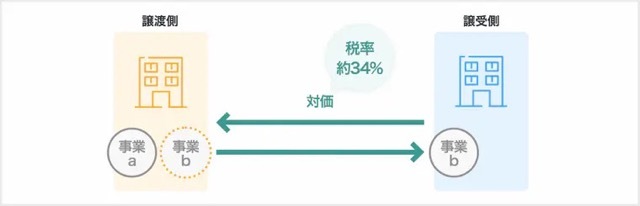

事業譲渡とは、会社の事業全体または一部を譲り渡すことを指します。

この「事業」には、その事業を営むために必要な資産のほか、事業の運営に必要な負債、取引先や従業員との雇用契約なども含まれます。

続いて、譲渡する側、譲受ける側それぞれの視点でポイントを簡単に見ていきます。

事業譲渡は、経営権が譲渡側に残る

事業譲渡では、オーナー社長は会社そのものを売却するわけではありません。

取引の主体は会社となり、会社が一部の事業を譲渡することになります。そのためオーナー社長は、事業譲渡後も引き続き会社を保有し続けることが可能です。

譲渡の対象が特定の事業になるため、すべての事業を譲渡したとしても、会社の経営権は譲渡企業側に残ります。

事業譲渡の対価は、オーナーではなく譲渡企業が受け取る

また、事業を譲渡した対価は譲渡企業に入ります。このときに含み益があれば(簿価と時価に差額が生じている場合は)課税が発生します。

そのためオーナー社長個人が、事業譲渡の対価を直接受け取ることはできません。オーナー社長が、事業譲渡による対価を得るためには、その会社から配当や退職金といった別の形で個人に還流させる必要があります。

事業譲渡は、必要なものだけを引き継げる

一方、譲受ける側にとって事業譲渡は「必要なものだけを引き継ぐ」形になります。

言い換えれば、切り出し対象となる事業と「意図しない第三者との関係を遮断する」形のM&A手法と言えます。

全てを引き継ぐ際に生じるリスク排除ができる反面、個別に契約を締結し直す、許認可の再取得などを行う必要があるため、譲渡対象事業のボリュームによっては手続きが煩雑になる場合があります。

また税務上の取り扱いとして、引き継ぐ対象事業の資産・負債の時価と、支払う対価に差額がある場合には、税務上の「のれん」が計上されることがあります。課税所得に影響が生じる形で償却を行うため、税務上のメリット・デメリットが生じる場合があります。

事業譲渡とその他のM&Aスキームの違い

ここではM&Aの主なスキームである「株式譲渡」「会社分割」「合併」との違いについてご紹介します。

事業譲渡と株式譲渡の違い

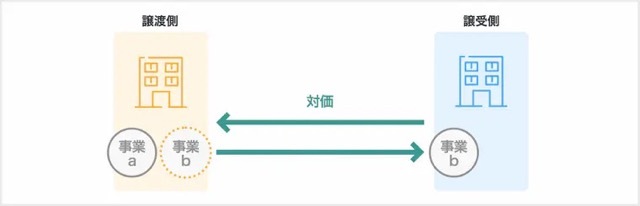

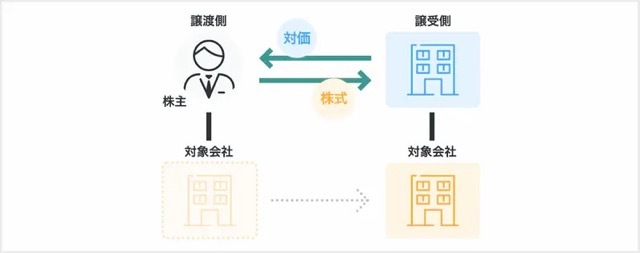

事業譲渡は、前述の通り譲渡側に経営権が残るのに対し、株式譲渡は会社そのもの、つまり会社の経営権を承継させる手法です。

■事業譲渡

■株式譲渡

その他事業譲渡と株式譲渡の主な違いは以下の通りです。

| 事業譲渡 | 株式譲渡 | |

| 経営権 | 譲渡企業に残る | 譲受け企業に移転する |

| 契約 | 各契約を再度締結する必要がある | 再度締結せず、そのまま引き継ぐことができる |

| その他 | 譲渡対象外の資産・負債を引き継ぐ必要ない | 簿外債務などのリスクを引き継ぐ可能性が生じる |

事業譲渡と会社分割の違い

会社分割は、その名の通り会社の中身を分ける組織再編を指し、一部の事業を別会社に承継させることを言います。譲渡する事業に関連した権利義務のすべて、または一部を別会社に引き継ぎます。

事業譲渡と会社分割では、会社法上の組織再編に該当するかどうかの違いがあります。

会社分割は、組織再編行為に該当する一方、事業譲渡は有機的一体として機能する事業資産を取引する売買行為(取引上の行為)で、組織再編には該当しません。

事業譲渡と合併の違い

合併とは、複数の会社が法的に1つの会社になることです。事業譲渡では譲渡側(売り手)は特定の事業を譲渡し、会社自体は存続します。

一方、合併は、2つ以上の会社をひとつにまとめる手法で、消滅会社の権利義務は存続会社に包括的に承継させられ、吸収される会社は消滅します。

事業譲渡のメリット(譲渡する側)

冒頭のポイントで触れた通り、事業譲渡には様々なメリットがあります。まずは、譲渡する側のメリットについてご紹介します。

事業譲渡後も今の会社を引き続き運営できる

前述の通り、会社全体を譲渡する「株式譲渡」と異なり、譲渡側に経営権が残ります。

代々受け継いできた法人に思い入れがある場合や、今の会社で既に相続税対策をしており個人ではなく会社に対価を入れて、今後も相続税対策を継続していきたい場合など「今の会社を継続して所有したい」「対価を株主ではなく対象会社に入れたい」というニーズがある場合には大きなメリットとなります。

株主全員の同意がなくても、譲渡することができる

通常の株式譲渡の場合、すべての株式を譲渡するには、原則株主全員の同意が必要となります。

しかし会社によっては M&Aに反対する株主がいたり、連絡がつかなかったりと、全株主から同意を得るのが難しい場合があります。

事業譲渡であれば、株主総会の特別決議(総議決権の過半数を有する株主が出席し、出席した株主の議決権の2/3以上の賛成)により実行できます。さらに簡易の事業譲渡に該当した場合には、株主総会ではなく取締役会の決議(取締役会非設置会社は取締役の過半数の決定)で実行できます。

この簡易の事業譲渡とは「事業譲渡で譲渡する資産の簿価合計が、会社の簿価総資産の1/5以下であること」です。実務上、事業譲渡をする場合には、事業に最低限必要な在庫や不動産だけを譲渡することが多く、簡易の要件を満たせることも少なくありません。

特定の事業を切り離すことで、経営資源を集中できる

『選択と集中』の観点で、特定の事業を事業譲渡により切り離し、当該事業譲渡により得られた対価を残す事業に充て、経営資源を集中させることができます。また、譲渡して得られた資金を活用して新しい事業を開始し、会社の存続を図るケースもあります。

事業譲渡のメリット(譲受ける側)

事業を譲受ける側の主なメリットは、以下の通りです。

譲り受けたい事業範囲を指定できる

新事業の参入には莫大なコストと多大な時間がつきものです。事業譲渡であれば対象企業が保有する事業のうち、必要な部分のみを譲り受けるため、投資額を少額に抑えて新規事業を開始することができます。

またデューデリジェンス(買収監査)の調査対象範囲が限定されることから、株式譲渡と比べて費用負担が抑えられるというメリットも挙げられます。

リスクを遮断できる

事業だけを譲り受けることから、元の対象会社に紐づくリスクを引き継ぎません(対象会社に残ります)。

例えば過去の税務処理に関する税務リスク、過去の違法行為についての潜在的なリスク、株式の変遷が追えない場合のリスクなどが挙げられます。

ただし当然ながら、引き受けた事業そのものにリスクが紐づいている場合(例:法令違反がある不動産事業を譲受ける)には遮断できません。

節税効果が期待できる

事業譲渡では、譲渡の対価と譲渡対象事業の資産・負債の差額を「のれん」とします。のれんとは、売り手の事業に備わるブランド力などです。

事業譲渡の手法では、譲受側(買い手)はのれんを5年にわたって償却し、税務上損金として計上することができるため、節税効果が期待できます。なお、株式譲渡では、のれん相当額は損金として計上することができません。

事業譲渡の注意点・デメリット(譲渡する側)

事業譲渡における注意点・デメリットについて、譲渡する側からご紹介します。

株式譲渡に比べて税負担がかかる

事業譲渡によって発生した利益に法人税等(約34%)がかかります。

例えば譲渡する資産の簿価が100、対価が500の場合、事業譲渡益400×34%=136の法人税等がかかります。

個人株主の株式譲渡(税率約20%)と比べると、税率の観点でやや税負担が重くなります。

また、その後個人へ対価を還流したいときには、例えば株主であれば配当、役員であれば役員報酬などに対し、追加の税負担がかかります。

ただし、例えば譲渡する資産の簿価が100、対価も100のような 事業譲渡益が発生しない場合においては税金はかかりません。また、事業譲渡益を相殺するだけの損金が別にあれば税負担は生じないため、一概に事業譲渡の方が税負担が重いとはいえません。

手続きが複雑化する傾向がある

包括的に交渉を行うため株式譲渡と比べて、個別に譲渡を譲渡するため手続きが複雑になる傾向があります。

例えば、取引先との基本契約や賃貸借契約、従業員の雇用契約など、あらゆる契約を引き継ぐ必要があるため、各関係者への説明や承諾を得るなど準備や交渉に時間を要します。

特に譲渡対象事業が多数の資産や契約をかかえていると、大きな負担になる可能性が高まります。

譲渡後の事業に制限がかかる

会社法第21条(競業避止義務)の規定により、譲渡した事業と同事業を、一定の期間・地域で行うことができません。

具体的には同じ市町村、または隣接する市町村において20年間は譲渡した事業の運営が禁止されます。

事業譲渡の注意点・デメリット(譲受ける側)

譲受ける側の注意点・デメリットは以下の通りです。

手続き完了までに手間と時間を要する

前述の通り、譲渡企業の契約や許認可はそのまま引き継ぐことができないため、譲受けた後に再度手続きする必要があります。

例えば不動産を引き継ぐ場合、登記の移転手続きを行わなければならないほか、不動産取得税等の流通税の負担が生じます。また、従業員とも改めて雇用契約を結ぶことになるため、契約締結時に離職を防ぐには事前の丁寧な説明と交渉が不可欠になります。

買収価格(譲渡代金)に対して消費税が課せられる

事業譲渡は個別の資産の取得と同様に消費税が課せられます。

土地や有価証券などの非課税資産を除き、事業譲渡の対象資産の取得に対して消費税(10%)を払います。

なお、負債には消費税はかかりません。資産と負債の差額ではなく資産の金額に対して課税されます。

そして、営業権(のれん)も課税資産となり消費税がかかる点には注意が必要です。そのため譲受ける際には消費税分も加味して、資金調達を行う必要があります。

事業譲渡の手続き・流れ

事業譲渡は、会社法上、多くの手続きが定められていないため、比較的柔軟にスケジュールを決めることができます。

ただし、前述の通り移転する資産、負債、契約関係などを個別移転することになるため、場合によっては労力の増大や、長期スケジュールとなることもあります。

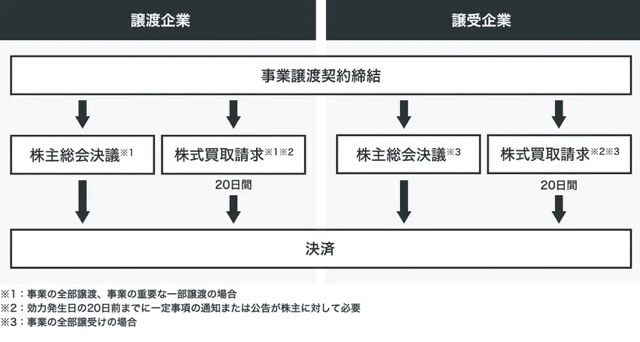

事業譲渡契約締結

事業譲渡の手続きでは、譲渡企業と譲受企業が事業譲渡契約を結ぶことになります。

譲渡側(売り手)は事業譲渡について取締役会の決議を済ませる必要があります。そのうえで、事業譲渡契約を締結します。

契約書には譲渡内容・譲渡対価・支払方法・財産の移転手続き・譲渡日・競業避止義務・契約の引継ぎ、従業員の引継ぎなどを記載します。

事業に紐づく許認可を譲受ける側が保有していない場合には、許認可取得に向けた準備をしておく必要があります。

なお、有価証券報告書を提出する義務がある会社について、重大な事象が発生した場合に、臨時報告書の提出が求められます。また、株主への通知と公告も必要です。

反対株主の株式買取請求

事業譲渡は、株主の権利を保護するための手続きが定められています。反対する株主がいる場合、その株主は会社に対し、保有株式の買取請求を行うことができます。

株主総会決議が必要となる場合(後述)、効力発生日の20日前までに株主に対する通知を行うことが求められます。反対株主は、効力発生日の20日前から効力発生日の前日までの間に買取請求手続きを行うことが必要です。

株主総会特別決議

通知などを終え、事業譲渡が次のいずれかに該当する場合は、譲渡日の前日までに株主総会の特別決議が必要になります。

・譲渡する側:事業の全部譲渡、事業の重要な一部の譲渡

・譲受ける側:事業の全部の譲受け

事業の全部の譲渡に該当するときは、原則譲受ける企業側では株主総会の特別決議が必要である点に注意が必要です。ただし以下の簡易・略式事業譲渡にあてはまる場合は株主総会の特別決議を省略できます。

| 簡易・略式事業譲渡 | 概要 |

| 簡易事業譲渡 | 譲渡する資産の帳簿価額が、譲渡企業の総資産の1/5を超えない場合は、重要な一部の譲渡に該当しないとされ、株式総会の特別決議、および反対株主の株式買取請求権は生じません。 |

| 簡易事業譲受け | 事業譲渡の対価が譲受企業の純資産の1/5を超えない場合は、譲受企業は株主総会の特別決議が不要となります。こちらに該当する場合においては、反対株主の株式買取請求権は生じません。 |

| 略式事業譲渡 | 事業譲渡を行う当事者となる会社の間に、議決権の90%以上を保有される関係がある場合は、支配されている側の会社については株主総会を省略できる規定です。 |

従業員の雇用関係の引き継ぎ

手続きのポイントは以下の通りです。

雇用契約

従業員は「譲渡企業を退職し、譲受企業に改めて入社する」という雇用関係締結先変更の手続きを踏むことになります。

実務上は、従業員の心情に配慮して「転籍承諾書」といった名目の書面を提出することが一般的です。そうして改めて譲受企業と雇用契約を結び直すことになります。

退職金

前述の通り譲渡企業をいったん退職することとなるため、事業譲渡実行のタイミングで、譲渡企業から退職金を支給することが一般的です。

ただし、キャッシュがない場合や、退職金受領によって再雇用への影響が大きい場合など、退職金を支払わないことが望ましい状況では、譲受企業に引き継ぐこともあります。

その他の手続きのポイント

事業譲渡は、移転させるモノが多ければ多いほど、その手続きが煩雑になるため、移転させるモノを必要最小限に絞ることがポイントです。

実務的には移転させる資産については事業に必要な在庫と固定資産程度に抑えることが一般的です。

負債については事業上必須のものを除き、譲渡対象には含めないことでその手続き負担を軽減させることができます。なお、決算書上に記載のない事業運営に必要な契約関係や従業員なども移転させなければないことに留意が必要です。

契約段階で譲受側(買い手)が注意すること

譲受側(買い手)は、両社の国内における売上高が一定額を超えていると、公正取引委員会に事業等の譲受けに関する計画届書を提出する必要があります。全部譲渡では「譲受側(買い手)の国内合計売上高が200億円を上回る。かつ、譲り受け対象に関わる国内の売上高が30億円を超える」という要件にあてはまるかどうかがポイントとなります。

事業譲渡でよく用いられる評価手法

次に、事業譲渡では事業価値の算定にあたりどのような評価手法が用いられるのか見ていきましょう。

一般的に企業価値評価には以下の3つのアプローチ種類がありますが、事業価値の算定においても同様のアプローチが用いられることとなります。

| アプローチ | 概要 |

| 1:コストアプローチ(時価純資産+営業権法など) | 現在の正味財産に着目 |

| 2:マーケットアプローチ(マルチプル法など) | 類似会社の株式市場での相場に着目 |

| 3:インカムアプローチ(DCF法など) | 将来の収益性に着目 |

コストアプローチはさらに以下のように分類されますが、このうち中小企業のM&Aにおいては「時価純資産+営業権法」が最もよく用いられます。

分類 |

|

| 簿価純資産価額法 | ●帳簿上の資産から負債を差し引いて株主持分を計算する方法 ●簿価純資産価額法は計算方法としてきわめて容易な方法であるが、一般的に取得原価主義に基づき帳簿上記載されている資産・負債の額は、現時点の価値を表示しているとは言いがたいため、株式売買取引目的で株式価値を計算する局面で直接利用されることは多くなく、重要性の小さな子会社株式の計算等で利用されている。 |

| 時価純資産価額法 | ●企業の資産、負債を時価評価して差額の時価純資産価額を株主持分として計算する方法 ●時価純資産価額法による計算は、簿価純資産価額法よりも真の経済的実態を表していると言えるが、計算には一定の作業が必要となる。また、将来の企業価値を加味しているとは言えない。 |

| 時価純資産+営業権法 | ●時価純資産に、企業の超過収益力である営業権を考慮することにより、単なる清算価値あるいは再調達価値のみならず、将来の企業価値を加味した継続企業価値を表す方法 |

「時価純資産+営業権法」では時価純資産や正常収益力を算定していく過程で、企業実態を評価結果に反映していくことができ、他の手法に比べてシンプルで分かりやすく客観性があるという点から、コストアプローチの手法が事業価値の算定に多く用いられます。

なお、事業価値算定の際は、企業価値算定の時のように企業全体を評価する必要はありません。譲渡対象資産(負債)のみを評価すればよいということになります。また、正常収益力算定上も企業全体の正常収益力を算定する必要はなく、譲渡対象事業に関する部分のみを算定すればよいということになります。

日本M&Aセンターでは、営業権の算定は対象企業が創出すべき利益(理論値)と一般的な期待利益の差額を営業権に反映する方法(「超過利益法」)をとっています。ROAの考え方に基づき、企業規模に見合ったリターン(一般的期待利益)を超過する部分を対象企業固有の収益力として営業権に反映するものです。これにより、資本効率の高い企業ほど営業権が高く算出できるようになっています。

コストアプローチのほか、株式市場で成立している価格や過去の取引価格を参考にするマーケットアプローチによる評価や企業から将来期待される利益やキャッシュ・フローに基づいて価値を評価するインカムアプローチによる評価も事業譲渡では用いられます。

評価手法の詳細については下記の記事をご覧ください。

事業譲渡で発生する税金(譲渡する側)

事業譲渡において、両者に課税される税金の種類は以下の通り異なります。

まぜう譲渡する側の税金から見ていきます。

| 譲渡する側(売り手) |

譲受ける側(買い手) |

| 法人税、消費税(納付義務のみで負担は買い手) | 消費税、不動産取得税、登録免許税など |

法人税

譲渡側(売り手)の契約当事者は対象会社自身となります。そのため譲受側(買い手)からの対価は対象会社に入ります。また法人の行為となるため、事業譲渡で生じた利益に対して法人税等(実効税率約34%)が課税されます。

なお、そこから例えば個人株主へ対価を還元する際には、さらに役員報酬や配当などに対する税負担が追加で生じることとなります。

事業譲渡損益は、事業譲渡金額から譲渡する資産・負債の簿価を差し引いて計算します。例えば、事業譲渡金額が2億円、譲渡する資産・負債の簿価を1億円とした場合、事業譲渡益1億円が計上されます。 他の所得がないと仮定した場合、事業譲渡益1億円に法人税等の実効税率34%を乗じて法人税等を計算します。

【計算方法】

● 譲渡益=事業の売却額-譲渡対象資産の簿価

● 法人税等=譲渡益×約34%(実効税率)

消費税

譲渡側(売り手)は消費税を負担しませんが、税金を納める必要があります。譲受側(買い手)から消費税を徴収して、税金を納めることとなります。消費税の計算は、以下のとおりです。

【計算方法】

● 消費税=課税対象資産×10%

消費税では、課税対象の資産かどうかを把握しておく必要があります。資産の中には非課税の資産も含まれています。以下が参考となります。

| 課税対象資産 | ・土地を除いた有形固定資産 ・無形固定資産 ・棚卸資産(商品・原材料の在庫など) ・営業権 |

| 非課税対象資産 | ・土地 ・有価証券(株式など) ・債権(売掛金など) |

事業譲渡で発生する税金(譲受ける側)

譲受ける側(買い手)が支払う主な税金は、以下の3つです。

消費税

消費税については、譲渡側(売り手)の税金で解説したとおり、課税対象資産に対して10%の税率をかけた額となります。税金の納付は譲渡側(売り手)が行い、消費税額は譲受側(買い手)が負担します。

課税対象資産が多いと、支払う消費税額が増えることになるので、譲受側(買い手)は課税対象資産に注意する必要があります。

事業譲渡は個別の資産の取得と同じく、消費税がかかります。土地や有価証券などの非課税対象資産を除いて、事業譲渡の対象となる資産の取得に対して消費税(10%)が課税されます。なお、負債には消費税はかかりません。また資産と負債の差額に消費税がかかるのではなく、営業権(のれん)を含めた資産の金額に対して課税されます。

実際に例を用いて確認していきましょう。前提は以下の通りです。

-

前提

・譲渡対象となる事業の譲渡対価を1,800とします。

・資産や負債の内訳は以下の通りです。

・事業譲渡にかかる諸手数料は考慮しません。

営業権(のれん)は、譲渡対価1,800から純資産1,000を引いた800となります。

消費税は、棚卸資産100、建物400、営業権800を足し合わせた後、税率10%を乗じた130となります。

不動産取得税・登録免許税

譲渡対象資産に不動産が含まれている場合には、不動産取得税と登録免許税が生じます。

事業譲渡により不動産の所有者が対象会社から譲受側(買い手)に変わるため、これらの税金を譲受側(買い手)が支払います。それぞれの税率は次のとおり です。

| 不動産 | 登録免許税 | 不動産取得税 |

| 建物 | 固定資産税評価額 ×2% |

固定資産税評価額 ×4% |

| 土地(宅地評価) | 固定資産税評価額 ×1.5% |

固定資産税評価額 ×1/2×3% |

| 土地(宅地評価以外) | 固定資産税評価額 ×1.5% |

固定資産税評価額 ×3% |

※記事執筆時点(2022年8月)の税率です。

事業譲渡の会計処理

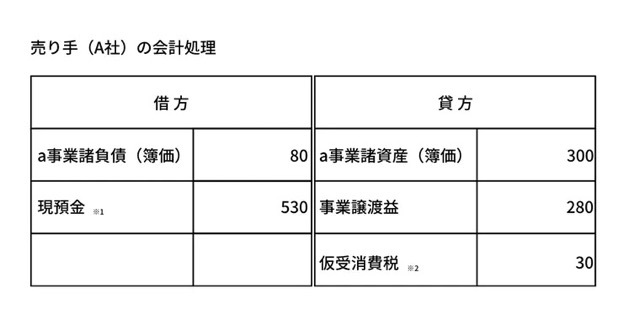

事業譲渡の会計処理はどのようになるのか見てみましょう。前提は以下の通りです。

-

前提

・譲渡企業(A社)の営むa事業を、第三者である譲受企業(B社)に対し事業譲渡します。

・譲渡企業(A社)におけるa 事業の資産・負債の内容

【a事業諸資産】300(時価400)※いずれの金額も消費税抜き。うち、消費税課税対象100(時価120)

【a 事業諸負債】80(時価80)

・a 事業の譲渡価額(消費税抜き)500(現金対価)

・事業譲渡にかかる諸手数料は考慮しません。

譲渡対象資産・負債の簿価を減少させ、譲渡対価との差額は、譲渡損益として認識します。

※1 a 事業の譲渡価額(500(消費税抜き))と仮受消費税(30)の合算額となります。

※2 a 事業諸資産のうち消費税課税対象資産の譲渡価額(120)と、のれん(180)の合算額(300)に消費税率10%を乗じ算出しています。

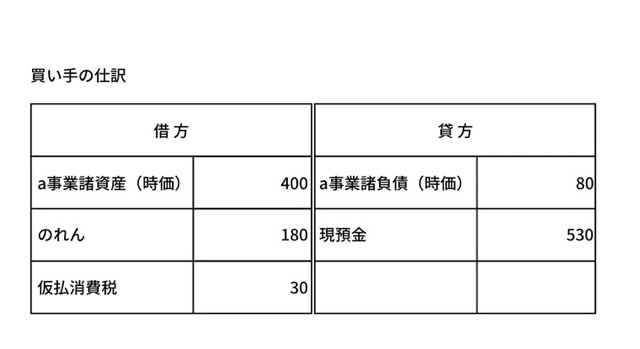

取得原価は、譲り受けた資産および負債の譲受時点の時価を基礎として認識します。

取得原価(500)と取得原価の配分額(400 - 80 = 320)との差額は、のれんとして資産に計上し、20年以内のその効果の及ぶ期間にわたって、定額法その他の合理的な方法により規則的に償却します。

事業譲渡を用いたM&Aの事例

国内の企業が事業譲渡を活用してM&Aを実施した事例の概要をご紹介します。

ソフトバンク子会社のケース(学研グループ会社への事業譲渡)

ソフトバンク株式会社の子会社・株式会社hugmoは、2021年6月に学研グループの株式会社学研教育みらいへ子育てクラウドサービス事業のhugmoを譲り受けました。

保育施設などに保育・育児・教育分野におけるアプリケーション&コンテンツサービスとイーコマースサービスである「hugmo」を子供の学びコンテンツ、保育・幼児教育におけるノウハウを保有する学研グループに融合させることで事業シナジーを生み出せると判断し事業譲渡に至りました。

<関連ニュース>

学研HDのグループ会社、ソフトバンク子会社 hugmoから子育てクラウドサービス「hugmo」事業を譲受けへ

コロプラのケース(株式会社ブログウォッチャーへの事業譲渡)

株式会社コロプラは、2021年の6月に、株式会社ブログウォッチャーに対し、位置情報分析コンサルティングサービスである「おでかけ研究所」事業の譲渡契約を結びました。

ブログウォッチャー社は、これまでも「おでかけ研究所」事業と協力関係にあり、スマートフォンの位置情報データを活用したサービスを開発・提供するブログウォッチャーへの事業譲渡を行うことが同事業の持続的な成長と事業価値の向上に資するとコロプラ側が判断し、事業譲渡に至りました。

<関連ニュース>

コロプラ、位置情報分析コンサルティングサービス「おでかけ研究所」事業をブログウォッチャーに事業譲渡へ

AGCのケース(Cardinal Glass Industriesへの事業譲渡)

AGC株式会社は、アメリカで住宅向け窓・ドア用ガラスの製造・開発・販売事業を行うCardinal Glass Industries(アメリカ、Cardinal社)に2021年8月、北米建築用ガラス事業の譲渡を行いました。Cardinal社は北米における建築用ガラス事業について、過去に取引実績がありAGCの資産や人材を有効活用でき、さらなる事業の発展につながる相手として選ばれ、本件事業譲渡に至りました。

<関連ニュース>

AGC、北米建築用ガラス事業を米国Cardinal Glass Industriesに事業譲渡へ

NECのケース(ENEOSへの事業譲渡)

2022年6月、ENEOSは日本電気(NEC)との間で、電気自動車(EV)充電サービス事業の譲渡契約を締結しました。NECが運営・管理および システム運用を行っている約6100基のEV充電器のうち、約4,600基の運営・管理業務を承継し、EV充電器の運用管理システムについては引き続きNECが提供していきます。

ENEOSは、低炭素・循環型社会への貢献を掲げた40年までのグループ長期ビジョンに沿って、次世代型エネルギーの供給と地域サービス事業の育成・強化を図る中で、とくに経路充電のEV充電網の拡充を推進。今回の譲渡により急速充電器を25年度までに1,000基以上、30年度までに数千から1万基設置する計画の実現を目指します。

<関連ニュース>

ENEOS、NECからEV充電サービス事業を譲受

事業譲渡に関するニュース【2023年最新】

そのほか事業譲渡に関する最新ニュースはこちらをご覧ください。

終わりに

M&Aで活用される事業譲渡の手法について、概要や注意点、手続きの流れなどを解説しました。譲渡側(売り手)は、事業譲渡後も会社を引き続き保有し続けることが可能であり、特定の事業へ経営資源を集中させたり、獲得した事業譲渡対価を活用して既存の会社を成長させたりすることができます。

譲受側(買い手)は、余計なリスクを遮断したうえで、譲り受けたい特定の事業のみを引き継ぐことができます。新たな事業を引き継ぐことで、シナジーの創出や、新規事業への参入による会社の成長を促せます。

M&Aには事業譲渡以外にも様々なスキームが存在します。各企業の状況に応じた適切なM&A手法を選択をするためにも、経験豊富なM&A仲介会社・税理士などの専門家に協力を求めることが大切です。

監修

大手監査法人、税理士法人(FAS事業部)でのDD・バリュエーション業務等を経て、2015年当社へ入社。

累計関与案件500件超の経験をもとに、M&A実務の教育研修活動を社内外で行うなど、M&A業界全体の品質向上に精力的に取り組んでいる。