「金融サービス仲介業」が2021年11月に創設されたことにより、1つのライセンスで銀行・証券・保険すべての分野のサービス提供が可能になりました。金融サービス仲介業に参入することで、企業にとってどのようなメリットがあるのでしょうか?この記事では、金融サービス仲介業の概要から金融サービス仲介業に参入するメリット、実際のビジネスモデル、今後の展望などを解説していきます!

目次

「Now in vogue」は、ちょっと気になる世の中のトレンドや、話題の流行語などについて、少しライトな内容でお届けする企画です。

金融サービス仲介業とは

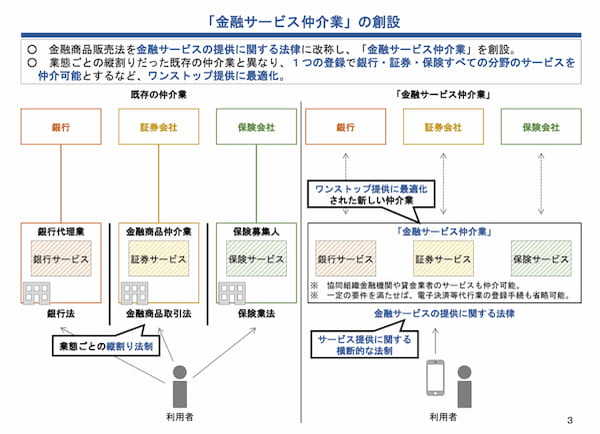

2021年11月に「金融商品の販売等に関する法律」が改正され、新しく「金融サービス仲介業」が創設されました。金融サービス仲介業に登録をすれば、1つのライセンスで銀行・証券・保険すべての分野のサービスの仲介業務が可能となります。まずは、金融サービス仲介業についておさらいしてみましょう。

金融サービス仲介業の創設の背景

金融サービス仲介業については2017年11月、当時の麻生大臣により、「ネット環境の発展に合わせた金融制度のあり方を検討せよ」という諮問を受け、金融庁にて始まった、金融制度に関する議論の一つのテーマとなり、話し合いの末に創設されました。

議論では、一般社団法人Fintech協会(以下、Fintech協会)の提案もあり、ワンストップで金融サービス等を提供できる「スーパーアプリ(※)」の創出も見据えた「業態ごとの縦割り法制の見直し」についても話し合われます。

そして、議論を通して日本でも諸外国と遜色ないネット環境が整っているにも関わらず、ワンストップで金融サービスを提供することが難しい障壁の一つに、業態ごとの縦割り法制があることが浮き彫りになりました。

こうした“ワンストップでサービス提供できるスーパーアプリを日本でも作りたい”という金融庁も含めた金融業界の想いが「金融商品の販売等に関する法律」の改正に繋がり、金融サービス仲介業の創設に至りました。

※スーパーアプリとは、プラットフォームとなるアプリの中に、多彩なサービスを利用できるアプリを集約させた多機能アプリのこと。

新仲介業と既存の仲介業の違い

金融サービスの利用者の利便の向上及び保護を図るための金融商品の販売等に関する法律等の一部を改正する法律案説明資料|2020年3月 金 融 庁

金融サービス仲介業と既存の仲介業の主な違いは、「1つのライセンスで銀行・証券・保険すべてのサービスをワンストップで提供できるかどうか」です。

金融サービス仲介業として金融庁に登録すれば、銀行・証券・保険のサービスを1社で仲介できるようになります。金融庁の「金融サービスをワンストップで提供できる環境を整えたい」という意向が見て取れますね。

既存の仲介業でも事業はできる

ただし、金融サービス仲介業が創設されたからといって、既存の仲介業がなくなるわけではありません。既存の仲介業者はこれまで通り企業活動をすることができ、またこれから参入する企業も既存の仲介業の枠組みでも事業ができます。

金融サービス仲介業に参入するメリットを企業側・消費者側、双方の視点から見ていきましょう。

企業側:自社サービスの利用者が見込める

金融サービス仲介業に参入して、お金のやりとりに関わる金融ニーズに応えることで、自社サービスの利用者増が見込めます。

例えば、セブン&アイ・ホールディングスグループのセブン銀行がセブン‐イレブンの店内にATMを設置している主な目的は、「所持金がないお客様でも、ATMを利用してもらうことで、スムーズに買い物をしてもらう」だと考えられます。つまり、セブン&アイ・ホールディングスはお客様の“今現金が必要”という金融ニーズに応えることで、コンビニの売上げを増やしているのではないでしょうか。

セブン銀行のように銀行業に参入するとまではいかなくても、金融サービス仲介業に参入することで、銀行・証券・保険のサービスを通して消費者の金融ニーズに応え、自社サービスの利用者増加に繋がる事業を展開しやすくなります。

企業側:顧客のニーズに合った提案がしやすくなる

銀行・証券・保険のサービスを提供できる体制をつくることで、顧客のニーズに合わせた提案がしやすくなります。

例えば、一見金融とは関係のなさそうなブライダル企業が金融サービス仲介業者になれば、結婚式を挙げるための資金を貯める「貯蓄サービスの提案」もできるようになります。また家計簿アプリ提供会社であれば、消費者の家計情報をAIで分析して、お金が不足する時期に「ローンの見直し」といった提案もできるようにもなりますね。

顧客のニーズを分析し、銀行・証券・保険のサービスでそのニーズに応えられそうなのであれば、金融サービス仲介業に参入するメリットは大きいと言えるでしょう。

消費者側:利便性の向上につながる

金融サービス仲介業によるワンストップの金融サービス提供は、消費者の利便性向上に繋がります。例えば、株式や投資信託を証券会社で購入しようと思ったときに、現状は銀行からお金を下ろして、証券会社に入金する必要があります。銀行振り込みをしている人は銀行やATMに行かないと入金できませんよね。

一方、金融サービス仲介業者で口座を開いていれば、「入金+株式・投資信託の購入」を1つのアプリ内で完結できるようになると考えられます。消費者にとって入金の手間が省け、利便性及びサービス満足度の向上に繋がるでしょう。

金融サービス仲介業に参入する際に押さえておきたい2つのポイント

金融サービス仲介業に参入する際に押さえておきたいポイントを2つ解説します。

セキュリティの強化は必須

金融に関するサービスを提供する以上、セキュリティの強化は必須です。2021年11月、金融サービス仲介業の制度開始時に参入企業が2社に留まった大きな理由のひとつに、「セキュリティ面のハードルの高さ」があるといえるでしょう。金融業界以外の企業が金融サービス仲介業に登録しようと思うと、「ここまでセキュリティを強化しないといけないのか」と驚いたことは想像に難くありません。

このセキュリティ面のハードルは、金融業界基準のセキュリティ機能を搭載したWebサービスの開発・支援に強みを持つIT企業に相談することで乗り越えることができます。実際に金融機関が新しいWebサービスを作る際には、金融業界へのIT支援が強みのIT企業に依頼をして、セキュリティの高いWebサービスを構築しています。

金融サービス仲介業として提供する金融サービスを精査する

企業が金融サービス仲介業に参入する際には、以下のポイントを踏まえて提供する金融サービスを考えることが大切です。

・本業にプラスの影響を与える金融サービスを仲介すること

・消費者のニーズに叶う金融サービスを仲介すること

単に“本業とは別に稼げそう”という理由で金融サービスを始めても、消費者のニーズには応えづらく、本業ひいては企業の売上げに寄与しない可能性が高いからです。例えば消費者の視点に立ったときに、衣料品メーカーが本業と関連性の薄い株式を販売することになっても、なかなか購入意欲は湧かないですよね。

本業にプラスに働く金融サービスとは、例えばブライダル企業が「結婚式場で使える割引特典付きの積立貯蓄サービスを提供する」などが考えられます。ブライダル企業側としては見込み客を確保でき、また消費者としても結婚資金を貯められ、かつ安く結婚式場を使えることになるため、双方にメリットがあるサービスになりそうです。

このように、金融サービス仲介業に参入する際は、“自社にとっても消費者にとっても、本業にどのようにプラスの影響を与えるのか”という観点で仲介する金融サービスを精査することが重要です。

金融サービス仲介業のビジネスモデル

ここでは実際に金融サービス仲介業のビジネスモデルを3社見ていきます。

①raisin(ライジン・ドイツ)

「raisin(ライジン)」は、金融サービスを販売しているドイツ企業のフィンテック企業です。あまり日本ではイメージできませんが、raisinでは金利の高い順に定期預金を表示し、販売しています。日本でいう価格.comのようなものですね。raisin自身は仲介手数料を得るビジネスモデルです。消費者からすると、どこの定期預金に預ければ一番お得なのかが一目で分かるため、利便性は非常に高いと言えるでしょう。

日本においても、例えば先述した価格.comが金融サービス仲介業に登録して、raisinのように「サイト内で定期預金の比較・契約ができるようにする」などのビジネスモデルが生まれる可能性も考えられます。

「日本では難しいのでは?」と思う方もいるかもしれませんが、ドイツでは既に相当な資金がraisin経由で銀行に流れている事実を踏まえると、日本でも同様のサービスが生まれる可能性は十分あるでしょう。

②阿里巴巴集団(アリババグループ・中国)

中国の「阿里巴巴集団(アリババグループ)」が提供している決済アプリ「アリペイ」は、アプリ内に多様なミニアプリが搭載されたスーパーアプリです。日本でもこのアリペイのようなサービスを提供する企業の創出を目指して、金融サービス仲介業を改正しました。

アリペイに搭載されているミニアプリでは、少額ローンや保険、資産運用、レストラン・タクシー予約、買い物機能など多様なサービスを提供しています。また例えば飲食店のQRコードをアリペイで読み込めば、その飲食店のアプリが立ち上がり、注文・決済をすることもできます。わざわざその飲食店の個別アプリをDLする必要がないため、消費者にとって便利です。

日本では次に紹介する「LINE」がアリペイのようなスーパーアプリに近いアプリを提供しています。

③LINE株式会社(ライン、日本)

スーパーアプリ「アリペイ」に近いサービスがLINE株式会社のアプリ「LINE」です。LINE株式会社は金融サービス仲介業ではありませんが、LINEのアプリ内にもLINEショッピングやLINE Pay、LINE証券、出前館などのサービスにワンストップでアクセス&利用できます。1つのアプリからさまざまなサービスを利用できるという意味では、スーパーアプリと言っても良いかもしれません。今後もLINEのスーパーアプリ化は加速していくと推測されます。

金融サービス仲介業の企業事例

金融サービス仲介業の登録を受けた株式会社SBIネオモバイル証券(以下、SBIネオモバイル証券)と株式会社400F(フォーハンドレッド・エフ。以下、400F)の事例を紹介していきます。

①SBIネオモバイル証券×SBIいきいき少額短期保険

2021年11月1日、金融サービス仲介業者のSBIネオモバイル証券はSBI日本少額短期保険株式会社とSBIいきいき少額短期保険株式会社の保険商品の取り扱いを開始しました。

<SBIネオモバイル証券が取り扱い開始した保険商品>

・みんなのバイク保険

・みんなのスポーツサイクル保険

・SBIいきいき少短のペット保険

SBIネオモバイル証券は株式を取り扱う証券会社ではありますが、金融サービス仲介業の登録を受けたため、上記の保険商品を提供できるようになりました。

SBIネオモバイル証券としては、主要顧客である若年層に需要が見込める各種保険商品を取り揃え、消費者のニーズに応えようとしているようです。

②SBI証券×400F(フォーハンドレッド・エフ)

SBI証券と提携した金融サービス仲介業者の400Fは、お金に関するマッチングプラットフォーム「お金の健康診断forSBI証券」において、ユーザーとSBI証券認定のIFA(※)をつなぐ新サービスを2021年12月6日より開始しました。

「お金の健康診断forSBI証券」では、資産運用に関心を持つユーザーが、お金に関する約30問の質問に答えることで、IFAから助言を受けられます。“自分に合ったIFAとマッチングしたい”という人にはメリットのあるサービスと言えるでしょう。

※IFAとは、金融機関に属さない、独立系のファイナンシャル・アドバイザーのこと。

金融サービス仲介業によって新たなビジネスが?今後の展望とは

金融サービス仲介業は2021年11月1日に開始した新たな業態です。今後、多様な業種・業界の企業が金融サービス仲介業の登録を受け、各種金融サービスを提供していくことが予想されます。

例えば、教育関連企業が金融サービス仲介業者となり、「教育×金融」というサービスを提供すれば、教育熱心な消費者にとってニーズがあるのではないでしょうか?資格取得の専門学校を運営する企業が、入学金及び授業料などの諸費用を積立貯蓄するサービスを展開し始めるかもしれません。また、これから子どもの教育費を考えないといけない夫婦に対して、夫婦の子育て方針に合わせた教育費の貯蓄サービスなどもあっても良さそうです。

教育関連企業の話はあくまで例ですが、今後金融サービス仲介業者が増えていくにつれ、多彩な成功モデルが生まれてくるでしょう。

新仲介業でビジネスの幅を広げよう

金融サービス仲介業が創設されたことにより企業は、消費者の金融ニーズに応えやすくなりました。金融ニーズに応えることができれば、本業のサービスとの相乗効果も見込めます。ビジネスの幅を広げるためにも金融サービス仲介業の登録を検討してみてはいかがでしょうか。

※本記事の内容には「Octo Knot」独自の見解が含まれており、執筆者および協力いただいた方が所属する会社・団体の意見を代表するものではありません。