金融サービスへのAI(人工知能)の適用を巡る議論は、百花繚乱と言っても過言ではありません。そうした中、世の中の変化とともに、実現へと向かいつつあるものも出始めています。新しいタイプの消費者が出現する一方で、金融機関は豊富な顧客データを有効活用することに乗り出しています。こうした両者を結び付ける二つのキーワード――「個別化」と「プロアクティブ」――で形容される新しい金融サービスとは、いったいどのようなものなのでしょうか。

AIと「オズの魔法使い」

今日、テレビやインターネットでAI(人工知能)という言葉を耳にしない日はありません。その起源は、コンピュータの父とされるアラン・チューリングが1950年に書いた論文(※1) だというのが、一応の定説にはなっています。しかし、さまざまな異論もあるそうです。

(※1) A. M. Turing. “Computing Machinery and Intelligence.” UMBC. 1950.

「オズの魔法使い」という米国のおとぎ話をご存じでしょうか。同国では誰でも知っているほどポピュラーなようで、日本ならさしずめ、桃太郎や浦島太郎みたいなものでしょうか。劇中、主人公ドロシーの旅に同行するキャラクターの一人として、自分の「心」を探し続けるブリキの木こりがいます。1939年に作られた映画の中で、鈍く光る金属で身を固め「ロボット」然とした姿で登場する彼は、物語の最後にめでたくそれを手に入れます。そして、そのことこそがAIの概念の始まり、という言説が米国にはあるとか。

起源を巡るこうした与太話に限らず、AIについては夢物語が語られることが少なくありません。ドロシーが両靴のかかとを3回鳴らして故郷に戻ったように、「AI」という魔法の呪文を唱えれば、どんなことでも解決できそうな世の中が到来しているのも、確かに事実でしょう(ときに、呪文を唱える人と実際に考える人は別だったりしますが…)。

そのような時代にあって、本稿のお題は、夢ではなくはっきりと現実化しつつあることについてのお話です。具体的には、「世界の金融機関では、新しい顧客を獲得したり、従来の顧客を引き止めたりするのに、AIを積極活用しようとしている」ということです。

古今東西の金融機関において、顧客、特に個人との関係をどのように強化するのか、という問いは、企画担当者の頭を悩ませ続けてきた問題だったと言えます。とりわけ近年、フィンテックスタートアップやいわゆるGAFAなどプラットフォーマーが、テクノロジーを武器に、若い顧客層を取り込もうと攻勢を強めてきたのは、ご存じのとおりです。

目には目を、テクノロジーにはテクノロジーを。初めは押され気味だった金融機関でしたが、デジタル技術を梃子に反転攻勢を強める動きが、世界的に明確化しつつあると言えます。そのようなトレンドは、今年2月にNTTデータが海外グループ会社と共同で公表した、グローバル調査の結果からも明らかです。世界8カ国(日本、米国、ドイツ、英国、ブラジル、イタリア、スペイン、メキシコ)で実施されたこの調査(※2)は、消費者と金融機関の「両方」を対象としたという点が大きな特色です。金融サービスの受益者と供給者が各々の立場からデジタルのサービスをどのように考えているかということについて、世界的な視点でいわば一枚のスナップショットを撮るという試みでした 。

(※2) https://www.nttdata.com/jp/ja/news/release/2021/022400/

調査からみえてきたことを手短にまとめれば、次のとおりです。

(1) 消費者については、デジタルに精通した新しいタイプの顧客層が台頭。彼らは、個人の事情に合せた財務面でのアドバイスなどの提供を金融機関に期待しており、そのためには金銭負担や個人情報提供も厭わないと考えている。

(2) 一方の金融機関では、そのような顧客の獲得・維持のためのAI活用を検討中。異業種のサービス業者とのエコシステムでの提携も展望しながら、顧客の個別ニーズに合せられるサービスの開発・提供に取り組み始めている。

心を手に入れたブリキの木こりは、現代の消費者に、そして金融機関に寄り添い始めています。

二つのキーワード:「個別化」と「プロアクティブ」

ここで、消費者のニーズと金融機関のサービスを結び付ける二つのキーワードは、「個別化」と「プロアクティブ」です。個別化とは個人のニーズに合せることを指しますが、文字どおり一人一人にカスタマイズすることの他、年齢別など顧客のセグメントごとのサービス内容の差別化といったレベルも含まれます。もう一つのプロアクティブは日本語に直しにくい言葉ですが、この文脈では、①これまで無かった斬新なサービスを、②金融機関側からプッシュ形式で提供すること、との理解で、そう外れていないかもしれません(以下、このようなサービスのことを「個別化プロアクティブサービス」、略してPPS [Personalized Proactive Services] と呼びます)。そして、PPSの提供を可能にするのが「AI」――魔法の呪文の登場です。

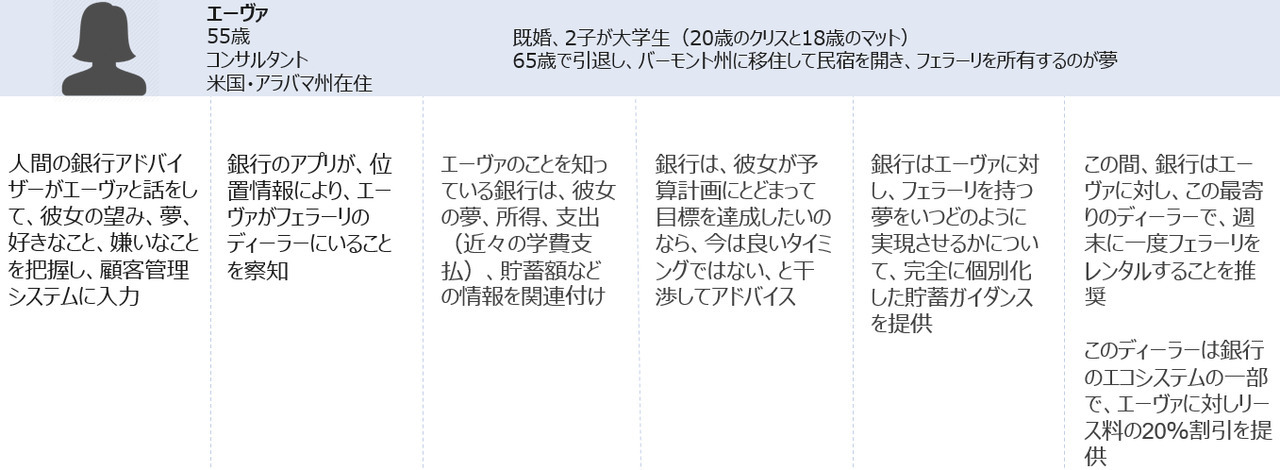

もっとも、一口にPPSといっても、なかなかピンとこないのも事実でしょう。そこで、そのようなサービスを受ける未来の顧客として、米国に住むエーヴァさんと、イタリアに住むカルロさんに登場してもらいましょう。(図表1)をご覧いただければ、PPSの大まかなイメージをおつかみになれるかと思います。

(図表1)最も先進的なPPSのイメージ

(出典)NTTデータ

ここでエーヴァさんの例では、彼女がフェラーリを買いたがっていることを知っている金融機関は、彼女の所得や貯蓄額をもとに判定した信用スコアに基づいて、優遇金利で自動車ローンをオファーすることもできます。確かにそれも、データの活用法の一つではあるでしょう。しかしそれでは、もっと役立てることができるはずの他の多くの貴重なデータを、かび臭い蔵の中に閉じ込めたままにしていることになります。

金融機関は、長年に及ぶ取引関係の中で蓄積された、大量かつ正確な顧客情報を保有しています。例えば、口座開設や融資に際して、個人一人一人についての所得額や貯蓄残高から職業・家族構成に至るまで、多岐にわたる正確かつ詳細な情報を入手しています。さらに、金融機関のクレジットカードやデビットカードでの買い物、公共料金の自動引落しや給与の振込みといった日々の入出金について、1円単位までの情報をほぼリアルタイムで把握できます。投入できる豊富かつ精度の高いデータをもっている、あるいはそうしたデータを比較的容易に集めることができるという点において、金融機関は恵まれた立場にあり、これを活かさない手はありません。AIを用いてそれらデータをフルに使うPPSは、きわめて有効な活用法だと言えます。

新しい消費者の台頭

ところで、このようなPPSについて、顧客側に受け入れる準備ができているのでしょうか。さまざまな顔をもつ消費者のうち、先に触れた「新しいタイプの消費者」に焦点を当ててみることにしましょう。

消費者を分類する基準はいろいろあり得ますが、ここでは、「自らの金銭的福利向上のためなら、自分に合せた金融サービスなどに対し、お金を支払う意思がある」人たちに注目し、彼らを便宜上「未来派」と呼ぶことにします。あくまで有料サービスへの許容度という定義で選ばれた人たちとは言え、Yesと答えた人たちには概ね共通した傾向が窺われます。具体的には、①若い、②所得水準が高め、③テクノロジーに精通、④複数の金融機関と取引中、といった点です。加えて、利益があると判断できれば、自らの個人情報の提供に前向き、という点も見逃すことはできません。

先のグローバル調査によれば、未来派が全体に占める割合は35%と、今のところ数の上ではマイノリティです。この数字は日本ではもっと低く、26%にとどまっています。もっとも、だからといって彼らの存在を軽視することは危険です。

例えば、10~20年後のことを考えてみましょう。現在若い彼らは次第に社会の中核となっていくわけですが、一度デジタルの洗礼を受けた彼らが、金融サービスに対し現在の多数派(「伝統派」と呼ぶことにします)のように保守的になっていくとは思えません。加えて、新しく市場に入ってくるさらなる若年層についても、伝統派に先祖返りするとは考えにくいでしょう。さらに、ユーザーインターフェースの向上が、伝統派の未来派への鞍替えを促す可能性もあります。おじいちゃんやおばあちゃんがスマホを操り、孫たちとLINEで連絡を取り合うようになる姿を、10年前に想像できたでしょうか。

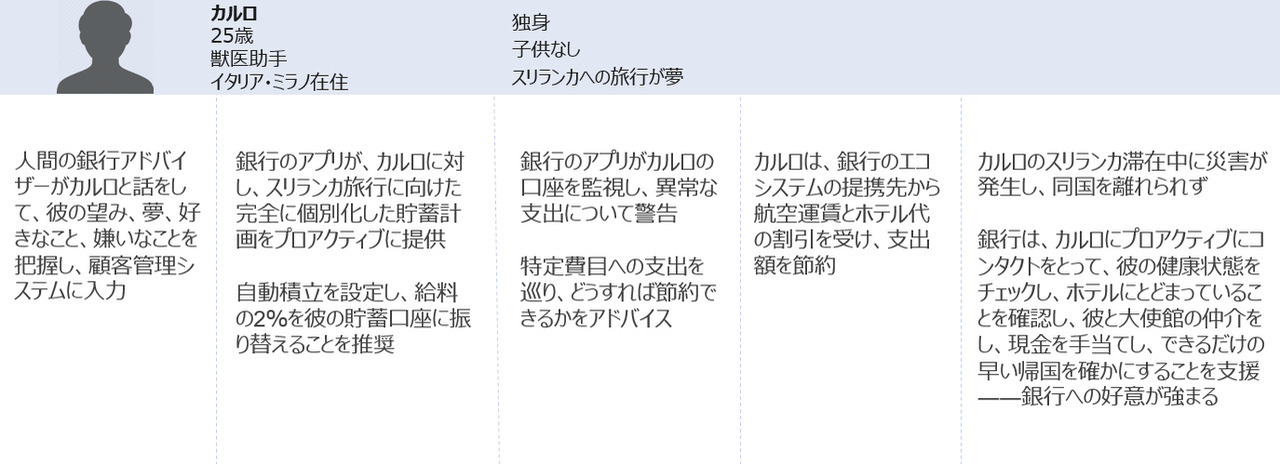

グローバル調査の結果をみますと、未来派の約半数が、PPSに対して期待感をもっていることが分かりました(図表2)。そうしたサービスがまだそれほど普及していないにもかかわらず、です。「金融機関の良心的アドバイザーとしての役割への期待」には51%、「財務管理に関する個別化されたオンラインガイダンスへの期待」には52%がYesと答えています。注目すべき点は、8カ国全体よりもウエイトが低い日本の未来派が、こうしたサービスに対してより強い期待を持っているということです(各々69%と73%)。この事実は、日本では、時が経って未来派のウエイトが高まるにつれて、PPSへのニーズが急速に強まっていく可能性を示唆しています。

(図表2)台頭する新しい消費者

(出典)NTTデータ

なお、8カ国全体でみて、未来派の約3分の2(66%)は、「(プッシュ型の)プロアクティブなサービスはメインバンクの重要な機能」だと考えていますが、その裏返しとして、「プロアクティブなサービスを提供できない金融機関は見限る可能性がある」との回答が半数を超えている(57%)点も気になります。未来派の人々が複数の金融機関と取引している傾向が強いという事実からみても、彼らのメインバンクへのロイヤルティは総じて低く、サービスの内容如何で簡単に取引相手を変える可能性が高いことは、留意しておくべき点です。

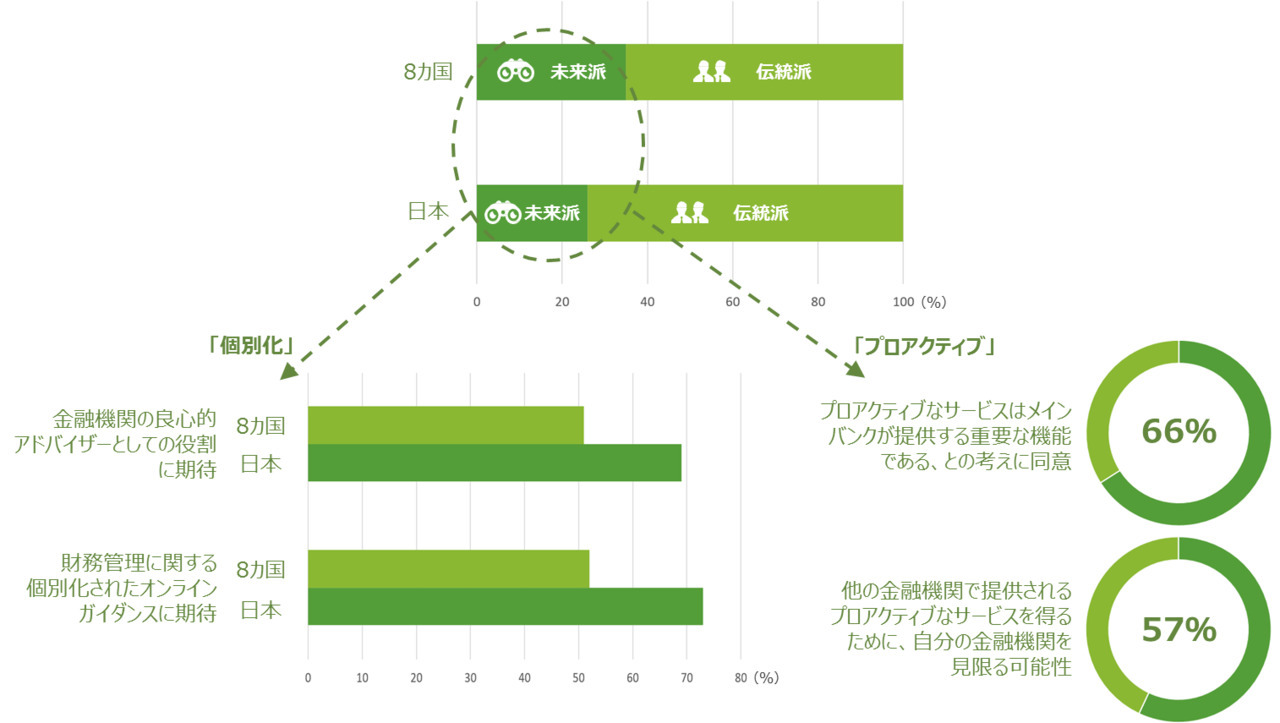

金融機関側のいま

このような未来派の出現に直面し、金融機関も手をこまねいているわけではありません。実は、PPSに向けての IT 投資が自社の差別化に繫がることへの期待は、8カ国の中で日本が最も高くなっています。「PPSへの投資は、自社を差別化するうえで大きな効果があると見込まれ、もし差別化に成功すれば、自社の立ち位置を変えていく可能性がある」という考えに同意した金融機関の比率は、8カ国平均の 28 %に対し、日本では40 %と大きく上回っています(図表3)。

PPSへの取り組みについては、多くの金融機関ではまだ企画段階にあります。もっとも、どのようなレベルのPPSを目指すかという点については、既に半数ほどの金融機関が方針を決めています。そうした金融機関の比率について、日本(50%)と8カ国全体(48 %)はほぼ同じ水準にあるなかで、よりハードルが高い、顧客ごとの完全個別化を目指す先の比率は、日本のほうがいくぶん高くなっています(日本20 %、8カ国全体 16 %)。

(図表3)PPSに対する金融機関の姿勢

(出典)NTTデータ

ところで、エーヴァさんやカルロさんの例にみたPPSのもう一つのポイントは、金融機関がエコシステムの中に異業種のパートナーをもっていて、それらの存在がサービスを一層魅力的なものにしている、ということでした。消費者の望むことは金融機関だけではできません。グローバル調査では、この点についても面白い結果が得られています。

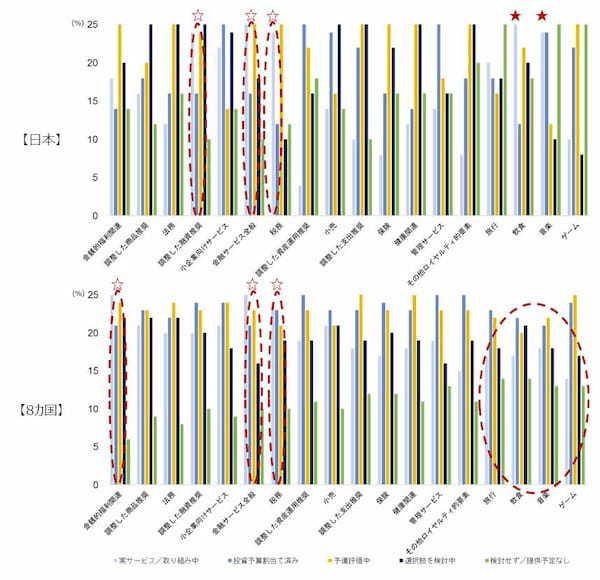

(図表4)は、金融機関が提携を含め現在取り組んでいる(または検討している)サービス分野について、 8カ国全体と日本の状況を示したものです。

(図表4)PPSの適用分野

(出典)NTTデータ

多くの金融機関で個別化したプロアクティブなサービスの開発がまだ初期段階にあるなか、実際の取組みが比較的進んでいるサービス分野(水色の棒グラフ)としては、 8カ国全体では「金銭的福利関連」(財務アドバイスなど)・「金融サービス全般」・「税務」、日本では「金融サービス全般」・「税務」と「調整した融資推奨」が、それぞれ多くなっています(図の☆印)。これらはいずれも、金融機関の本業に比較的近い分野だと言えますし、さほど驚くべきことではないでしょう。

ここで注目すべきは、異業種分野との提携に取り組んだり検討したりしている先が少なくないという事実です。そうした業者と積極的に提携を進めている金融機関が、分野によって全体の14%から18%もいることはやや驚きです。8カ国全体では旅行・飲食・音楽・ゲームの間(および、実際に取り組み中か検討中かの違い)で散らばりがみられますが、日本では実際に取り組んでいる先が飲食と音楽に集中している(一方、ゲームについては検討段階のものが多い)といった特徴がみられます。飲食に積極的な点は、グルメ大国とされるわが国の面目躍如といったところでしょうか。

未来の顧客に会いに行く

一般に金融機関がIT投資を行う場合、それをどう利益化(マネタイズ)するかは常に中心的な問題で、PPSを可能にするAIへの投資についても同様です。そうしたなか、未来派の占めるウエイトが、世界全体で3分の1、日本では4分の1程度にとどまっている現時点にあっては、こうした投資になかなか踏み切れない金融機関が少なくないのもまた事実でしょう。

しかし考えてみましょう。初代のiPhoneが発表されたのは2007年です。それからのわずか14年の間に、世の中はここまで変わりました。10~20年という時間軸でみた場合、新しい消費者のウエイトは間違いなく確実に増えていきます。彼らの性格をもう一度まとめれば、親身に寄り添ってくれる金融機関にはお金も情報も出す一方で、そうでない金融機関から離れることを厭わないということです。彼らが社会の大半を占めるようになっている時には、既に勝敗は決していることでしょう。

心を得たブリキの木こりとともに旅に出て会いに行くのは、「今」でなく「未来」の顧客です。

※本記事の内容には「Octo Knot」独自の見解が含まれており、執筆者および協力いただいた方が所属する会社・団体の意見を代表するものではありません。