(本記事は、花城 正也氏の著書『得する社長、損する社長 中小企業のための確定拠出年金』=クロスメディア・パブリッシング、2022年11月28日刊=の中から一部を抜粋・編集しています)

ほかの制度と比べてこんなにお得で便利

中退共との比較

内部留保や企業型DC以外の方法で社長や従業員のお金を積み立てるには、中小企業退職金共済、養老保険などの生命保険の活用、確定給付企業年金(DB)といったものが選択肢となります。

これらの制度と比べても、企業型DCのほうが使いやすく、利点も多いと言えます。それぞれを比較してみましょう。

従業員の退職金を準備する際、多くの中小企業が利用しているのが中小企業退職金共済(中退共)です。

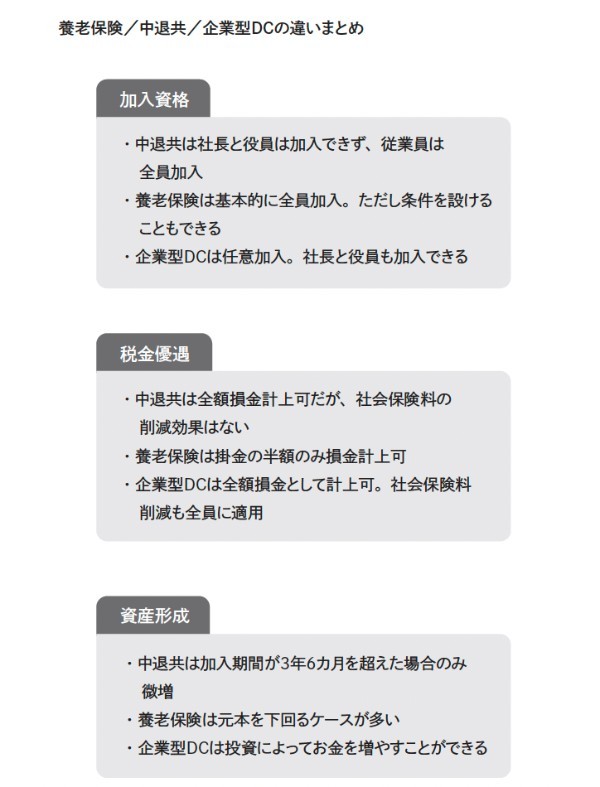

中退共は社長や役員は加入することができません。一方で、全ての従業員が加入しなければいけません。掛金は事業主負担であり、損金として計上することはできますが、企業型DCのように給料から天引きする方法は選べないので、社会保険料を削減する効果はありません。

多くの場合、従業員1人当たり毎月1万円ほどを積み立てます。中退共の基本退職金は掛金と積立年数に応じて決められており、1万円を30年間積み立てた場合で421万3100円となります。老後2000万円問題を考慮すると、とても十分な額とは言えません。仮に月に2万円を積み立てても、842万6200円です。これに「付加退職金」というものが加わりますが、実質的にはゼロに近い支給率です。

一方で、従業員のために月に1万円を積み立てるためには、相当の企業努力が必要です。それだけ頑張っているのに、従業員には必要な資金を準備してあげられない。やはり十分な準備は難しいと言えるでしょう。

養老保険との比較

養老保険は、保障機能と貯蓄性を兼ね備えた生命保険商品です。被保険者が生存したまま満期を迎えれば、満期保険金として積み立てたお金を受け取ることができます。

また、養老保険には退職金の備えに適した福利厚生プランというものがあります。これらを利用して、社長や従業員の退職金を準備している企業もあります。

養老保険は基本的に全員加入ですが、例えば「勤続年数3年以上」といった条件を会社で設定することもできます。社長や従業員も含めて、条件に該当する人全員が加入しなければいけません。これを「普遍的加入」といいます。なお、企業型DCとは異なり、一般的に家族経営の会社は利用することができないといわれています。従業員全てが身内で、家事費と福利厚生の区別が難しいためです。

また、企業型DCでは掛金を全額損金で計上できますが、養老保険は普遍的加入の要件を満たすことで保険料の半分を損金として計上することができます。

以前は「節税保険」という保険商品で節税しながら、社長や従業員の退職金を積み立てるのがトレンドでした。

これは、保険料の全額や半分を損金として計上でき、解約すると払込保険料の70~90%ほどが解約返戻金として支払われるといった仕組みでした。社長や役員が在職中は保険料を全額損金で掛け続け、退職する際に解約すれば、積み立てた分の70~90%が戻ってくるので、それを退職金に充てていたわけです。

しかし、2019年に国税庁から「いわゆる節税保険について全体的な課税を見直す」といった発表がありました。結果として解約返戻率が50%以上となる商品についての課税方法が見直されることになり、保険の節税効果が薄れてしまいました。この改正を全国紙が報道したのが2月14日の出来事なので、「バレンタインショック」とも呼ばれています。

2010年西南学院大学大学院卒業後、新卒で福岡の地場大手税理士法人に入社。営業責任者及びグループ会社の取締役を経て2017年に株式会社アーリークロスとアーリークロス会計事務所を設立。中小企業の総務経理のDXを推進し5カ月で150件の新規顧客を獲得。2018年に税理士法人化を行い4年でグループ100名体制に。

2021年に中小企業の退職金問題を解決するために一般社団法人中小企業退職金制度支援協会を設立し代表理事に就任。企業型確定拠出年金の普及に努めている。

※画像をクリックするとAmazonに飛びます