「土地や家を所有している人の遺産を相続した場合、未払いの固定資産税はどうなるのだろうか」

こんな疑問は抱いていないでしょうか。

所有者が亡くなってしまい、せっかく土地や家を受け継いだものの、元々の持ち主が税金を未払いであったため、固定資産税も一緒に相続してしまい、払うのが大変だと感じてしまうかもしれません。

ご安心ください。

実は、このような未払いであった固定資産税を受け継いでしまった場合、相続税の申告で受け継いだ遺産から控除できるのです。

しかし、そこにはいくつかの注意点があるのです。

そこで、この記事ではそんな債務ごと相続してしまって大変だというお悩みを解決していきます。

この記事では難しい法律用語をなるべく排除し、気軽に読めるように書いていきます。

1. 未納付の固定資産税は債務として相続控除できる

まず、元々の不動産(土地や建物)の持ち主が未納付だった固定資産税は控除ができます。

なぜなら、その固定資産税は本来であれば亡くなった人が払うべきものだからです。

固定資産税というものは毎年1月1日にその年に不動産を所有している人に課される税金です。

「税金」であるため、たとえその年に亡くなったとしても、問答無用で支払う予定分はきっちり払わなければならないですし、すでに払った分は返金されないのです。

にもかかわらず、相続してしまった人が未払い分を問答無用で自分のポケットマネーから出さなければならないのは非合理的だと思ってしまうのではないでしょうか。

そのため、本来払うべきであった「被相続人(不動産の持ち主)」に払ってもらうのです。

それが固定資産税を遺産から控除するということになるのですが、これには主に3つ気をつけなければならない点があります。

1-1. 注意1:相続控除する未納付の固定資産税は死亡した月に気をつける

まず、相続控除する未納付の固定資産税を考えるときに、元々の持ち主の死亡日に注目する必要があります。

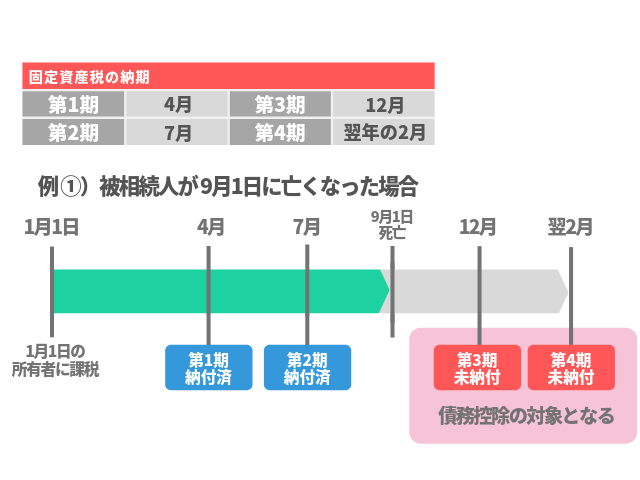

固定資産税の納付期限は1月に確定し、その年の通常、4月(第1期)、7月(第2期)、12月(第3期)、翌年2月(第4期)(納期限月は自治体によって違うので個別にご確認ください)を周期として年4回支払うということになるのですが、5月に亡くなってしまった場合、7月(第2期)、12月(第3期)、翌年2月分(第4期)分が未納となっています。

そのため、申告して相続税控除で遺産から控除されるのが7月(第2期)、12月(第3期)、翌年2月分(第4期)分と計3回分控除となるのです。

一方で、1月に亡くなってしまった場合を考えてみましょう。

1月1日にその年の税金は確定します。

ということは、固定資産税は今年度分の2月(第4期)分に加えて来年度分の4月(第1期)、7月(第2期)、12月(第3期)、翌2月(第4期)と、計5回分が未納となってしまいます。

なんとこの場合は、計5回分全部が控除となるのです。

考え方として固定資産税は「本来は持ち主だった人が払うべき税金」であるからです。

では、不動産を誰かと一緒に持っていた場合はどこに気をつければならないのでしょうか。

1-2. 注意2:相続控除する未納付の固定資産税が共有不動産の場合は代表者に気をつける

2つめに気をつけることは、誰かと一緒に不動産を共有していたという場合に、その代表者が誰かで控除の仕方が変わるということです。

まず前提として不動産を誰かと共有していた場合には所有している人全員が持ち分に応じて連帯して払うということになります。

しかし、その税金の通知書は代表者に届いてしまいます。

そのため、被相続人(元々の持ち主)が代表者だった場合は全額払ってしまうと共有者の分まで払ってしまうということになるので、持ち分だけを払うように気をつけなければならないのです。

一方、被相続人(元々の持ち主)が代表者でない場合は持ち分だけの債務控除を忘れないようにしなければなりません。

1-3. 注意3:誰が相続するか決まっていないときは相続する未納付の固定資産税の納税義務者に気をつける

相続する人が誰か決まっていない場合には、相続人全員の共有財産とみなされてしまう点に注意が必要です。

この相続人を誰にするか審議している最中に納期が来てしまった場合には、その納期が来る毎に連帯して固定資産税を納めなければなりません。

また、誰が相続するのか審議のまま次の1月1日が来てしまった場合には、納税義務者が更新されてしまうので、共有者で改めて納税義務者を決めて連帯して固定資産税を払わなければならなくなります。

2. 準確定申告で必要経費に入れることができる

準確定申告が必要な場合には、死亡日までに税額が通知されているかどうかに注意しなければなりません。

まず、準確定申告が必要なのは被相続人(元々の持ち主)がビジネスとして例えば「その持ち家で家賃収入を得ていた」というような場合です。

本来であればその税金について本人が確定申告をしなければならないのですが、本人は亡くなってしまっているため不可能です。

そのため、代わりに相続人が確定申告に行くことになるのですが、これを準確定申告といいます。

その際に、死亡日までに税額が通知されている場合は準確定申告することで固定資産税を「必要経費」に入れることができるのです。

死亡日までに税額が通知されている場合というのは、例えば1月1日に税額が確定し、4月までにその年の税額が通知されるのですが、9月に死亡してしまったとしましょう。

すると、4月分(第1期)と7月分(第2期)については払っており、12月(第3期)と翌2月(第4期)については未納になっています。

そのような場合のことです。

また、その際に必要経費への算入の仕方が3パターンあります。

①納付済みのものと未納付のものを合わせた全額を必要経費にする

②納期限が来たものだけを必要経費にする

③実際に納付したものだけを必要経費に入れる

です。

ここで②や③の場合はまだ未払いが残っています。

これは免税でしょうか。

もちろん免税ではありません。

確定した税金は全て払わなければならないため、②や③の場合にはそのほかの未納分は別に相続した人の確定申告で必要経費に入れます。

ただし、注意が必要なのは、これは元々の持ち主の死亡日までに税額が通知されているときという条件があるのです。

例えば、1月1日に税額が確定しますが、そこから本人が3月に死亡しており、来年の納期が通知されていない場合、税額は確定しているのですが、4月(第1期)、7月(第2期)、12月(第3期)、翌2月(第4期)については準確定申告で「必要経費」に算入することができないのです。

死亡日までに税額が通知されていない場合には、準確定申告では必要経費に入れることができません。

ではどうすればいいのでしょうか。

これは、相続人の確定申告で「必要経費」として算入できるのです。

3. 最後に

注意点は3つです。

①亡くなった日を基準に、控除される範囲に気をつける

②有している場合の控除

③が相続するか決まるまでは連帯して納める

ということです。

特に①については亡くなった月によって控除される回数が変わってきます。

②については納税代表者か代表者でないかによって気をつけるポイントがかわってきます。

③については全員の共有財産とみなされてしまうのです。

また、特に準確定申告が必要となれば税額が通知されているかどうか、というところに注意しなければならないのです。

以上のことに気をつければ「せっかく家や土地を相続したのに未納付の税金も一緒にくっついてきた」という事態も冷静に対処できるのではないでしょうか。(提供:ベンチャーサポート法律事務所)