今の100万円と、3年後の100万円の価値は同じだろうか?将来の不確実性を考慮して現在の価値導く方法として「割引現在価値」があり、M&Aにおいても企業価値判断に活用されている。今回は、割引現在価値の基礎や、割引現在価値のメリット、デメリットについて説明する。

目次

割引現在価値とは?

「割引現在価値」とは、将来受け取る予定の収益を今受け取ったと仮定した時に、どの程度の価値があるかを表す概念をいい、その価値の計算手法が「割引現在価値法(ディスカウント・キャッシュ・フロー法)」だ。英語表記の頭文字をとってDCF法と呼ばれることもある。

100万円で考えてみる

割引現在価値をみていくにあたり、身近な事例として、銀行に定期預金として100万円を預けた事例を考えてみよう。

金利は年1%とし、福利運用を前提とすると、1年後から3年後までの満期定期預金の残高は、それぞれ以下のようになる。

・1年満期の預金残高:101万円(=100万円×(1+1%))

・2年満期の預金残高:102万100円(=100万円×(1+1%)×(1+1%))

・3年満期の預金残高:103万301円(=100万円×(1+1%)×(1+1%)×(1+1%))

この計算結果からは、現在の100万円と1年後の101万円の価値は等しいといえる。さらに、現在の100万円は、2年後の102万100円と、3年後の103万301円と価値が等しいといえ、整理すると以下のようになる。

このことから、記事冒頭の「今の100万円と、3年後の100万円の価値は同じだろうか?」という質問に対する回答としては、「今の100万円と3年後の100万円の価値は等しくない」ということになる。

現在の価値が1年後、2年後、3年後にそれぞれいくらの価値になるかを見てきたが、この関係を利用すると、1年後、2年後、3年後のそれぞれの収益を現在の価値に割り引く計算ができる。割引現在価値を算出する公式は以下の通りである。

PV:現在価値

CFn:n年後の将来キャッシュ・フロー

r:割引率

n:年数

この公式を利用して、1年後の101万円と、2年後の102万100円と、3年後の103万301円が現在の100万円と等しいということを確認すると以下のようになる。

・1年後の101万円の現在価値

・2年後の102万100円(102.01万円)の現在価値

・3年後の103万301円(103.0301万円)の現在価値

ゆえに、現在の100万円と等しいということがわかると思うが、これは、先に説明した福利計算の裏返しでもある。このような、福利計算と割引現在価値の関係を図に表すと以下のようになる。

n年後のキャッシュ・フローを計算する福利計算の公式は以下のようになる。

CFn=PV×(1+r)n

これに対して、割引現在価値を計算する先の公式は、PVについてこれを変形させたものに過ぎない。先に記載した公式を再掲する。

これで、割引現在価値計算と福利計算が裏表の関係にあることが、ご理解いただけたのではないだろうか。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

割引現在価値が利用される場面とは?

これまで見てきた割引現在価値は、主に以下のような場面で利用されている。

1.M&Aの際の株価算定及び事業価値算定

M&Aの現場において、買収対象企業もしくは事業の収益力に見合う投資額の算定において活用されている。この時の将来キャッシュ・フローは、対象企業もしくは事業が生み出す営業利益がベースとなる。

2.不動産投資の計算

割引現在価値は、物件ごとに属性が異なる不動産投資判断においても利用されている。この時の将来キャッシュ・フローは、当該物件からもたらされる賃料収入、売却収入となる。

3.会計基準への採用

減損会計、リース会計、退職給付会計、資産除去債務会計などの会計基準において、将来発生するキャッシュ・フローや債務額に対して、現在の価値へ割り引くというプロセスが採用されている。

【この記事を読んだ方はこちらもおすすめ】

>>会社売却の利益はどのようにして決まる?メリット・デメリット、売却方法についてわかりやすく解説

割引現在価値の計算方法

続いて、割引現在価値の計算方法について確認していこう。

1.割引率

割引率は、先の割引現在価値の公式の分母「r」であるが、これは、将来のキャッシュ・フローの不確実性の度合い、すなわちリスクそのものともいえる。将来のキャッシュ・フローが確実に受け取ることができるかどうかは誰にも分らないため、リスクが大きいほど時間の経過とともに価値は大きく下がることになる。

時間の差とリスクが存在することによって、将来の価値は現在の価値に換算すると割り引かれて小さくなるという理論が成立する。そのため、割引現在価値計算において、割引率の設定は重要な要素である。

・WACCという割引率について

ここで、M&Aなどを行う際に利用される「WACC」という割引率の説明をしておきたい。

WACCとは、加重平均資本コストともいわれ、投資家(債権者、株主など)が投資した額に対して求める期待収益率を指す。すなわち、企業が投資をする以上最低限クリアしなければならない投資利回りであるため、企業のM&Aなどの投資判断において利用されている。

資本コストは以下のような構成となっている。

資本コスト=株主資本コスト×株主資本/総資本+負債コスト×負債/総資本

株主資本コストは株主が期待する収益率であり、会社側からは株式による資金調達時に発生するコストともいえる。負債コストとは、債権者が企業に資金を貸し付けるにあたって要求する債権者の期待収益率である。企業側からみると、支払利息の利率でもある。

2.キャッシュ・フロー

キャッシュ・フローとは、文字通り「現金の流れ」である。割引現在価値計算において、割引率と同様に、重要なファクターの一つだ。

キャッシュ・フローは、現金が増加するキャッシュ・インフローと、現金が減少するキャッシュ・アウトフローに区分できるが、現在の価値が増えるためには、将来のキャッシュ・インフローを増やしてキャッシュ・アウトフローが減少したほうがよい。これまでの実績に加え、将来の事業計画や、投資計画を加味して計算していくことになる。

3.実際の投資判断への利用

割引現在価値を利用する場合に、割引率やキャッシュ・フローを基に投資判断を検討することになるが、将来キャッシュ・フローを現在価値に割り引くというイメージを持ってもらうために、下記の図をご覧いただきたい。

横軸は時間軸であり、左から右に時間が進むと仮定する。将来キャッシュ・フローを「CF1、CF2、CF3…」とし、それを割引率「r」で現在価値「PV1、PV2、PV3…」へと割り引くという計算を表している。このとき、現在価値「PV1、PV2、PV3…」の合計と投資額とを比較して、合理的かつ適切な投資案件であるのかどうかを判断することになる。

投資をする側からみると、投資額は少ないほうがよいが、売主からすると売却価額である投資額をできるだけ大きくしたい。実務においては、この結果を踏まえながら将来キャッシュ・フローを見直したり、割引率を再設定したりしながら、合理的な割引現在価値を目指していくことになる。

割引現在価値のメリットは2つ

割引現在価値のメリットを整理すると、以下の2つのポイントがあげられる。

- 将来の収益獲得能力を簡便に計算へ反映させることができる

- 相対的な評価方法ではなく、個別案件に応じた調整により、属性を加味した評価ができる

投資判断のための指標は他にもあるが、収益金額を軸として計算する割引現在価値は、現在価値と投資額という金額での比較を通じて判断できるため、投資意思決定が容易になるというメリットがある。

また、固定化された評価基準ではないため、個別の投資案件を踏まえ、割引率を通じて属性に見合うリスク反映をさせることができることも、割引現在価値のメリットの一つである。

割引現在価値の3つのデメリット

他方で、割引現在価値法には以下のような3つのデメリットもある。

- 利益計画などに大きく依存してキャッシュ・フローを見積もることになるため、計画の実現可能性に関する不確実性が含まれる

- 将来発生するリスクを割引率に反映することが難しいケースがある

- 主観に基づく評価になるため、恣意的な判断が介在することで客観性に乏しいケースが発生する

現在価値へ将来キャッシュ・フローを割引くにあたり、まず将来のキャッシュ・フローの見積もりが合理的なのか、適切なのかが問われることになる。

割引現在価値を算出する際には、将来計画などを過去の実績等を鑑みながら見積もっていくことになる。M&Aを例にとれば、売却側は割引現在価値を大きく見積もりたであろうし、投資をする側は保守的に判断したいため、利害が分かれる局面を迎える事もある。その場合は、どのような仮説に基づいて将来キャッシュ・フローを見積もったかが重要な確認ポイントだ。

採用した割引率が小さいと現在価値は大きくなり、採用した割引率が大きいと現在価値が小さくなるため、どのような割引率計算が行われているかを、双方ともが確認することが重要になる。

いずれにせよ、割引現在価値が、M&Aにおいて重要な要素を前提に計算されているため、利害対立ポイントにおいて恣意性が介入しやすく、客観性に乏しいという指摘は重くのしかかってくるのである。

経営者は割引現在価値だけでなく、「目利き」も大切にせよ

M&Aなどでは割引計算価値法(DCF)などによって、外部専門家が作成した「株価算定」書類を参考にして買収判断をすることがある。また不動産投資においては、現状の賃料相場や稼働率を念頭においたキャッシュ・フローを前提に、投資利回り計算に基づいて投資判断を行う。

割引計算価値などの数値データを利用する際は、メリットだけでなくデメリットがあることを念頭に置いておくことが重要である。

もっとも、将来の価値を現時点においてどの程度見積もることができるかということは、単に「割引現在価値」計算だけの問題ではなく、事業を営む上での「目利き」が必要であり、そこにこそ経営者としての価値があると言える。

割引現在価値に関するQ&A

Q1.割引現在価値の利用場面

A.主に以下のような場面で利用されている。

M&Aの際の株価算定及び事業価値算定

M&Aの現場において、買収対象企業もしくは事業の収益力に見合う投資額の算定において活用されている。この時の将来キャッシュ・フローは、対象企業もしくは事業が生み出す営業利益がベースとなる。不動産投資の計算

割引現在価値は、物件ごとに属性が異なる不動産投資判断においても利用されている。この時の将来キャッシュ・フローは、当該物件からもたらされる賃料収入、売却収入となる。会計基準への採用

減損会計、リース会計、退職給付会計、資産除去債務会計などの会計基準において、将来発生するキャッシュ・フローや債務額に対して、現在の価値へ割り引くというプロセスが採用されている。

Q2.割引現在価値の計算式は?

A.「割引現在価値」とは、将来受け取る予定の収益を今受け取ったと仮定した時に、どの程度の価値があるかを表す概念であり、計算式で表すと以下のようになる。

PV:現在価値

CFn:n年後の将来キャッシュ・フロー

r:割引率

n:年数

具体的な数値を用いて公式に当てはめてみると、以下の通りになる。

前提(1):割引率は1%で1年後に100万円のキャッシュ・フローがある場合の現在価値

100万円×1÷(1+0.01(1%))=99.0099…万円

前提(2):割引率は1%で2年後に100万円のキャッシュ・フローがある場合の現在価値

100万円×1÷(1+0.01(1%))÷(1+0.01(1%))=98.0296…万円

Q3.割引現在価値の計算における割引率の算定方法は?

A.将来の価値は現在の価値よりも不確実性が高いため、将来のキャッシュ・フローを現在の価値に換算するにあたり、その不確実性を反映させるために「割引率」を用いる。そのため、割引率は、不確実性(リスク)に応じて設定をすることとなる。

例えば、M&Aなどを行う際に利用され割引率は「WACC」がある。

WACCとは、加重平均資本コストともいわれ、投資家(債権者、株主など)が投資した額に対して求める期待収益率を指す。すなわち、企業が投資をする以上最低限クリアしなければならない投資利回りであるため、企業のM&Aなどの投資判断において利用されている。

資本コストは以下のような構成となっている。

資本コスト=株主資本コスト×株主資本/総資本+負債コスト×負債/総資本

株主資本コストは株主が期待する収益率であり、会社側からは株式による資金調達時に発生するコストともいえる。負債コストとは、債権者が企業に資金を貸し付けるにあたって要求する債権者の期待収益率である。企業側からみると、支払利息の利率でもある。

その他、リスクの低い長期国債金利に、不確実性に応じてリスクを上乗せした率を用いるなどの方法もある。

Q4.割引現在価値のメリットは?

A.

・将来の収益獲得能力を簡便に計算へ反映させることができる

・相対的な評価方法ではなく、個別案件に応じた調整により、属性を加味した評価ができる

Q5.割引現在価値のデメリットは?

A.

・利益計画などに大きく依存してキャッシュ・フローを見積もることになるため、計画の実現可能性に関する不確実性が含まれる

・将来発生するリスクを割引率に反映することが難しいケースがある

・主観に基づく評価になるため、恣意的な判断が介在することで客観性に乏しいケースが発生する

Q6.割引現在価値(PV)と正味現在価値(NPV)との違いは?

A.割引現在価値(PV:Present Value)が将来獲得できる価値を現時点の価値に置き換えている概念であるのに対し、正味現在価値(NPV:Net Present Value)は投資による支出も考慮したうえで、最終的な利益がどの程度得られるのかを価値として示した概念だ。そのため、正味現在価値は投資の意思決定に用いられることが多い。

正味現在価値は、割引現在価値から投資額を差し引いたものであり、以下の算式となる。

NPV=PV-投資額

簡単な例を以下に示す。

前提:割引率は1%で2年後に100万円のキャッシュ・フローがあり(PVはQ2の前提(2)と同じ)、当初の投資額が99万円の場合

PV:98.0296…万円(Q2の前提(2)参照)-投資額:99万円=△0.9704…万円

上記の通り、正味現在価値はマイナスとなっており、現時点で2年後に100万円の獲得する99万の投資を行うべきではないという結論を導くことができる。

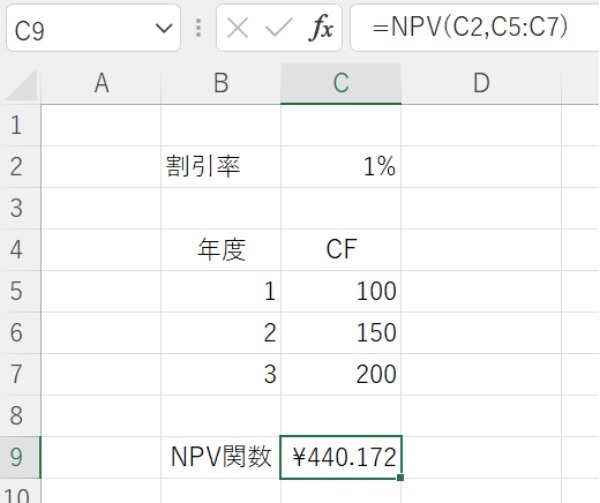

Q7.割引現在価値を算定するエクセルの関数は?

A.実務上で現在価値を算定する場合には、エクセルの関数を利用して計算を行う方法が利便性は高い。

計算に当たってはエクセルの「NPV関数」を用いることが一般的だ。実務上は将来キャッシュ・フローが特定年度のみではなく、毎年異なる金額で見込まれることも多く、NPV関数はそれらをまとめて計算できるためである。

なお、「PV関数」を選択することも可能であるが、毎期のキャッシュ・フローが一定でない場合にはNPV関数とは異なり、年度毎に関数を設定する必要があるというデメリットがある。

実際のNPV関数を利用すると場合には以下の通りとなる。

(前提条件)

割引率:1%、CF:100(1年目)、150(2年目)、200(3年目)

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

文・風間啓哉(公認会計士・税理士)

【この記事を読んだ方はこちらもおすすめ】

>>会社を売る際の価格算定方法とは?3つの方法を詳しく解説!