長らくシンガポールを拠点としてビジネスに携わり、縁あって日本のコンサルティング・ファームの一員となった。それらの経験等から、日本企業による東南アジアでのM&Aを考察したい。

総論

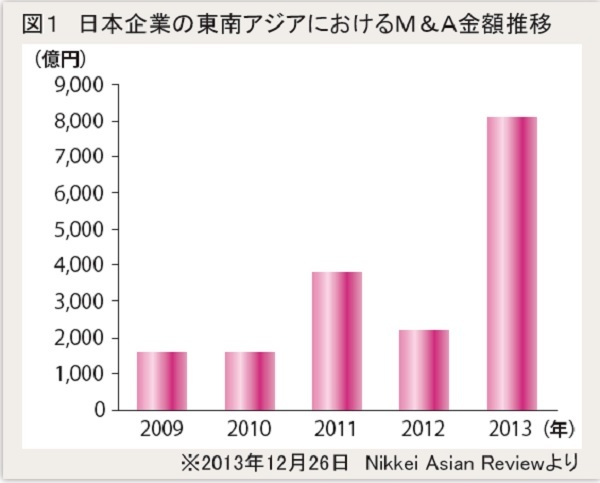

国際化時代を迎え、日本企業がグローバル競争に生き残り、事業を拡大していくためには、東南アジアにおけるM&Aが不可欠の戦略である。すでに日本企業は、東南アジアにおいて、金額ベースでは他国をしのいで最大の投資元となっている。ディールロジック社の調査によると、2013年の日本企業によるM&Aは、金額ベースで82億ドル(約8,000億円)(※1)であり、東南アジアへの年間投資総額としては過去最大となっている。

東南アジアの中堅・中小セクターにおけるM&A投資機会

昨今、日本企業の大企業による東南アジア企業のM&A案件が新聞のヘッドラインを飾るケースが増えてきた。ユニチャームによるDiana Vietnam 買収(2011年、ベトナム)、三井住友銀行による東亜銀行買収(2014年、香港)あるいは伊藤忠商事とチャロンポカパングループとの資本業務提携(2014年、タイ)などである。業種は、製造業、サービス、金融などさまざまである。

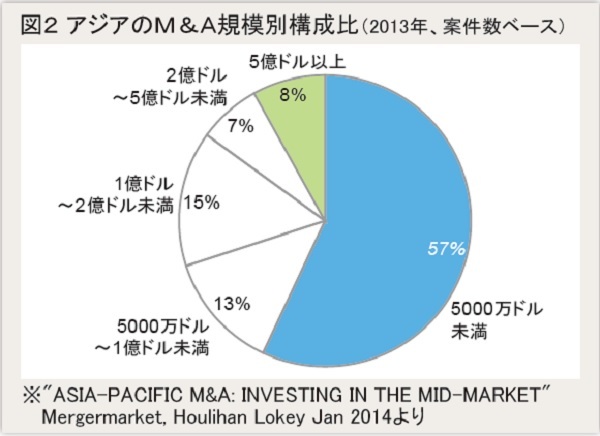

一方、東南アジアにおけるM&Aのボリュームゾーンは、小型~ミッドサイズである。2013年のアジアでのM&A 総額は、900億ドル(約9兆円)であるが、案件数ベースでの内訳をみると、被買収企業の価値が5,000万ドル未満(約50億円)の案件が過半数を占め、5億ドル(約500億円)以上の案件はわずか8%に過ぎない(上記図2参照)。

東南アジアの多くの業界では、寡占化が進んでおらず、小規模多数の企業が群立する状態である。しかしそれら企業の多くは、グローバル金融危機を生き延びた競争力のある企業であり、東南アジアにおいて戦略的に買収を進める日本企業にとっては、買収対象企業として魅力的であろう。これらの企業は、ブランド認知は低いものの、既存事業の補完的買収、いわゆるボルトオン(bolt-on)買収もしくはジョイントベンチャーのパートナーとしては非常に魅力的な買収ターゲットである。

ボルトオン買収は、買収後に高いシナジー効果を実現する近道だ。なぜなら買収企業が精通する既存の事業を買収するからであり、ターゲット企業が比較的小規模で買収後の統合が容易だからだ。ジョイントベンチャーは、現地に精通し、かつ事業に精通するビジネスパートナーと組んで当該地でのビジネスに参入する形態であるから各種のリスクが低く、日本企業の東南アジア進出の初期段階で多く取られるスキームである。

東南アジアにおけるM&Aの課題

日本企業が東南アジアでM&Aを実行するためには、東南アジア各国の特殊性と、日本企業自らの特性を理解し、お互いに克服していかなければならない。以下は、それぞれの課題を総論としてまとめたものである。

【東南アジア側の特殊性】

・日本企業サイドから買収ターゲットを定めてアプローチする場合、これらターゲットとの交渉は長い時間を要することになる。なぜなら多くの東南アジア企業は家族経営やオーナー経営であり、自国の経済成長率の高さ、将来の成長・発展の高さから、今すぐに自社を売りたいとは思っていないからだ。

・公開されている情報が不足しており、情報を取得できたとしてもその正確性が担保されていない。また決算報告書など企業内資料も、必ずしも正確なものとは言い難い場合が多く、企業評価が困難である。

・各国の法律や規制、あるいは商習慣が異なるので、交渉には細心の注意を要する。

・人材の流動性が高く、買収後人材の確保が課題である。

【日本側の特性】

・欧米企業と比較して意思決定が遅く、本社決裁が必要など時間を要する。

・各種リスクを回避する傾向があり、細部に拘泥する。

・日本人によるマネジメントにこだわるケースが多い。徐々に現地マネジメントスタッフが増えると、戦略等に関する意思疎通及び実行が困難になる。

・M&Aを実施するチームの経験不足と英語力の低さが障害となって、迅速に対応することに自信を持てない。

東南アジアでのM&A成功のキーファクター

【戦略立案とそれに沿ったM&Aターゲット選定】

東南アジアでの買収の根底には、当然ながら企業戦略が無くてはならない。その戦略立案においては東南アジア各国の現状を理解することが第一だ。東南アジアは多種多様な国の集合体だ。

たとえば、シンガポールは小規模都市国家だが裕福である一方、フィリピンやインドネシアは島国の集まりで、大きな人口を抱えているが、一人当たりの富裕度はまだまだ低い。各国の経済発展度、インフラ整備状況、人口分布、将来の成長性などを総合的に判断しながら、進出先を決定することが肝要である。

また、進出の背景にある自社の目的を明確にしておくことが重要だ。例えば、現地顧客に認知度の高い商品・サービスを獲得するのか、今後の自社拡大に伴い必要とされるであろう物流網を得るのか、自社製品の更なる販促のための販売チャネルを付加するのか、などの目的に基づいてのターゲット選定が重要だ。

【フィージビリティ・スタディと実行】

M&A戦略の実行にあたっては、事前の十分すぎるくらいのフィージビリティ・スタディが成功のために必要不可欠だ。フィージビリティ・スタディにおいては、日本国内および現地の経験豊かなアドバイザリーチームによる支援が必要である。

案件の成功はひとえに、このフィージビリティ・スタディと徹底したデューデリジェンス、それに基づく適正な買収価格の合意にかかっている。また、日本企業サイドにおいて、ボルトオン型で行くか、ジョイントベンチャーで行くか、価格はどうするかなどを迅速に決定できるディールチームの組成、及びそのチームへの決定権の委譲が肝要となる。

【PMI】

日本企業は、海外での買収において、その後の統合、いわゆるPMI(Post Merger Integration)に成功してきたとは言い難い。日本企業の当地でのM&Aを実見してきた者として感じるのは、日本企業は、買収先の企業に対して日本の商習慣や組織文化を強制したり再現したりすることが多いと感じている。

海外各国の企業には、それぞれその国の文化、宗教、商習慣、価値観などが背景に存在する。それらは各国の経済成長に伴って、今後さらに強まっていくことも予想される。このことを理解し、実際のマネジメントに活かすことこそ、買収実行後のマネジメントと労働者との融合を促進させ、目標達成にむけた調整が容易となることを理解するべきである。

(※1)日本銀行金融市場局が2014年1月14日に発表した、2013年の平均レート(中心相場)1米ドル=97.71円で換算、以下同様。

Ketan Ranadive(ケタン・ランディウェイ)

P&E Directions Asia Pte. Ltd. マネージングディレクター

株式会社ピー・アンド・イー・ディレクションズ ディレクター