超高齢化とともに、社会保険料が高くなっていることを実感している人は多いだろう。日本では、社会保険は現役の人が高齢者を支える構造になっているので、高齢者が増えると当然社会保険料も増加する。しかし、どんなに保険料が高くても、社会保険に加入しないという選択はできない。必ず何らかの社会保険に加入して、保険料を払うことになる。

扶養家族など一部例外もあるが、加入している社会保険の種類は違っても社会保険料を納めることは国民全員の義務だ。今回はそんな社会保険料の費用の計算方法を見ていこう。

目次

「社会保険料」とは?

広義の社会保険には、「労災保険」「雇用保険」「健康保険」「介護保険」「厚生年金」「国民年金保険」などがある。今回は、会社員が加入する「健康保険(40歳以上の方の場合には「介護保険」を含む)」と「厚生年金」の保険料を「社会保険料」と呼んで説明する。

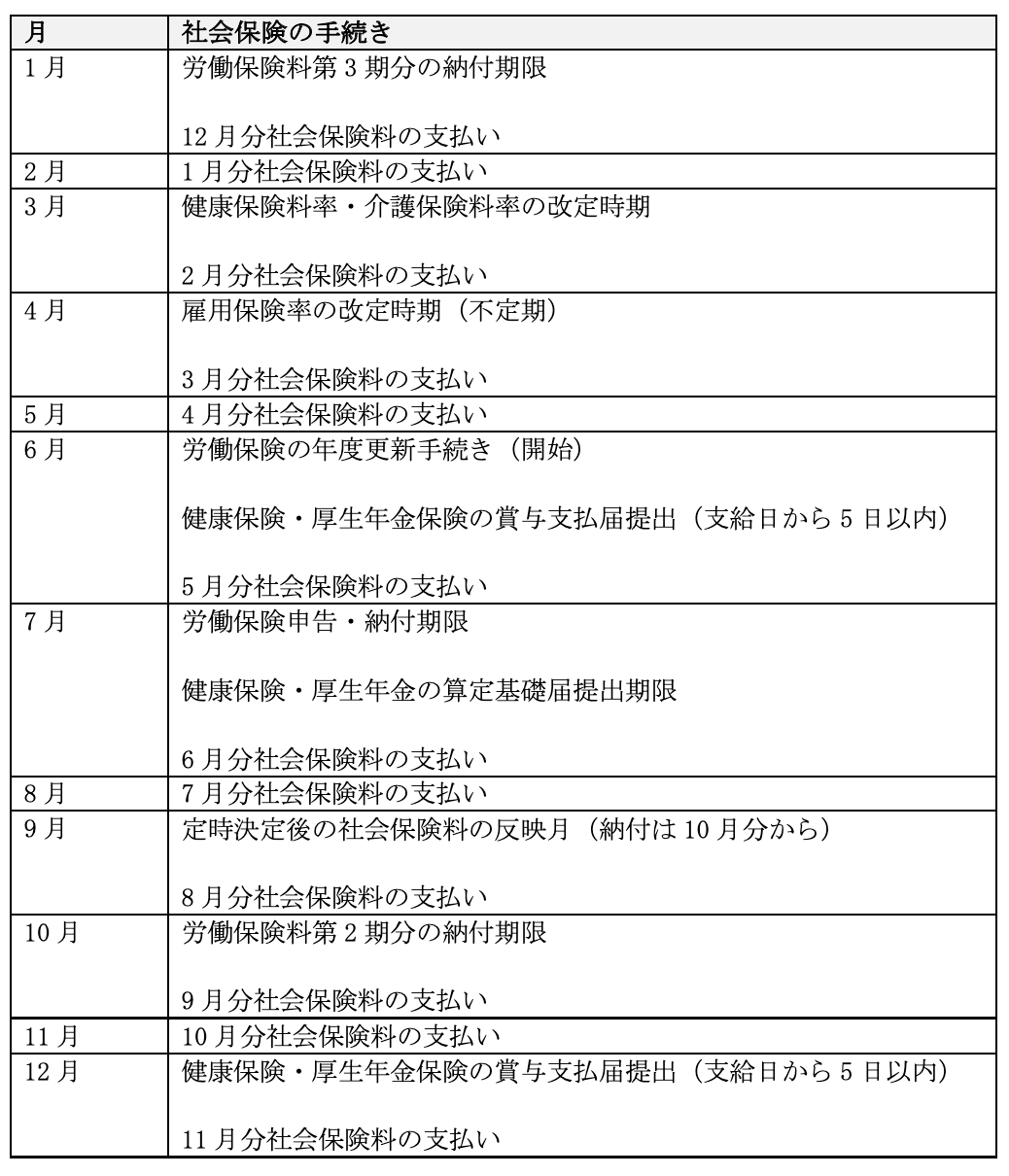

社会保険手続きの年間スケジュール

社会保険の手続きは、毎年同じ手続きを繰り返すものも多い。そこで社会保険の手続きのスケジュールを見ることで、まずは全体像をつかんでおくことが重要となる。社会保険手続きの年間スケジュールは、以下のとおりだ(6月と12月に賞与の支払いがある場合)。

・社会保険料の納付

社会保険料の手続きの基本となるのが、毎月の社会保険料の支払い手続きだ。毎月の給料額から社会保険料の金額を算定し、給料から徴収(天引き)する。徴収した健康保険料・厚生年金保険料・介護保険料は、翌月末までに日本年金機構に納付しなければいけない(納付書は送付されてくる)。

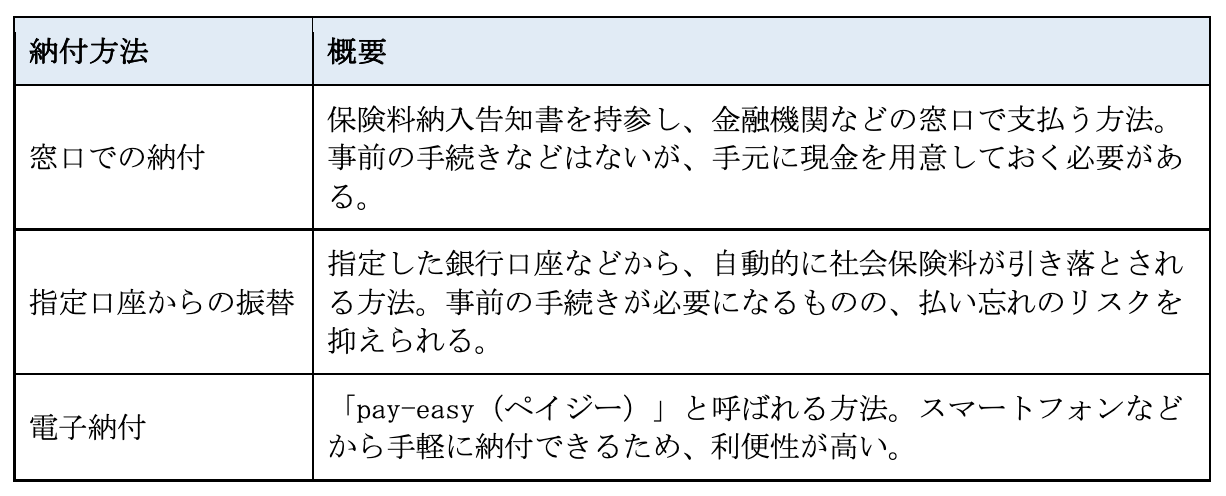

納付方法は、金融機関窓口での納付のほか、口座振替や電子納付(Pay-easy)での納付も可能だ。

・労働保険料の納付

労働保険料は、原則7月の労働保険申告時に納付する。ただし概算保険料額が40万円の場合など一定のケースでは、3回(7月・10月・1月)に分けて納付することが可能だ。

・賞与の支払い

賞与についても、毎月の給与と同様に社会保険料の支払いが必要だ。賞与の支給があったら支給日より5日以内に「被保険者賞与支払届」を日本年金機構に提出する。賞与分の社会保険料については、毎月の社会保険料の金額に合算された金額で納付書が送られてくる(口座振替の場合は、その金額が振替される)。

・算定基礎届の手続き

毎年7月には、健康保険・厚生年金の報酬月額算定基礎届を日本年金機構へ提出。算定基礎届によって改定された標準報酬月額は、9月分(10月納付分)から適用される。

・その都度発生する手続き

従業員の入社時や退社時には、それぞれで社会保険の手続きを行うことが必要だ。従業員の入社時には「健康保険・厚生年金被保険者資格取得届」を事実発生から5日以内に日本年金機構に提出。また雇用保険については、翌月10日までに「雇用保険被保険者資格取得届」をハローワークに提出する。

従業員の退社時は「健康保険・厚生年金被保険者資格喪失届」を事実発生から5日以内に日本年金機構へ提出。また雇用保険については「雇用保険被保険者資格喪失届」を事実発生翌日から10日以内にハローワークへ提出が必要だ。

このほか会社の規模や状況により、高年齢者・障害者雇用状況報告の提出や労働者死傷者報告の提出など、他の手続きが必要になることがある。

・年齢到達による手続き

社会保険では、従業員が一定の年齢に達した際に行わないといけない手続きがある。年齢到達による手続きには、次のものがある。

【40歳】

従業員が40歳になったら介護保険料の徴収を開始する。

【65歳】

従業員が65歳になったら介護保険料の徴収を終了する。

【70歳】

従業員が70歳になったら厚生年金保険料の徴収を終了する。またその後も雇用する場合は「厚生年金保険 70歳以上被用者該当届(70歳到達届)」を日本年金機構へ提出する。

【75歳】

従業員が75歳になったら健康保険料の徴収を終了する。また「被保険者資格喪失届」を日本年金機構へ提出する。

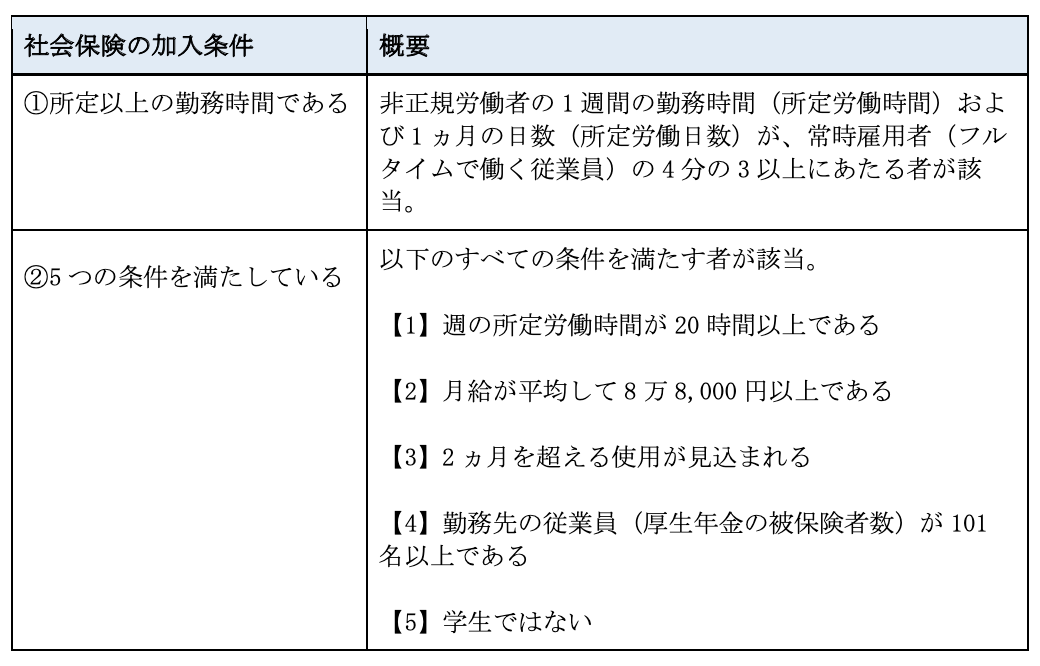

社会保険の対象者は?加入条件をチェック

社会保険の加入条件は、労働者の雇用形態によって異なる。まずは本稿で取り扱う「健康保険」と「厚生年金」について、加入条件を雇用形態別に整理しておこう。

正規労働者(正社員)の加入条件

法人に雇用されている正社員の場合は、年収や国籍などに関わらず健康保険・厚生年金への加入が義務づけられている。雇用者・労働者ともに加入を拒否することはできないため、正社員を雇うことが決まった段階で加入手続きをしなければならない。

非正規労働者(派遣社員やアルバイトなど)の加入条件

派遣社員やアルバイト、パートなどの非正規労働者についても、以下のいずれかの条件を満たす場合は、健康保険・厚生年金への加入が義務づけられる。

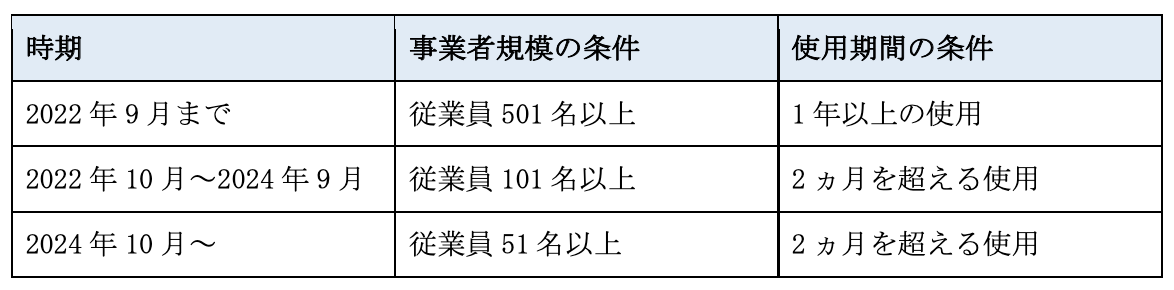

なお、上記は2024年9月までの加入条件であり、2024年10月からは以下のように変更されることが決まっている。時間数や月給要件、学生でないことの要件は上記と同じである。

つまり、社会保険の加入範囲は今後も拡大されるので、事業者は改正に合わせて手続きを行わなくてはならない。特に事業者規模の変更は、対象となる法人が増えることを意味するため、中小企業はしっかりと状況を確認して準備しておくことが重要だ。

また、アルバイトやパートが多い会社では、費用負担が増えることを想定して、早めに資金繰りやキャッシュフローを調整しておくことも必要になる。

給与計算における社会保険料の計算方法

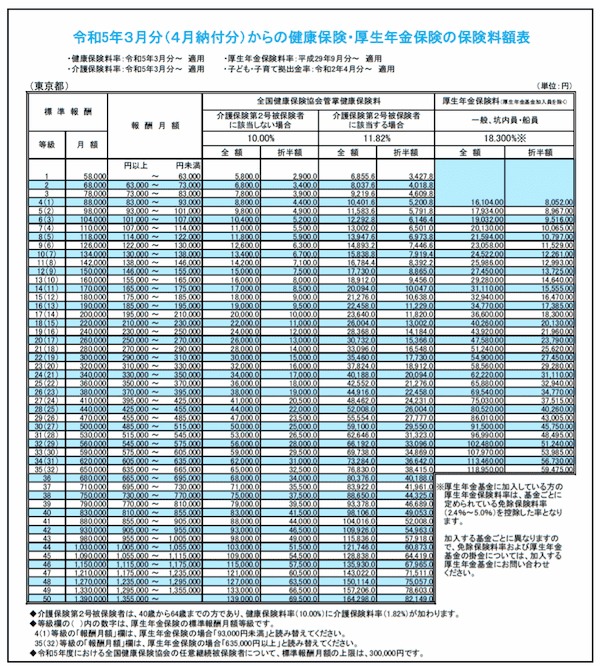

社会保険料は、社会保険料額表(東京都の図参照)から従業員の標準報酬月額を割り出し、それにそれぞれの保険料率を乗じて計算する。

ただし従業員の給料をその表に当てはめればいいわけではない。給料をもとに「報酬月額」を計算して届出をする必要がある。

これから入社する新入社員であれば、基本給に通勤手当を含めた給料の総額を報酬月額として、「資格取得届」を提出する。継続して勤務する労働者については、毎年4~6月の給料の平均額を記入して、日本年金機構や健康保険組合などに「算定基礎届」を提出する。これが「報酬月額」であり、これによって決まった標準報酬月額の等級が、その年の9月から1年間固定される。

途中で「基本給が上がった」「交通費が変更になった」「手当が加算された」などの理由で固定的賃金が変動した場合は、4ヵ月目に「月額変更届」を提出することで等級が変わることがある。ただし給料の変動があっても、等級表で2等級以上の変動がない場合や、残業などの突発的な手当によって変動した場合は、報酬月額は変更されないため、「月額変更届」の提出は不要だ。

また、産前産後休業や育児休業中、介護休業中、病気休業中などの理由で給料が支払われなかった場合は月額変更届の提出は不要で、等級は変わらない。

社会保険料の計算に用いる標準報酬月額とは?

「標準報酬月額」を計算するために、4~6月に支払われた給料の総額を3で割って、「報酬月額」を算出してみよう。原則としてその3ヵ月間で支払われたすべての手当を含めるのがポイントだ。税金上交通費は非課税なので誤解している人が多いが、3ヵ月分や6ヵ月分の定期代が支給されている場合は、月数で割ったものを加算する。

ただしすべての手当を含めるといっても以下のような労働の対償といえない一定のものは「報酬月額」を計算する際の手当には含めないため、注意したい。

・病気見舞金

・結婚祝金

・解雇予告手当

・大入袋

・出張旅費など

会社の業績が好調で、年4回以上の賞与が支給された場合や、4月に昇給したものの後で支払われた場合などは「報酬月額」の計算にそれも含めなければならない。そのようにして計算した「報酬月額」を社会保険料額表にあてはめて、はじめて従業員の標準報酬月額がわかるのだ。例えば基本給が30万円、1ヵ月の定期代が1万1,000円であれば、総額は31万1,000円。標準報酬月額は、32万円の23等級(年金の等級は20等級)となる。

健康保険と厚生年金では、等級の下限・上限と幅が異なる。健康保険は1等級の5万8,000円から50等級の139万円までだが、厚生年金では1等級の8万8,000円から32等級の65万円までだ。

厚生年金は全国どこでも同額だが、健康保険は都道府県で保険料率が異なる。保険者が「協会けんぽ」なのか「健康保険組合」なのかによっても保険料率は変わる。

ただし、等級自体はどこでも同じなので、従業員の報酬月額がどの「標準報酬月額」になるかを知るためだけなら、どの社会保険料額表を見ても問題ない。参考までに全国健康保険協会が出している「令和5年度保険料額表(令和5年3月分から)」の東京版を掲載しておこう。

賞与も社会保険に関係ある?

社会保険料は、賞与を支払ったときにも支払うことが義務付けられている。社会保険料の計算方法も毎月の給与を支給するときと異なるため、注意したい。会社は、従業員に賞与を支払ったときに「被保険者賞与支払届」を支給日から5日以内に届け出る必要がある。賞与の支払いを予定している月に賞与を支給しなかった場合にも「賞与不支給報告書」の提出が必要だ。

賞与の対象になるものは、年3回以下で支給する一時的な手当で、ボーナス、期末手当、決算手当、年末一時金、夏季(冬季)手当てなどと呼ばれるものである。年4回以上支給される賞与は、ここには含まれず、報酬月額の計算に含めて計算が必要だ。結婚祝金、大入袋、病気見舞金など労働の対象とはいえないものを対象としないのは、報酬月額の計算と変わらない。

賞与の社会保険料は、毎月の給与から控除するときの社会保険料率と同じ率で計算して、労使折半で負担する。しかし賞与には、標準報酬月額のような等級がない。そのため1,000円未満の端数を切り捨てた「標準賞与額」に保険料率を乗じて計算することになっている。気をつけるべきことは、健康保険と厚生年金で賞与の上限額とその計算方法が異なるところだ。

健康保険の「標準賞与額」の上限は、年度(4月1日から翌年3月31日まで)に支払った賞与累計額で573万円、厚生年金の「標準賞与額」の上限は、支給1回(2回以上同一月に賞与を支払うときはその合計)につき150万円が上限となる。

健康保険料の計算方法

また、結婚した時や子どもが生まれた時などに、「健康保険料が上がりますよね?いくらになりますか?」と聞かれることがある。

健康保険料は、扶養家族の数によって変わることはない。厚生年金では、保険料を納付しなくてもよいのは、第3号被保険者として認定された配偶者のみだ。20歳以上の子どもなどは対象外となる。

子どもが20歳以上でも学生の場合には、国民年金保険料を支払わなければならない。親が保険料を納付することも可能だが、子ども自身が「学生納付特例制度」を使えば国民年金保険料の納付が猶予される。

介護保険料の計算方法

介護保険は、40歳以上の人が医療保険とセットで加入する保険だ。65歳以上の第1号被保険者と、40歳以上65歳未満の第2号被保険者に分けられ、それぞれの計算方法や納付方法、給付される条件が異なる。

第2号被保険者である40歳以上65歳未満の会社員の場合、介護保険料は、介護保険料率を標準報酬月額に乗じて計算される。東京都の保険料額表を見ると、介護保険料に加入している人の保険料率は11.82%、加入していない人の保険料率は10.00%なので、差分の1.82%を労使折半することになる。

40歳以上65歳未満の会社員の介護保険料は、医療保険とセットになっている。健康保険料は扶養家族が何人でも変わらないが、介護保険料も同じだ。健康保険と異なるのは、介護保険が徴収される時期である。

例えば本人が38歳で、母親(63歳)、妻(40歳)、子ども(10歳)が扶養家族の場合、介護保険が適用されるのは40歳以上である母親と妻だが、本人が40歳になっていないので本人から徴収される介護保険料は発生しない。介護保険料は、被保険者における誕生日の前日の属する月分から徴収される。

では65歳以上の会社員の場合はどうだろうか。65歳になると老齢基礎年金を受給できるので、給料から健康保険料が控除されていても介護保険料は徴収されず、原則として老齢の年金から徴収される。給与計算の際は、65歳の誕生日の前日が属する月分から介護保険料を徴収する必要がなくなるので注意してほしい。

ほかの社会保険料はどうやって計算する?

従業員を雇っている事業者は、上記以外の社会保険料も計算して徴収しなければならない。ここからは予備知識として、健康保険や介護保険以外の社会保険料についても計算方法を解説する。

雇用保険料の計算方法

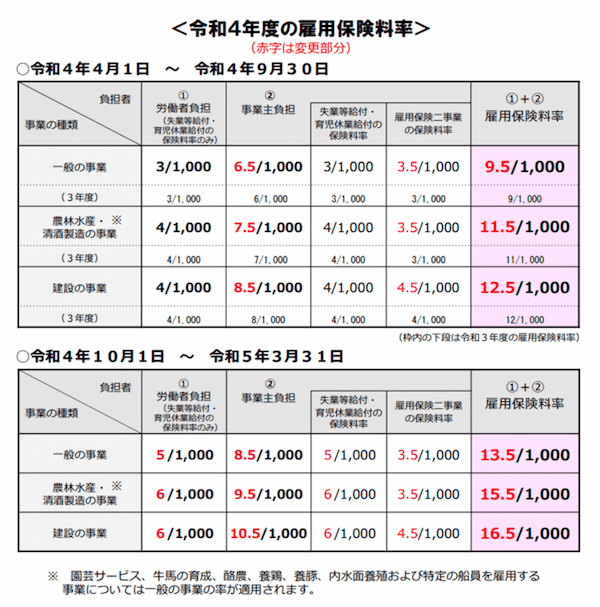

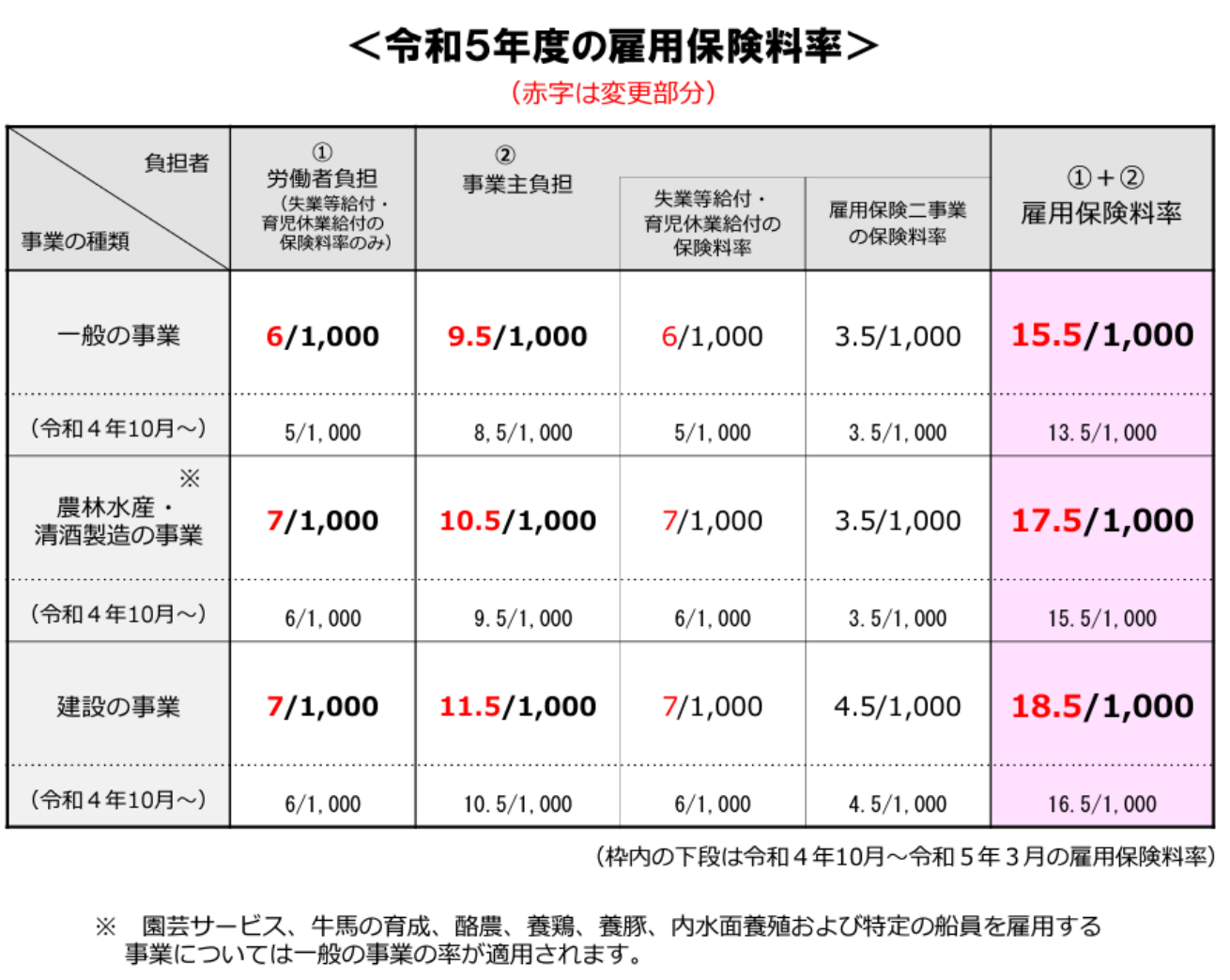

雇用保険料は、「賃金総額×料率」の式によって計算できる。料率は事業の種類によって異なるが、厚生労働省が公表している料率表から簡単に把握することが可能だ。また2023年4月から雇用保険の保険料率が変更されたことにも注意したい。

ここまでの内容を踏まえて、以下では雇用保険を計算する流れをまとめていこう。

○雇用保険を計算する流れ

【1】料率表を用いて、対象者の雇用保険料率を確認する

【2】「賃金総額×労働者負担分の料率」を計算する(労働者負担分の雇用保険料)

【3】「賃金総額×事業主負担分の料率」を計算する(事業主負担分の雇用保険料)

○雇用保険の計算例

建設会社に勤める従業員が、1ヵ月あたり30万円の賃金を受け取っている場合 2023年4月以降の労働者・事業主の負担分は以下のように計算できる。

・労働者負担分=30万円×1,000分の6=1,800円

・事業者負担分=30万円×1,000分の9.5=2,850円

なお、計算結果に1円未満の端数が生じた場合は、50銭以下は切り捨て、50銭超は切り上げて処理を行う。

労災保険料の計算方法

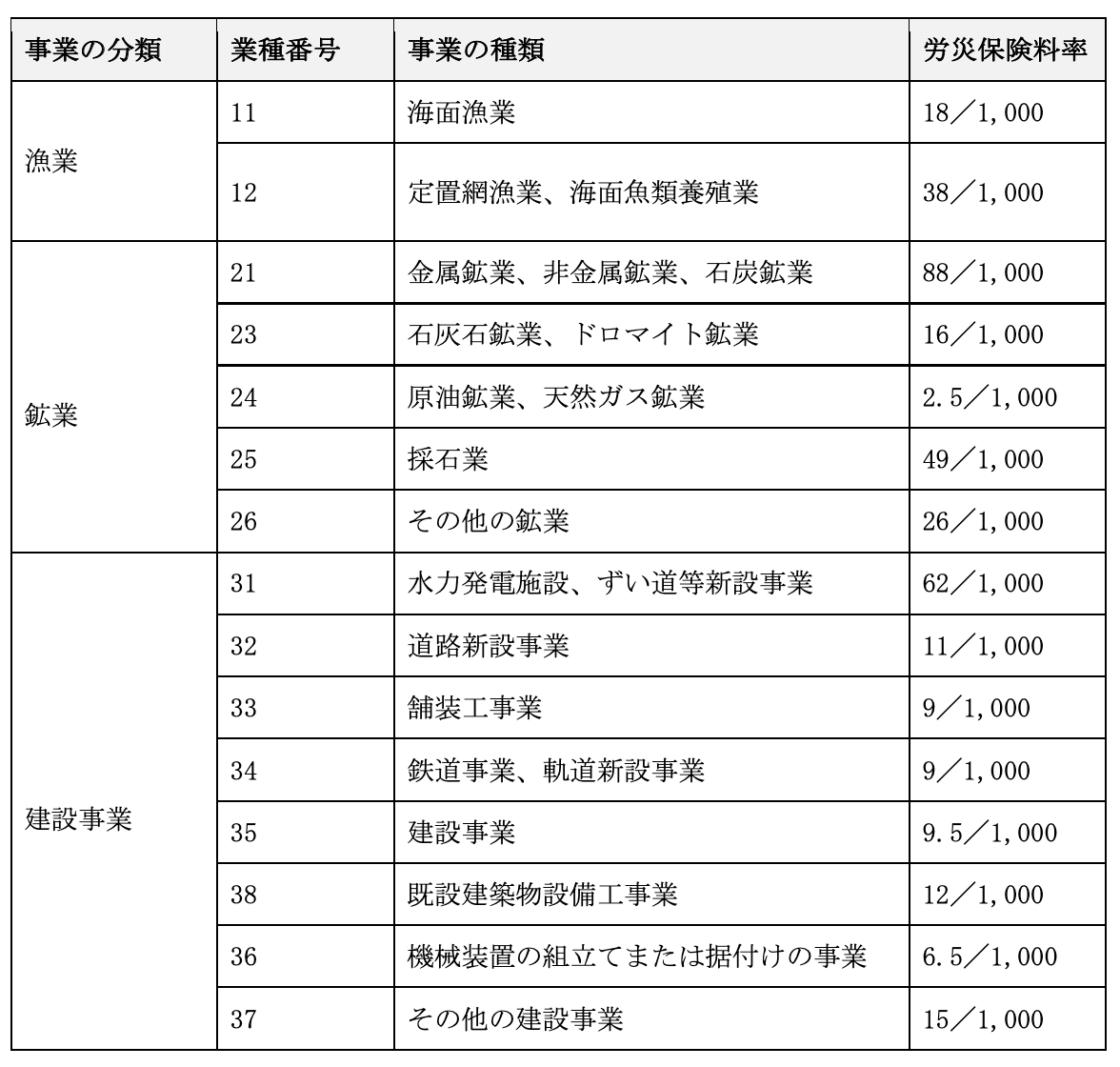

労災保険料も計算式は同じであり、「賃金総額×料率」によって月々の保険料が決められている。ただし、雇用保険よりも料率の区分が細かいため、その点に注意しながら調べることが必要だ。

○労災保険率表(一部)

労災の発生リスクは、事業によって異なるため、労災保険の料率も事業による差が大きい。例えば、鉱業や建設業の料率は全体的に高いが、リスクが低いサービス業や通信業などは低めに設定されている。

では、ここまでの内容を踏まえて、労災保険料についても計算の流れをまとめておこう。

○労災保険料を計算する流れ

【1】料率表を用いて、対象者の労災保険料率を確認する

【2】「賃金総額×料率」を計算する

○労災保険料の計算例

金属鉱業会社に勤める従業員が、1ヵ月あたり30万円の賃金を受け取っている場合、労災保険料は以下のように計算できる。

労災保険料=30万円×1,000分の88=2万6,400円

なお、労災保険料は事業者が負担するものなので、雇用保険のように折半する金額を求める必要はない。上記の例で言えば、2万6,400円の労災保険料をすべて事業者が支払うことになる。なお労災保険では、石綿健康被害救済法に基づく一般拠出金として別途1,000分の0.02で計算した一般拠出金の支払いが必要だ。

労働保険料は、毎月納める社会保険料と納付方法も異なる。雇用保険料と労災保険料は、毎年6~7月に行う年度更新時において前年1年間の賃金総額による確定保険料と本年の賃金の見込額による概算保険料を清算して申告納付する年度更新による方法で支払うことになっている。ちなみに雇用保険や労災保険の料率表は、厚生労働省が定期的に見直している。

つまり、時期によって料率が異なるケースもあるので、社会保険料を計算する際には最新のものをチェックしておこう。

社会保険料の免除・控除とは?

社会保険料には免除・控除の仕組みがあり、これらの制度を活用すると支払いの負担を抑えられる。基本的には被保険者を対象としたものだが、事業主が知識をつけておけば従業員をサポートできるかもしれない。

それぞれの社会保険でどのような制度が用意されているのか、ここからは特に押さえておきたい免除・控除制度を紹介しよう。

健康保険の免除・控除制度

従業員が負担する健康保険料は、社会保険料控除の対象に含まれている。社会保険料控除とは、1年間に支払った保険料を所得から差し引くことで税負担を抑えられる制度だ。

個人事業主の国民健康保険料も対象だが、いずれも税務申告をしなければ適用されない。申告書類に専用欄が設けられているため、年末調整・確定申告の際には忘れないように記載が必要だ。

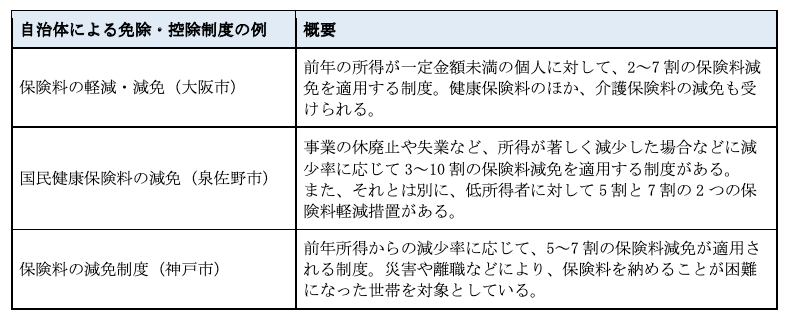

また、居住地の自治体によっては、以下のように独自の免除・控除制度を実施しているケースもある。

自治体の制度は、地域によって異なるため、事業所近辺の情報をチェックしておこう。

厚生年金保険の免除・控除制度

厚生年金保険料も、社会保険料控除の対象である。個人事業主の国民年金保険料も同様であるため、年末調整・確定申告では忘れないように申請を行っておきたい。

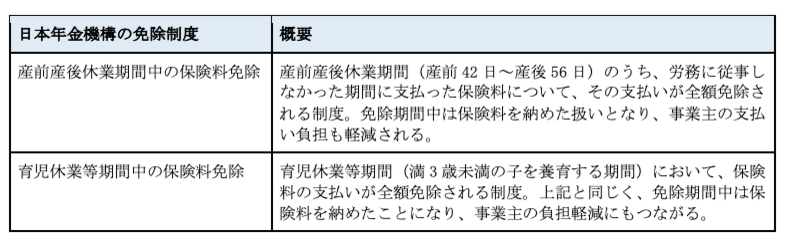

また、日本年金機構は被保険者に対して、以下の免除制度を実施している。

いずれもメリットの大きい制度だが、適用を受けるには事業主の手続きが必要になる。産休や育休を取得する従業員がいる場合は、状況を確認した上で必ず申請を行うことが必要だ。

なお2019年4月からは、次世代育成支援を目的として国民年金第1号被保険者が出産した際の国民年金保険料も出産日または予定日が属する月の前月から4ヵ月間(多胎妊娠の場合は出産日または予定日が属する月の3ヵ月前~最大6ヵ月間)免除されるようになった。市区町村の国民年金の窓口で申請できることも知っておきたい。

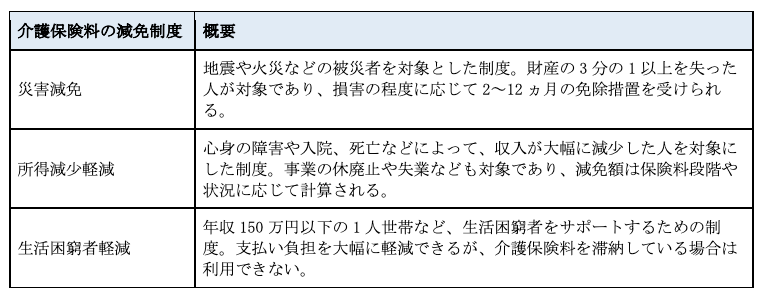

介護保険料の免除・控除制度

介護保険料も、社会保険料控除の対象に含まれている。申告の流れも健康保険などと同様だが、介護保険料は40歳から支払いが始まるため、年末調整などで書き忘れるリスクが高い。万が一年末調整で書き忘れた場合は、翌年2~3月の確定申告でしっかりと記載しておこう。

また、介護保険料の減免については、各自治体が以下のような形で実施している。

なお、いずれの制度も所定の手続きが必要であり、本人確認書類や収入申告書などの提出も求められる。また、それぞれ要件が細かく定められているので、適用を目指す人は各自治体で制度概要をしっかりと確認しておこう。

雇用保険の免除・控除制度

雇用保険の免除・控除制度としては、社会保険料控除が挙げられる。雇用保険には、労働環境を守るための育児休業給付金の制度がある。保険料の免除措置はないが、育児休業期間などで労務に従事していない場合、賃金が支払われなければ保険料は発生しない。

また、以前は高年齢労働者(65歳以上)の支払いが免除されていたが、この制度は2019年3月に撤廃されている。2022年3月現在では、年齢に関わらず雇用保険を負担する必要があるので、シニア人材を多く雇っている事業主は注意しておこう。

労災保険の免除・控除制度

労災保険は事業主が単独で支払うものであるため、社会保険料控除のような制度は存在していない。また、事業主を対象にした減免制度等も実施されていない。

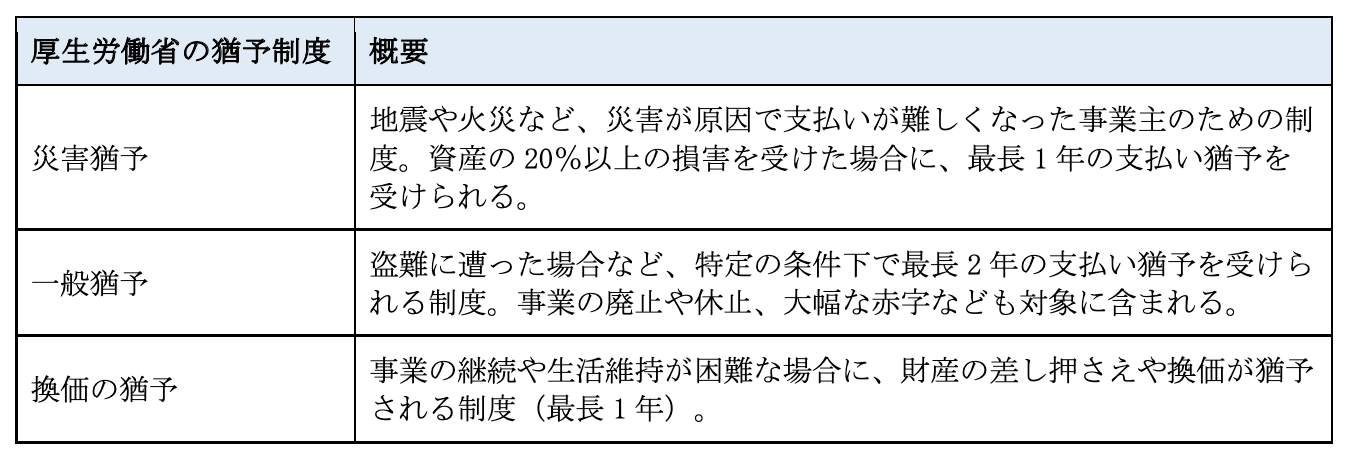

ただし、厚生労働省は一時的に支払いが困難な事業主に対して、以下のような猶予制度を実施している。猶予期間中は保険料の延滞金も免除される。

上記はあくまで猶予を受けるための制度であり、労災保険料の支払い額が軽減されるものではない。また、猶予を受けられる期間も決められているので、仮に適用を受けたとしてもすぐに納付のスケジュールを立てる必要がある。

社会保険の計算時に注意しておきたい6つのポイント

社会保険料の計算方法は、従業員の年齢や時期によって変わることがある。金額を間違えると二度手間になるため、計算ミスにつながる要因は先に対処しておくことが重要だ。

ここからは社会保険料の計算において、特に注意したい6つのポイントを解説する。

保険料の計算方法や料率が変わることも

社会保険料の計算方法や料率は、毎年固定のものではない。例えば、2021年には介護保険の料率が全国的に引き上げられ、事業主・従業員のいずれの負担金額も増加した。

特に注意しておきたいのは、社会保険料の計算において古いソフトやシステムを使っているケースだ。自動更新が備わっていない製品を使っていると、従来の料率のまま計算が行われるため、社会保険料の過不足が生じてしまう。

また、表計算ソフトを使用している場合も、自身の手で変更を加えない限りは最新の料率が反映されない。計算方法・料率の見直しは不定期に実施されるため、社会保険料の計算方法は毎年チェックすることが重要だ。

ベースとなる賃金や報酬を確認しておく

社会保険料のベースとなる賃金・報酬には、通勤手当などの各種手当も含まれる。一方で、出張費や病気見舞金のように対象外となる収入もあるが、実際にはどのように線引きされているのだろうか。

標準報酬月額の対象となる賃金・報酬は、以下のように定められている。

○標準報酬月額の対象

以下のいずれかを満たすもの。

【1】被保険者が労働の対価として受け取っているもの

【2】経常的かつ実質的に支払われるもののうち、被保険者の生計に充てられるもの。

対象に含まれる例:基本給、能力給、通勤手当、特別勤務手当、住宅手当、日直手当、勤務地手当、早出残業手当、役付手当、給食手当、家族手当、継続的な見舞金 など

対象外の例:出張手当、出張旅費、病気見舞金、株主配当金、退職手当 など

対象となる賃金・報酬は細かく定められているが、出張手当のように扱いに悩まされやすいものも多い。対象範囲を見誤ると、適正な金額を徴収できない恐れがあるので、判断に迷ったら専門家や窓口に相談することも検討しよう。

日割り計算ではなく定額制で徴収される

社会保険料は定額制であり、日割りによって金額が計算されることはない。つまり、同じ月であればどのタイミングで加入しても、負担する金額は同じとなる。

また、月の途中で退職・転職をした従業員の扱いも、合わせて覚えておきたいポイントだ。このケースでは、退職した月の末日時点で加入していた保険が支払いの対象となる。

入社時と退社時は扱いを間違えやすいので、上記の点はしっかりと理解しておこう。

新入社員の見積もり給与には手当等も含める

新入社員の社会保険料は、固定給などをベースにした「見積もり給与」を用いて計算する。この見積もり給与には通常の給与のほか、残業代などの手当等も含めなくてはならない。

ちなみに、4月に入社した新入社員の場合は、見積もり給与による計算が8月まで続く。同年4月~7月には実際の給与を受け取るものの、その金額が社会保険料のベースになることはない。

徴収額を間違えたときは翌月以降に精算する

社会保険料の計算・徴収を間違えた場合は、翌月以降に精算をする必要がある。無理に当月分で調整しようとすると、従業員本人と金銭のやり取りが発生してしまうためだ。余計なトラブルを増やさないように、基本的には翌月以降の給与を調整したり、事業者から現金を渡したりする方法が望ましい。

なお、計算・徴収を間違えた事実は、しっかりと従業員に伝えることが必要になる。金銭のトラブルは信用問題につながりかねないので、仮に少額であっても真摯に謝罪することを心がけよう。

従業員との清算が終わったら、あとは「預かり金」または「法定福利費」として会計処理を行えば対応は完了となる。

昇給・降給、手当などにも注意する

昇給・降給や手当に変動があったときにも注意が必要だ。固定的な賃金に変動があった場合は、随時改定によって報酬月額の変更の手続きを行わなければならない。等級表で2等級以上の変動があった際、変動があった賃金が支払われた月から4ヵ月目に改定されるが、転居による通勤手当の変更、日給や時給の変更、歩合給などの歩合率の変更も対象となる。

手続きを忘れると遡って月額変更届の提出が必要となり、手続きや社会保険料の清算などが複雑になる。特に昇給時期や最低賃金の変更時、賃金規程の改定時、従業員の転勤の時期などは注意したい。

社会保険料が決まるタイミングとは?

従業員を抱える事業主は、社会保険料が決まるタイミングも理解しておく必要がある。社会保険料は独断での変更が認められておらず、金額決定のタイミングは以下の3つに分けられている。

従業員の入社時

基本的に社会保険は、加入資格を取得した月の翌月から天引きを行う。ただし、雇用保険については最初の給料から天引きする形となるので、新入社員の給与が決まる前までに保険料を計算しておく必要がある。

より理解しやすくするために、以下では正社員の入社日を4月1日として例を挙げてみよう。

○社会保険の天引きが始まるタイミング

・月末締め翌月20日払い

社会保険:5月20日の給与から天引き

雇用保険:5月20日の給与から天引き

・20日締め当月30日払い

社会保険:5月30日の給与から天引き

雇用保険:4月30日の給与から天引き

(※正社員であるため、いずれのケースも加入資格取得は入社日となる)

事業主が特に意識しておきたいポイントは、「最初の給料」と「加入資格取得」の2つのタイミングだ。この2点をきちんと理解しておけば、いつまでに計算が必要になるのか予定を立てやすくなる。

定時決定

定時決定とは、毎年4~6月の給与をもとに標準報酬月額を見直すことである。定時決定のタイミングは自由だが、毎年7月10日までに算定基礎届を提出しなくてはならない。

なお、4~6月が繁忙期の会社は、社会保険が高くなりやすい傾向がある。深夜手当や休日手当などが発生する影響で、標準報酬月額のベースとなる4~6月の賃金が増加するためだ。

一方で、4~6月の手当等を削った場合は、従業員・事業者のいずれも社会保険料の負担が軽くなる。ただし、無理に賃金を削ると新たな弊害が生じることもあるので、保険料の節約だけに集中しないよう気をつけたい。

業種特性や業務の性質上の問題で毎年4~6月の時期に著しく時間外労働などの残業が発生する場合は、年平均の額で計算する方法もあるため、年金事務所などで相談するのもよいだろう。

随時改定

随時改定とは、短期間で賃金に大きな変動があった場合に、定時決定を待たずして社会保険料を変更することである。詳しくは後述するが、昇降給や産休・育休にともなう賃金の変動などによって一定の要件を満たした場合は、実態の賃金と標準報酬月額の等級との差に大きな乖離が生じないようにするために、「月額変更届」を提出することによって随時改定の手続きをしなくてはならない。

ちなみに、随時改定が遅れても特に罰則が科されることはないが、不足した社会保険料は過去2年に遡って請求できることになっている。ケース次第では2年分をまとめて請求されるリスクがあるため、資金繰りの圧迫を防ぐ意味合いでも、随時改定は必ず行っておくことが重要だ。

社会保険料率の改定、変更は?

繰り返しになるが、標準報酬月額は4~6月に支払われた給料の平均額で決まる。この平均額を標準報酬月額表に当てはめて標準報酬月額の等級が決定され、それに保険料率を乗じて計算する。標準報酬月額の等級が決定された9月からの1年間は、それぞれの社会保険料率をかけた社会保険料が給料から天引きされる。

厚生年金保険料率は、2017年9月を最後に引き上げが終了し固定されているが、その後、等級の追加が行われているため、注意したい。健康保険料率と介護保険料率は、通常毎年3月に変更が行われているため、保険料率の確認は定期的に行うことが必要だ。なお健康保険料率は、都道府県ごと、もしくは健康保険組合など医療保険の保険者ごとに異なる。

「月額変更届」以外の等級の変更についても触れておこう。60歳の定年で一旦退職させるが、すぐに再雇用する会社は多い。固定的な賃金の変動によって給料の総額が元の等級から2等級以上変動した場合、その4ヵ月目に月額変更届を提出することになる(※随時改定)。それに伴い、社会保険料も、4ヵ月後に新しい標準報酬月額に保険料率を乗じた額へ変更しなければならない。

ただし、就業規則などに定年退職後の再雇用や継続雇用の規定が記載されていれば、「資格喪失届」と「資格取得届」を同時に提出することで、すぐに社会保険料を変更することができる。

定年後の再雇用では給料が減額されるケースが多いため、3ヵ月間のタイムラグとはいえ、元の高い社会保険料を支払わずに済むことは、本人にとっても会社にとってもメリットがある。

このように、社会保険料は給料の額や保険料率の見直しによっても変動する仕組みとなっているが、病気やけがで長期休養をしている場合などは、どうなるのだろうか。

その場合、標準報酬月額は0円にはならず「従前の標準報酬月額とする」ことになっている。今は、産前産後休業中と育児休業中は社会保険料が免除されるが、介護休業や病気休業中の場合は元の標準報酬月額の等級に決定される「保険者算定」という制度が適用される。給料が支払われなくても、社会保険料の本人負担分と会社負担分を納めなければならないのだ。

社会保険料は、意外と誤解が多い。標準報酬月額を決定するための給料には、「年4回以上の賞与」も含まれる。4月に給料が昇給しても元の金額のまま支払われたり、交通費を加算し忘れたりと、会社の届出自体が間違っていることもある。

そのため、近年は年金事務所の調査などが厳しくなってきており、未適用の会社にも加入を促進する動きも加速しているようだ。すでに加入している会社は、まずは正しい「資格取得届」や「算定基礎届」を提出するところから始めてほしい。

社会保険料はいつどうやって納付する?

従業員から徴収した社会保険料は、事業主が責任をもって納付しなければならない。納付の際にトラブルが発生することもあるので、社会保険料の納付時期や納付方法についても正しい知識をつけておこう。

社会保険料の納付時期

社会保険の納付期限は、翌月の末日に固定されている。ただし、末日が土日祝日にあたる場合は、金融機関の翌営業日まで延長される。

実際にはどのような納付スケジュールになりやすいのか、以下で一例を紹介しておこう。

○社会保険料を納付するまでの流れ

・毎月10日ごろ:被保険者の社会保険料を決定する

・毎月20日ごろ:保険料納入告知書を受け取る

・毎月末日:告知書の内容をもとに、徴収した保険料を納付する

保険料納入告知書は日本年金機構から送付される書類であり、処理の都合で枚つづりになっている。切り離さずに納付をする必要があるため、会社に届いたら安全な場所に保管しておこう。

社会保険料の納付方法

社会保険料の納付方法は、以下の3つに大きく分けられる。

上記のうち電子納付には「ネットバンキング」「モバイルバンキング」「テレフォンバンキング」「コンビニなどのATM」の4種類がある。なかでもネットバンキングやモバイルバンキングは利便性が高く、ネット環境さえあればいつでも納付することが可能だ。

どの方法を選んでも納付金額に違いはないため、都合に合った方法を事前に選んでおこう。

社会保険料を滞納するとどうなる?

社会保険料を滞納すると、納付期限の約1ヵ月後に督促状が届く。この段階ではまだペナルティは発生しないため、督促状が届いたらすぐに納付することが重要だ。

それでも滞納を続けると、電話や訪問による催促を経て、最終的には財産を差し押さえられる恐れがある。また、年金事務所による財産調査が実施される例もあるため、滞納は確実に防がなければならない。

ちなみに、督促状に記載された納付期限を過ぎると、以下の式で計算される「延滞金」が発生する。

○延滞金の計算方法(2021年3月以降)

延滞金=滞納している額×延滞利率÷365日×延滞金の発生日数

・延滞利率(納付期限の翌日から最初の3ヵ月):「特例基準割合+1%」

・延滞利率(納付期限の翌日から4ヵ月目以降):「特例基準割合+7.3%」

特例基準割合は毎年異なる。2023年1~12月の特例基準割合は、1.4%である。そのため、納付期限の翌日から最初の3ヵ月の延滞利率は2.4%、納付期限の翌日から4ヵ月目以降は8.7%となる。

延滞金は発生日数が長いほど増えるため、滞納に気づいたタイミングでしっかりと対応するようにしよう。

社会保険料の納付猶予とは?

社会保険料の納付が難しい場合は、「猶予制度」の利用を検討したい。新型コロナウイルスの影響があった時期(2022年)には、新型コロナウイルスの影響に対する猶予もあった。今後、同様の感染症がある場合には、同じような猶予制度がでてくる可能性もある。

そこで、それぞれ要件や延長期間が異なるため、ここからは各制度に分けて概要を解説していこう。

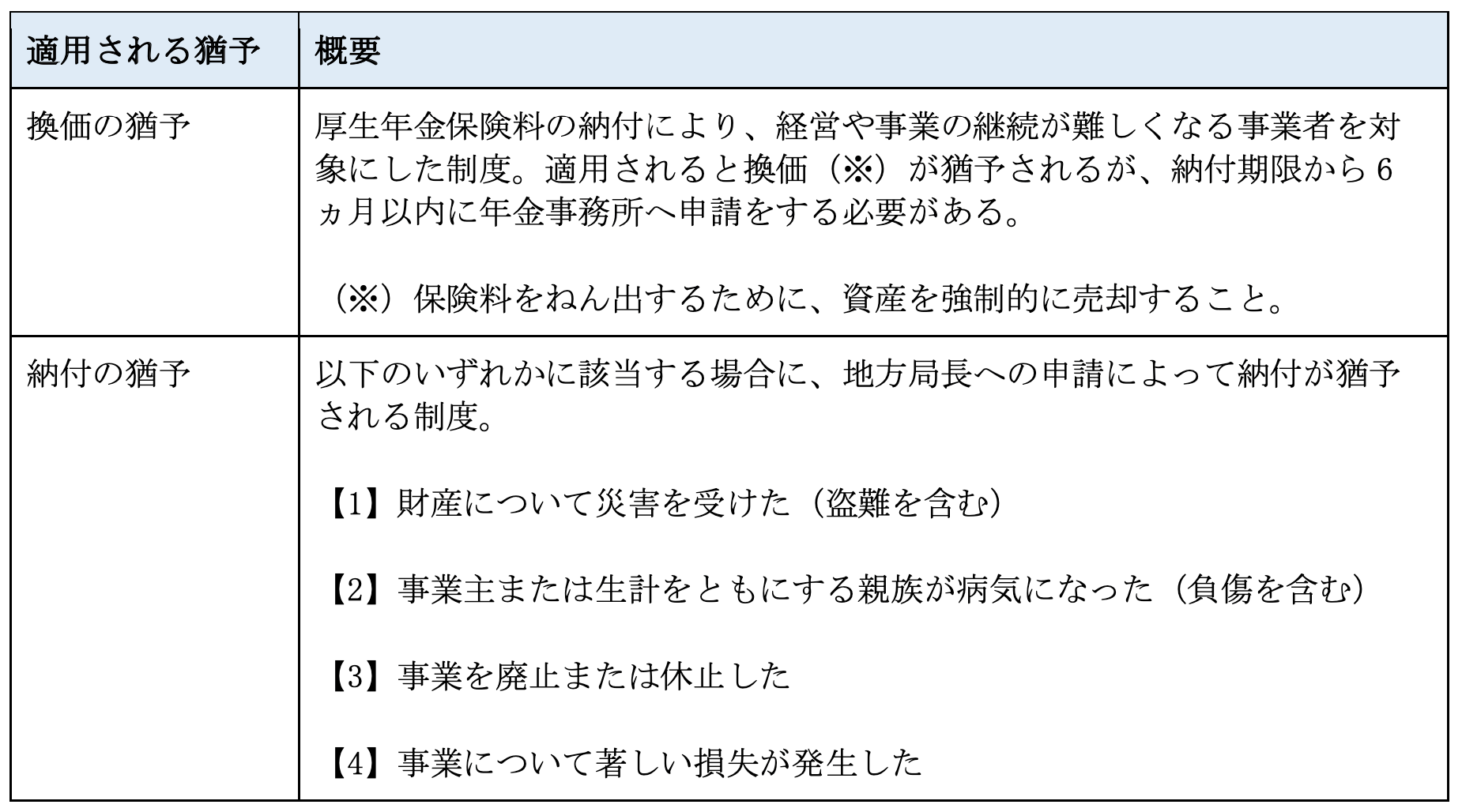

厚生年金保険料等の猶予制度

厚生年金保険料等の猶予制度では、次の2つの猶予が用意されている。

換価・納付の猶予が認められると、猶予期間中に発生する延滞金の一部も免除される。また、納付期限から6ヵ月を過ぎても相談に乗ってもらえる可能性があるため、納付に悩んだら早めに問い合わせることを検討したい。

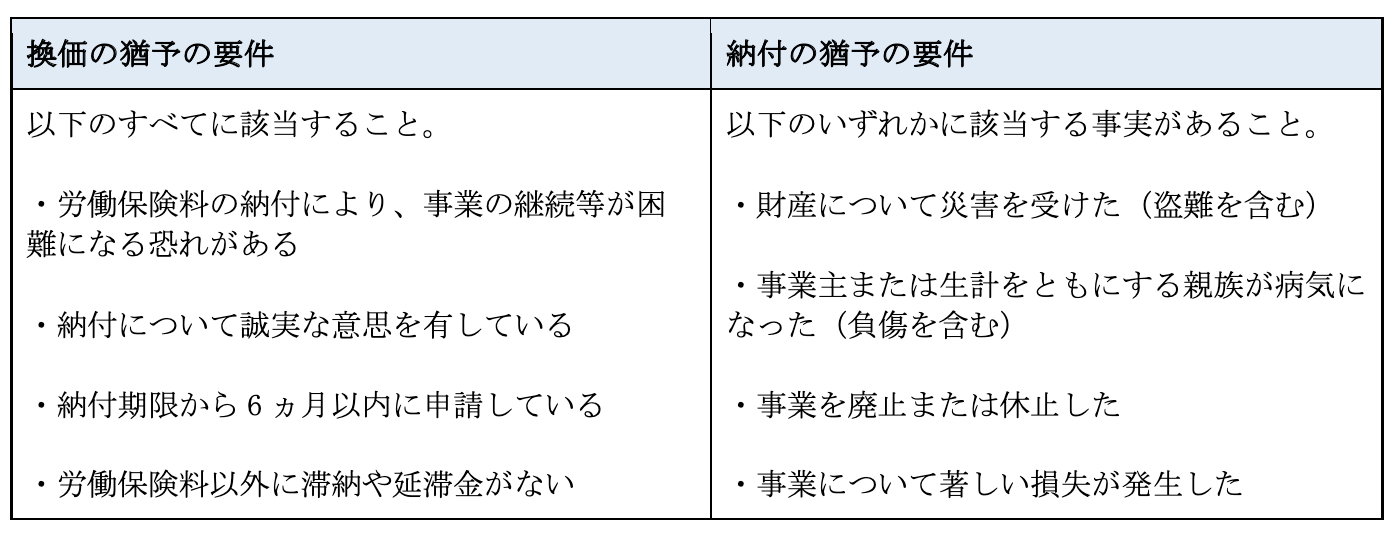

労働保険料等の猶予制度

新型コロナウイルスの影響で労働保険料等の支払いが困難になった場合は、この制度によって換価・納付の猶予を受けられる可能性がある。猶予期間は最長1年であり、期間中に発生した延滞金はすべてが免除される。

ただし、換価・納付の猶予を受けるには、以下の要件を満たすことが必要だ。

いずれの制度も担保は不要なので、換価できる資産を持っていなかったとしても、まずは都道府県労働局に相談をすることから考えよう。

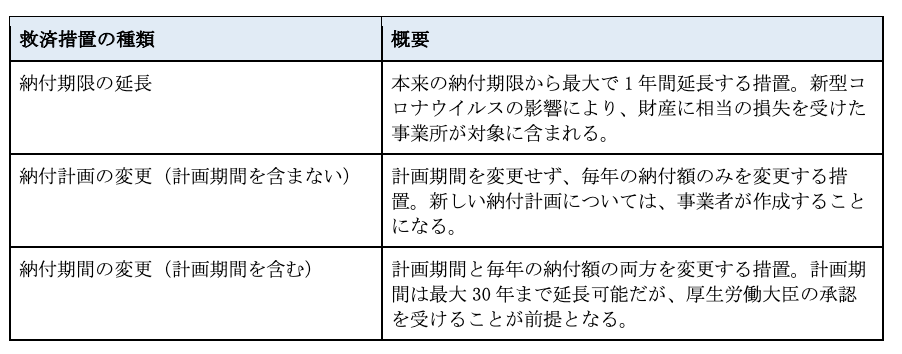

厚生年金基金の納付延長や変更

通常、厚生年金基金の設立事業所は納付計画に基づいて納付を行っている。厚生年金基金の納付の延長や変更は、災害が起こった場合など特別な理由がある場合に厚生労働大臣の決定などにより該当者を定める。

例えば新型コロナの影響があった場合は、事業所の救済を目的として、救済措置として以下の3つが用意された。

また現在、同様の制度があるか、ある場合の制度の利用にあたっては、納付書の発行元である年金事務所への相談が必要だ。管轄の年金事務所については、日本年金機構の公式サイトから検索できる。

社会保険料の計算に関するQ&A

Q.社会保険料の計算はどうやるのですか?

A.社会保険料は、従業員の給与をもとに報酬月額を算出し、社会保険料額表から報酬月額を当てはめた標準報酬月額をもとに計算する。社会保険料の計算は、標準報酬月額に健康保険、介護保険料、厚生年金保険料のそれぞれの保険料率を乗じて計算した金額の合計だ。これを労使折半して社会保険料を負担する。

協会けんぽ(全国健康保険協会)の場合、健康保険料、介護保険料、厚生年金保険料は、都道府県ごとに全国健康保険協会のサイトで確認が可能だ。健康保険組合や厚生年金基金に加入している場合は、それぞれの組合や基金で保険料率が異なるため、確認が必要となる。

標準報酬月額の決定方法時期には、入社時に決定するする「資格取得時決定」、毎年4~6月の給料の平均額から決定する「定時決定」、固定的賃金が変動した際に決定する「随時改定」の3つの方法がある。

Q.社会保険の加入条件について教えてください

A.法人など適用事業所に常用雇用され正社員などの従業員は、年収や国籍に関わらず健康保険・厚生年金への加入が義務づけられている。雇用者・労働者ともに社会保険への加入は、拒否できない。そのため条件に該当する従業員を雇う場合は、加入手続きが必要だ。

またパートやアルバイトといった労働時間が短い従業員でも1週間の勤務時間(所定労働時間)と1ヵ月の日数(所定労働日数)がフルタイムで働く従業員の4分の3以上となる場合は、社会保険に加入させなければならない。

なお2022年10月からは「賃金の月額が8万8,000円以上」「1週間の所定労働時間が20時間以上」といった該当する短時間労働者も社会保険の加入が必要だ。

Q.パートやアルバイトでも社会保険の対象になりますか?

A.アルバイト、パートなどの非正規労働者についても一定の条件に該当すれば、健康保険・厚生年金への加入が義務づけられている。アルバイトやパートなどの労働時間が短い従業員の場合、1週間の勤務時間(所定労働時間)および1ヵ月の日数(所定労働日数)が、フルタイムで働く従業員の4分の3以上となれば社会保険加入の対象だ。

また被用者保険の拡大により、以下のすべての条件を満たす従業員についても社会保険加入の対象になることに注意したい。

①週の所定労働時間が20時間以上である

②月給が平均して8万8,000円以上である

③2ヵ月を超える使用が見込まれる

④勤務先の厚生年金の被保険者となる従業員数が51名以上である

⑤学生ではない

Q.給料20万円の社会保険料はいくらですか?

A. 年齢が40歳未満で給料が20万円(東京都:賞与なしで計算)の場合、健康保険の標準報酬月額17等級の20万円に該当するため、健康保険料は2万円、厚生年金保険料は14等級に該当するため、3万6,600円となる。つまり社会保険料の合計は、5万6,600円(2万円+3万6,600円)だ。これを企業と従業員が折半して負担することになる。

なお年齢が40歳以上の場合は、介護保険料がかかるため、保険料負担が上がる点には注意したい。

Q.年収130万円の社会保険料はいくらですか?

A.例えば東京都で40歳未満かつ給料月額が約10万8,000円(130万円÷12ヵ月:賞与なしで計算)の場合、健康保険の標準報酬月額7等級の11万円に該当するため、健康保険料は1万1,000円。厚生年金保険料は4等級に該当するため、2万130円となる。社会保険料の合計は、3万1,130円(1万1,000円+2万130円)となり、企業と従業員が折半して負担することになる。

上記同様に従業員の年齢が40歳以上の場合は、介護保険料がかかり保険料負担が上がる点には注意したい。パートやアルバイトといった労働時間が短い場合でも社会保険に加入が必要な場合もある。

厚生年金保険の被保険者数51人以上の事業所となる社会保険の適用拡大における特定適用事業所(任意特定適用事業所も含む)に勤務し、賃金の月額が8万8,000円以上、1週間の所定労働時間が20時間以上などの一定の条件に該当すれば、社会保険の適用対象となる。

意外と難しい社会保険料の計算、節約は慎重に

ネットでは「社会保険料を削減する」ための裏技が多く公開されているようだが、会社の社会保険削減のために、すぐに飛びつくことはやめたほうがいいだろう。

たとえ、「合法的」、「年金事務所で認められた」などと書いてあったとしても、必ず年金事務所に確認するべきだ。社会保険の手続きを間違った場合の責任は、会社が取ることになる。

時効は2年であり、万一、2年分遡って社会保険料を訂正し追加で納めなければならなくなると、会社としてかなりの大金を準備しなければならない。慎重に対応したいものだ。