USDC(USDコイン)とは、イーサリアムをベースにしたステーブルコインです。米ドルによって価値が裏付けされた暗号資産であり、1USDC=1ドルとなるように設計されています。

この記事では、そんなUSDCの特徴や仕組み、リスク、将来性についてわかりやすく解説していきます。

USDCをはじめとするステーブルコインは暗号資産市場において、非常に重要な役割を果たしています。USDCやステーブルコインについて詳しくない方は、ぜひ本記事をご覧ください。

USDCとは何か

引用:CIRCLE公式サイト

| USDCの基本情報 | |

|---|---|

| 通貨名 | USD Coin |

| シンボル | USDC |

| 現在価格(2023年6月時点) | 1ドル(¥143.6) |

| 時価総額(2023年6月時点) | ¥4,091,042,550,444 |

| 時価総額ランキング(2023年6月時点) | 5位 |

| ローンチ時期 | 2018年9月 |

| 公式サイト | USDC公式サイト |

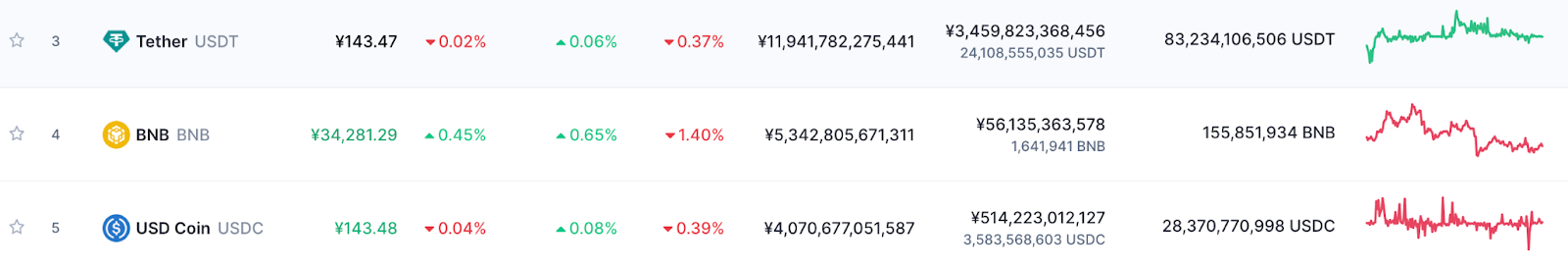

USDC(USD Coin)とは、2018年9月にCircle社と大手暗号資産取引所のCoinbaseによってローンチされたステーブルコインです。ステーブルコインとしてはUSDT(テザー)に次ぐ取引量を記録しており、時価総額ランキングでは全体で第5位に位置しています。

USDCは、米ドルに価値を裏付けされており、常に1USDC=1ドルの価値を保つよう設計されています。

そのため、暗号資産の特徴に挙げられる大きなボラティリティはなく、投資には向かないという評価もあります。代わりに、価格が安定していることから、リスクヘッジを目的として保有している人が多く見られます。

ステーブルコインについて詳しく知りたい方は、下記の記事をぜひご覧ください。

参考:ステーブルコインの仕組みや代表例、将来性をわかりやすく解説

USDCの歴史と背景

次に、USDCに関する主な出来事を年代順に解説していきます。

・2018年5月:USDCが誕生

・2020年:新サービスの発表&DeFi市場における需要の急増

・2022年1月:Ethereumチェーン上でUSDTの供給量を上回る

・2023年3月:ドルペッグ離脱事件

それぞれ詳しく見ていきましょう。

2018年5月:USDCが誕生

2018年5月に、USDCが初めて発表され、同年9月にCentre Cinsortiumによってローンチされました。

Centre社は、上述したCircle社とCoinbaseの共同事業体であり、将来のデジタル金融エコシステムにおける基準と信頼性を提供することをミッションとしています。

USDCは、米ドルの価値を反映し「暗号資産市場における米ドル」として機能することを目的に作られました。

2018年10月にはCoinbaseに上場、11月にはBinanceへの上場を果たし、ステーブルコインに対する注目を集めていきます。

2020年:新サービスの発表&DeFi市場における需要の急増

2020年には、世界的な新型コロナウィルスの流行に伴い、法定通貨に対するリスクヘッジとしてUSDCの取引量も増加していきます。

同年3月には、Circle社の公式サイトにて、事業者を対象としたUSDCの新サービスが発表されました。

ここで発表されたサービスは以下の2つです。

・Circle Business Accounts

・Circle APIs(Payments API、Wallets API、Marketplaces APIの3つ)

Circle Business accountsは、法定通貨とUSDCなどのデジタル通貨を管理できるウォレットです。

ウォレットへのアクセスや管理を簡素化することで、事業者でも使いやすいように設計されています。

Circle APIsは、クレジットカードの支払いやeコマースなどのオンラインマーケットプレイスで、USDCを利用できるようにするAPIです。

さらに、この年はDeFiエコシステムで、USDCの活用シーンが増えたことが特徴に挙げられます。

MakerDAOが、USDCを担保として受け入れ始めたことを皮切りに、CompoundやAAVE、UniswapなどDeFiプロトコルでの活用が多くなりました。

9月には900億ドル以上の取引高を記録し、時価総額ランキングではUSDTに次ぐ第2位となっています。

2022年1月:Ethereumチェーン上でUSDTの供給量を上回る

2022年1月には、一時的にイーサリアムチェーン上で、USDCの供給量がUSDTの供給量を上回りました。

Ethescan(イーサスキャン)によると、当時のUSDCの総供給量が約400億5,000万枚であるのに対して、USDTは398億3,000万枚でした。

供給量が増加した原因としては、DeFi市場での利用が増えたことが挙げられます。

また、同年9月にはCircle社がBybitとの提携を発表し、USDC現物取引通貨ペアのローンチを発表しています。

2023年3月:ドルペッグ離脱事件

2023年3月には、USDCの価格が一時的に10%以上下落する事件がありました。

暗号資産市場において、10%の下落は珍しくありません。

しかし、ステーブルコインは安定性が最大の特徴であることから、多くの人がリスクヘッジを目的として、保有するUSDCを次々に売ったのです。

ペッグが外れた原因は、シリコンバレー銀行が破綻したことです。

3月10日にシリコンバレー銀行(SVB)が破綻し、そこにはUSDCの準備資産の25%が預けられていることが判明しました。

SVBへの預金は全額が保証されているわけではないため、不安に思った人による売りが殺到し、一時、1ドルから0.88ドル(-12%)に下落しました。

なお、現在は価格を取り戻し、1ドルを保っています。

USDCの仕組み

続いて、USDCの仕組みについて解説します。

USDCは、以下の仕組みから1ドルという価格を維持し、高い信頼性を確保しています。

・ドルペッグの法定通貨担保型ステーブルコイン

・複数のブロックチェーン上に展開

・大手会計事務所の監査を受け信頼性を確保

それぞれ深掘りしていきます。

ドルペッグの法定通貨担保型ステーブルコイン

USDCは米ドルの価格と連動しており、1USDC=1ドルです。

ステーブルコインは全部で4タイプに分けられ、USDCはその中に法定通貨担保型ステーブルコインに分類されます。

USDCが発行される度に、Centre社が準備金として同額の米ドルを銀行に預けます。

法定通貨担保型の良い点は、変動率を抑制できるとともに、無価値になった場合でも、同じ分の法定通貨が預金されていることから信用を担保できるところです。

参考:ステーブルコインの仕組みや代表例、将来性をわかりやすく解説

複数のブロックチェーン上に展開

USDCは、当初イーサリアムブロックチェーン上でのみ発行されていました。

しかし、現在は以下のように複数のブロックチェーンで展開されています。

・ソラナ(Solana)

・アバランチ(Avalanche)

・トロン(Tron)

・アルゴランド(Algorand)

・スタックス(Stacks)

マルチチェーン化に対応することで、DeFiやNFTなどさまざまな分野で利用されるようになりました。

大手会計事務所の監査を受け信頼性を確保

USDCの運営主体であるCircle社は、大手会計事務所GrantThorntonLLPから監査を受け、毎月準備金を報告しています。

USDCのような法定通貨担保型は、発行した分の法定通貨を準備金として持つ必要があります。

これを第三者機関から監査を受けて証明することで、信頼性を担保しています。

USDCの利用方法と利用シーン

現時点(2023年6月)で、USDCを取り扱っている国内暗号資産取引所はありません。

そのため、USDCを取得するのであれば、以下の手順が必要になります。

- 国内取引所で暗号資産を購入する

- 暗号資産を海外取引所に送金する

- 送金した暗号資産を売却し、USDCを取得する

海外取引所を使うのが面倒だという場合は、以下の手順でも結構です。

- 暗号資産取引所で暗号資産(ビットコインやイーサなど)を購入する。

- 暗号資産を暗号資産ウォレット(メタマスクなど)に送る。

- DEXと呼ばれる分散型取引所で安房資産をUSDCに交換する。

USDCの利用用途は、大きく分けて以下の2つがあります。

・送金・決済

・DeFiに預けて利息を獲得

送金・決済

一般的な通貨を国際送金する場合、多くの時間とコストがかかります。

具体的には、相手の口座に着金するまで1営業日〜6営業日かかり、手数料は数千円かかります。

一方で、USDCを送金する場合、1日以内に送金が完了し、手数料は1,000円もかかりません。

また、マスターカードやVISAなど一部の大手決済サービスでは、USDCを活用した暗号資産決済が可能です。

DeFiに預けて利息を獲得

USDCをDeFiに預ければ、利回りを獲得できます。

CompoundやAAVEなどのレンディングプロトコルでは、USDCを貸し借りすることで、多くの銀行の預金金利よりも高い金利を得ることが可能です。

また、UniswapなどのDEX(分散型取引所)でUSDCの流動性提供を行えば、利息や手数料を得られます。

USDCのリスクと批判

USDCは安全性や信頼性が優れている一方で、リスクがあるのも事実です。

リスクの一つが、少数の金融機関に依存している点です。2023年3月には、シリコンバレー銀行が破綻したことをきっかけに、USDCのペッグが外れる事件が起こりました。

この事件が起きてすぐに、米財務省が顧客資金の全額保護を発表したり、Circle社が新たな銀行パートナーと提携することで下落を食い止めることができました。

しかし、この事件をきっかけに、法定通貨担保型ステーブルコインの準備金を、一部の金融機関に預けることには高いリスクが伴うことが明らかになりました。

また、中央集権的な性格が強いこともリスクの一つに挙げられます。

2022年8月には、米財務省がマネーロンダリングを目的として、暗号資産ミキシングサービス「トルネードキャッシュ」の利用を禁止しました。これを受けて、USDCの発行元であるCircle社は、トルネードキャッシュと関連のある38のアドレスを永久凍結し、約7万5000USDCが引き出せなくなっています。

その他にも、Circle社は警察の要請に対応するため、50ほどのアドレスを凍結しています。

USDCは安全性が高い一方で、中央集権的な側面を持つため、突然、凍結されてしまうリスクを持つことも理解しておきましょう。

USDCの将来性

USDCの将来性について、以下3つの点から確認していきます。

・決済手段としての普及

・国内取引所への進出

・ステーブルコインとしてのポジションの確立

それぞれ具体的に解説していきます。

決済手段としての普及

USDCは、決済手段としての普及が予想されています。

実際に、VISAやApple Payなどの大手決済サービスでは、USDCによる決済が可能です。これに加えて、2023年2月にはマスターカードもUSDCを決済手段として採用することを発表しています。

これをきっかけに、他の大手決済会社でもUSDCの決済が可能になれば、USDCへの期待がより高まるはずです。

国内取引所への進出

以前まで、国内取引所でステーブルコインを取引することはできませんでした。

しかし、2023年に入ってからは、国内でステーブルコインを取り入れる動きが活発になっています。

2023年6月には、CoinCheckやGMOコインにて国内初となるステーブルコイン「DAI」の取り扱いが開始されました。

加えて、同時期には改正資金決済法が施行されたことで、三菱UFJフィナンシェ・グループなど一部の大手企業が、国内でステーブルコインを発行する準備を進めていることがわかっています。

こうした流れから、国内取引所にてUSDCを取引できるようになる可能性があります。

ステーブルコインとしてのポジションの確立

現状、ステーブルコインとして最も取引量が多いのは、USDT(テザー)です。

2023年6月時点では、時価総額ランキングでUSDTが3位、USDCが5位に続いています。

USDCの運営会社であるCircle社は、Bit Licenseと呼ばれる仮想通貨ライセンスを取得しており、保有資産の状況を毎月報告書で公開しています。

これらにより、USDCは透明性・信頼性が高いと言えるでしょう。

一方で、USDTは準備資産の不透明さが懸念点に挙げられています。

過去には、USDTの準備資産にコマーシャルペーパーが多く含まれていたことがあり、適切な資金がないのではないかという不信感が増大しました。

加えて、2019年にはテザー社が準備資産を不正利用していたことが判明しており、大きな混乱を招きました。

こうした透明性・信頼性の差から、USDCがステーブルコインのトップになる可能性が大いにあります。

まとめ

今回は、USDCについてあらゆる角度から解説しました。

USDCは、USDTに次ぐ人気を持つステーブルコインであり、信頼性が高い点が特徴に挙げられます。

DeFiでの需要が高く、VISAやApple Payなど大手決済会社から決済手段として採用されているため、将来性もあると言えるでしょう。

加えて、国内ではステーブルコインを取り入れる動きが活発になっているため、近いうちに国内取引所でUSDCをできるようになる可能性があります。

USDCに興味のある方は、今後の動向に注目しておきましょう。