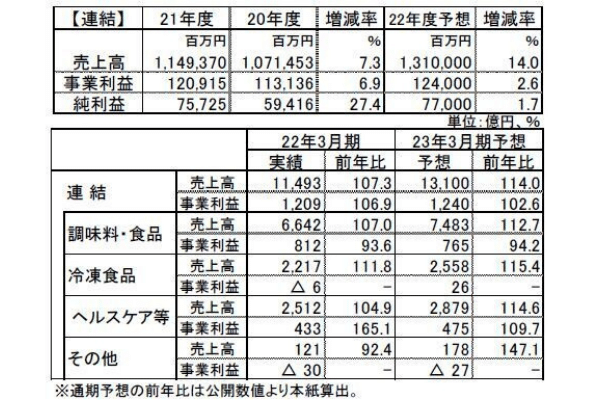

味の素が5月11日発表した2022年3月期連結決算は、売上高が1兆1,493億7,000万円、前期比7.3%増となった。2016年度にIFRS 導入後の最高を記録した。

事業利益は1,209億1,500万円で前期比6.9%増、3年連続で最高益を更新した。売上高には調味料・食品セグメントと冷凍食品セグメントで主に海外の家庭用製品の好調や、外食用・業務用製品の販売が一部復調したこと、ヘルスケア等セグメントで主に電子材料とバイオファーマサービスの販売好調が寄与した。事業利益には調味料・食品と冷凍食品の各セグメントは原燃料価格などの上昇の影響を受けて減益となったが、ヘルスケア等セグメントの増収に伴う大幅増益が寄与した。

冷凍食品セグメントは売上高が2,217億円で前期比11.8%増と伸長した。うち日本は893億円で2%減となった。高付加価値製品の販売増があったが、構造改革に伴う終売影響などにより減収となった。海外はアジアが31億円で17%増、北米が1,159億円で24%増、欧州が132億円で27%増とそれぞれ大幅に伸長。北米や欧州では堅調な需要が継続、北米では単価上昇が寄与したほか、為替影響もあった。

冷食の事業損益は6億円の損失、前期から29億円減少した(共通費を除く利益は54億円)。日本は減収だったものの構造改革効果で増益を確保。海外は北米で単価上昇効果があったものの、原材料などのコスト増の影響などにより大幅減益となった。

コア領域の売上は前年比14%増、売上げの62%占めた。SKU 数削減では北米が160SKU、20%削減、日本がフードサービス向けで50SKU、10%削減。北米ではアペタイザー・イタリアンの工場を活用して餃子や米飯を増産、欧州ではフレンチの工場を活用し餃子を増産、日本ではノンコア製品をOEM 化し、餃子・焼売の増産に取り組んだ。また製品単価は北米が7.4%増、日本が2.8%増となった。

日本の冷食売上高は家庭用が67%、業務用が33%となり、前期よりも家庭用が2pt 増。なお家庭用ギョーザ類の日本市場シェアは、同社推定で市場規模602億円に対して44%(前期比3ポイント減)を占め、国内トップ。

〈2022年度冷食は2,558億円 北米の収益回復に集中〉

味の素の2022年度連結業績予想は、売上高が1兆3,100億円、前期比14.0%増と大幅伸長を見込む。事業利益は1,240億円で2.6%増。冷食では2025年度ROIC5%達成に向け、北米の収益回復に集中する。日本・欧州は事業構造強化を完遂し再成長ステージに向かう。

22年度の冷凍食品は売上高2,558億円、前期比341億円(15.4%※公表数値より本紙算出)増、事業利益26億円、前期比33億円増(共通費を除く事業利益は87億円で32億円増)と大幅な増収・増益を見込む。

冷食の地域別売上高は、日本が900億円で前期比6億円(0.8%※公表数値より本紙算出、以下同様)増、アジアが62億円で31億円(100%)増、北米が1,448億円で289億円(24.9%)増、欧州が146億円で14億円(10.6%)増を見込む。

日本では主力カテゴリー製品の販売数量増や単価向上効果などで増収を、海外では特に北米で主力カテゴリーの販売数量増と単価向上効果、為替影響による大幅増収を見込む。コア領域売上げ比率は前年比5ポイント増の67%を見込む。北米では家庭用アジアンで29%増、日本では餃子・焼売で8%増を見込む。製品単価は北米で前年比12%増、日本で10%増を見込む。

アセットライトも推進する。日本では2022年度中に大阪工場を閉鎖し6工場となる。米飯事業の構造強化を図る。グローバル工場は19から現在18となっている。これを2023年度17に、2025年度までに15工場にする。

〈冷食日報2022年5月13日付〉