ファンドへの譲渡案件が増加

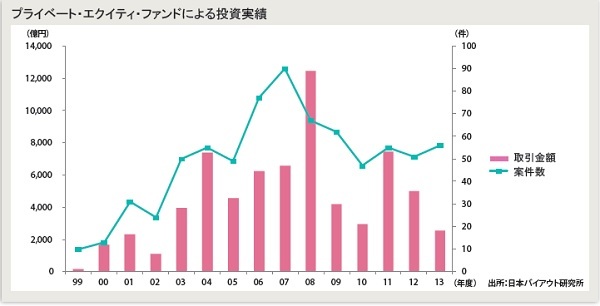

M&Aの相手先としてプライベート・エクイティ・ファンド(以下、ファンド)を選択する経営者が増えている。当社においても、ファンドを買手とした案件数は成約ベース、検討ベースともに年々増加している。下記グラフをご覧いただきたい。

ファンドの関与案件は、取引金額ベースでは2008 年のリーマンショックをピークに減少しているが、案件数ベースではむしろ増加傾向にある。このことから、大型案件は減ったものの中堅企業の案件数は増加しており、ファンドが日本の中堅企業(ミッドキャップ)M&Aマーケットに根付きつつあると言えるだろう。

弊社に自社の譲渡アドバイスを依頼されるオーナー経営者のうち、60代~ 70代の“引退型”M&A(後継者不在による事業承継が譲渡理由)のケースでは、「ファンド」と聞いただけで拒否反応を示したり、当面は買手候補リストからファンドを除外して欲しいという声が多い。これは、一時期隆盛を見せた「ハゲタカ」ファンド等のイメージのせいであろう。

他方、本誌で事例紹介させていただいたスタイラ 野田社長様のように30代~50代の経営者は、“成長型”M&A(会社の更なる発展・成長のためにファンドを積極活用することが譲渡理由)志向であり、M&Aの相手先として事業会社よりファンドを希望されるケースも多い。

少子高齢化時代を乗り切る経営戦略

本稿執筆中に「代々木ゼミナール27校のうち20校閉鎖」のニュースが舞い込んだ。授業のIT化という要因もあるだろうが、まさに少子化時代到来を象徴する出来事である。他の業界においても、人材採用難による外食店の店舗閉鎖、円安傾向でも生産拠点の海外シフトが止まらない製造業など、従来の業界の常識や過去からの延長線上で物事を考えていては生き残れない「本業消失時代」が到来していると言える。

最近、サントリー、武田薬品工業、資生堂、LIXIL、ベネッセなど日本を代表する各業界のリーディングカンパニーにおいて、社外から経営トップを招く事例が続出している。これらの企業は足元の業績が悪いわけではなく、社内に後継人材がいないわけでもない。過去の成功体験や常識にとらわれずに経営を客観的に見られるリーダー、あるいは経営のグローバル化を推進できるプロの経営者に会社の命運を託したと言える。

これは、中堅企業においても同じである。少子高齢化の進展により成熟し縮小していく日本国内マーケットにおいて、いかに生き残っていくのか? いかに海外展開を含む新規事業を創出していくのか? これらの課題の解決策の一つが、過去の成功体験や常識にとらわれないファンドとの資本提携、及び彼らの持つ経営ノウハウ、人的ネットワークあるいは資金力を活用することである。

オーナー経営者は自社の存続と発展、従業員雇用の安定や顧客の満足を願っている。これが自社の経営資源の活用で実現できれば問題はないが、自社の経営資源だけでは限界を感じるからこそ外部の経営資源を求めるのである。そのためには、もはやオーナーシップにこだわらず、一定の株式を譲渡してでも会社の存続と更なる発展のためにファンドというパートナーを求めるのである。もちろん株式譲渡により創業者利潤(キャピタルゲイン)は得られるし、再出資により将来のExit 時にキャピタルゲインを得ることも可能だ。それらスキームについてもファンドは柔軟に対応可能である。

一口にファンドといっても各社には特徴がある。国内金融機関系・外資系・独立系等の資本別分類に加え、コンサル色の強いファンド、現場でともに汗を流すハンズオン型のファンド、経営委任&モニタリング型のファンド、海外展開に強いファンド等の特色がある。どのタイプのファンドが自社に合っているのかは事前に十分に検討すべきであり、M&A 後の経営方針等は事前によくすり合わせをするべきである。このことは株価等の経済的条件以上に重視すべきである。

現代版コングロマリット

昨年、外資系ファンドがアメリカで開催する毎年恒例のイベントに招待された。世界各国の当該ファンドの責任者や投資先CEO が一堂に会し、4日間ホテルで共に過ごすというものであった。早朝のジョギング・朝食、昼間は参加者や外部講師による各種プレゼンテーション、夜はパーティーとパワフルで充実した内容であった。余談だが、欧米ビジネスマンのプレゼンテーション能力の高さ、ジョギングのスピードの速さには驚かされた。

世界各国のさまざまな業種のCEOやファンド関係者が大勢集まる様子を見て、ファンドとは「現代版コングロマリット」だと直感した。一般的に異業種間でのM&Aにおいては事業シナジーは期待できないと考えられている。しかし、今回のイベントのように、世界各国からポジティブで有能なCEOやファンド関係者が集まって議論することにより、情報やアイデアが交換され、新しい形でのビジネスチャンスが生まれているのだ。

ファンドの「現代版コングロマリット」は、業種を超えて新業態を創出し、顧客の新たなニーズにこたえる新製品、新サービスを提供していく母体ともなりえる。こうした経験から、日本でもさらにファンド活用の機会は拡がっていくだろうと確信するに至った。

冒頭に記したとおり、今後のM&Aの譲渡理由は「引退型」と同様に「成長型」の増加が顕著となろう。ファンドとの資本提携を契機として、彼らの経営ノウハウ、ネットワーク、資金力を貪欲に利用し、企業の成長にドライブをかけようという経営者の増加である。この動きがさらに一般化することにより、日本企業の成長力・競争力が増大し、日本経済が活性化することを期待している。

幸亀努(執行役員 役員室 室長 株式会社日本M&Aセンター)