※本サイトにはプロモーション広告を含みます。なお、掲載されている広告の概要や評価等は事実に反して優遇されることはありません。

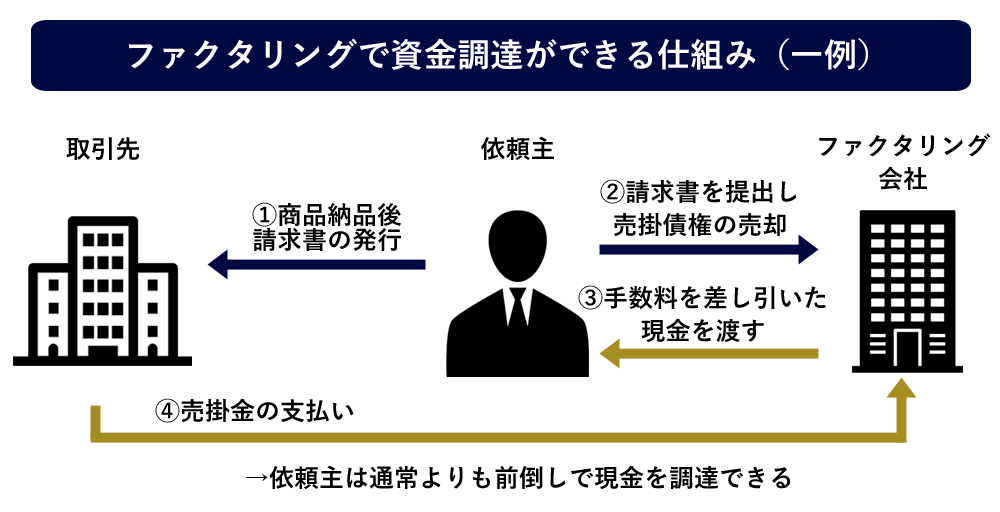

ファクタリングとは保有している売掛債権を専門会社に譲渡して早期現金化する資金調達方法のことで、資金ショートの防止策として多くの中小企業が利用しています。

| ファクタリングでの資金調達とはどんなもの? | |

|---|---|

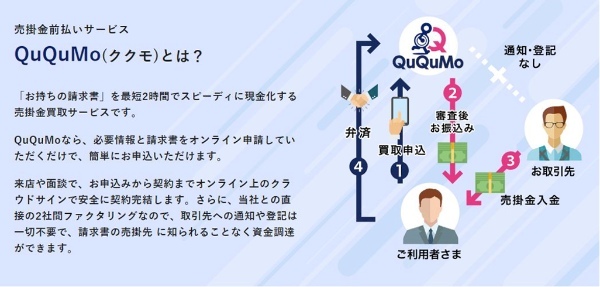

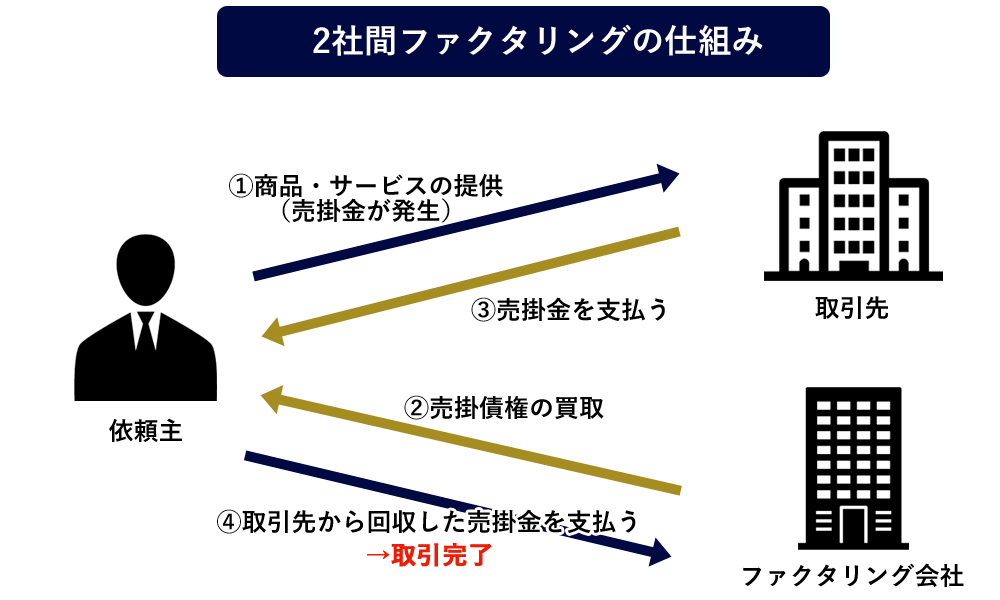

【基本的な仕組み】 売掛金が未回収の請求書などをファクタリング会社に提出し、手数料を差し引いた現金を受け取る売掛先からファクタリング会社へ売掛金が支払われ、取引完了

|

|

| 主なメリット | ・スピーディーに資金調達ができる(最短即日) ・赤字・税金滞納があっても利用できる |

| 主なデメリット | ・手数料が高い ・「偽装ファクタリング」を行う悪徳業者も存在する |

| こんな業種におすすめ | ・支払いサイトが長い業種(建設業など) ・イレギュラーな支出が多い業種(運送業・製造業・アパレル業など) ※資金ショート防止策として最小限の額をスポット利用するのがおすすめ |

本記事では、ファクタリングでの資金調達を検討している中小企業の経営者の方が知っておくべき知識をわかりやすく解説します。

株式会社アクセルファクター

代表取締役 本成善大

最後まで読めば、ファクタリングでの資金調達に関する基本的な知識が身につくだけではなく、あなたの会社にとってファクタリングがベストな資金調達方法かどうかが判別できるようになるでしょう。

「ファクタリングとはそもそもどんなものか」が知りたい場合は、ファクタリングの定義や仕組みについて詳しく解説した以下の記事をご覧ください。

目次

1.ファクタリングは企業の資金調達手段としてどうなのか

「ファクタリングが企業の資金調達手段としてどうなのか?」に対しての回答は、ひと言で言うと

「良い面も悪い面もある」

であり、ベストな資金調達方法であるかどうかは利用する企業の状況によって異なります。

この章では、具体的にどういった良い面・悪い面があるのかを

・ファクタリングで資金調達をする魅力

・ファクタリングで資金調達をするリスク

の2つの視点から見ていきましょう。

1-1.ファクタリングで資金調達をする4つの魅力

ファクタリングで資金調達をする魅力として代表的なのは、以下の4点です。

・スピーディーに資金調達ができる

・赤字・税金滞納があっても利用できる

・担保や保証人が必要ない

・「返済不能」の状態に陥るリスクがない

どんな魅力か、ひとつずつ解説していきます。

1-1-1.スピーディーに資金調達ができる

スピーディーに資金調達ができるのは、ファクタリングで資金調達をする最大の魅力と言っても過言ではありません。

ファクタリングで資金調達をする際、申し込みから入金までにかかる期間の目安は即日(最短1~2時間)~1週間です。

契約の際に担保や保証人が必要ないことから審査に時間がかからず、銀行融資をはじめとする他の方法よりも素早く資金調達ができます。

そのため、

「今すぐ現金が必要なのに、銀行融資の審査を待っている時間がない!」

といった緊急の状況でも速やかに資金調達ができ、一時的な現金不足による資金ショートや黒字倒産を回避できるチャンスがあります。

以下は、ファクタリングでスピーディーに資金調達をして、資金ショートの危機を回避した企業の例です。

| ファクタリングでスピーディーに資金調達をして、資金ショートの危機を回避した例 |

|---|

|

・取引先から「納期はそのままで倍量の商品を追加発注したい」と言われた製造業A社は、急遽ライン作業の人員を増加 ・無事に期日通り納品できたものの、今社内にある運転資金だけでは、増員した分の人件費が月末に支払えないことが発覚 ・取引先から売掛金が振り込まれるのは2ヶ月後。1週間後の給料日までに現金500万円を調達しなければならない →スピード審査に定評のあるファクタリング会社と契約し、売掛債権を売却。申し込みの2日後に現金500万円を調達し、無事従業員への給与を遅延することなく支払えた。 |

このように、とにかく急ぎで現金が必要な企業にとっては、ファクタリングは大きな魅力がある資金調達方法であると言えるでしょう。

1-1-2.赤字・税金滞納があっても利用できる

赤字・税金滞納があっても利用できるというのも、ファクタリングで資金調達をする魅力のひとつです。

ファクタリングで審査されるのは「売掛先(あなたの取引先)」であり、金融機関からの融資・投資家からの出資と違って依頼主(あなたの会社)の業績や信用情報はあまり重視されません。

| 審査で重視されるのは… | |

|---|---|

| ファクタリング | 金融機関からの融資 投資家からの出資 |

| 売掛先の業績・信用情報 売掛先からきちんと売掛金を回収できるかが重要 |

依頼主の業績・信用情報 ・融資する企業がお金を返済してくれるか ・出資する企業が将来的に成長するかが重要 |

こういった特徴から、

「設立したばかりの会社で事業がまだ軌道に乗っておらず、銀行に追加で融資を受けられない」

「投資家に新規事業の出資を求めたが、赤字続きで断られた」

といった企業でも、ファクタリングであれば資金調達ができる可能性は十分にあります。

以上のことから、赤字や税金滞納がある企業にとってはファクタリングは魅力的な資金調達であると言えるでしょう。

1-1-3.担保や保証人が必要ない

ファクタリングでの資金調達には、担保や保証人が必要ないというメリットもあります。

金融機関の融資においては、借主に返済能力がなくなった場合に備えて基本的に担保や保証人が必要ですが、ファクタリング会社にとって利益の回収相手は依頼主ではなく売掛先です。

売掛先の業績や信用情報にさえ問題がなければ、依頼主相手に担保や保証人という形で「保証」を要求する必要はありません。

そのため

「会社を設立して日が浅く、オフィスも賃貸。不動産など担保になるような財産を持っていない」

「保証人になってくれる人がおらず、経営者個人が保証人になるのも避けたい」

といった事情で融資を受けられない企業でも、ファクタリングでなら資金調達が可能です。

資産や社会的信用をこれから築いていく中小企業でも手軽に利用しやすく、無担保・無保証はファクタリングで資金調達をする大きな魅力です。

1-1-4.「返済不能」の状態に陥るリスクがない

「返済不能」の状態に陥るリスクがないというのも、ファクタリングで資金調達をする魅力のひとつです。

なぜファクタリングは返済不能状態に陥らないのか、その理由は主に3つあります。

| ファクタリングで「返済不能」の状態に陥るリスクがない3つの理由 |

|---|

①ファクタリングは借金ではないため ファクタリングはすで仕事が完了している「売掛金」を早めに現金化する手法であり、本来手にできないお金を借りる融資やビジネスローンとは根本的に性質が異なる |

②売掛金よりも大きな金額は調達できないため ①の理由から、「将来受け取れることが確定している売り上げ」以上の金額を調達することはできず、売掛先からお金を回収さえできればファクタリング会社への支払いが滞ることはない |

③売掛先が倒産した場合も返済不要 万が一売掛金回収前に売掛先が倒産してしまったとしても、一般的なファクタリング会社であれば「償還請求権なし(ノンリコース)」の契約を結んでいるため、基本的に依頼主からファクタリング会社への支払い義務は発生しない |

融資やビジネスローンで資金調達をする際、多くの経営者は

「将来経営が悪化して、このお金を返せなかったらどうしよう」

という不安に陥りますが、売掛先からの支払いが確定しているお金を元に資金調達ができるファクタリングであれば、こういった不安を感じずに利用できます。

以上のことから、

・業績が不安定な企業

・月々のさまざまな支払い・返済に頭を悩ませる経営者

にとって、「返済不能」の状態に陥るリスクがないファクタリングは、魅力ある資金調達方法であると言えるでしょう。

|

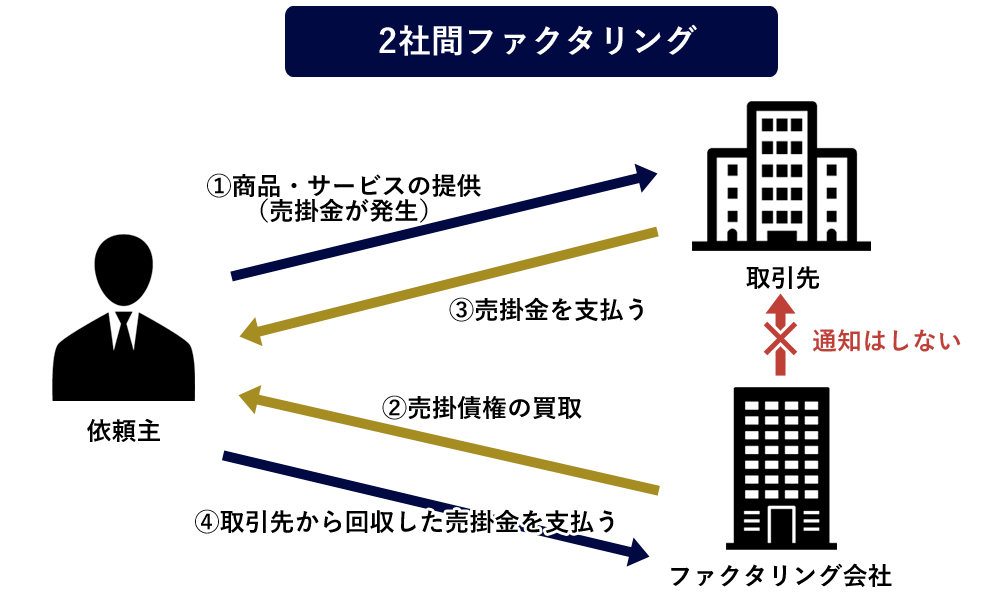

基本的に「返済不能」の状態に陥るリスクがないファクタリングですが、ひとつだけ例外があります。 それは、 「売掛先から回収した売掛金を、ファクタリング会社へ支払わず自社で使い込んでしまう」 というケースです。 依頼主とファクタリング会社の間で契約を結ぶ「2社間ファクタリング」の場合、売掛先から回収した売掛金をファクタリング会社に支払って取引が完了となります。

ファクタリング利用後も資金繰りに難航し、

|

1-2.ファクタリングで資金調達をする4つのリスク

続いて、ファクタリングで資金調達をする4つのリスクを、以下の順に解説します。

・高い手数料で資金繰りがかえって悪化するケースもある

・「偽装ファクタリング」を行う悪徳業者も存在する

・必要な金額を調達できない可能性がある

・取引先との関係に影響する可能性がある

具体的にどのようなリスクがあるのか、詳しく見ていきましょう。

1-2-1.高い手数料で資金繰りがかえって悪化するケースもある

ファクタリングで資金調達をする最大のリスクは「高い手数料で資金繰りがかえって悪化するケースもある」という点でしょう。

ファクタリングは1回の取引につき買取額の数%~20%程度の手数料がかかり、低い金利で長期間の借り入れが可能な融資と比べて資金調達のコストがかさみやすくなります。

| 資金調達にかかるコストの相場 | |

|---|---|

| ファクタリング | 融資 |

| 1回の取引につき

買取額の数%~20%程度の手数料がかかる |

年利1~11%程度 ※多くの中小企業が利用する日本政策金融公庫なら基準利率1~2% |

ファクタリングでは取引の度に割高な手数料が差し引かれるため、

「毎月ファクタリングを利用して、人件費や税金等の月々の支払いをなんとか賄う」

といった使い方をすると、手数料がかさむことで黒字が出ず、かえって資金繰りが悪化してしまう危険があります。

具体的にどういうことか、次の例を見てみましょう。

| ファクタリングの手数料によって資金繰りが悪化する例 |

|---|

【製造業A社の例】 ・業務に必要な機材のメンテナンスで大きな出金があり、どうしても今月分の従業員への給与支払いが間に合わないという状況に追い込まれ、ファクタリングの利用を決めたA社・手数料20%のファクタリング会社と契約し、125万円分の売掛債権を売却 →実際に調達できるのは、手数料を差し引いた100万円 ・無事に従業員全員に給与を支払うことができたが、売掛金を前倒しで使ってしまったため翌月の入金は少なく、翌月も給与の支払いに追われる ・再度ファクタリングを利用。「125万円分の売掛債権を売却し、100万円の現金を調達」という状態が半年間続く ・ファクタリングで早期現金化させることでなんとか収支はプラスマイナスゼロを保っているが、ギリギリの資金繰りであるため、イレギュラーな出金があったらすぐに資金ショートを起こしてしまう状態に |

【この例からわかること】 ・毎月100万円分の現金を調達するために、150万円の現金を数料で失ってしまったことになる |

このような事態を招かないためには、

・一度のファクタリング利用で資金繰りが改善するかシミュレーションしてから利用する

・手数料が良心的なファクタリング会社を選ぶために、複数社に見積もりを取る

といったファクタリングのコストを少しでも抑えるための対応が必要です。

|

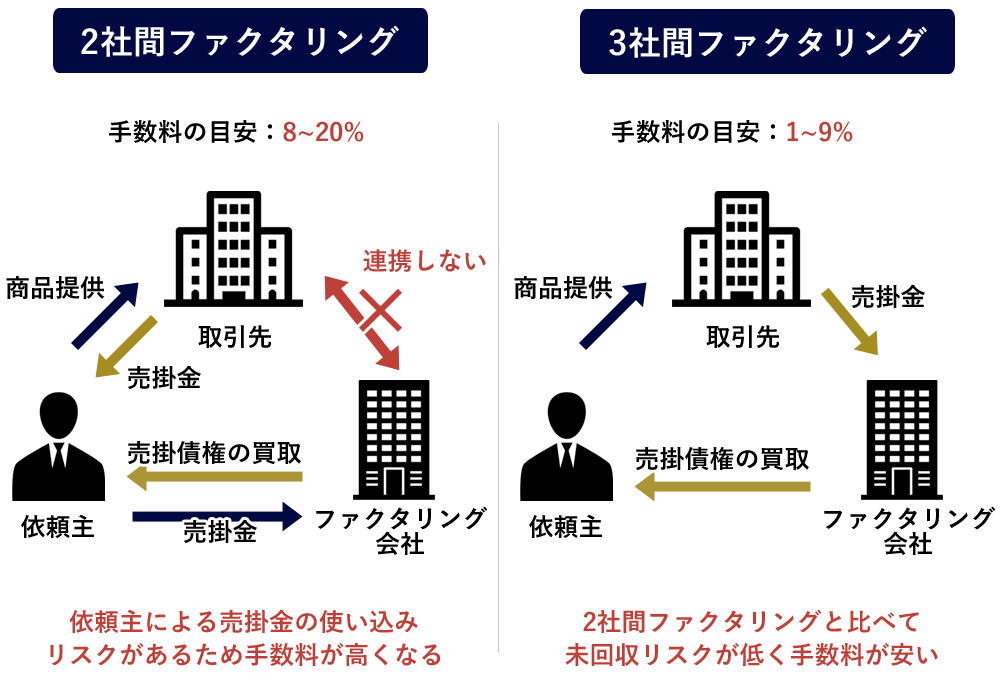

なぜファクタリングが融資と比べて高い手数料がかかるのかと言うと、ファクタリング会社は ・売掛先の倒産リスク ・無担保・無保証人のリスク ・依頼主による売掛金の持ち逃げリスク といった数多くのリスクを抱えており、こうしたリスクへの対価として高い手数料が発生します。 特に手数料が高くなりやすいのは、売掛先を通さずにファクタリングを行う「2社間ファクタリング」です。

極限までコストを抑えて資金調達したい場合は、3社で契約を結ぶ「3社間ファクタリング」を選ぶと良いでしょう。 |

1-2-2.「偽装ファクタリング」を行う悪徳業者も存在する

ファクタリングで資金調達をするリスク2つ目は、「『偽装ファクタリング』を行う悪徳業者も存在する」です。

|

「ファクタリング(譲渡契約)」を謳いながら、実際には高金利の貸付を行う行為 貸金業登録を行っていない偽装ファクタリング業者(ヤミ金融業者)と契約し、 ・高額な手数料を請求される ・売掛先から売掛金を回収できず、依頼主に支払いを請求される といった実害が報告されている |

偽装ファクタリング業者と見抜けず契約をしてしまった場合、

・法外な手数料を支払うことになる

・本来支払わなくても良いはずのお金を請求される

といった危険があります。

以下の特徴を参考に、ファクタリング会社を選ぶ際には十分に注意しましょう。

| こんな場合は注意!偽装ファクタリング業者の特徴 |

|---|

| ・見積もりを取っただけでしつこく営業をかけてくる ・契約を急かしてくる ・公式Webサイトがない・掲載されている情報が少ない ・Webサイトや資料に記載されている住所・電話番号が架空のもの →どれかひとつでも当てはまる場合は、契約せずに他の業者を選ぶのがベター |

ファクタリングで資金調達する際は、「偽物のファクタリング会社に当たる危険もある」という点を頭に入れておきましょう。

1-2-3.必要な金額を調達できない可能性がある

必要な金額を調達できない可能性があるというのも、ファクタリングで資金調達をするリスクのひとつです。

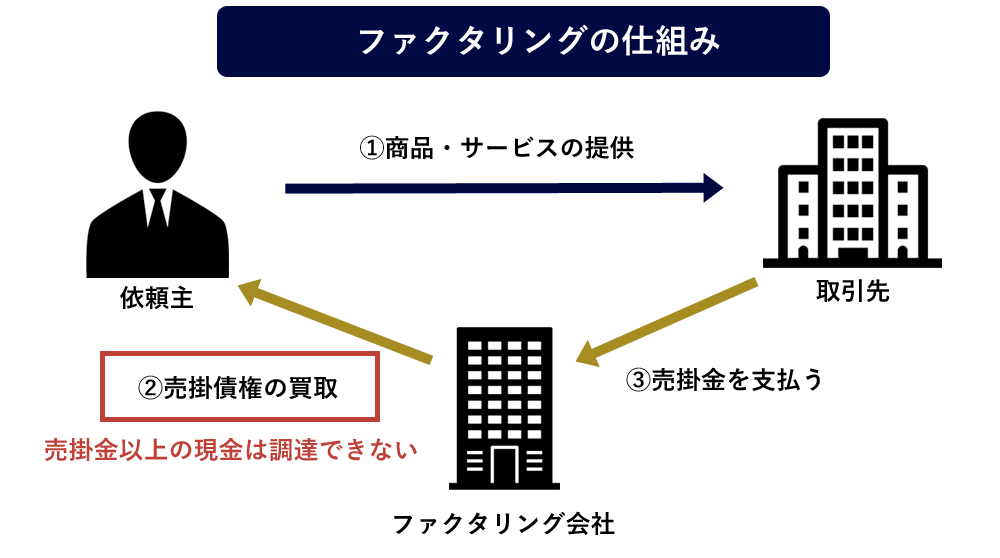

必要な金額を調達できない理由は、「売掛金以上の金額は調達できない」というファクタリングの性質にあります。

ファクタリングは「すでに仕事(商品やサービスの提供)が完了していて、あとは取引先からの入金を待つだけ」という状態にある「売掛債権」をファクタリング会社に買い取ってもらうことで成り立ちます。

あくまで売買契約であり、借金ではないため、売掛金以上の現金は調達できません。

例えば、50万円の資金が必要で、保有している売掛債権が10万円分しかない企業の場合は

・9万円をファクタリングで調達(手数料10%のファクタリング会社の場合)

・残り41万円はビジネスローンで調達

といったように、他の手段を組み合わせて資金調達する必要があります。

さらに、ファクタリングでは売掛債権の全額を買い取ってもらえない場合があるという点にも注意が必要です。

ファクタリング会社が事前審査で売掛先を「信用度が低い」と判断した場合、貸し倒れリスク軽減のために、売掛債権の一部しか買い取らないというケースがあります。

ファクタリングでの資金調達では、必要な金額を調達できない可能性があるというリスクを踏まえて

・自社が必要としている資金はいくらか明確にする

・他の資金調達方法と組み合わせられないか検討する

といった対策を立てましょう。

1-2-4.取引先との関係に悪影響を及ぼす可能性がある

ファクリングでの資金調達には、取引先との関係に悪影響を及ぼす可能性があるというリスクもあります。

ファクタリングの利用を取引先に知られることで

「社内の運転資金を上手く回せていないのか?」

「ひょっとして近々倒産するのでは?」

といった経営不振を疑われ、その後の取引に支障を来たすケースです。

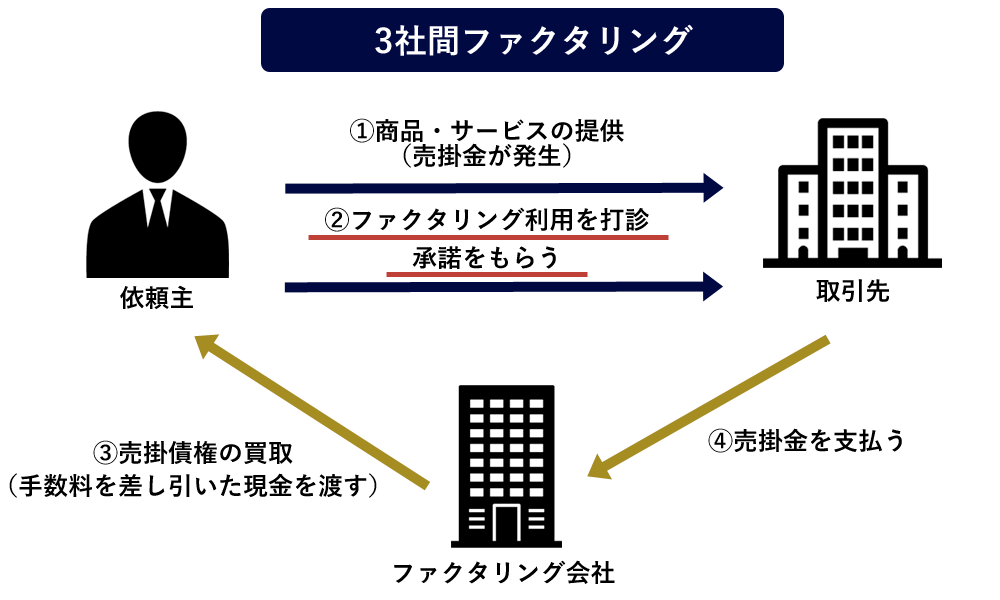

3社間ファクタリングで契約する場合は、取引先へファクタリングへの承諾を得なければならないため、契約前にファクタリングの利用に同意してもらう必要があります。

「依頼主」と「取引先(売掛先)」と「ファクタリング会社」の3社間で契約を結ぶ方法

→取引先にファクタリングの利用を打診する際、経営不振を疑われる可能性がある |

2社間ファクタリングにおいては、ファクタリングの利用を取引先に通知されませんが、知られる可能性が完全にゼロというわけではありません。

ファクタリングの履歴は依頼主の企業の登記情報に記録されるため、万が一取引先が登記情報を閲覧した場合は知られてしまいます。

2社間ファクタリング:「依頼主」と「ファクタリング会社」の2社間で契約を結ぶ

→取引先に「ファクタリングを利用した」という通知は届かないが、依頼主の企業の登記情報には記録される |

企業が他社の登記情報を閲覧するケースは稀ではありますが、取引先が慎重な企業であれば、ファクタリングの利用が知られて関係に悪影響を及ぼすリスクも考慮しておきましょう。

2.ファクタリングと他の資金調達方法の違い

ここからは、ファクタリングと他の資金調達方法の違いについて解説します。

| 資金調達方法 | コスト | スピード | 審査 対象 |

審査の 簡単さ |

調達金額 の多さ |

|---|---|---|---|---|---|

| ファクタリング | △ | ◎ | 売掛先 | ◯ | △ |

| 金融機関からの融資 | ◯ | △ | 自社 | ✕ | ◎ |

| ノンバンクのビジネスローン | △ | ◯ | 自社 | △ | △ |

| 固定資産の売却 | ◯ | ✕ | ー | ー | △ |

| クラウドファンディング | △ | ✕ | 自社 | ◯ | ◯ |

| ベンチャーキャピタルや 個人投資家からの出資 |

◎ | △ | 自社 | ✕ | ◎ |

資金調達にはさまざまな手段があり、あなたの会社にとって必ずしもファクタリングがベストな選択であるとは限りません。

ファクタリング以外の方法で資金調達することも視野に入れながら、読み進めていきましょう。

2-1.金融機関からの融資

まずは、ファクタリングと金融機関からの融資の違いです。

| 資金調達方法 | コスト | スピード | 審査 対象 |

審査の 簡単さ |

調達金額 の多さ |

|---|---|---|---|---|---|

| ファクタリング | △ | ◎ | 売掛先 | ◯ | △ |

| 金融機関からの融資 | ◯ | △ | 自社 | ✕ | ◎ |

ファクタリングと比較すると、金融機関からの融資には、次のような特徴があります。

| 金融機関からの融資の特徴 | |

|---|---|

| 低コスト | ファクタリング:1回の取引につき数%~20%程度の手数料がかかる 融資:融資は年利1~11%程度 ※公的金融機関の「日本政策金融公庫」なら基準利率1~2% |

| 審査期間が長い | ファクタリング:即日~1週間程度 融資:1週間~1ヶ月程度 |

| 審査対象は自社 | ・赤字続きで黒字の見通しが立っていない ・税金滞納があると通りにくい といった企業は審査を通過しにくい |

| 長期間の分割返済が基本 | 「借入」であるため返済義務がある 日本政策金融公庫の場合、運転資金の融資の返済期限は7~15年程度 |

| 調達できる資金の額が多い | ファクタリング:売掛金の金額が上限 融資:月商の3ヶ月分程度が上限 |

金融機関からの融資は、最もオーソドックスな資金調達方法です。

特に公的機関の日本政策金融公庫による融資は、金利も低く資金繰りに悩む中小企業のバックアップに積極的で、実際に多くの企業が利用しています。

ただし融資はファクタリングのような譲渡契約ではなく「現金の借入」であるため、将来的な返済能力があるかどうかを厳しく審査されます。

|

資金調達をする際は、まずは比較的審査に時間がかからない ・融資を受けたことがある金融機関 ・日本政策金融公庫 に相談し、審査が通らない・間に合わない場合はファクタリングを利用するのがベターです。 ただし、 ・どうしても数日以内に現金が必要 ・税金滞納がある といった場合は、融資は選択肢に入れず、すぐにファクタリング会社を探しても良いでしょう。 |

2-2.ノンバンクのビジネスローン

続いては、ファクタリングとノンバンクのビジネスローンの違いです。

| 資金調達方法 | コスト | スピード | 審査 対象 |

審査の 簡単さ |

調達金額 の多さ |

|---|---|---|---|---|---|

| ファクタリング | △ | ◎ | 売掛先 | ◯ | △ |

| ノンバンクのビジネスローン | △ | ◯ | 自社 | △ | △ |

「ノンバンク」とは、クレジットカード会社・消費者金融・信販会社といった銀行以外の金融会社のことであり、これらの会社が提供している事業資金専用のローン商品を「ビジネスローン」と呼びます。

ファクタリングとノンバンクのビジネスローンを比較した際の特徴には、次のようなものがあります。

| ノンバンクのビジネスローンの特徴 | |

|---|---|

| 決算書に記録が残る | ビジネスローンで資金調達したことが第三者に知られやすい |

| 資金調達スピードがやや遅い | ファクタリング:即日~1週間程度 ビジネスローン:即日~2週間程度 金融機関の融資に比べたらスピードは早いが、ファクタリングの方がより早い |

| 長期間の分割返済が基本 | 「借入」であるため返済義務がある 日本政策金融公庫の場合、運転資金の融資の返済期限は7~15年程度 |

| 審査対象は自社 | ・赤字続きで黒字の見通しが立っていない ・税金滞納があると通りにくい といった企業は審査を通過しにくい |

利用コストが比較的高くなりやすいなど、ファクタリングとの共通点は多いものの、ビジネスローンは借入契約です。

貸し手側の金融会社は「完済できるか」を重視するため、赤字や税金滞納のある企業ではビジネスローンの利用が難しいというのが現状です。

|

金融機関の融資と比べて ・スピーディーに資金調達できる ・審査のハードルが低い といったメリットのあるノンバンクのビジネスローンですが、資金調達スピード・審査の難易度のどちらもファクタリングに分があります。 決算書に記録され第三者から知られやすい等のデメリットを考えると、「ノンバンクのビジネスローンで資金調達しなければいけない理由」というものはあまり存在せず、まずはファクタリングでの資金調達を検討するのが良いでしょう。 |

2-3.固定資産の売却

続いて、ファクタリングと固定資産の売却の違いを比較してみましょう。

| 資金調達方法 | コスト | スピード | 審査 対象 |

審査の 簡単さ |

調達金額 の多さ |

|---|---|---|---|---|---|

| ファクタリング | △ | ◎ | 売掛先 | ◯ | △ |

| 固定資産の売却 | ◯ | ✕ | ー | ー | △ |

固定資産の売却とは、会社が所有する建物や土地などの固定資産を売却し、そのお金を運転資金に回すという資金調達方法です。

ファクタリングと固定資産の売却の違いとして特徴的なのは、以下の2点です。

| 固定資産の売却の特徴 | |

|---|---|

| 手放しても事業に差し支えない 固定資産が必要 |

・持て余している土地 ・運転をストップさせた工場 ・事業所の移転で使わなくなった倉庫 など |

| 資金調達までの期間が長い | ファクタリング:即日~1週間程度 固定資産の売却:数ヶ月~半年程度 |

固定資産の売却によって資金調達をする場合、売却先探しにある程度の時間がかかることを念頭に置いておかなければなりません。

納得の行く価格で購入したいと声を上げる買い手がなかなか見つからず、半年以上の期間を費やすケースも少なくないため、すぐに現金が必要な企業にとっては不向きの方法と言えるでしょう。

|

固定資産を売却して資金調達をしようと思うと、購入希望社との価格交渉や仲介業者とのやり取りなどで時間も労力も大幅に割くことになります。 慌ただしいなかでの資金調達には、手続きの手軽さやスピードが特長のファクタリングがおすすめです。 余程時間にゆとりがあり、持て余している不動産等がない限りは、固定資産の売却はあくまで最終手段として考えておくのが良いでしょう。 |

2-4.クラウドファンディング

続いて、ファクタリングとクラウドファンディングの違いを比較してみましょう。

| 資金調達方法 | コスト | スピード | 審査 対象 |

審査の 簡単さ |

調達金額 の多さ |

|---|---|---|---|---|---|

| ファクタリング | △ | ◎ | 売掛先 | ◯ | △ |

| クラウドファンディング | △ | ✕ | 自社 | ◯ | ◯ |

クラウドファンディングとは、企業や個人がプロジェクトを立ち上げて不特定多数の人から資金を集める仕組みであり、代表的なものには以下の3種類があります。

・寄付型:プロジェクトの支援者にお金を寄付してもらう

・購入型:プロジェクトにお金を出してくれた支援者に対して商品やサービスをお返しする

・融資型:クラウドファンディング事業者が個人投資家から資金を募り、集めたお金を融資してもらう

本記事では、仕組みが最もシンプルで低コストな寄付型のクラウドファンディングを軸に解説します。

クラウドファンディングとファクタリングを資金調達という観点から比較した時、どのような違いがあるのでしょうか。

クラウドファンディングの主な特徴を見てみましょう。

| クラウドファンディングの特徴 | |

|---|---|

| 資金調達までの期間が長い | ファクタリング:即日~1週間程度 クラウドファンディング:10日~数ヶ月程度 |

| 人から「支援したい」と思われる 資金調達の動機が必要 |

・社会貢献度の高い新規プロジェクトの立ち上げ ・時代の先を行く新規事業の立ち上げ など ※ファクタリングのように「自社のキャッシュフローを改善したい」といった動機ではお金を集められない |

| 返済の必要がない | 目標金額を達成した場合、クラウドファンディング事業者に支払う手数料を除いた金額が自社のものになる |

専門会社から売掛債権を買い取ってもらうファクタリングに対して、クラウドファンディングでは一般の支援者や個人の投資家からお金を集めます。

多くの支援者を集めるためにはまとまった時間や社会的意義が必要であるため、緊急でキャッシュフロー改善を目的とした資金調達には不向きです。

| ファクタリングでは、依頼主の資金調達の動機が重視されないため、どんな用途でも手軽に利用しやすいというメリットがあります。 ただし、クラウドファンディングには「集めたお金は返さなくても良い」という大きなデメリットがあるため、支援者が現れそうな新規プロジェクトを立ち上げる際には選択肢のひとつとして検討してみることをおすすめします。 |

2-5.ベンチャーキャピタル(VC)や個人投資家からの出資

最後は、ファクタリングとベンチャーキャピタル(VC)や個人投資家からの出資の違いを比較してみましょう。

| 資金調達方法 | コスト | スピード | 審査 対象 |

審査の 簡単さ |

調達金額 の多さ |

|---|---|---|---|---|---|

| ファクタリング | △ | ◎ | 売掛先 | ◯ | △ |

| VCや個人投資家からの出資 | ◎ | △ | 自社 | ✕ | ◎ |

こちらは、事業の成長を見込んだベンチャーキャピタル(略称VC、未上場のベンチャー企業に出資する投資ファンド)や個人投資家に自社の株式を買い取ってもらうことで資金を手に入れる、という手法です。

ファクタリングとの違いとして特徴的なのは、以下の2点です。

| VCや投資家からの出資の特徴 | |

|---|---|

| 業績が上がるほどコストがかかる | 出資者には株の配当金を渡さなければならず、業績アップに応じて配当金も高額になる |

| 出資対象は ベンチャー企業や上場企業が一般的 |

「将来の可能性」にお金を出してもらう手法であるため、業績が右肩下がりの企業の場合出資者が見つからない可能性が高い |

・売掛債権を買い取ってもらうファクタリング

・自社の株式を買い取ってもらう出資

両者とも「借金ではない」という点においては共通していますが、仕組みやお金の流れは大きく異なります。

|

VCや投資家からの出資は、クラウドファンディングと同様に、資金調達の明確な目的や将来性を他者にアピールできなければ成功させられません。 事業を大きくしたいと考えているベンチャー企業であれば出資先探しに挑戦してみる価値はありますが、 ・期限が迫っている支払いをなんとかしたい ・運転資金の足しにして資金ショートを回避したい といった「目の前のお金の問題」を解決するために資金調達をしようと考えているのであれば、ファクタリングの利用をおすすめします。 |

3.ファクタリングによる資金調達の現状

ファクタリングによる資金調達の現状を簡潔に述べると、

・中小企業によるファクタリングでの資金調達は増加傾向にある

・資金不足の中小企業を狙った悪徳業者が横行している

という2つの要素に集約されます。

ファクタリングという資金調達手段が日本国内でどのような現状にあるのか、どう活用すれば良いのか、利用する前に知っておきましょう。

3-1.中小企業によるファクタリングでの資金調達は増加傾向にある

近年、中小企業によるファクタリングでの資金調達は増加傾向にあります。

これは、時代の変化に伴い、従来の銀行融資頼みの資金調達では中小企業の経営が立ち行かなくなってきたことが背景にあります。

かつて、企業が外部から資金を調達する手段は、金融機関からの融資がメインでした。

しかし、融資には審査基準が厳しいうえに時間がかかるという特徴があり、

・業績や信用情報に問題があり審査を通過できない

・税金や従業員の給与などの支払い期日が迫っていて審査を待っていられない

などの理由から中小企業が円滑に資金調達をできず倒産の危機に追い込まれるという問題が発生します。

このような状況を改善するために、2020年4月1日、経済産業省主導のもと債権法が以下のように改正されました。

| 改正前:譲渡制限特約が付された債権の譲渡は原則無効 改正後:譲渡制限特約が付されていても、債権譲渡の効力は妨げられない →これまで禁止されていた「相手方の承諾を得ずに債権を第三者に譲渡(売却)する行為」ができるようになった →取引先の承諾を得ずに売掛債権を専門会社に買い取ってもらう行為、つまり2社間ファクタリングがすべての企業間で可能になった |

債権法の改正により、ファクタリングを活用した資金調達のハードルがぐっと下がり、利用する中小企業が増加しました。

これが、中小企業によるファクタリングでの資金調達が増加傾向にある背景です。

3-2.資金不足の中小企業を狙った悪徳業者が横行している

ファクタリングの需要が増加する一方で、資金不足の中小企業を狙った悪徳業者が横行しているという現状もあります。

ファクタリング(譲渡契約)を謳いながら、実際には高金利の貸付を行う「偽装ファクタリング業者」(ヤミ金融業者)と契約し、

・依頼主に高額な手数料を請求される

・売掛先から売掛金を回収できず、依頼主に支払いを請求される

等の被害にあったケースも少なくはありません。

一部のメディアなどで「ファクタリングが危険」と言われるのはこのためであり、金融庁も中小企業に向けて注意喚起を行っています。

ここで注意したいのが、悪徳業者とはあくまでファクタリングを謳った「偽装ファクタリング業者」であり、ファクタリングそのものが危険ではないという点です。

・優良なファクタリング会社を選ぶ

・無理のない頻度・金額で利用する

といったポイントを徹底すれば、ファクタリングは資金繰りに悩む中小企業にとって有効な資金調達手段であると言えるでしょう。

4.ファクタリングによる資金調達がおすすめな企業

ここでは、ファクタリングによる資金調達がおすすめな企業について解説します。

・赤字・税金滞納がある企業

・融資審査を待っている時間がない企業

・支払サイトが長い業界の企業

・イレギュラーの支出が多い業界の企業

ひとつでも当てはまる場合は、ファクタリングでの資金調達によってあなたの会社の問題が解決する可能性があります。

それぞれどのような企業が当てはまるのか、ひとつずつ詳しく見ていきましょう。

4-1.赤字・税金滞納がある企業

赤字・税金滞納がある企業は、ファクタリングによる資金調達がおすすめです。

赤字や税金滞納を抱えている企業の場合、

・金融機関の融資

・ノンバンクのビジネスローン

といった返済を必要とする資金調達方法では、「返済能力がない」と判断され、審査が通らない・審査そのものを断られる可能性が高いです。

ファクタリングでは、依頼主に赤字や税金滞納があっても売買取引に支障がないため、「赤字でも利用可能」と公言しているファクタリング会社も数多くあります。

「業績が振るわず赤字続きの状態」

「業績が落ち込んでいる時に返済が間に合わず、税金を滞納してしまった履歴がある」

といった企業は、融資やビジネスローンははじめから選択肢に入れず、すぐにファクタリング会社を探すのが最も効率的な方法だと言えるでしょう。

4-2.融資審査を待っている時間がない企業

融資審査を待っている時間がない企業も、ファクタリングでの資金調達がおすすめです。

以下の表を見てもわかるように、融資の最大のデメリットとも言える「資金調達するまでに時間がかかる」という問題を、ファクタリングは解決してくれます。

| 資金調達スピードの目安 | |

|---|---|

| ファクタリング | 銀行融資 |

| 即日~1週間程度 ※取引先の承諾がいらない2社間ファクタリングなら、最短1~2時間で資金調達できるファクタリング会社も |

1週間~1ヶ月程度 |

資金繰りに苦しんで現金を調達をしようと思った企業の場合、

「審査に1ヶ月も待っていられない」

というのが現実です。

1日でも早く資金を調達したいと考えているのであれば、融資の審査をただ待つよりも、ファクタリング会社の審査に申し込むことをおすすめします。

4-3.支払サイトが長い業界の企業

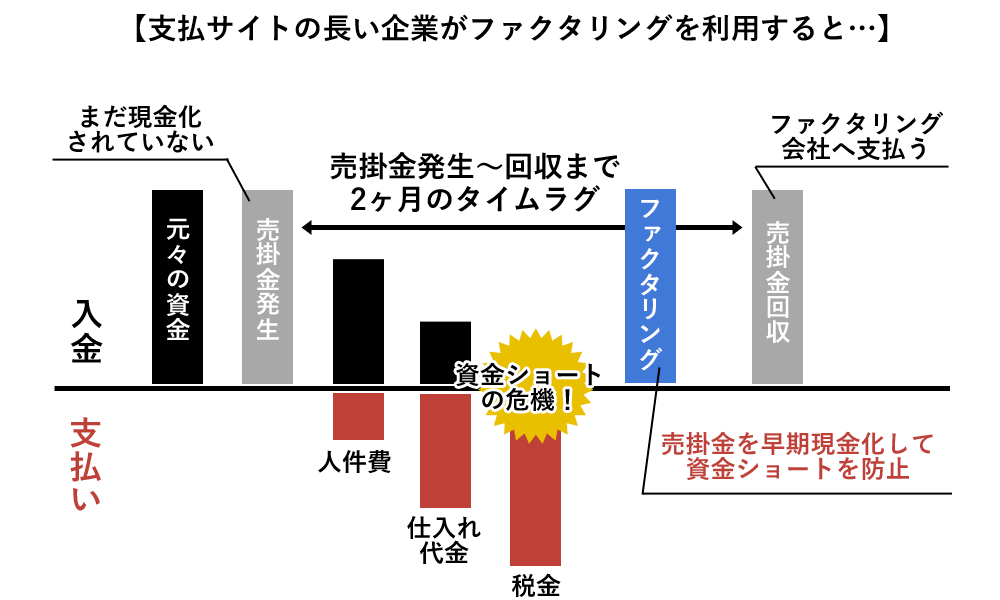

支払サイトが長い業界の企業というのも、ファクタリングによる資金調達がおすすめです。

支払サイトとは、取引代金の締め日から支払いまでの期間のことで、

・建設業

・建築業

といった業界では、下請け企業・孫請企業のピラミッド構造ができやすく、支払サイトが長くなる傾向にあります。

支払サイトが長い企業では売掛金の発生から入金までに長いタイムラグが生じ、一時的に資金不足になるケースが多く見られますが、不足した資金を前倒しで補填してくれるのがファクタリングです。

支払サイトの長い企業が、ファクタリングでの資金調達によってどのように問題解決するのか、次の事例をご覧ください。

| 支払いサイトの長さに悩み ファクタリングを利用した建設業A社のケース |

|---|

| ・複数の元請け企業からコンスタントに請負工事を受注しているA社。売掛金が振り込まれるのは工事完了の2ヶ月後と長かったが、売上が安定していたためうまくやりくりできていた ・しかしある日、元請け企業のうちの1社が倒産してしまい、売掛金が入金されるまでの期間が3ヶ月に伸びてしまった。社内のお金の流れが狂い、このままでは資金ショートが避けられない状況に ・追い込まれたA社の経営者は、ファクタリングの利用を決意 ・ファクタリング会社に売掛債権を譲渡し、1週間程度で現金を入手。無事にその月の支払いを済ませ、資金ショートをまぬがれた |

このように、支払いサイトの長さが仇となって資金繰りが悪化してしまった場合は、現金調達までの期間を短縮してくれるファクタリングの利用をおすすめします。

4-4.イレギュラーの支出が多い業界の企業

ファクタリングによる資金調達がおすすめな企業、最後は「イレギュラーの支出が多い業界の企業」です。

・運送業

・製造業

・アパレル業

・インターネットサービス業

などの業種は、需要の移り変わり・原料の価格変動などのイレギュラーな事態の発生によって資金繰りが悪化し、資金ショートの危機に陥るケースが多いです。

ファクタリングでイレギュラーに発生した支出を補填すれば、潤沢な運転資金を用意していない中小企業でも、資金繰りを改善することができます。

具体的にどのような資金繰り改善のケースが考えられるか、以下の事例を見てみましょう。

| イレギュラーな支出に悩み ファクタリングを利用した運送業B社のケース |

|---|

| ・大型トラックによる長距離輸送がメイン事業のB社。創業当初から業績は安定していたが、ドル安の影響で原油の価格が高騰し、日本でもガソリンの値上げが実施された

・ガソリン代として以前の1.5倍のコストがかかるようになったが、運送費をすぐに値上げすることもできず、社内の運転資金は底を付きかけていた ・ファクタリング会社に今月分の売掛債権を譲渡し、3日後に現金を入手。調達した現金はガソリン代に充て、トラックをストップさせることなく通常通り業務を回せた |

このように、イレギュラーな支出によって悪化してしまった資金繰りは、ファクタリングで改善できる可能性があります。

|

資金繰りを改善し、資金ショートの危機を回避するのに有効なファクタリングですが、 ・ファクタリングを多用・常用しないと経営が成り立たない企業 ・すでに資金ショートを起こしている企業 と言った場合は、ファクタリングの高い手数料で赤字が膨らみ倒産に追い込まれる危険があるため、利用をおすすめできません。 まずは「ファクタリングを利用して長期的に資金繰り改善の見込みがあるか」をシミュレーションし、改善の見込みがないようであれば、その場しのぎの資金調達よりも ・固定資産の売却 ・資金繰りコンサルを入れる ・M&A(合併・買収) といった「倒産を食い止める行動」を起こす必要があるでしょう。 |

5.ファクタリングでより素早く資金調達する4つのポイント

この章では、ファクタリングでより素早く資金調達する4つのポイントを解説します。

・Web完結型のファクタリング会社を選ぶ

・2社間契約を選ぶ

・提出書類の準備を早めにしておく

・信用度の高い取引先との債権を選ぶ

「今すぐ、一日でも早く資金を調達したい」という場合は、全てしっかりと確認したうえで実践することをおすすめします。

5-1.Web完結型のファクタリング会社を選ぶ

ファクタリングでより素早く資金調達するポイントは、Web完結型のファクタリング会社を選ぶことです。

ファクタリングには大きく分けて「対面型」と「Web完結型」の2種類があり、以下のような違いがあります。

| Web完結型ファクタリング | 対面型ファクタリング | |

|---|---|---|

| 申し込み | メール・応募フォーム | 郵送・電話・訪問 |

| 書類提出 | メール | 郵送・電話・訪問 |

| 面談 | ビデオチャット (ない場合もあり) |

ファクタリング会社を訪問 |

| 契約手続き | オンライン | ファクタリング会社を訪問 |

直接ファクタリング会社を訪問する必要がないため、移動時間やスケジュール調整が不要になり、資金調達までの時間を大幅に短縮することができます。

具体的にどのくらいの時間が短縮できるのか、シミュレーションしてみましょう。

【手続き完了までにかかる日数シミュレーション】

| Web完結型ファクタリング | 対面型ファクタリング | |

|---|---|---|

| 申し込み | すべて1日で完結 (審査に数日かかる可能性もある) |

1日 |

| 書類提出 | 1日 | |

| 面談 | スケジュール調整で3日要した | |

| 契約手続き | 1日 | |

| 合計日数 | 1日 | 6日 |

上のシミュレーションでは、Web完結型ファクタリングを利用することで、対面型ファクタリングよりも5日分手続きにかかる日数を短縮できました。

1日でも早く資金調達したい場合は、最短時間で手続きを完了できるWeb完結型ファクタリングを選ぶことをおすすめします。

5-2.2社間契約を選ぶ

ファクタリングでより素早く資金調達するポイント2つ目は、2社間契約を選ぶことです。

売掛先の承諾を得る必要がない2社間ファクタリングでは、3社間ファクタリングよりもスピーディーに資金調達できるという特徴があります。

| 申し込みから入金までのスピードの目安 | |

|---|---|

| 2社間ファクタリング | 3社間ファクタリング |

| 即日(最短1~2時間)~数日程度 | 翌日~1週間程度 |

3社間ファクタリングの場合は、依頼主とファクタリング会社・売掛先とファクタリング会社がそれぞれ契約を結ばなければならないため、申し込みから数時間で契約締結するのは困難です。

資金調達スピードが強みのファクタリング会社のWebサイトにある「最短◯時間」といった記載は、2社間ファクタリングで契約した場合だと考えて差し支えないでしょう。

2社間ファクタリングの方が手数料は高くなりますが、コストよりもスピードを重視したい場合は、2社間ファクタリングで契約することをおすすめします。

5-3.提出書類の準備を早めにしておく

提出書類の準備を早めにしておくというのも、ファクタリングでより素早く資金調達するポイントです。

申し込みの連絡を入れた際、ファクタリング会社から審査に必要な書類の提出を求められます。

あらかじめ用意できる書類は慈善に準備しておくことで、スムーズに手続きが進み、資金調達までの期間を早められる可能性があります。

ファクタリングの審査に必要な書類は、以下表の通りです。

| ファクタリングの審査に必要な書類 | |

|---|---|

| 必ず必要なもの | 場合によっては必要なもの |

| ・売掛金が確認できる書類 (請求書、契約書、検収書、発注書など) ・預金通帳 ・代表者の身分証明書 |

・登記簿謄本 ・決算書 ・納税証明書 ・印鑑証明書 ・取引先との契約書 |

表左側の「必ず必要なもの」に関してはファクタリングを利用しようと決めた段階ですぐに用意し、

表右側の「場合によっては必要なもの」は、提出の有無や詳細がわかった段階で準備しましょう。

書類の事前準備は、資金調達にかかる時間を何日分も短縮できるような劇的な方法ではありませんが、

「一日、一時間でも早く資金調達したい」

という場合は、事前にやれることは全てやっておきましょう。

5-4.信用度の高い取引先との債権を選ぶ

ファクタリングでより素早く資金調達するポイント、最後は「信用度の高い取引先との債権を選ぶ」です。

ファクタリング会社が

「この企業からなら間違いなく売掛金を回収できる」

と確信を持てるような取引先の売掛債権を選ぶことで、審査がスムーズに進みやすくなり、資金調達スピードを早める可能性があります。

これまでお伝えしてきた通り、ファクタリングにおいて審査の対象となるのは取引先(売掛先)の企業の信用度であり、ファクタリング会社にとっての最重要事項は

「売掛金をきちんと回収できるか」

です。

もしあなたの会社が複数の取引先の売掛債権を所有しており、そのうちのどれをを買い取ってもらおうか迷っている場合は、次の表の特徴に当てはまる「信用度の高い取引先」の売掛債権を選ぶことをおすすめします。

| 信用度の高い取引先の特徴 |

|---|

| ・企業の規模が大きい ・創業からの経過年数が長い ・業績が良い・安定している ・過去の借入や債務返済履歴が良好 |

6.【8ステップ】ファクタリングで資金調達をする流れ

最後は、ファクタリングで資金調達をする流れを8つのステップで解説します。

各ステップの注意点なども併せて紹介するので、実際にファクタリングを利用する際の手引きとしてご活用ください。

6-1.【STEP1.】ファクタリング会社を選定する

まずは、ファクタリング会社を選定します。

複数のファクタリング会社のWebサイトを確認し、

・資金調達スピードや手数料の目安

・得意分野(スピード審査が得意・健康保険や介護保険などが絡む債権の買取が得意など)

・過去の取引事例(自社と同じ業種の企業が調達した実績があるか)

・無料相談(きちんと話を聞いてくれるか、迅速に対応してくれるかなど)

といった要素を比較しながら候補を絞ります。

実際の買取額や手数料は審査が終わるまでわからないため、相場を把握するためにこの時点では1社に絞らず3社程度のファクタリング会社をピックアップしておきましょう。

| 「ファクタリング会社の数が多すぎて候補が絞れない」 「悪徳業者を選んでしまわないか心配」 という場合は、大手優良ファクタリング会社 ・アクセルファクター ・QuQuMo ・ベストファクター の利用をおすすめします。 アクセルファクター 2018年、ネクステージ株式会社のグループ企業として設立して以来、年間相談件数は15,000件・買取申込額は290億円と、確かな信頼と実績が強みのファクタリング会社です。

オンライン完結・2社間ファクタリングを基本としており、入金までは最短2時間・手数料は1%~と、とにかく早く・安く資金調達したい方向けのファクタリング会社です。 ベストファクター 高い買取率と依頼主に合わせた柔軟な対応が魅力のファクタリング会社。

|

6-2.【STEP2.】契約方法を選ぶ

続いては、ファクタリングの契約方法を

・2社間ファクタリング

・3社間ファクタリング

のどちらにするか選びます。

両者を比較すると、それぞれ以下のような特徴があります。

| 2社間ファクタリングの特徴 | 3社間ファクタリングの特徴 |

|---|---|

| ・取引先に知られずに資金調達ができる ・スピーディー・スムーズに手続きが進む ・手数料が高くなりやすい |

・申し込みから現金化までに時間がかかる ・取引先との信頼関係が必要 ・手数料が低くなりやすい |

迷った場合は

・スピード重視・取引先に知られたくないなら2社間ファクタリング

・コストを最小限に抑えたいなら3社間ファクタリング

といった基準で決めると良いでしょう。

6-3.【STEP3.】売掛先に打診する(3社間の場合)

3社間ファクタリングの場合は、売掛先にファクタリングの打診をします。

ファクタリングを利用しようと考えていること・資金が必要な理由を説明し、売掛債権を譲渡しても問題ないか確認を取りましょう。

手続き上は「【STEP6.】契約をする」の段階まで売掛先の承諾を得る必要はありませんが、直前にいきなりファクタリングの契約を迫ると

「何かやましいことがあるのではないか」

「必死に資金調達するほど経営がうまく行っていないのか」

と疑われ、今後の信頼関係に支障が出る恐れがあります。

誠実な取引相手として信用してもらえるよう、ファクタリングの打診は早めに行いましょう。

6-4.【STEP4.】審査依頼をする

続いて、審査依頼をします。

「【STEP1.】ファクタリング会社を選定する」で候補を絞った複数のファクタリング会社に、審査を申し込みます。

審査に必要な書類の種類や提出方法はファクタリング会社によって異なりますが、代表的な必要書類には次のようなものがあります。

| ファクタリングの審査に必要な書類 | |

|---|---|

| 必ず必要なもの | 場合によっては必要なもの |

| ・売掛金が確認できる書類 (請求書、契約書、検収書、発注書など) ・預金通帳 ・代表者の身分証明書 |

・登記簿謄本 ・決算書 ・納税証明書 ・印鑑証明書 ・取引先との契約書 |

書類に不備があると再提出などのやり取りが増え、資金調達までに時間がかかってしまうため、必ず各ファクタリング会社が指定したものを揃えて提出しましょう。

6-5.【STEP5.】審査結果を受け取る

審査が終わったら、ファクタリング会社からの結果を受け取ります。

審査結果では、

・審査通過の可否

・買取額

・手数料

などがわかります。

受け取った審査結果の内容を比較して、契約するファクタリング会社を決めましょう。

| 契約する会社を決めるのは、全ての審査結果が出揃うまで待つのがベター 他社と比較検討せず、「一番先に審査が通ったから」という理由だけでファクタリング会社と契約してしまうと、 ・相場よりも高い手数料を払うことになった ・売掛債権の一部しか買い取ってもらえなかった といった、あなたの会社にとってベストな資金調達ができない可能性があります。 緊急で資金が必要な場合以外は、審査を依頼した全ての会社から審査結果が出るまで待つことをおすすめします。 |

6-6.【STEP6.】契約をする

ベストなファクタリング会社を決めたら、正式に契約をします。

ファクタリング会社が作成した契約書を確認する際、特に注目しておきたいのが

・償還請求権の有無

・債権譲渡通知の有無

・契約違反となる行為

の3点です。

| 契約書で注目するべき項目 | |

|---|---|

| 償還請求権の有無 | 「無し」になっているかを確認 「有り」になっていると、万が一売掛先が倒産した場合、ファクタリング会社への売掛金支払いを負担しなければならない |

| 債権譲渡通知の有無 | 2社間ファクタリングの場合は「無し」になっているかを確認 通常、2社間ファクタリングは売掛先への通知をしないものだが、稀に契約書に「有り」と記載されている場合があるので注意 |

| 契約違反となる行為 | 違反行為の内容と違約金など違反した際のペナルティを確認 あまりにも細かく・広く違反行為が規定されているようなら、依頼主にとって不利な契約である可能性が高いので注意 |

上記の項目を確認し、不明・不審な点があればファクタリング会社に確認しましょう。

| 2020年に債権法が改正されたものの、ファクタリングによる資金調達の法整備は万全とは言えず、国が注意を促さなければならないような悪徳業者も存在します。 「今すぐ現金がほしいから契約書はざっと目を通せばいい」 「大手企業だから大丈夫だろう」 と油断せず、急いでいても必ずしっかりと確認してから契約を締結しましょう。 |

6-7.【STEP7.】売掛債権を譲渡する

契約を締結したら、ファクタリング会社に売掛債権を譲渡します。

「譲渡」と言っても、売掛債券は手形や小切手のように形があるものではないので、依頼主側から手続きをする必要はありません。

契約締結後、買取金額から手数料を差し引いた現金が振り込まれるので、それを確認しましょう。

3社間ファクタリングの場合、後は売掛先とファクタリング会社でのやり取りになるため、依頼主側の手続きはこれで完了です。

6-8.【STEP8.】回収した売掛金をファクタリング会社に支払う(2社間の場合)

2社間ファクタリングの場合は、売掛先から回収した売掛金をファクタリング会社へ振り込んで取引完了となります。

ファクタリング会社から指定された支払い期限を守るのはもちろん、売掛金を手にしたら誤って使ってしまう前に、できる限り速やかに支払うことをおすすめします。

| ファクタリング利用後もキャッシュフローが改善しない企業の場合 「回収した売掛金をその月の返済にあててしまい、ファクタリング会社へ支払えなくなった」 といったケースも少なくはありません。 このような使い込み行為は契約違反となるため、 ・損害賠償金を請求される ・今後ファクタリングを利用できなくなる ・最悪の場合刑事事件に発展する といったリスクがあります。 売掛先から回収した売掛金には手をつけず、速やかにファクタリング会社へ支払いましょう。 |

7.まとめ

最後に、本記事の重要ポイントのおさらいです。

▼ファクタリングは企業の資金調達手段としてどうなのか

良い面も悪い面もあるため、ベストな資金調達方法かどうかは利用する企業の状況によって異なる

【ファクタリングで資金調達をする魅力】

・スピーディーに資金調達ができる

・赤字・税金滞納があっても利用できる

・担保や保証人が必要ない

・「返済不能」の状態に陥るリスクがない

【ファクタリングで資金調達をするリスク】

・高い手数料で資金繰りがかえって悪化するケースもある

・「偽装ファクタリング」を行う悪徳業者も存在する

・必要な金額を調達できない可能性がある

・取引先との関係に影響する可能性がある

▼ファクタリングと他の資金調達方法の違い

【金融機関からの融資】

低コストだが審査が厳しい・資金調達に時間がかかる

【ノンバンクのビジネスローン】

融資よりも資金調達スピードは早いが、ファクタリングの方がより早い

【固定資産の売却】

資金調達に時間がかかる

【クラウドファンディング】

資金調達に時間がかかる・返済の必要がない・人から支援される動機が必要

【VCや個人投資家からの出資】

出資対象はベンチャー企業・上場企業が一般的・資金繰り改善には不向きの手法

→まずは金融機関からの融資を検討し、融資を受けるのが難しければファクタリングの利用がおすすめ

▼ファクタリングによる資金調達がおすすめな企業

・赤字・税金滞納がある企業

・融資審査を待っている時間がない企業

・支払サイトが長い業界の企業(建設業など)

・イレギュラーの支出が多い業界の企業(物流・製造業など)

※すでに資金ショートを起こしている企業は、ファクタリングでその場しのぎの資金調達をするよりも倒産を食い止める行動に出るのがおすすめ

▼ファクタリングでより素早く資金調達するポイント

・Web完結型のファクタリング会社を選ぶ

・2社間契約を選ぶ

・提出書類の準備を早めにしておく

・信用度の高い取引先との債権を選ぶ

本記事の内容が、貴社のファクタリングでの資金調達の参考になれば幸いです。