※本サイトにはプロモーション広告を含みます。なお、掲載されている広告の概要や評価等は事実に反して優遇されることはありません。

ファクタリングは最短2時間〜即日で入金が可能で、スピーディーに資金調達をしたいという人におすすめです。

ファクタリング事業者としての実績が豊富で、運営会社の実態も安心なおすすめの優良事業者は、以下の10社です。

【安心して利用できるおすすめファクタリング事業者10社】

| おすすめのファクタリング事業者一覧 |

|---|

| ・アクセルファクター ・日本中小企業金融サポート機構 ・Best Factor(ベストファクター) ・えんナビ ・ファストファクタリング ・BE TRADING(ビートレーディング) ・トップマネジメント ・事業資金エージェント ・QuQuMo(ククモ) ・アウル経済 |

ファクタリングは信用情報に関係なく資金調達することのできる手段ですが、中小企業の資金繰りとして活用の幅が広がる一方で、ファクタリングを装った悪徳業者も急増しているため、ヤミ金融業者と取引してしまうことのないよう、注意が必要です。(参考:金融庁 ファクタリングの利用に関する注意喚起)

そこでこの記事では、ファクタリングを初めて利用する方のために、安心して利用できるファクタリング事業者の選び方と、実態と実績のある優良なファクタリング事業者を10社厳選してご紹介します。

株式会社アクセルファクター

代表取締役 本成善大

| 本記事のポイント |

|---|

| ・ファクタリング事業者の基本的な選び方を知ることができる ・安心して利用できるおすすめのファクタリング事業者を知ることができる ・業界に特化したおすすめのファクタリング事業者を知ることができる ・ファクタリングの基礎知識を知ることができる |

※本記事でご紹介するファクタリング事業者は、法人向けサービスを行っているところに限ります。

目次

おすすめファクタリング会社厳選10社

継続的な取引で安心して経営フローに取り込むことのできるファクタリング事業者を、厳選して10社ご紹介します。

経営パートナーとして安心して継続的に取引することのできるファクタリング事業者として、特に以下の基準で選出しています。

【おすすめファクタリング事業者の選出ポイント】

| ・実体のある運営母体 ・良心的な手数料設定 ・豊富な実績 |

公開している手数料の安さや入金スピードといった表面情報だけでなく、運営母体などをチェックし、経営パートナーとしてあなたの会社の懐を任せることのできる事業者だけを選んでご紹介します。

おすすめ理由も特記したので、気になるファクタリング事業者があればその名称をクリックして、詳細説明をご確認ください。

【安心して利用できるおすすめファクタリング事業者】

| サービス・事業者名 | 手数料 | 最短入金時間 | 審査通過率 |

|---|---|---|---|

| アクセルファクター | 0.5%~ | 2時間 | 93%以上 |

| 日本中小企業金融サポート機構 | 1.5%~ | 3時間 | 記載なし |

| Best Factor(ベストファクター) | 2.0%~ | 即日 | 92.2% |

| えんナビ | 5.0%~ | 最短当日 | 90%以上 |

| ファストファクタリング | 2.0%~5.0% | 最短当日 | 95%以上 |

| BE TRADING(ビートレーディング) | 2.0%~12.0% | 2時間 | 記載なし |

| トップマネジメント | 0.5%~12.5% | 2時間 | 記載なし |

| 事業資金エージェント | 1.5%〜 | 2時間 | 90%以上 |

| QuQuMo(ククモ) | 1.0%~14.8% | 2時間 | 70~98% |

| アウル経済 | 1%〜10% | 2時間 | 97.5% |

1.Accel Factor(アクセルファクター)

アクセルファクターは専属担当が付き、経営改善のための計画的なサポートがあるため、安心して利用できるファクタリング事業者です。

問い合わせから審査・契約まで専属担当がマンツーマンで対応することで、杓子定規な判断をするAI審査よりもかえって融通が効き、やり取りが臨機応変に進むために審査通過率も高くなっています。

「お客様ファースト」を掲げているため、もともと手数料の設定が低めですが、継続利用によってさらに親身にキャッシュフロー改善の一助となってくれる、頼もしいファクタリング事業者と言えます。

| 最短入金時間 | 2時間 |

|---|---|

| 審査通過率 | 93%以上 |

| 買取手数料 | 0.5%~ |

| 調達可能額 | 30万〜1億円 |

| 必要書類 | 請求書、通帳、身分証明書 |

| 運営会社 | 株式会社アクセルファクター(ネクステージグループ) |

| 代表取締役 | 本成 善大 |

| 所在地 | 東京都新宿区高田馬場一丁目30番4号 30山京ビル5階 |

| 設立年 | 2018年10月 |

| 資本金 | 2億8,447万円(ネクステージグループ全体) |

2.一般社団法人日本中小企業金融サポート機構

日本中小企業金融サポート機構は経営・資金面で悩みを抱えている個人事業主様・中小企業様をサポートする一般社団法人です。

非営利団体によるファクタリング事業なので、手数料を安く抑えながら安心して利用することができます。

ファクタリング以外にも、資金調達の仲介業務から資本政策、企業の財務に関するコンサルティング業務など、中小企業の資金繰りや経営の健全性に関するサービスを展開しているため、頼れるパートナーとなってくれることでしょう。

| 最短入金時間 | 3時間 |

|---|---|

| 審査通過率 | 記載なし |

| 買取手数料 | 1.5%~ |

| 調達可能額 | 制限なし |

| 必要書類 | 身分証明書、通帳、請求書 |

| 運営会社 | 一般社団法人 日本中小企業金融サポート機構 |

| 代表理事 | 谷口 亮 |

| 所在地 | 東京都港区芝大門1-2-18-2F |

| 設立年月 | 2017年5月 |

3.Best Factor(ベストファクター)

Best Factor(ベストファクター)は財務コンサルティングをファクタリングに付帯させており、利用企業の当座比率とキャッシュフローの改善、またそれに続く収益系指標の大幅改善によって、企業価値を向上させています。

運営会社のwebサイトでファクタリングの運営情報を積極的に公開しているところも、安心して利用できるポイントと言えるでしょう。

1,000万円以下の売掛金についてはオンライン完結で契約ができ、全国どこからでもファクタリング手続きをすることができます。

買取可能額の幅も広いため、事業規模の大小や業界・業種に関係なく、利用しやすいサービスと言えます。

| 最短入金時間 | 即日 |

|---|---|

| 審査通過率 | 92.2% |

| 買取手数料 | 2.0%~ |

| 調達可能額 | 30万円~1億円(売掛先1社につき) |

| 必要書類 | 請求書、身分証明書、入出金通帳、基本契約書等(売掛先との契約関連書類) |

| 運営会社 | 株式会社アレシア |

| 代表取締役 | 班目裕樹 |

| 所在地 | 東京都新宿区山吹町261 トリオタワー ノース4F |

| 設立年月 | 2017年1月 |

| 資本金 | 900万円 |

4.えんナビ

えんナビは、急な資金ニーズに最短1日で対応できるファクタリングサービスです。

えんナビは、24時間365日、電話やオンラインで申し込みを受け付けています。審査開始から最短1日で資金化が可能なため、急な資金ニーズにも対応できます。また、少額から利用可能で、手数料も業界最低水準です。

急な資金ニーズに対応したい、少額から利用したい、手数料を抑えたいという方におすすめです。

| 最短入金時間 | 最短当日 |

|---|---|

| 審査通過率 | 90%以上 |

| 買取手数料 | 5.0%~ |

| 調達可能額 | 50万円~5,000万円 ※50万円未満でも相談可 |

| 必要書類 | 対象となる請求書と3か月分の入出金明細のわかる通帳 |

| 運営会社 | 株式会社インターテック |

| 代表取締役 | 伊藤 公治 |

| 所在地 | 東京都台東区東上野3丁目5-9 本池田第二ビル4階 |

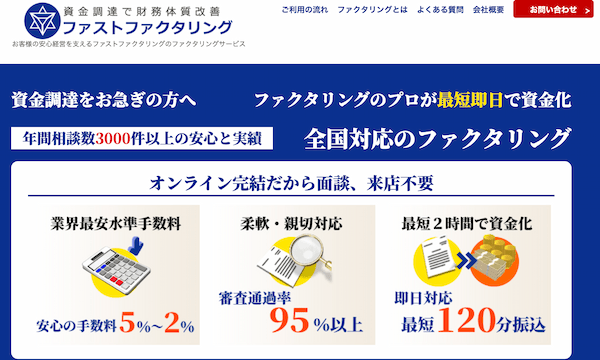

5.ファストファクタリング

ファストファクタリングは、業界最安水準の手数料で、最短即日で資金化できる、おすすめのファクタリングサービスです。

ファストファクタリングは、2社間ファクタリングと3社間ファクタリングの両方に対応しており、売掛先の信用状況に左右されず、スピーディーに資金化が可能です。また、手数料は業界最安水準で、売掛債権の95%を現金化できます。

| 最短入金時間 | 最短当日 |

|---|---|

| 審査通過率 | 95%以上 |

| 買取手数料 | 2.0%~5.0% |

| 調達可能額 | 最大1億円 |

| 必要書類 | 直近の決算書、対象の請求書、通帳の写し |

| 運営会社 | 株式会社ミラージュ |

| 代表取締役 | 望月 寛之 |

| 所在地 | 大阪府大阪市中央区道修町1-7-10 |

6.BE TRADING(ビートレーディング)

BE TRADING(ビートレーディング)は設立から10年を超え、取引実績7.1万社、累計買取額1,550億円と、安心して利用できる業界大手のファクタリング事業者です。

最短入金時間は2時間ですが、審査の結果は最短30分で判明するため、結果待ちのそわそわした時間が短いのがうれしいところ。

オンライン完結で日本全国対応しているほか、東京本社以外に3箇所の支店を持っているため、出張買取も可能です。

| 最短入金時間 | 2時間 |

|---|---|

| 審査通過率 | 記載なし |

| 買取手数料 | 2.0%~12.0% |

| 調達可能額 | 制限なし |

| 必要書類 | 売掛債権に関する資料(請求書・注文書など)、売掛先からの入金が確認できる通帳のコピー(表紙付2か月分) |

| 運営会社 | 株式会社ビートレーディング |

| 代表取締役社長 | 佐々木 英世 |

| 所在地 | 東京都港区芝大門一丁目2-18 野依ビル3階・4階 |

| 設立年月日 | 2012年4月 |

| 資本金 | 7,000万円 |

7.トップ・マネジメント

トップ・マネジメントは設立14年を超え、5~6年ほど前から新規参入してきているファクタリング事業者が多い中では古株と言える、実績ある事業者です。

契約実績のべ4.6万社以上、買取総額100億円超という、豊富な取引実績を有しています。

最大3億円の即日入金ができる資金力があり、見積書・受注書・発注書などの長期売掛債権にも対応してくれるため、安心して頼ることができます。

2社間ファクタリングの秘匿性と、3社間ファクタリングの安い手数料のいいとこ取りをした「2.5社間ファクタリング(電ふぁく)」など、老舗ながら新しいサービスを展開する革新性も魅力です。

| 最短入金時間 | 2時間 |

|---|---|

| 審査通過率 | 記載なし |

| 買取手数料 | 0.5%~12.5% |

| 調達可能額 | 30万〜3億円(売掛先1社につき1億円まで) |

| 必要書類 | 身分証明書、請求書、通帳のコピー |

| 運営会社 | 株式会社トップ・マネジメント |

| 代表取締役 | 大野 兼司 |

| 所在地 | 東京都千代田区鍛冶町1-4-3竹内ビル2F |

| 設立年月 | 2009年4月21日 |

| 資本金 | 5,000万円 |

8.事業資金エージェント

事業資金エージェントは、飲食業界を中心とした経営コンサルティング会社が展開するファクタリング事業です。

設立から3年ほどではありますが、年間取扱件数が3,000件以上と、着実に実績を重ねている安定したファクタリング事業者であると言えます。

最短入金時間は2時間ですが、利用者の8割が実際に2時間で振込完了まで終えています。

平日だけでなく、土曜日も審査から入金まで対応してくれるため、いざという時に頼りになります。

| 最短入金時間 | 2時間 |

|---|---|

| 審査通過率 | 90%以上 |

| 買取手数料 | 1.5%〜 |

| 調達可能額 | 10万円〜2億円 |

| 必要書類 | 本人確認資料(免許証/マイナンバーカード等) 、入金がわかる通帳、請求書 |

| 運営会社 | アネックス株式会社 |

| 代表取締役 | 中塚 高広 |

| 所在地 | 東京都港区新橋4-9-1 新橋プラザビル5F |

| 設立年月日 | 2020年5月2日 |

| 資本金 | 記載なし |

9.QuQuMo(ククモ)

QuQuMo(ククモ)は手続きから入金までオンラインで完結するファクタリング事業者で、申込から審査まで40分、最短入金時間2時間というスピード審査&入金が魅力です。

すべての契約を「債権譲渡登記不要」としていることも、スピード入金を叶えるのに役立っています。

オンラインですべての契約が完結するため、自社で落ち着いて必要書類を揃えることができるのも安心。

登録は無料でできるため、いざという時のために持っておきたいバランスの取れたファクタリング事業者です。

| 最短入金時間 | 2時間 |

|---|---|

| 審査通過率 | 70~98% |

| 買取手数料 | 1.0%~14.8% |

| 調達可能額 | 〜1億円程度 |

| 必要書類 | 本人確認書類、請求書、通帳 |

| 運営会社 | 株式会社アクティブサポート |

| 代表取締役 | 羽田 光成 |

| 所在地 | 東京都豊島区南池袋二丁目13番10号 南池袋山本ビル3階 |

| 設立年月 | 2017年9月 |

| 資本金 | 1,000万円 |

10.アウル経済

アウル経済は、業歴25年以上の経営コンサルティング会社が運営するファクタリング事業です。

四半世紀におよぶ実績のある経営コンサルテイングだからこそ、経営者の視点や立場に寄り添った資金繰りの相談ができます。

2社間ファクタリングとしては低めの1%〜10%という手数料設定も、経営者の立場に立ったうれしいポイント。

債権譲渡登記や償還請求権の設定がないファクタリングが基本なので、スピード入金も可能です。

| 最短入金時間 | 2時間 |

|---|---|

| 審査通過率 | 97.5% |

| 買取手数料 | 1%〜10% |

| 調達可能額 | 10万円〜1億円 |

| 必要書類 | 直近の決算書、通帳コピー、請求書 |

| 運営会社 | 株式会社アウル経済 |

| 代表取締役 | 諸喜田 憲 |

| 所在地 | 東京都中央区日本橋2-2-3 RISHEビル UCF4階 |

| 設立年月 | 1997年8月 |

| 資本金 | 4,850万円 |

経営者が安心して利用できる優良なファクタリング事業者の選び方

ファクタリングは経済産業省の後押しにより、特に中小企業の流動的な資金調達手段として急速に広まる一方で、まだ低い知名度を狙ったヤミ金融業社によるトラブルも後を断ちません。

そのため、ファクタリングを利用する際は、以下の項目を確認して、安全に利用できるファクタリング事業者であるかどうかを見極める必要があります。

【ファクタリング事業者の見極めポイント】

| ・事業者の信頼性 ・手数料の正当性 ・審査基準の透明性 |

それぞれのどのようなポイントを確認すれば良いものか、詳しく解説していきましょう。

事業者の信頼性

利用しようと考えているファクタリング事業者が信頼できるところかどうかの確認をします。

インターネットでファクタリング事業者を探す場合は、ホームページに掲示されている所在地に営業所や本社などが本当に存在するかは、最低限確認するようにしましょう。

まずは実在する会社であるかどうかを調べるため、以下のサイトで企業名を検索します。

国税庁 法人番号公表サイト

帝国データバンク TDB企業リサーチ

名称が合っていても、所在地や電話番号が異なるなど、ファクタリング事業者の実在情報が完全に確認できない場合は、決して利用しないでください。

実在することが分かったら、公開されている企業情報から、以下の項目についてチェックします。

【ファクタリング事業者の信頼性を判断できるポイント】

| ・運営母体 ・取引銀行 ・株主 ・実績 |

公開情報がファクタリング事業者の規模感や他の事業、組織体制と合っているか、口コミサイトや比較サイトなども参考にして、事業者が信頼できるところかどうかを十分に検討しましょう。

資金繰りに焦るあまり悪徳業者に引っかかることのないよう、利用前のリサーチは怠らないようにしてください。

手数料の妥当性

相場よりもかけ離れた手数料を提示してくるファクタリング事業者は、ヤミ金融業社の可能性があります。

一般的なファクタリングの手数料相場は、以下の通りです。

【ファクタリングの手数料相場】

| 2社間ファクタリング | 10〜20% |

|---|---|

| 3社間ファクタリング | 2〜10% |

相場よりも低い手数料を根拠なく提示してきた場合、手数料以外に保証金や一時金などの追加費用を請求される場合もあります。

一方、資金繰りに焦るあまりに法外に高い手数料を言われるままに支払うと、そのお金はそのままヤミ金融業社の活動資金になってしまいます。

相場を念頭に置き、提示された手数料が根拠のあるものなのかどうか、納得できる理由の下で取引をするようにしてください。

審査基準の正当性

提出した書類を元に審査をしているかどうか、また、審査の基準について明確な回答ができないファクタリング事業者は避けましょう。

「審査がない」または「書類の提出不要」というファクタリング事業者は、ヤミ金融業社である可能性が非常に高いです。

実態のあるファクタリング事業者であれば、必ず以下の理由で審査を行います。

【ファクタリング審査の必要性】

| ・請求書が架空や偽造でないことを確認する ・売掛金の未回収リスクを把握する ・トラブルリスクを回避する ・手数料を設定する |

上記の審査は、請求書という不確定要素を含むものを売買する上で、当然の内容です。

ファクタリング事業者は、回収リスクの高い請求書を買い取る慈善家ではありません。

売掛先企業の不渡など、回収することができない可能性をわずかでも含んでいる売掛債権を買い取るのですから、審査なしでの契約はありえませんし、金銭取引においてどこに審査基準を置いているかについて答えられないのは、非常に不自然なことだと考えましょう。

| ファクタリングの契約には、「償還請求権」や「債権譲渡登記」など、耳慣れない単語が出てくることがあります。

それぞれの意味を正しく理解して、その時々で最適な選択ができるようにしておきましょう。 ◾️償還請求権 「償還請求権」とは、売掛先から売掛金を回収できなくなった場合の弁済責任のことを指します。 償還請求権は、売掛債権を買い取るファクタリング事業者の側に付く権利です。 この権利が付いた契約を結ぶと、ファクタリング事業者に売却した売掛債権に不渡などの事故があった場合などに、ファクタリング事業者が、売掛債権を売却したあなたに対して、売掛債権額の請求ができるようになります。 ファクタリング事業者から見ると、買取した売掛債権の回収が保証されるため、安全性の高い契約と言えます。 そのため、手数料を安く設定されることが、売る側のメリットとなります。 債権回収可能性の高い売掛先の請求書で契約する場合は、この契約をつけて手数料を抑えると良いでしょう。 ◾️債権譲渡登記 「債権譲渡登記」とは、売買した金銭債権の持ち主を簡易に法的記録に記すことです。 これにより、ファクタリング事業者は、売掛債権について第三者への対抗要件を備えることができます。 売掛債権が譲渡によって権利所有者がファクタリング事業者になったことを、法的記録に残すことで、万が一同じ売掛債権が複数のファクタリング事業者に売却された場合や、不渡を出すなどしてほかの債権者が現れた場合に、対象の売掛債権についての権利を証明することができます。 ファクタリング事業者から見ると、買取した売掛債権の権利が法的に保証されるため、回収可能性が高くなります。 売掛債権を売却する側から見ると、手数料を安く設定することができることができる一方、簡易な書類提出ではあるものの登記手続きを挟むため、入金までに時間がかかることがデメリットと言えます。 |

業界特化のおすすめファクタリング会社

第二章でご紹介したファクタリング会社は、自社のキャッシュフローの一環を任せることのできる優良なファクタリング会社ですが、万が一審査を通らなかった場合には、業界や業種の事情をよく理解した、業界特化のファクタリング会社を利用することもおすすめです。

実態および実績のある優良な業界特化型ファクタリング事業者をご紹介します。

1.建設業:けんせつくん

けんせつくんは、建設業界専門のファクタリング事業者です。

全国どこからでもオンラインで契約できるうえ、審査開始から最短2時間で資金調達ができるのが魅力。

建設業界にうれしいポイントは、以下の2点です。

【建設業界にうれしいサービス】

| ・注文書で契約ができる ・業界最安水準の手数料5%〜 |

注文から入金までの期間がただでさえ長い建設業にとって、注文書でのファクタリング契約ができることは、キャッシュフローの改善に大きく役立ちます。

また、金額の大きくなりがちな建設業の売掛債権では、手数料の数%の違いは大きな負担になってしまいます。

建設業界ならではの悩みを理解した業界出身のアドバイザーも在籍するため、建設業界ならではのキャッシュフローの改善に取り組むことができるのが、「けんせつくん」の強みです。

他社で断られた請求書や注文書であっても、建設業界に精通したスタッフのいる「けんせつくん」なら、叩いてみる価値がきっとあります。

| 最短入金時間 | 2時間 |

|---|---|

| 買取手数料 | 5.0%〜 |

| 調達可能額 | 上限なし |

| 運営会社 | 株式会社ウィット |

| 代表取締役社長 | 佐野 俊亮 |

| 所在地 | 東京都品川区東五反田1-6-3いちご東五反田ビル3F |

| 設立年 | 2016年11月4日 |

| 資本金 | 1,500万円 |

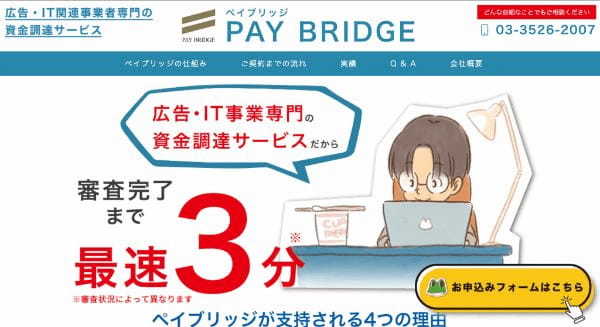

2.広告・IT業:PAY BRIDGE(ペイブリッジ)

ペイブリッジは広告・IT業界専門のファクタリング事業者です。

広告・IT業界にうれしいポイントは、以下の2点です。

【広告・IT業界にうれしいサービス】

| ・発注書や受注書、見積書の段階でも契約ができる ・業界に精通した審査スタッフ |

請求書だけではなく、発注書や受注書、見積書の段階でも現金化ができるため、大口案件の受注機会を逃すことなく、「広告・IT業界ならでは」のジレンマや貸し倒れリスクに陥ることなく、安心して売上拡大を目指すことができます。

また、広告・IT業界に精通した審査スタッフがいるため、業界事業を把握したスピード審査を叶えます。

広告・IT業界の経営フローを理解し、スピーディーに動いてくれる業界特化のファクタリング事業者は、いざという時のための資金繰りのパートナーとしてぜひ押さえておきたいところです。

| 最短入金時間 | 2時間 |

|---|---|

| 買取手数料 | 0.5%〜12.5% |

| 調達可能額 | 〜3億円(売掛先1社につき1億円) |

| 運営会社 | 株式会社トップ・マネジメント |

| 代表取締役社長 | 大野 兼司 |

| 所在地 | 東京都千代田区鍛冶町1-4-3 竹内ビル2F |

| 設立年 | 記載なし |

| 資本金 | 5,000万円 |

ファクタリングの審査で見られること

ファクタリングの審査では、回収リスクを減らすため、主に以下の内容がチェックされます。

【ファクタリングの審査でチェックされる内容】

| ・売掛先の与信 ・売掛金の支払日 ・利用者の事業規模と請求金額の整合性 ・債権の合法性 |

それぞれ詳しく見ていきましょう。

4-1.売掛先の与信

ファクタリングでは、まず最初に売掛先の与信(=信用力)がどれほどのものかを審査するため以下の内容をチェックします。

【売掛先の与信を審査するポイント】

| ・不渡の危険性がないか ・借金返済を延滞していないか ・税金を滞納していないか ・財務体質が健全か |

売掛先の資本や株主、財務状況などを含めて確認し、不渡や倒産を起こす危険性がないかを見るのです。

なぜなら、売掛先が不渡や倒産を生じさせた場合、請求額の全額を回収することはまず不可能だからです。

そのうえほかの債権者との権利分配なども発生するため、弁護士などの専門家を雇っての非常に複雑な協議になることもあり、手間暇と経費がかかってしまいます。

そのため、ファクタリング事業者は、売掛先の信用力を最初に審査するのです。

意外に思うかもしれませんが、融資などの一般的な資金調達方法とは違い、ファクタリングでは利用者の経営状況などはあまり問われないのが特徴です。

そのため、自社が赤字であっても、債務を抱えていても、実際に資金調達ができるかどうかにはほぼ影響しないと言えます。

4-2.売掛金の支払日

売掛金の支払日がどれくらい先かも、ファクタリングの審査結果に大きく影響します。

【売掛金の支払日に関する審査ポイント】

| 売掛債権の支払日までの期間(短い方が通りやすい) |

4-1.売掛先の与信で説明した売掛先の与信にも関係しますが、回収日が先であればあるほど、不確定要素が増えるため、あまり先すぎる請求書の場合、審査落ちまたは審査にかけてもらえないケースも多いです。

一般的には、支払日が30日以内のものであれば、どこのファクタリング事業者も受け付けてくれます。

中には90日先の請求書でも可能であるとしている事業者もあるため、相談して見ると良いでしょう。

4-3.利用者の事業規模と請求金額の整合性

ファクタリングの契約の際に、利用者側の審査で見られるポイントは、主に以下の内容です。

【利用者に関する審査ポイント】

| ・売掛先との取引の継続性 ・事業規模に見合った請求金額か |

売掛先との過去取引の実績を証明することで、利用者の事業の実態や規模感を把握します。

提出書類として通帳のコピーを求められることが多いですが、キャッシュフローを確認し、過去の実績金額とかけ離れていないかなどがチェックされます。

なお、AI審査ではなく、担当者が付くファクタリング事業者では、過去の取引実績を見て、別の売掛先の請求書での契約を勧められるケースもあります。

4-4.債権の合法性

ファクタリングでは、債権(=請求書)が違法なものでないか、以下の点を審査します。

【債権の合法性に関する審査ポイント】

| ・二重譲渡ではないか ・不良債権ではないか ・偽造したものではないか |

すでにファクタリング事業者と契約を交わしている請求書を、別のファクタリング事業者に持ち込むことは、同一債権の所有者が複数になってしまうため、禁止されています。

また、そもそも不渡の確定しているものかどうか、偽造された請求書ではないかなど、違法性のないもの可動かについての審査が行われます。

気になるファクタリングの現金化率は?

ファクタリングでは、請求書に記載している額面の満額が現金化できるわけではありません。

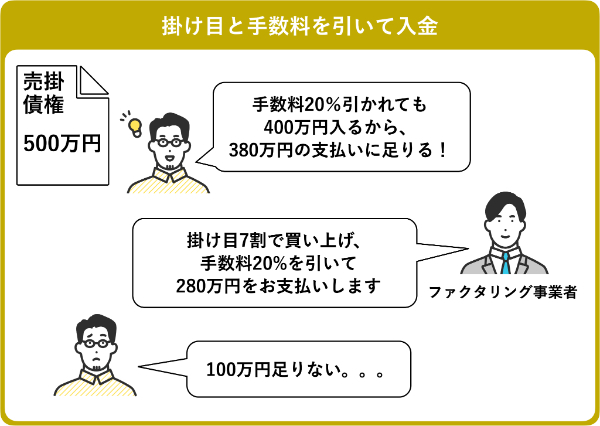

ファクタリング事業者で設定している手数料とは別に「掛け目」の設定があることも多いため、譲渡する債権を選ぶ際には、この「掛け目」についても十分に考慮する必要があります。

掛け目とは、融資や債券売買における担保評価です。ファクタリング以外のものについても、担保の種類によっておおよそ以下のような相場があります。

【担保種類による評価相場】

| 担保の種類 | 掛け目の相場 |

|---|---|

| ファクタリング | 68~85% |

| 動産担保(現金、商品など) | 70% |

| 不動産担保(土地、家屋など) | 70% |

| 有価証券(株券、投資信託など) | 90% |

| 国債(個人向け国債など) | 95% |

| 預貯金(銀行口座等に預けられている現金) | 100% |

多くのファクタリング事業者では、持ち込まれた売掛債権の額面に対して68~85%の掛け目を行い、そこから手数料を引いた分を振り込みます。

「掛け目」については売掛債権ごとに変動するため、ファクタリング事業者のwebサイトを見ても、明確に掲示してあることは珍しいものです。

そのため、掛け目について考慮せず、売掛債権の額面から手数料だけを差し引いた金額が入金されると思いがちですが、満額評価での買取を行うファクタリング事業者の方が少ないのが現実です。

ファクタリングを利用する場合は、用途余裕をもった額面の売掛債権を用意するようにしてください。

ファクタリング事業者を選ぶ際に見るべきポイント

今回は、中小企業が安心して利用することのできるおすすめのファクタリング事業者を厳選して10社ご紹介しました。

ファクタリング事業者を選ぶ際に見るべきポイントは、以下の3点です。

| ・事業者の信頼性 ・手数料の正当性 ・審査基準の透明性 |

ファクタリングの審査で見られるポイントは、以下の4点です。

| ・売掛先の与信 ・売掛金の支払日 ・利用者の事業規模と請求金額の整合性 ・債権の合法性 |

本記事でご紹介しているファクタリング事業者は、運営会社の安全性や実績を含めて総合的に優良であると判断した事業者ばかりです。

こちらで紹介したファクタリング事業者を利用することで、あなたの会社のキャッシュフローが改善し、次の一手に踏み出すことができますように。