「零細企業」には法律上明確な定義はありませんが、中小企業基本法における小規模企業者やあるいはそれより規模が小さい事業者を零細企業と呼ぶケースがあります。本稿では零細企業とはどのような企業なのか、類似している言葉との違いなどを踏まえたうえで、零細企業がM&A・売却を活用するメリット・価格・注意点について詳細に解説します。

零細企業とは?

零細企業とは、とても小さな会社を指す慣例的な言葉です。大企業や中小企業などと比べた場合に、資本・設備・従業員数などが極めて少ない企業を零細企業と呼ぶことが一般的といえます。

零細企業は「小規模企業者」を指す言葉

前述のとおり、零細企業とは法律で定められた言葉ではありません。零細企業という言葉には「わずかな設備や資本で事業が運営されている非常に小さなサイズの企業」という意味があります。しかし、法的にこの定義に当てはまる可能が高いのは中小企業基本法における「小規模企業」という区分になります。

中小企業基本法における小規模事業者の定義は下表の通りです。

小規模事業者の定義

| 業種分類 | 中小企業基本法の定義 |

| 製造業 その他 |

従業員数が20人以下の企業 |

| 商業(卸売業・小売業)・サービス業 | 従業員が5人以下の企業 |

「小規模事業者支援法」(商工会及び商工会議所による小規模事業者の支援に関する法律)、中小企業信用保険法、小規模企業共済法の各法律においては、政令によって、宿泊業・娯楽業を営む従業員数が20人以下の事業者を小規模企業としています。

日本における零細企業数

2016年の中小企業庁のデータによると、小規模事業者数は304万8千万社で企業全体の84.9%を占めています。つまり、日本の企業の多くは小規模事業者であり、多くの零細企業が日本経済の活動を支えているといえるのです。

参考)中小企業・小規模事業者数の集計結果(2016年6月時点・中小企業庁)

「中小企業」「ベンチャー企業」との違い

「中小企業」に関しては、中小企業基本法に下表のような定義が原則として定められています。この表を見ると、中小企業は零細企業(小規模事業者)よりも企業規模が大きいと考えられます。

中小企業の定義

| 業種分類 | 中小企業基本法の定義 |

| 製造業 | 資本金の額又は出資の総額が3億円以下の会社又は常時使用している従業員数が300人以下の会社及び個人 |

| 卸売業 | 資本金の額又は出資の総額が1億円以下の会社又は常時使用している従業員数が100人以下の会社及び個人 |

| 小売業 | 資本金の額又は出資の総額が5千万円以下の会社又は常時使用している従業員数が50人以下の会社及び個人 |

| サービス業 | 資本金の額又は出資の総額が5千万円以下の会社又は常時使用している従業員数が100人以下の会社及び個人 |

なお、法人税法上の中小企業軽減税率を適用する対象は資本1億円以下の企業です。

また「ベンチャー企業」にも法的に明確な定義は存在しませんが、一般的にはオリジナルアイデアや技術に基づいて新たなビジネス・サービスを展開する企業と考えられています。つまり、中小企業でありながらベンチャー企業でもある、あるいは零細企業でありながらベンチャー企業でもあるということは十分に考えられます。もっとも、大企業かつベンチャー企業であるということはあまり考えられません。ベンチャーマインドを持っている大企業という表現はあったとしても、ベンチャー企業は成長プロセスの途上にある組織なので、大企業とはニュアンスが異なるからです。

零細企業がM&Aを活用するメリット

零細企業がM&A・売却を活用するメリットには下表のようなものを挙げることができます。ここでは、それぞれのメリットについて解説します。

事業承継が容易になる

我が国においては少子高齢化の急激な進展により後継者不在に悩んでいる経営者が少なくありません。中小企業庁によると、2025年までに平均引退年齢である70歳を超える中小企業や小規模事業者(零細企業)の経営者は約245万人にのぼっており、その内約半数にあたる127万人(この人数は日本企業全体の1/3に相当します)が後継者未定となっています。

こうした状況を放っておくと、中小企業・小規模事業者(零細企業)の廃業が急増することになるので、2025年までに合わせて約650万人の雇用と約22兆円ものGDPが失われてしまうおそれがあります。その場合には、第三者による事業承継のニーズが顕在化することにより、事業承継が容易になるM&Aを経営者が活用するケースが一気に増大することになると考えられます。

売却益を享受できる

零細企業のオーナー経営者には、M&Aを利用して会社を売却することにより売却益を手に入れることができるメリットがあります。売買価格の相場は、M&Aのスキームによって違いがありますので注意が必要です。

具体的には、会社全体を売却することになる株式譲渡によるスキームの方が、特定の事業だけを売却するスキームである事業譲渡よりも、一般的には売買金額の相場が高額になりやすいといえるでしょう。

中核事業に集中できる

複数の事業を展開している零細企業の場合はM&Aを活用することにより不採算事業を切り離して、中核事業の運営に専念することが可能になるというメリットも考えられます。儲かっていない事業をM&Aを利用して他社に譲渡することによって、限られた経営リソースをメインビジネスに集中することができれば、効率的な経営資源の活用に繋がります。

零細企業がM&A・売却を行う方法

零細企業がM&A・売却を行う方法は主に「株式譲渡」「事業譲渡」の2つがあります。それぞれについてメリット、デメリット含め見ていきましょう。

株式譲渡

株式譲渡とはM&Aで利用されるポピュラーな手法のひとつであり、零細企業で行われているM&Aにおいても一般的なスキームです。零細企業のオーナー経営者が保有している株式を買い手側企業に売却する方法で、全ての会社の資産および負債を売却することから100%の全株式を売却するケースが零細企業のM&Aでは多いと考えられます。

部分的な株式譲渡という手法もありますが、その場合には少数株主の存在が柔軟な経営を進めるうえで障害になる可能性もありますし、M&Aの目的(例えば事業承継など)を踏まえれば、全株式の譲渡が零細企業のM&Aでは利用されるケースが多いものと思われます。さらに零細企業の場合は株式数が少ないので、株式譲渡の手続きも比較的簡単かつ短期間で実施することも可能でしょう。

株式譲渡の方法には、相対取引、市場買付け、公開買い付け(TOB)の3種類がありますが、零細企業のような非上場株式のケースでは、相対取引しか利用できません。

相対取引とは、証券取引所を介さずに当該株式のお互いの取引者が1対1でダイレクトに取引をする方法を指します。具体的には、非上場企業などの株式に譲渡制限を設定している企業の株式を売買するケースや、上場企業のように有価証券報告書を行政当局や取引所に提出している企業の株式をマーケット外で売買するケースに使われます。したがって、株主が分散して存在しているようなケースでは、どのようにして株式を買い集めることが可能かが課題になります。

さらに相対取引では、株式の売買価格が株主によっては異なってしまう可能性もありえます。こうした場合には、個々の株主と個別に交渉する場合には非常に時間がかかってしまうだけでなく、場合によっては株主の間で不平や不満が生じてしまう可能性もあるので、実務的には全ての株主から同一の価格で株式を買い取ることが常道です。

「株式譲渡」を用いるメリット

株式譲渡には下表のようなメリットがあります。それぞれのメリットについて詳しく解説します。

| 売り手側のメリット | 買い手側のメリット |

| (1)手続きの簡便さ | (1)手続きの簡便さ |

| (2)キャッシュで売却益を手に入れられる | (2)許認可などの再申請が不要 |

| (3)後継者の問題を解決可能 | (3)スピーディーに企業を買収可能 |

| (4)買い手側企業のビジネスとのシナジー効果 | ー |

| (5)従業員の雇用確保 | ー |

まず 売り手側(零細企業)のメリットについて解説します。

売り手側のメリット(1)手続きの簡便さ

株式譲渡における売り手側企業(零細企業)のメリットとしては、手続きが比較的簡単でシンプルに済む点を挙げられます。

株式譲渡は単に株式を他社に売却する方法なので、取引先や従業員などから個別に合意を取得する必要はありません。簡単に言ってしまうと、株主総会などで承認を得て、株主名簿を書き換えることで株式譲渡は完了してしまいます。人的リソースが少ない零細企業にとってはこうしたシンプルさは大きなメリットになります。

売り手側のメリット(2)キャッシュで売却益を手に入れられる

売り手側企業である零細企業にとっては、株式譲渡の売却益をキャッシュで受け取れることもメリットでしょう。一般的には、非上場企業の株主は保有株式を簡単に売却することは困難です。

しかし、株式譲渡が実行されればスピーディーに株式売却益をキャッシュで手に入れることが可能です。

売り手側のメリット(3)後継者の問題を解決可能

前述したように、日本の中小企業の大きな経営課題である後継者不在に対しても株式譲渡を活用してM&Aを実施することで解決することが可能になります。仮に後継者がいなくても、株式譲渡で他社に会社を売却することで会社を存続させることができるのです。

売り手側のメリット(4)買い手側とのビジネスとのシナジー効果

売り手側企業にとっては、買い手側とのシナジー効果を期待することが可能な点もメリットの一つです。株式譲渡を利用して企業が買収された場合には、買い手側の様々なリソースを活用することが可能です。したがって、買い手側企業とのシナジー効果によってビジネスをより成長させることも期待できます。

売り手側のメリット(5)従業員の雇用確保

後継者不在などの理由で会社を廃業してしまうと、当然従業員を解雇しなければなりません。しかし、株式譲渡を活用して会社を存続させることができればそのまま経験豊富な従業員を確保することも可能です。

このように現場におけるノウハウの維持などが可能な株式譲渡には、従業員にとっても大きなメリットがあるのです。

次に 買い手側のメリット

について解説します。買い手側のメリット(1)手続きの簡便さ

売り手側企業と同様に、買い手側企業にとっても株式譲渡の手続きの簡便さは大きなメリットとなります。一般的にはM&Aは複雑な手続きが必要なケースが大部分ですが、株式譲渡の手続きに関しては比較的シンプルであると言えます。具体例を挙げると、株式譲渡の場合には他の手法と異なり、取引先や従業員とあらためて契約を締結し直すことは不要である点がメリットです。

買い手側のメリット(2)許認可などの再申請が不要

株式譲渡の場合には売り手側企業が保有していた許認可も買い手側企業に引き継がれるので、買い手側企業が新たに許認可の取得申請を行う必要がありません。事業譲渡などの他のM&Aスキームの場合にはあらためて申請が必要になるケースも考えられますので、スムーズにビジネスを継続して行えることは大きなメリットといえるでしょう。

買い手側のメリット(3)スピーディーに企業を買収可能

短い期間で企業を買収することが可能な点も、買い手側企業にとってのメリットです。

前述したように株式譲渡は手続きがシンプルなので短期間で買収を完了させることができます。短期間でスピーディーにM&Aを完了させることができれば、低コストでM&Aを完了させることが可能です。

「株式譲渡」を用いるデメリット

株式譲渡にはメリットだけでなく、以下のようなデメリットもあります。それぞれのデメリットを見ていきましょう。

| 売り手側のデメリット | 買い手側のデメリット |

| (1)税金の発生 | (1)負の資産も引き継ぐ必要がある |

| (2)全資産が移動しないための手続きが必要 | (2)簿外債務発生のリスク |

| ー | (3)多額の買収資金が必要 |

まず 売り手側のデメリット についてです。

売り手側のデメリット(1)税金の発生

売り手側企業には、株式譲渡益に対して税金が課される場合があります。具体的には、個人の場合は所得税が、法人の場合は法人税がそれぞれ課されることになるのがデメリットといえるでしょう。

売り手側のデメリット(2)全資産が移動しないための手続きが必要

必要な手続きを実施しない場合には、株式譲渡によって売り手側企業の全資産が買い手側企業に移動してしまうことが売り手側企業にとってはデメリットとなります。したがって、個別に手元に残しておきたい資産があるようなケースでは買い手企業と交渉を行って残しておきたい資産を確保しておくことが必要です。

次に 買い手側のデメリット について説明します。

買い手側のデメリット(1)負の資産も引き継ぐ必要がある

買い手企業にとっては、売り手側企業のマイナスの資産も受け継がなければならない点が株式譲渡のデメリットです。前述したように、株式譲渡の場合には売り手側企業の全ての資産・負債を引き継ぐことになります(個別に交渉する場合は除きます)。

したがって、金融機関からの借入金などのマイナスの資産もすべて引き継がなければならないのです。

買い手側のデメリット(2)簿外債務発生のリスク

簿外債務(帳簿上には現れていない債務や隠れ債務)が生じるリスクが考えられる点も、株式譲渡におけるデメリットの一つだといえるでしょう。簿外債務は企業が悪化した業績を隠すために不正会計を実施していたケースなどで発生するものです。簿外債務リスクを正確に判断するためも株式譲渡においては厳密なデューデリジェンス(投資対象となる企業や投資先の価値やリスクなどを事前に調査すること)を実行すべきです。

買い手側のデメリット(3)多額の買収資金が必要

株式譲渡の買い手側企業には、買収に多額の資金が必要になります。場合によっては銀行などの金融機関から買収資金を借り入れる必要がありますが、過剰な借入を実施してしまうと財務体質の悪化を招いてしまう可能性があるので十分注意することが必要です。

もっとも、零細企業の株式譲渡においてはそれほど多額の買収資金が必要になるケースはありませんので、心に留めておくくらいにしてください。

事業譲渡

事業譲渡も株式譲渡と同様にM&Aにおける代表的な手法の一つです。特定の事業に関連している資産・権利義務などを売却する方法であり、株式を譲渡することはないので企業の経営権は残る点に特徴があります。

この方法は、複数行っている事業の一部だけを譲渡したいケースによく利用されています。なお、事業譲渡では株式を譲渡することはないので、個人事業主でも実行することが可能です。事業譲渡と株式譲渡では、「誰が」「何を」譲り渡すのかというポイントに大きな相違点があります。

事業譲渡は、 資産売買 に軸足を置いている手法であり、企業が保有しているビジネスの全部または一部の譲渡を実行します。一方、株式譲渡は 企業の経営権の移転 に軸足を置いている手法であり、企業の株主が保有株式を譲渡するものです。つまり、事業譲渡は売り手側が企業であるのに対し、株式譲渡は譲渡人が企業の株主であるという部分が大きく異なるのです。

また事業譲渡では譲渡対象の資産に関して必要・不要となるビジネスを切り分けて譲渡・承継することが可能であるのに対し、株式譲渡は株式という企業の持ち分を譲渡することになるので、株式の譲渡割合に則って企業の資産・負債ともに支配権が移ることになります。

「事業譲渡」を用いるメリット

事業譲渡には以下のようなメリットがあります。それぞれのメリットについて詳しく見ていきましょう。

| 売り手側のデメリット | 買い手側のデメリット |

| (1)一部の事業だけを譲渡可能 | (1)必要な事業だけの承継が可能 |

| (2)残しておきたい資産や従業員の確保ができる | (2)節税が可能 |

まず 売り手側のメリット について説明します。

売り手側のメリット(1)一部の事業だけを譲渡可能

売り手側企業にとっては会社を存続させた状態で、一部の事業だけを選択して他社などに譲渡することが可能である点は大きなメリットとなります。例えば、不採算事業だけを本体から切り離したいというケースや採算事業をより成長させたいというケースなどにおいては事業譲渡によって経営自由度が高い事業運営を実行できることが期待できます。

売り手側のメリット(2)残しておきたい資産や従業員の確保ができる

特定の資産や従業員を手元に残して確保しておきたいような場合は、買い手側企業との間にどこまでの事業の範囲を譲渡・承継するのかについて合意しておけば、事業譲渡契約を締結して自社に残しておくことが可能です。

次に 買い手側のメリット について説明します。

買い手側のメリット(1)必要な事業だけの承継が可能

株式譲渡や合併などの手法を利用した場合には、買い手側企業にとっては不要な負債なども引き受けてしまうおそれがあります。しかし、事業譲渡の場合には買い手側企業にとって必要な事業だけを引き継ぐことが可能なので、株式譲渡や合併などに比べると少ないリスクで効果的な成長を図ることなどが期待できます。

買い手側のメリット(2)節税が可能

事業譲渡の際には、買取資金の相当額に関して5年間の償却金額を損金として計上可能なので、節税が期待できます。こうした節税効果も買い手側企業にとってはメリットになるでしょう。

「事業譲渡」を用いるデメリット

事業譲渡には以下のようなデメリットもあります。それぞれ詳しく見ていきましょう。

| 売り手側のデメリット | 買い手側のデメリット |

| (1)取引先・従業員に対して個別に契約の承継手続きを実施する必要がある | (1)取引先や従業員と個別に契約を引き継ぐ手続きを実行する必要がある |

| (2)売り手側企業は今後20年間同一事業を営むことが不可 | (2)不動産や特許に関する移転手続きや許認可申請の手続きをやり直す必要がある |

| (3)事業譲渡益に税金が課される | (3)事業の統合がうまく進まない可能性がある |

まず 売り手側のデメリット について解説します。

売り手側のデメリット(1)取引先・従業員に対して個別に契約の承継手続きを実施する必要がある

事業承継の場合には、取引先との契約内容や従業員との雇用契約などについて、個別に契約を承継する手続きが必要になるので、非常に手間やコストがかるだけでなく、場合によっては取引先を失うリスクや人材の継続雇用が困難になるデメリットも考えられます。

売り手側のデメリット(2)売り手側企業は今後20年間同一事業を営むことが不可

会社法第21条において、「譲渡人は事業譲渡を行ってから20年間は、同一の市町村の区域内・隣接する市町村の区域内で譲渡対象事業と同一の事業を行ってはならない」、つまり競業避止義務が定められています。もっとも、この条文は強行法規ではないので、事業譲渡契約上で合意さえすれば本庄の適用を排除することも可能です。ただし、競業避止の義務を負うか否か売り手側企業にとっては重要なことなので、念頭に置いておくべきでしょう。

売り手側のデメリット(3)事業譲渡益に税金が課される

事業譲渡によって売り手側企業には譲渡益が生じますが、この譲渡益に対して法人税が課されることになります。特に大きな事業譲渡のような取引の場合には、多額の税金が生じてしまう可能性があるので注意しましょう。

次に 買い手側のデメリット について説明します。

買い手側のデメリット(1)取引先や従業員と個別に契約を引き継ぐ手続きを実行する必要がある

買い手側企業と同じく、非常に手間とコストが必要なだけでなく、取引先を失うリスクや人材を引き継ぐことが難しいというデメリットも想定できます。

買い手側のデメリット(2)不動産や特許に関する移転手続きや許認可申請の手続きをやり直す必要がある

運送業や建設業などの許認可手続きが必要な事業に関しては、都道府県庁や区役所・市役所などの行政機関に対してあらためて許認可の申請手続きを再度行う必要があります。

買い手側のデメリット(3)事業の統合がうまく進まない可能性がある

事業買収しても想定したシナジー効果を生み出すことができず、事業統合がうまく進まない可能性もあります。また統合効果を生み出すまでに、想定以上の長い時間がかかってしまうこともあるかもしれません。

零細企業のM&A・売却価格の決定方法

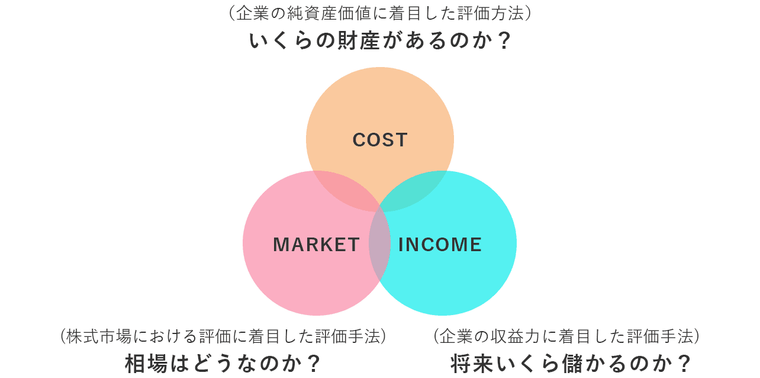

零細企業のM&Aにおいて会社・事業の売却価格を決定する方法には、主にインカムアプローチ・マーケットアプローチ・コストアプローチの3種類の考え方があります。ここでは、それぞれの考え方について解説します。

インカムアプローチ

インカムアプローチと企業が生み出す将来的なインカム(キャッシュフロー)に基づいて価値を評価する考え方のことで、具体的な種類としてはDCF法(Discounted Cash Flow法、割引現在価値法)・収益還元法・配当還元法があります。

DCF法はインカムアプローチを代表する方法で、将来的なキャッシュフローを現在価値に割り引いて、その現在価値に基づいて企業の価値を評価する手法です。

| DCF法による企業価値の計算式 |

| (1年目のフリーキャッシュフロー(以下、FCF)/(1+割引率)+(2年目のFCF)/(1+割引率)²+(3年目のFCF)/(1+割引率)³+ |

※上記の計算式では3年目までしか記載されていませんが、実際は〇年後まで続く無限級数になります

なお、上記の計算式で使用される割引率にはWACC(Weighted average cost of capital、加重平均資本コスト)が使われます。

WACCは株主資本コストと負債コストの双方を時価で加重平均して算出することができます。

収益還元法は会社が将来的に生み出すと予想される収益を現在価値に置き換えて、企業価値を評価する方法です。この方法では企業の平均収益を資本還元率で除することで企業価値を評価することが可能であり、将来的に生み出されると思われる収益の総合計を求めたうえで企業価値を求めます。

配当還元法は将来的に予想される配当額の数値に基づいて企業価値を算出する手法です。零細企業のように株式が非公開もしくは株主が少ない企業の場合には配当政策が大きく変動することは想定しにくいたため、配当還元法が利用されるケースが多いでしょう。

マーケットアプローチ

マーケットアプローチとは、比較の対象となるような企業や業界をベースにして企業価値を求める手法です。対象企業の決算書などの財務数値に一定の係数を乗じることで企業価値を算出します。

具体的な方法としては、類似企業比較法(類似企業株価指標倍率法)、類似業種比較法(類似業種比準法)などがあります。

| 類似企業比較法 (類似企業株価指標倍率法) |

類似業種比較法 (類似業種比準法) |

|

| 係数 | 類似企業や目標企業(一般的には上場企業が対象)の時価総額から係数を求めます。 | 株価などを踏まえた税務当局が指定したロジックや係数を利用するケースがあります。 |

| 利用場面 | 迅速に価値を求めたい場合や上場を目指しているような場合。 | 相続の際の株式評価の場面で利用されます。 |

| 課題 | 計算根拠が乏しく乗じる係数によって算出価値が大きく異なります。 | 相続の際の株式評価目的の方法であり、それ以外の目的には向いていません。 |

コストアプローチ

コストアプローチとは、企業の貸借対照表(バランスシート)の資産・負債に基づいた考え方で、主に資産と負債の差額の純資産に注目した企業評価の手法です。ネットアセット(純資産)アプローチと呼ばれることもあります。

コストアプローチの具体的な手法には

・簿価純資産法(貸借対照表の帳簿価格に基づいたもの)

・修正純資産法(資産と負債をそれぞれ時価に修正して評価するもの)

があります。

零細企業がM&Aを行う際に気をつけること

零細企業がM&A・売却を行う際には、情報管理の徹底、自社の強みの明確化、従業員のモチベーション低下・流出の防止、実績のあるM&A仲介会社の選択に注意しましょう。それぞれの注意点について説明します。

情報管理を徹底する

零細企業に限ったことではありませんがM&Aを進める際には情報の漏洩には十分に注意して情報管理を徹底するようにしましょう。M&Aが成立する前に情報が漏れてしまうと交渉決裂になってしまう可能性があるだけでなく、損害賠償を請求されるケースも考えられます。

自社の強みを明確化する

零細企業が高く自社を売却したい場合には、自社の強みを明確にしておいて買い手側企業にアピールすることが重要です。魅力のある企業だということが相手に伝われば、相応の価格での買収価格を提示してくることが期待できます。

従業員のモチベーション低下・流出を防ぐ

M&Aにおいては売り手側企業の従業員は会社や自分の将来が不安になるでしょう。場合によっては働く意欲を失ってしまったり、退職してしまったりすることも考えられます。そうなると人的リソースの質的・量的なロスになってしまいますので、こうした状態になることを避けるためにも従業員に対する丁寧な説明やフォローが必要になります。

実績のあるM&A仲介会社を選ぶ

零細企業の場合にはM&Aに精通した従業員が少ないことが考えられますので、買い手側企業に主導権を取られて不満が残る取引になってしまうおそれがあります。こうした事態を避けるためには、豊富な経験と実績を有するM&A仲介会社による手厚いサポートを受けることが重要です。

終わりに

零細企業であってもM&Aを利用して事業承継などに活用できることを説明してきましたが、重要なことはどのような理由でM&Aを実行しようとしているのかという目的を明確に定めておくことと、M&Aに関する知見や経験を有していることです。しかし、零細企業ではM&Aに関する情報が圧倒的に不足していることが想定されます。詳しくは専任のコンサルタントまでお尋ねください。