株価収益率を表すPERは、株価の割安度・割高度を判断するための指標だ。株式投資における判断材料のほか、企業の成長性や経営実態を分析する際にも活用される。本記事ではPERの計算や分析の方法に加えて、投資判断・経営分析における注意点を解説する。

目次

PER(株価収益率)とは?

PER(Price Earnings Ratio)とは、1株あたりの純利益に対して、株価が何倍になっているかを表す指標である。日本語では「株価収益率」と訳され、通常は「株価÷1株あたりの当期純利益(EPS)」の式で計算される。

PERは、主に投資家の判断指標として活用されており、数値が高いほど株価は割高、低いほど株価は割安である状態を表す。また、資本コストや資本収益性を測るための指標として、経営分析に用いられる場合もある。

参考として、以下では日本取引所グループの資料を参考に、東京証券取引所の上場市場におけるPERの平均値を紹介しよう。

※以下は2024年3月時点のデータ。

一般的な目安は15倍とされるが、PERの平均値は規模や業種によって異なる。投資判断や経営分析に用いる場合は、同規模・同業種の企業と比較することが重要だ。

PERとPBRの違い

PERと似たものに、PBR(Price Book-value Ratio)と呼ばれる指標もある。PBRは1株あたりの純資産に対する株価の割合を示した指標であり、日本語では「株価純資産倍率」と訳される。計算式は以下の通りである。

PBR=株価÷1株あたりの純資産(BPS)

PBRも投資判断や経営分析に活用されており、数値が高いほど株価は割高、低いほど株価は割安である状態を表す。伊藤レポート2.0によると、日本企業のPBRは1倍前後で推移しており、TOPIX500の構成銘柄における中央値は0.98である(※2017年3月時点)。

参考:経済産業省「伊藤レポート 2.0 持続的成長に向けた長期投資(ESG・無形資産投資) 研究会 報告書」

なお、PERやPBRは自己資本利益率を表すROE(Return On Equity)との関連性があり、「PBR÷PER=ROE」の計算式が成り立つ。

PERから分かることは?目安と判断方法

PERから分かることは、企業の収益力に対する株価の割高度・割安度である。また、経営分析で活用する場合は、株式資本コスト(※)や利益成長率の水準も判断できる。

(※)株式の発行によって資金調達をする際にかかるコスト。

PER自体は単なる数値に過ぎないため、活用の際には「平均値と比べて高いか」や「なぜこの数値になっているか」まで分析することが重要だ。以下では、PERの分析方法について解説する。

日経平均での目安は14~16倍

日経平均株価の構成銘柄を見ると、PERの平均値は14~16倍で推移している。そのため、一般的には14倍に近づくと買い注文が増え、16倍に近づくと売り注文が増える傾向にある。

ただし、前述の通りPERの平均値は、対象となる企業の規模や業種によって異なる。各市場の平均値を比較すると分かるが、成長過程にある企業ほど高い数値になりやすい点も特徴だ。

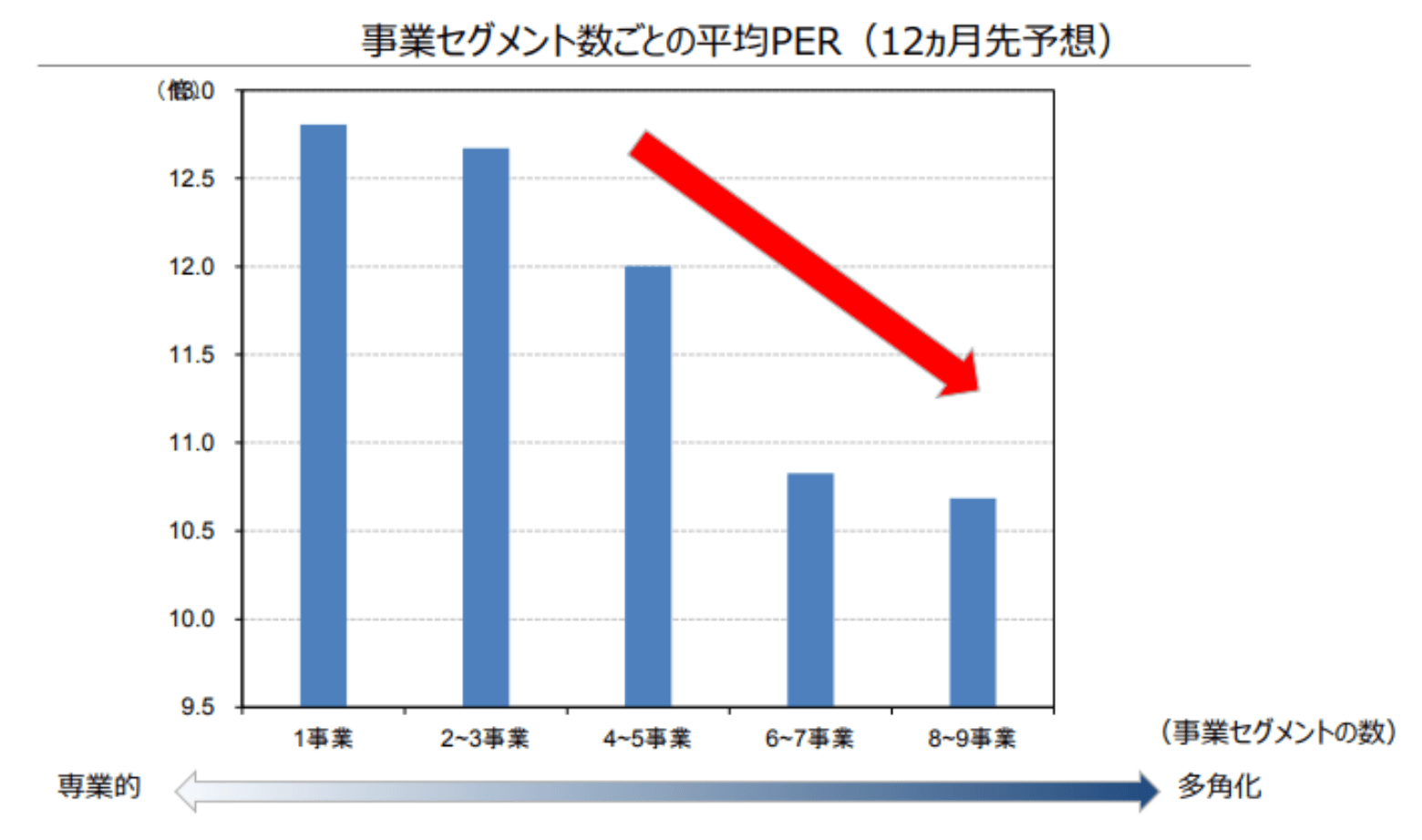

また、経済産業省の資料によると、プライム市場の主要企業では事業セグメントの数が多いほど、PERは低下していく傾向がある。

つまり、PERが15倍前後で推移していたとしても、規模・業種・事業セグメント数によっては株価が安定しているとは限らない。したがって、PERの水準を比較する際には、対象会社と似た企業のデータを集める必要がある。

PERは数値だけではなく背景からも分析する

PERが平均値から離れている場合は、「なぜ数値が高いか(低いか)」という背景まで分析することが重要だ。

例えば、PERが高くなる要因には、株価の上昇や一時的な利益の減少がある。もし投資家から成長を見込まれている場合は、株価の上昇によってPERが押し上げられていると考えられるだろう。一方で、季節的な問題で事業の赤字が拡大するなどのケースでも、PERの数値的には同じような傾向が現れてしまう。

同様に、PERが低い場合も「なぜ株価が伸び悩んでいるか」や「直近の純利益はどうか」まで分析することが望ましい。仮に当期純利益が伸びていても、業績が不安定だったり不採算事業が多かったりすると、投資先としての魅力が失われているようなケースもある。

参考として、以下ではPERが高いとき・低いときに分析したいポイントをまとめた。

<PERが高いときに分析したい点>

・直近の株価は安定しているか

・投資家などから成長を見込まれているか

・一時的に利益が減っていないか

<PERが低いときに分析したい点>

・直近の株価は安定しているか

・投資家にとっての不安材料はないか

・利益の増加が一時的ではないか

このように、PERの構成要素(株価や純利益など)から背景まで分析すると、その企業の経営状態を把握しやすくなる。

PERの計算式

PERには2つの計算式があり、分析の目的によって使い分けられている。

【1】PER(倍)=株価÷1株あたりの当期純利益

【2】PER(倍)=1÷(株式資本コスト-利益成長率)

上記【1】の式は、主に株式の投資判断をする際に用いられる。1株あたりの当期純利益は「当期純利益÷発行済み株式総数」で算出でき、一会計期間における1株あたりの成果を表している。なお、株式投資は将来性を見込んで行われるため、当期純利益は予想数値(企業が公表するもの)を用いることが多い。

例として株価が1,000円、当期純利益が1億円、発行済み株式総数が100万株のPERを計算してみよう。

<PERの計算例(株価と当期純利益から計算)>

当期純利益÷発行済み株式総数=1株あたりの当期純利益

1億円÷100万株=100円

株価÷1株あたりの当期純利益=PER

1,000円÷100円=10倍

一方で、上記【2】の式は経営分析で使われることが多い。株主資本コストとは、株式発行によって資金調達をする際にかかるコストであり、例としては株主に支払う配当金などが挙げられる。

仮に株主資本コストを20%、利益成長率を12%として、同じようにPERを計算してみよう。

<PERの計算例(株主資本コストと利益成長率から計算)>

1÷(株式資本コスト-利益成長率)=PER

1÷(20%-12%)=12.5倍

このように目的に応じて計算式を使い分けると、PERを押し上げている(押し下げている)要因を把握しやすくなる。特に経営分析で活用する場合は、計算式に用いる各要素まで深堀りして、改善したい数値を特定することが重要だ。

PERは成長中の企業ほど高くなる傾向

前述のプライム市場・グロース市場のデータから分かるように、PERは成長中の企業ほど高くなる傾向がある。成長企業の株式は、収益が増える前に投資家から購入されるケースが多いためだ。

例えば、当期純利益の予想値が発表される前に買い注文が殺到すると、1株あたりの当期純利益よりも株価の上昇率のほうが高くなる。結果として「株価÷1株あたりの当期純利益」の分母が大きくなるため、タイミング次第ではPERが50倍を超えることもある。

また、成長企業のPERは14~16倍が目安にならないので、銘柄によっては20倍を超えても「割安」と判断される。こう考えると、PERの数値が高いから買い控え、PERの数値が低いから買うべき、とは一概にいえない。企業の業績の推移などを見ながら、総合的に判断することも必要である。

PERを株価の指標として見る際のポイント

一企業の一時点におけるPERの数値だけを見て、その企業の株価の割高感や割安感を判断するのは早計である。PERを株式投資の指標とする際に心得ておくべきポイントを紹介しよう。

同じ企業の過去のPERと比較する

PERの数値から株価の割高感、割安感を判断するうえで一番簡単なのは、その企業の過去の数値と比較することである。

例えばPER値が2014年に95倍、2015年に90倍、2016年に60倍、2017年に55倍、2018年に60倍、2019年に55倍、2020年に80倍となったC企業について考えてみよう。

2016~2019年までの平均値に比べると、2020年のPER80倍は数値として大幅に上昇しており、そのまま見ると割高であると感じざるを得ない。

しかしこのとき、C企業の当期純利益が、2019~2020年にかけて、新型コロナウイルスの影響により3分の1程度に落ち込んでしまっていたとしよう。そうなると、今後ウイルスの拡大が落ち着いて再び事業活動が軌道にのれば、2014~2015年のPERは平均で90倍を超えていることも考えると、将来的にまた利益が増えて株価が上がる可能性もある。今後のことを踏まえると、80倍は必ずしも割高とはいえないとも考えられるだろう。

つまり、過去のPERの推移を踏まえ、今後の企業成長の可能性を考えると、その時点でのPER値だけでは割安、割高と明確に判断することは難しいのだ。過去と比較し、これから企業がどのように変化していくのか診断・分析することによって割高・割安を判定できるともいえる。

同業他社のPERと比較する

PERの計算式に用いられる当期純利益や利益成長率などは、事業の特性に左右されやすい。つまり、PERの平均値は業種によって異なるため、業界内の同業他社と比べることが重要だ。

参考として、以下では日本取引所グループが公開する資料から、2024年3月時点での平均値をまとめた。

上記はあくまで上場企業の平均値となるため、中小・中堅企業では参考にならない場合もある。非上場企業がPERで経営分析をする際には、経営データをもとに競合のPERを算出するといった工夫を考えたい。

PBRと合わせて分析する

PBRと合わせて分析することで実際に株価の割高・割安を評価の精度がより高まる。なぜなら前述したようにPERは、利益をもとに評価するがPBRは純資産をもとに評価され併用することで事業活動を複数の視点から分析できるからだ。株価の分析もより適切にできるだろう。

PERを投資判断・経営分析に使う際の注意点

PERは経営実態を表す指標のひとつだが、特性を見誤ると有効な判断材料にならないこともある。ここからは、PERを投資判断や経営分析に使う際の注意点を紹介する。

PERには何倍なら妥当という水準はない

PERは絶対値としてその時点だけの数値を見ても、高いか低いかは判断できない。PERが何倍であれば高くなり、何倍だと低くなるのかは、比較を通して判断する必要がある。まず重要なのは時系列分析だ。PERの計算式で用いる「1株あたり当期純利益」は、あくまで今期予想の利益ベースの数値である。

つまり将来的な安定性や成長性、さらには過去の利益の推移を表しているわけではないのだ。一方株価は、将来的な成長期待感や失望感が瞬時に反映するものである。株価の動きに対してPERも変動するが、PERの算出ベースとなる二者の動き方は一致していない。つまり必ずしも「PERが何倍だから良い」とはいえないことが分かるだろう。

PERはあくまで直近の利益予想値に対して、株価が何倍買われているのかを計算するものであり、株価の割安感や割高感は、その企業の「これまで」と「これから」を踏まえて判断することが重要になってくる。

赤字企業では計算結果がマイナスになる

当期純利益からPERを算出する場合、赤字企業では計算結果がマイナスになる。しかし、いくらPERが低いからといって、赤字企業の株価を割安と判断することは危険だ。

当期純利益がプラスにならない企業は、次第に資金力や競争力を失うことが予想される。最終的には上場廃止となり、市場で株式が取引されなくなる可能性も考えられるだろう。

PERが経営実態を表さないケースもある

ここまで解説したように、PERは計算するタイミングによって数値が変わる。もし前期と当期の純利益に差がある場合は、決算前・決算後のどちらで算出するかによって、数十倍の差が出ることもあるだろう。

つまり、PERは必ずしも経営実態を表すものではなく、指標として活用できる時期は限られてくる。特に株式の流動性が高い成長企業は、短期間でPERが大きく変動するかもしれない。

PERはあくまで指標のひとつなので、ほかのデータや指標と組み合わせて総合的に判断しよう。

PERとPBRを理解して適切に評価

PERとは株価収益率のことで、株価の割高感、割安感を判断するうえで用いられる指標である。「株価÷1株あたり利益」で算出され、PERの値が高いと企業の利益に対して株価は割高であり、PERの値が低いと企業の利益に対して株価は割安であることを意味する。

実際にPER値をもとに株価の分析を行う場合は、対象企業の過去のPER値や同業他社・業界平均値などと比較分析を行うことが大切だ。

また、PERの数値が高めであるとき、低めであるときは、「なぜそのような数値が導き出されたのか」を株価の動き・企業の将来性などを踏まえて検討する必要がある。さらにPERと同じく株価の割高・割安を分析できるPBR(株価純資産倍率)も指標として利用すると、より適切な評価ができるだろう。