国内外のM&Aの専門家であるDr.(ドクター)M が、身近なM&A事例を用いて、独自の視点でポイントをわかりやすく解説する「Dr.MのM&Aワンポイント解説」。

第2回となる今回はSPACをテーマに、ソフトバンク・グループの事例を交えてご紹介していきます。

国内でも注目のSPAC、その光と影

—ドクター、今回のテーマはズバリ何ですか。

Dr.M: 「SPAC」です。“Special Purpose Acquisition Company“ 略してSPAC(スパック)、日本語だと「特別買収目的会社」に訳されます。

—特別買収目的会社・・・和訳だと、なんだかとても物々しい名前ですが。

Dr.M: SPACは、端的にいうと新規上場の手法のひとつです。買収が目的で上場の時点では事業を持たないため「空箱上場」などとも呼ばれ、アメリカでは上場手法として広く普及しています。日本ではまだ認められていませんが、導入の検討は始まっています。すでに日本企業がアメリカのSPACの買収対象となるケースが生まれているため、日本市場への影響はより大きくなるでしょう。

今後日本でもスタンダードな上場手法になる可能性を秘めているSPAC。

企業価値への影響から、M&A業界に携わる人間として、いま特に注視すべき動きとして今回取り上げたいと思います。

—いわゆる事業を持たない“空箱”の会社が、どうやって資金調達できるのか不思議なのですが。

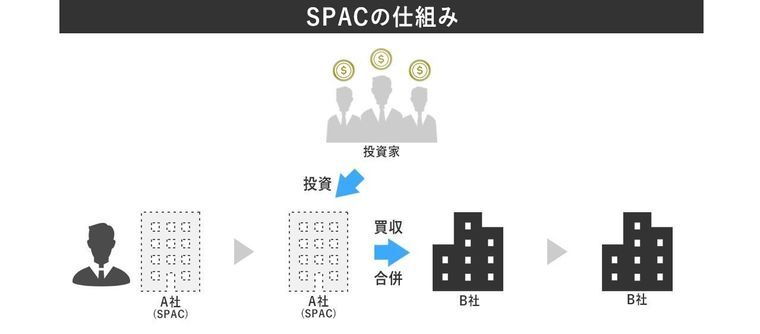

- 設立者の自己資金をもとに、A社を設立する。

- A社が上場し、投資家から資金を調達する。

- 未公開会社であるB社と交渉し、買収・合併を行う。

- B社はA社と合併したことで上場企業となり事業を継続する。

Dr.M: 買収することが目的なので、上場した時点で売上は1円もありません。上場させた後に「会社として大きくなる」という投資家からの期待で株価がつくというわけです。

なので、著名な投資家、経営者がSPACを立ち上げるケースが多く、彼らに対する信頼、期待感から資金調達が実現しています。

―SPACはここ最近、急に出てきたものなのでしょうか。

Dr.M: 実は歴史は長くて、アメリカでは80年代からありました。ただ当時は規制が少なく、不正に使われるケースが多かった。そのためルールが厳格化されました。結果、不正もなくなり「上場手続きがシンプルで速い」というSPACのメリットがフォーカスされ、現在再び脚光を浴びている状況です。

―ルールが厳格化されたとはいえ、問題も多そうですね。

Dr.M: 実際、投資家の経験のないメジャースポーツの選手がSPACを設立し、いわば広告塔として、知名度を活かして資金を集めたけれども、結果M&Aを実施することができず、目的を達成することなく解散するケースも多々あります。また、SPACに買収されることを狙って、正しくない情報を流す会社が出てくるなど問題視されていました。いわば、SPAC代表、買収対象企業のモラルによって成り立っているともいえます。

―そのような問題がありつつ、ここ数年でなぜアメリカで再び注目されているのでしょう。

Dr.M: ひとことでいうと市場にお金が余っているから。コロナによる大幅な金融緩和の追い風を受けて個人投資家の資金が集まった、というのが一番の理由でしょう。

ソフトバンク・グループ×SPAC事例

—最近ドクターが注目するSPAC事例はありますか。

Dr.M: ソフトバンク・グループのWe Workの事例ですかね。

| We Workについて |

| 2010年:アメリカで創業、起業家向けのコワーキングスペースを提供。 2019年春:創業者の不正問題が発覚し、予定していたIPOを断念。 その後ソフトバンク・グループが経営支援に入って立て直しを図る。 2021年1月末:SPACを通じた上場を検討していることを発表。 2021年10月:SPAC(ボウX・アクイジション)との合併を通じてニューヨーク証券取引所に上場。 |

Dr.M: WeWorkはご存じのとおり「シェアオフィス」事業の企業です。日本にもおしゃれなオフィスとして、いくつかありますよね。ちなみにビール飲み放題だそうです。

ソフトバンク・グループはソフト・バンク・ビジョンファンドを通じて、世界各国のベンチャー企業に出資していて、アメリカのベンチャーWeWorkもその1つです。

2019年に予定していた上場は見送りになったのですが、ソフトバンクがさらに1兆円投資して経営の立て直しを図り、紆余曲折を経て2021年10月にSPAC、BowX Acquisition(ボウX・アクイジション)社による買収で上場を果たしました。ちなみにSPAC企業の名前にはSPACのAであるAcquisitionがつきます。

―ソフトバンクの孫正義会長といえば「タイムマシン経営」で有名ですね。

Dr.M: そうですね。孫会長は「タイムマシン経営」、つまり海外で成功したビジネスモデルやサービスを日本でいち早く展開することに非常に長けた経営者で、SPACもいち早く活用しています。

We WorkはSPACに買収される側でしたが、ソフトバンク・グループ自体も複数のSPACを上場させていて、買収・合併先を探しているといわれています。

魅力ある企業を日本から生み出すために

―日本版SPACの導入が検討されていると冒頭お話にありましたが、実際どうでしょうか。

Dr.M: SPACはモラルによって成り立つとも言いましたが、投資家が大きな損失を被る可能性は否めませんよね。アメリカでは上場してから2年以内に買収しなければいけないという制約によって、買収価格が吊り上がる傾向にあり、価格の不透明さも問題のひとつに挙げられています。

一方で、買収する側、される未上場企業側にとっても上場までのスピードが大きなメリットです。従来のIPOに比べて上場までの期間が短く、上場審査も簡素になります。

現在、東証で上場しようと思ったら準備からどれくらい期間がかかるか、ご存じですか?

―・・少なくとも1年以上はかかりそうですね。

Dr.M: 平均して準備から上場完了まで4年かかるといわれています。それくらい東証の上場審査基準は世界的にも厳しいといわれています。早く資金調達したい、上場したいというスタートアップにとっては、まったくメリットがないですよね。東証の審査はあくまで過去の実績を重んじる傾向にありますが、彼らスタートアップ、ベンチャーにとっては、将来にむけた評価が重要なので、その地点でもうギャップが生まれています。ただ、海外のSPACをそのまま日本に取り入れると市場に大混乱をきたすため、日本の事情にあわせて厳格なルールの制定が必要です。また、投資家側も企業を見極める目利きができるよう成長しなければいけないと思っています。

日本で育った会社は日本で上場する、というのがこれまでのセオリーでしたが、そもそも本社をどこに置くのか。私は日本にこだわる必要はもはやないと思っています。どこに上場するかも関係なくなっている。日本から有望な企業が生まれるためには、時代のスピード感にあった上場手法は不可欠です。

魅力ある企業が日本から出てくる土壌をつくる。そういう視点でSPACには期待を込めて今後も動向を注視していきたいと思います。

プロフィール

一橋大学卒業後、大手金融機関及び大手外資系証券会社で法人営業。その後、大手外資系金融機関プライベートバンキング部の日本支社立ち上げプロジェクトに参画。現在は日本M&Aセンターにて、上場企業を中心に M&A戦略からクロージングに至るまで幅広いアドバイスを行う。戦略的M&Aをテーマに、研修・セミナー講師としても活躍。