ひとりでも多くの経営者の方々が、明日にむけて一歩踏み出せることを願い、昨秋からYouTubeチャンネルでスタートした「あしたの譲渡」。

譲渡をご検討されているお客様と日々向き合う二人が、中小企業のM&Aを正しく知ってもらうため、毎週発信を行っています。本記事では、その中でも特に人気な動画をご紹介します。

まずは前編からご覧ください!

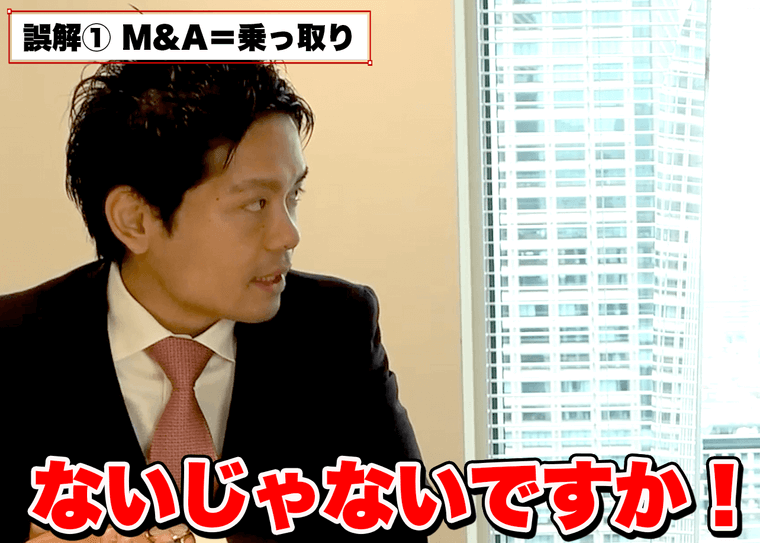

竹賀: わー・・よく聞きますね。特に社員さんが思っているケースが多いですかね。

社名が変わったり、社長さんがいきなり辞めたり、相手企業の人がなだれこんで幹部が全員変わる・・そういうのがいわゆる「乗っ取り」のイメージだと思うんですけど、そういうことは全然ないじゃないですか。実際は起こらない。

縄田: 中小企業のM&Aでは、まず見られないですね。

竹賀: 買い手側の会社さんからしてみたら、自分たちが譲り受ける会社に多額の投資をしていますし、場合によっては借り入れも引き受けているわけで。

縄田: そうですね。

竹賀: 譲り受ける会社の価値を作っているのは、その会社の社長さんや社員さんの士気、気持ちの部分が源泉としてありますよね。その士気を下げるようなことをする、っていうのは、買い手側からしたら 自分たちの投資価値を下げることにつながるので、まずそういう「乗っ取り」ということは起こりえない です。100パーセント無いといっても過言ではありません。

縄田: 今まで担当した案件でも、両社のトップ面談が終わって契約を進めていく中で、「M&Aを行うと聞いても、売り手企業の社員さんたちは辞めないですよね」と買い手企業さんから聞かれるケースが多いです。それくらい 買い手企業の人たちは、自分たちが譲り受ける社員さんたちのことを含め、売り手側の会社さんのことを大切に考えています 。

M&A評価額を知ることは、自社の立ち位置を知ること

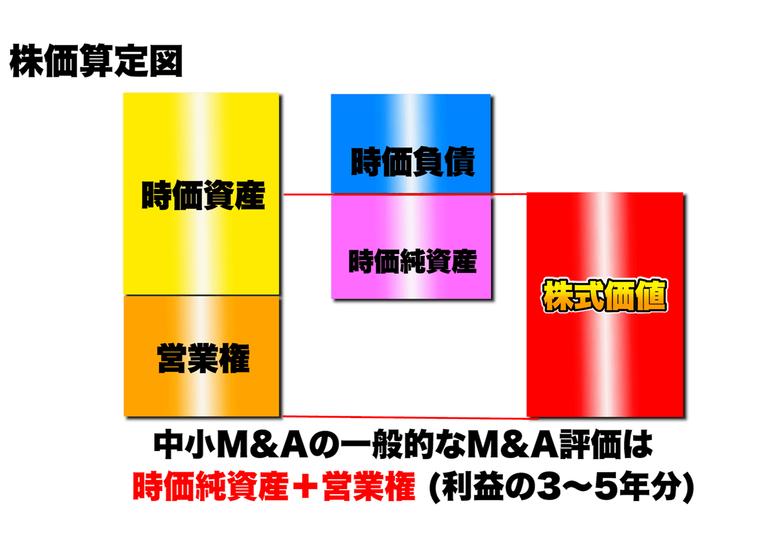

縄田: 二つ目!「M&Aの金額についての勘違い」

縄田: よく税理士先生、会計士先生が年に1回、自社株評価を出してくれると思うんですけど、それとM&Aで決まる金額というのは、全然違うんですよね。

竹賀: そうです。正解!

縄田: そういう違いが、まだまだ知られてないなと、現場でも感じます。

竹賀: 昔は経営者のお子さんなど、身内に継がせる「親族承継」が当たり前だったことも背景にあって、税理士先生が年に1回出す株価は、相続税評価になるんですよね。

縄田: 社長さんに何かあったときに、相続で支払う金額ですね。

竹賀: 相続税は支払う側なんですけれども、我々が出すのはM&A評価額なので。

会社を売って、買い手さんから支払われる金額、つまり売り手の会社のオーナーさんがもらうものなので、根本的に違いますよね。相続税評価も(親族に承継する場合もあるので)もちろん選択肢の一つとして知っておく必要はあります。

ただ、 現在は「第三者承継」が一般的になりつつある時代なので、M&A評価額も相続税評価と同時に、年に1回知っておくことが必要不可欠な時代になっている んじゃないかな、と思います。

縄田: ちなみに、一般的な中小企業のM&A評価は、時価純資産に営業権、いわゆる のれん代を3年~5年分加えて算出されます。

縄田: ただし、 最終的に売り手さんの会社の価値を評価するのは我々M&Aアドバイザーではなく、実際に譲り受ける買い手企業さん になる、ということも合わせてお伝えしておきます。

竹賀: 「M&A評価を知る」のと、「M&Aをする」ことはまた別の話ですよね。M&A評価額の考え方を把握していれば「〇年間でこれくらいの利益出して、純資産立てて、これくらいのPLで、そうしたらこれくらいのバリューがつくから・・」と目標を立てて、成長戦略を描けると思います。

縄田: M&A評価額を知る=いまの自分の会社の立ち位置を知る 、みたいな感じですよね。

竹賀: そうそう。未上場の会社さんは、上場会社と違って市場価格がないので、自社の価値を知っておくことは会社にとってもプラスになりますよね。

縄田: ということで、年1回M&A評価をすることは、無駄じゃないと。

竹賀: まさに、健康診断と一緒ですね。何かあってからでは遅い。これからも強く推奨していきたいところです。

厳しい条件でも、自社にニーズを感じる企業との出会いもある

縄田: では三つ目!「M&Aは大手企業だけができるもの、という勘違い」です。

竹賀: お客様とお話ししていると「うちなんか、売上1億しかないけど、M&Aできるの?相手いるの?」「うちなんて社員3人だけど、M&Aできるの?」とかよく聞かれますけど・・

縄田: (笑)

竹賀: 私がはじめてお手伝いしたのは、社員さんが4名の会社でした。社員さんの平均年齢は64歳くらいで、売上は1億円未満だったでしょうか。我々の部署だと、だいたい5億円未満の規模の会社さんがご相談にいらっしゃる印象ですね。

縄田: そういえば、竹賀さんと以前一緒に担当したお客様を思い出しました! メインの取引先が撤退してしまって、売上が半減したという状況でご相談にこられて。

竹賀: 社長さんも「これは無理だ、どうしよう」とおっしゃってたんですよね。ただ、その会社さんは他の会社にとって魅力的な技術的を持っていらっしゃって。

縄田: そうですね、あと社員さんも比較的若かったということもあって。

竹賀: なので、そういう条件でも、きっちりお相手の買い手さんが見つかって成約しました。売り手の社長さんひとり、自社リソースだけだったら経営改善は難しかったと思います。でもM&Aを選択することで、経営者として相談できる相手ができたし、資本力も以前より増えて、両社で一緒に解決できるようになったことが良かったなと思います。

縄田: M&Aによって、ピンチを乗り越えたと。

竹賀: いろいろな会社さんをお手伝いしていく中で、この会社さん同士の組み合わせ、すごいな!と、想像を超えるマッチングはたくさんありますよね。

縄田: はい、ものすごく多いですね。M&Aやマッチングについて詳しくお聞きしたい方は、私たちまでお気軽にお尋ねください。

***

後編に続きます。どうぞお楽しみに。

プロフィール

大学卒業後、約10年にわたり大手専門商社にて国内外のバリューチェーン、サプライチェーンの提案営業に従事。日本M&Aセンターに入社後は金融法人部にてM&A業務に携わり、2020年4月より現職。近年はM&A・事業承継をテーマに、研修・セミナー講師としても活躍。

大学卒業後、大手総合商社にて鉄鋼製品の海外及び国内営業、海外事業会社管理や国内中堅・中小企業の海外進出支援に従事。日本M&Aセンターに入社後は、後継者不在による事業承継型のM&Aに加え、企業の創業期~成長期へのステージアップの為のM&Aに多く携わる。