賃貸契約やローン契約の際には、所得証明書が求められることがある。所得証明書にはさまざまな種類があり、書類ごとに発行元が異なるため、混乱してしまう人も多いだろう。今回は所得証明書の概要に加えて、必要になるシーンや発行方法、注意点を解説する。

目次

所得証明書とは何か

所得証明書とは、市区町村などで発行される所得金額が記載されている書類だ。具体例としては、確定申告書や源泉徴収票などがある。

基本的には住所がある役所で発行するものだが、自治体によってはコンビニ交付サービスにも対応している。どのようなシーンで発行するのか、いくつか例を紹介しよう。

・賃貸契約をするとき

・住宅ローンなどの大きなローンを組むとき

・キャッシングをするとき

・子どもが学校や保育園、幼稚園に入るとき

一般的な所得証明書には、発行時期や宛名、所得の内訳、課税標準額などが記載されている。ただし、書類によって記載内容が異なるため、所得証明書として認められるものは事前に押さえておきたい。

<所得証明書として認められる書類>

・源泉徴収票

・支払調書や支払明細書

・確定申告書や青色申告決算書

・収支内訳書

・納税証明書

・年金通知書 など

なお、発行している書類の種類や名称は自治体によって変わるため、迷ったら提出先や発行元に問い合わせよう。

証明の名称は市町村によって異なります。

(引用:生駒市公式ホームページ「所得証明と課税証明は、何が違いますか? | FAQ(よくある質問)」)

市町村によっては、収入や所得のみを記載したものを所得証明、そこに控除や課税額を記載したものを課税証明と呼んでいます。

所得証明書と収入証明書、納税証明書の違い

所得証明書には混同しやすい書類がいくつかあり、発行するものを誤ると手続きを進められないことがある。ここでは、所得証明書と収入証明書、納税証明書の違いを解説する。

収入証明書は収入を証明する書類の総称

収入証明書は、労働の対価として得た収入金額や、その年の納税額を証明する書類である。決まった項目やフォーマットは特に存在せず、収入を証明する書類の総称として「収入証明書」という名称が使われている。

つまり、所得証明書は収入証明書の一種であるため、使用するシーンや記載内容に違いはない。

納税証明書は納税の事実を証明するための書類

納税証明書は、税金を納めたことを証明するための書類だ。国税に関するものは税務署で、地方税に関するものは市区町村で発行できる。

なお、年間の所得金額が一定以下の場合は、住民税が非課税になることを証明する「非課税証明書」が発行される。提出先にもよるが、非課税証明書を所得証明書として使用できるケースもある。

所得証明書を発行する方法

所得証明書の発行場所は、主に市区町村や税務署、勤務先、コンビニに分けられる。どのような方法で発行するのか、各申請先で入手できる書類と併せて紹介しよう。

市区町村での発行方法(納税証明書、確定申告書、支払明細書など)

市区町村役場では、所定の手続きをすると納税証明書や確定申告書、支払明細書などを発行してもらえる。手続きの流れは交付申請書に必要事項を記入し、窓口に提出をするだけだが、自治体によっては顔写真付きの本人確認書類と印鑑が必要になる。

また、基本的には数百円の交付手数料がかかるため、現金の持参も忘れないようにしたい。

税務署での発行方法(納税証明書、確定申告書、収支内訳書、支払明細書など)

税務署では納税証明書の他、確定申告に係る書類を発行できる。

納税証明書の手続きでは、必要となる書類の種類や税目、年分、枚数を事前に確認し、交付請求書を窓口に提出する。郵送でも手続きは可能だが、その場合は収入印紙が必要になるため注意しておきたい(来署の場合は現金でも可)。

確定申告書や収支内訳書については、税務申告の際に控えを入手できる。控えを紛失した場合は、管轄の税務署に問い合わせるか、e-Taxの申告書等情報取得サービスを利用すれば、該当年の書類を発行してもらえる。

勤務先での発行方法(源泉徴収票、支払調書)

源泉徴収票や支払調書、給与明細書などを発行したい場合は、勤務先の担当部署に問い合わせる。中でも源泉徴収票は会社側に発行の義務があるため、紛失した場合でも再発行をすることが可能だ。

再発行にあたって法定手数料はかからないが、遠方から請求する場合は郵送料を求められる可能性がある。

コンビニでの発行方法(納税証明書など)

コンビニ交付サービスを実施している自治体では、納税証明書などを近くのコンビニで発行できる。各種証明書の発行手順は以下の通りだ。

<コンビニで所得証明書を発行する手順>

1.マルチコピー機の「行政サービス」を押す

2.証明書交付サービスへと進む

3.マイナンバーカードを読み取る

4.市区町村を選択する

5.暗証番号を入力し、マイナンバーカードを取り外す

6.必要な書類を選択し、必要事項を入力する

7.発行内容を確認し、料金を支払う

なお、自治体や利用するコンビニによって、発行できる書類や手続きには違いがある。

所得証明書を確認するときの3つの事前知識

所得証明書は、見慣れない人からすると、用語に混乱してしまいがちだ。所得証明書の内容を確認するときの事前知識を3つお伝えしていく。

事前知識1.収入・所得・手取り

所得証明書に書かれているのは1年間の所得だ。自治体によっては収入まで記載された所得証明書を発行するところもあるが、あくまでメインの項目は所得である。

所得を見て、収入と手取りの違いに混乱してしまうこともあるだろう。所得証明書を確認する前に、各用語の違いを整理しておくとよい。

【収入】

収入は、働いたり投資したりして得たお金の全額だ。額面金額ともいう。給料なら会社からの支払額全体(給与年収)、事業収入なら売上や雑収入など事業に関連して得た収入全体をさす。

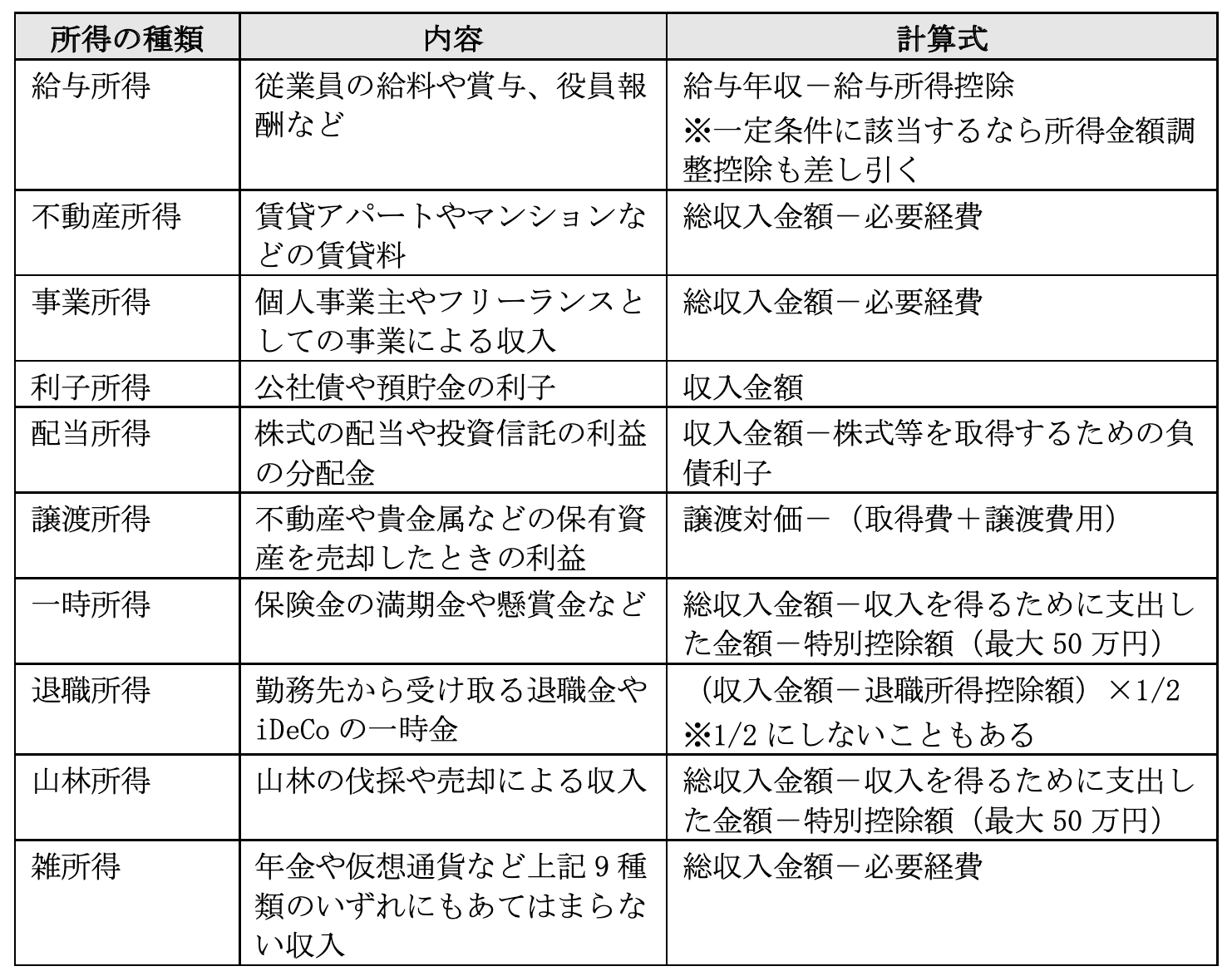

所得税や住民税では、その稼得形態に応じて収入を10種類に区分する。所得税では、毎年1月1日から12月31日まで、1年間の収入合計を「総収入金額」や「#### #### 年収」と呼ぶ。

【所得】

所得は、10種類に分けた収入を各区分に応じ、必要経費や所得控除を差し引いて計算した金額だ。利益のような金額だと考えるとわかりやすい。いずれも毎年1月1日から12月31日までに生じた金額だ。

なお、各所得の例と計算方法は以下の通りである。

各所得は、所得税と住民税の納税額や、各種控除額を決める重要な指標となる。

【手取り】

月給や賞与の総支給額から社会保険料や所得税、住民税などを差し引いた残額をさす。給与明細なら、差引支給額や銀行振込額など、最後の項目に表示される。

預貯金の口座に振り込まれたり、現金として手渡されたりする金額だ。受給側が特に意識する項目だが、所得証明書にはまったく関係ない数字である。

事前知識2.所得控除

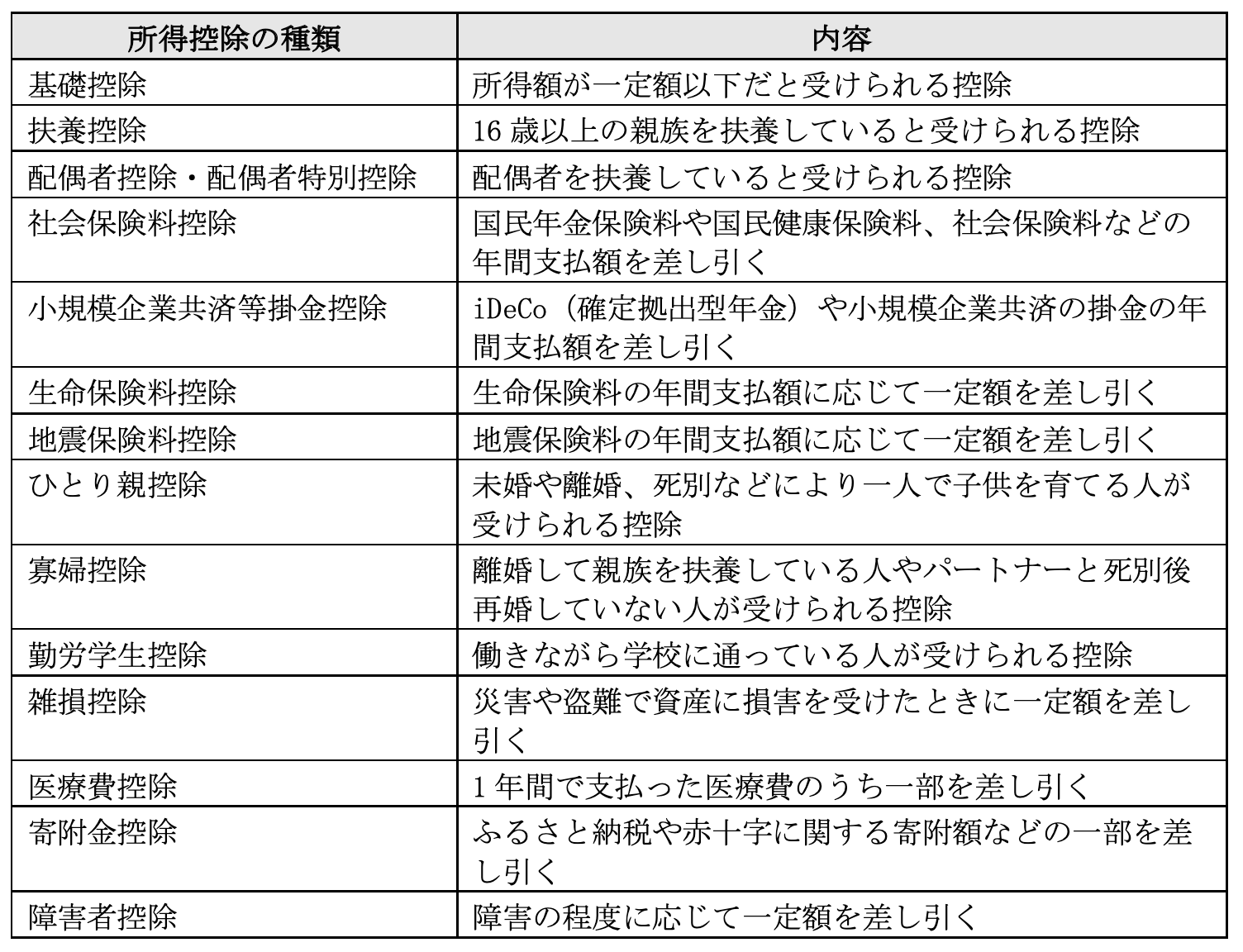

所得控除とは、個人の事情に合わせて所得から一定額を差し引く制度だ。

現実生活では、同じ給与所得でも、子供の数で生活費の負担は大きく異なる。それぞれの状況を鑑み、所得から一定額を差し引いて税負担を調整する。

所得控除の種類は主に以下の通りだ。

事前知識3.合計所得金額・総所得金額等・課税標準額

所得証明書には、合計所得金額や総所得金額等、課税標準額などの用語も登場する。

【合計所得金額】

合計所得金額は、総合課税の対象となる所得と退職所得・山林所得を合計した金額に、申告分離課税の対象となる所得額を足した額である。ただし譲渡所得の特別控除額や、事業所得、雑所得、上場株式の売買にともなう譲渡所得の繰越損失は適用しない。

この金額は、配偶者控除や配偶者特別控除、ひとり親控除、勤労学生控除、基礎控除といった所得控除額、住宅借入金等特別控除(住宅ローン控除)の可否を決定する要素となる。

【総所得金額等】

総所得金額等とは、合計所得金額に前年以前から繰り越した損失や、譲渡所得の特別控除を適用した後の金額だ。各事情に応じた所得控除を適用する前の金額である。この金額は、医療費控除の額やふるさと納税の上限額を決定する要素となる。

【課税標準額】

課税標準額は、住民税の所得割を決定する金額だ。総所得金額等から各種所得控除を差し引いた残額を示す。残額に住民税率(都道府県4%、市区町村6%)を乗じて計算した金額が住民税の所得割額だ。なお、課税標準額を「課税総所得金額」として表示するところもある。

所得証明書に関する3つの注意点

所得証明書に関する3つの注意点を解説する。

注意点1.定義や内容は市区町村によって異なる

所得証明書は全国で共通して使われる呼称ではない。理由は、住民税が地方税のひとつであるからだ。地方税の概要は全国で同じだが、細かい名称は自治体が決められる。したがって、全国一律の国税である所得税と異なり、名称が市区町村によって変わるのだ。

もし窓口で請求するのなら「住宅ローンの所得証明として使える用紙が欲しい」などと、使用目的まで一緒に伝えるのが望ましい。窓口担当者に理解してもらいやすいし、発行ミスを防げる。

注意点2.証明年度と所得の対象年度が異なる

市区町村の窓口で所得証明書を出してもらうとき、証明年度と証明する所得の対象年度が違う点にも注意したい。たとえば、2021年6月に所得証明を出してもらうと、証明年度は2021年度となるが、証明する所得の対象年度は2020年度となる。

なぜ、証明年度と証明する所得の対象年度が異なるのだろうか。理由は住民税の仕組みにある。

年末調整や確定申告を通じて、個人の所得額や扶養等の情報は税務署に届く。その後、所得情報は各市区町村に伝送される。そして、所得が発生した翌年の3月後半から5月上旬にかけ、所得情報を元に住民税の所得割額が計算され、6月上旬に住民税の決定通知書が個人や勤務先に届く。

つまり、住民税の課税年度は今年の4月から翌年3月でも、その計算基準となる期間は前年の1月1日から12月31日なのだ。

所得証明書は、金融機関における住宅ローンの審査や、保育園の入園を申請する場面で必要となる。申請にあたって、証明が必要な所得の対象年度を確認しておきたい。

注意点3.申告しないと証明書は発行されない

年末調整や確定申告で所得や税金を申告しないと、税務署や市区町村に所得情報が届かない。結果、市区町村では所得証明書を発行できなくなる。

「給与所得と退職所得以外の所得の合計額が20万円以下なら確定申告しなくてよい」といわれるが、あくまで税務署に対する所得税の確定申告だけだ。副業などの所得が20万円以下であっても、住民税は市区町村で確定申告しなくてはならない。

また、「課税所得額が0円なら申告しなくても問題ない」ともいわれるが、申告しないでいるとローンやクレジット、保育園などに関する公的サービスの申請で困る可能性がある。

いざというときに備えて、年末調整や確定申告の手続きは済ませておこう。

必要な所得証明書の種類と有効期限も確認しておこう

住んでいる地域や提出先によって、必要な所得証明書は異なる場合がある。発行には手数料や時間がかかるため、「具体的にどの書類が求められているか」は事前に確認をしておきたい。

また、所得証明書には有効期限があり、この期限を過ぎたものは無効になってしまう。すでに発行済みの書類を使用する場合は、発行年月日と期限をしっかりと確認しよう。