会社が従業員に退職金を支払う際、会社と従業員はそれぞれどのような手続きを行う必要があるのだろうか。中小企業では頻繁に行う手続きではないが、今回は退職金を支払う事業者、退職金を受け取る退職者本人が行う手続きなどについてお伝えする。

目次

事業者が行う手続き

まずは、事業者が行う手続きについて見ていこう。事業者が行うものには、各種書類の作成や提出、所得税・住民税の納入などがあり、後述する退職者が行う手続きに比べて多岐にわたると言える。

1.退職予定者から退職所得の受給に関する申告書を受理する

まずは、退職予定者が記載した「退職所得の受給に関する申告書」を提出してもらう必要がある。こちらは、住民税の「退職所得申告書」と同じ用紙だ。受理した事業者はこれを保管し、必要がある場合は税務署長に提出する。

これを受理した事業者は後述する「退職所得」として税額を計算し徴収することになるが、提出されなかった場合は一律20.42%の所得税(所得税+復興特別所得税)と住民税10%を徴収する。

2.住民税の「給与所得者異動届出書」を市区町村に提出する

こちらは、退職によって住民税の特別徴収ができなくなった場合に、退職者が居住している市区町村に提出する書類だ。それまで特別徴収をしていない場合は、提出する必要はない。

退職などにより特別徴収ができなくなった場合は、残りの税額を納税義務者(退職者)が直接納めるか、会社が退職金の支払の際に一括して徴収して納入するかのいずれかとなる。

| ・退職日などが12月31日までの場合 未徴収分の税額について、徴収方法が普通徴収に変更される。納税義務者(退職者)が希望すれば、会社が退職金から一括徴収して納入することもできる。 ・退職日が1月1日から4月30日までの場合 最後の給与・退職金の支給から5月までの税額(当該年度分の未徴収額)を退職時に一括徴収して納入する。 |

3.特別徴収した住民税を納める

個人住民税は、原則として前年の所得に対して翌年に課税する方法(前年所得課税主義)を採っているが、退職所得についてはその性質から翌年に課税せずに、他の所得と分離して退職所得の発生した年に課税する方法(現年分離課税主義)を採っている。退職所得に係る住民税は、退職所得の発生した年に他の所得と区分して、その年の1月1日現在の住所地(市区町村)において課税される。

退職金の支払いをする者(事業者)が納付すべき住民税の額を計算し、支払いの際に特別徴収をして、退職金を支給した翌月の10日までに市区町村に納入することになっている。住民税の納付がある場合は、退職所得にかかる納入申告書を提出する必要がある。

4.源泉所得税を支払う

退職金に源泉所得税が発生する場合は、「給与所得・退職所得等の所得税徴収高計算書」に記載し、退職金支給日の翌月10日までに納付する。納期の特例を受けている場合は、7月10日または1月20日に納付する。

源泉所得税は、原則として徴収した日の翌月10日が納期限だが、「源泉所得税の納期の特例」は、給与の支給人員が常時10人未満である源泉徴収義務者(事業者)が、給与や退職手当などについて源泉徴収をした所得税および復興特別所得税について、以下のように年2回にまとめて納付できるという制度である。

・1月から6月までに支払った所得から源泉徴収をした所得税および復興特別所得税:7月10日

・7月から12月までに支払った所得から源泉徴収をした所得税および復興特別所得税:翌年1月20日

5.法定調書合計表を作成する

「法定調書合計表」に、退職金の総額や源泉所得税額を記入する。「法定調書」とは、税務署への提出が義務づけられている様々な資料を指し、支払調書や源泉徴収票もこれに含まれる。

法定調書合計表は、様々な法定調書を種類ごとに集計して記載するものだ。法定調書合計表は、作成した法定調書を税務署に提出する際に併せて提出する。退職金を支払った場合は、「退職所得の源泉徴収票合計表」に記載する必要がある。提出期限は翌年の1月31日だ。

6.退職所得の源泉徴収票・特別徴収票を作成する

作成した源泉徴収票・特別徴収票は、退職者が役員の場合は退職後1ヵ月以内に市役所へ、翌年の1月31日までに法定調書合計表とともに税務署に提出する。退職者が役員でない場合は、提出の必要はない。なお、退職者が役員かどうかに関わらず、退職後1ヵ月以内に本人へ源泉徴収票・特別徴収票を渡す必要がある。

7.死亡退職の場合の手続き

従業員が死亡したことによる退職の場合(死亡後3年以内に死亡退職金の支給が確定した場合)は、「退職所得の源泉徴収票」に代えて、「退職手当等受給者別支払調書」を提出する。

死亡者が役員かどうかに関わらず、退職金受給者(相続人など)ごとの退職金の支払額が100万円を超える場合は提出しなければならない。「退職手当など受給者別支払調書合計表」とともに、その支払調書を税務署に提出する。提出期限は、死亡退職金を支払った月の翌月15日だ。

死亡退職金については、所得税の源泉徴収と住民税の特別徴収は不要だ。被相続人(死亡者)の死亡後3年以内に支給が確定した退職金は相続税の対象となり、「500万円×法定相続人の数」という非課税限度額がある。死亡退職金であっても、死亡後3年経過後に支給が確定したものについては、退職金受給者の一時所得として所得税の課税対象になるが、法定調書の提出は必要ない。

このように、退職金を支払うにあたっては、事業者が様々な手続きや書類の作成・提出などを行うことになる。

退職者が行う手続き

退職者本人が行う手続きは、それほど複雑ではない。退職金の支払いを受けるまでに「退職所得の受給に関する申告書」に記入をして事業者に提出することで、他の所得と分離して所得税(所得税+復興特別所得税)と住民税が源泉徴収されて課税が完了するため、原則確定申告の必要はない。

事業者が行う手続きでも触れたが、この申告書を提出しない場合は、退職金として得た収入に対して一律20.42%の所得税(所得税+復興特別所得税)と住民税10%(住民税は申告書の提出の有無に関わらず一律10%)が徴収されるため、翌年に本人が確定申告を行うことで所得税額を精算することになる。

退職所得の受給に関する申告書は支払者(事業者)が保管をし、必要に応じて税務署長に提出することになっている。退職者本人が、同じ年に他の退職所得の支払いを受けている場合は、その源泉徴収票を添付しなければならない。

「退職所得の受給に関する申告書」を提出した場合、退職者本人が受け取る退職金は「退職所得」として以下の手順で計算される。

1.勤続年数を計算する

勤続年数には、以下の期間が含まれる。

ア.長期の欠勤や病気による休職期間(オに該当するものを除く)

イ.過去に同一の支払者の下で勤務した期間(エ・オ・カに該当するものを除く)

ウ.その支払者または他の者の下で前に勤務した期間で、退職給与規程などの明らかな定めに基づき、退職手当などの支払金額の計算の基礎に含まれる期間

以下に掲げる期間は、勤続期間から除かれる。

エ.日額表丙欄の適用を受けていた期間

オ.他の支払者の下で勤務するために休職した期間(ウに該当するものを除く)

カ.その支払者から前に支払いを受けた退職手当などの支払金額の計算の基礎となった期間の末日以前の期間(ウに該当するものを除く)

2.課税退職所得金額:(退職金の額-退職所得控除額)×1/2

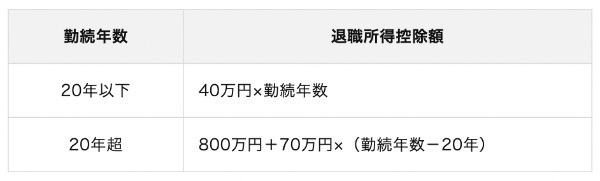

退職所得控除額は、勤続年数によって以下の計算式で算出される。

※勤続年数に1年未満の端数があるときは、たとえ1日でも1年として計算する。

※上記の計算式によって算出した金額が80万円未満の場合は、退職所得控除額は80万円となる。

※障害者となったことが直接の原因で退職した場合は、上記の方法で算出した額に100万円を加えた金額が退職所得控除額となる。

なお、以下に掲げる重複期間がある場合には、今回支給する退職金の勤続年数に基づき上記によって算出した退職所得控除額から、重複期間の年数(重複期間に1年未満の端数がある場合は切り捨て)に応じて、上記によって算出した退職所得控除額相当額を控除した残額が退職所得控除額となる。

| ア.今回支給する退職金が、前年以前にその支払者または他の支払者から支払われた退職金の勤続期間を通算して計算している場合に、今回の退職金の勤続期間と前年以前に支払われた退職金の勤続期間との重複期間 イ.前年以前4年内(確定拠出年金の老齢給付金として支給される一時金の支払いを受けた年分は前 年以前14年内)に他の支払者から支払われた退職金(前の退職金)がある場合に、今回支給する退職金の勤続期間と前の退職金の勤続期間との重複期間 |

なお、前の退職金の収入金額が前の退職金の勤続年数に基づき上記により計算した額を下回る場合は、前の退職金の勤続期間はその期間の初日から以下の表の計算式により算出した数(1未満の端数は切り捨て)に相当する年数を経過した日の前日までの期間だったとして、今回支給する退職金の勤続期間との重複期間を計算する。

3.課税退職所得金額×税率-控除額=退職所得税額

退職所得の税率と控除額は、以下のとおりだ。

4.退職所得税額×2.1%=復興特別所得税額

退職所得税税額と復興特別所得税の合計額が、源泉徴収税額となる。

事業者が、退職者が退職金を年金で受け取ることを認めている場合は、退職金を一時金ではなく分割して受け取ることもできる。その場合は上記の退職所得ではなく、公的年金などと同じ扱いの「雑所得」となる。

・公的年金などに係る雑所得の金額(2019年分まで)=(a)×(b)-(c)

老齢基礎年金や老齢厚生年金など、他の公的年金などと合わせて受給する場合は、これらと合算して公的年金などに係る雑所得が計算される。

また、退職後に給与所得などの所得がある場合は、その所得と合計して総所得が計算され、それに所得税・復興特別所得税・住民税が課税される。税金の他にも、所得によっては国民健康保険料・介護保険料・後期高齢者医療保険料に影響することもあるため、退職金を分割で受け取る際は注意したい。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

中退共とは?中小企業や従業員との関係性

退職金制度を導入している企業には、退職金の支給義務が法的に発生する。しかし、中小企業はキャッシュフローや経営が不安定になりやすいため、時期によっては支給が難しくなることもあるだろう。

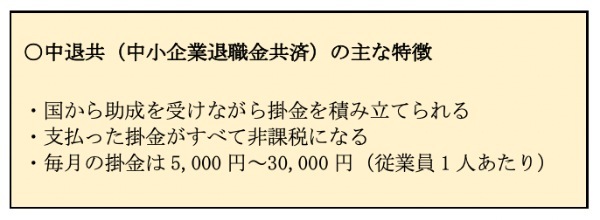

そこで検討したいものが、「中退共(中小企業退職金共済)」と呼ばれる国の制度だ。これは国から助成を受けながら掛金を積み立てられる制度であり、すべての加入者が財源を補い合う「共済」の仕組みによって成り立っている。

簡単に言えば、節税をしながら退職金の財源を積み立てられる制度なので、確実に支給できる自信がない場合は前向きに加入を検討したい。

退職金の税金は支払う必要がある!

前述のとおり、退職金に源泉所得税が発生する場合には、原則退職金支給日の翌月10日までに納付しなければならない。また、住民税が課税される場合は特別徴収を行う。未徴収の住民税の特別徴収についても、退職者の退職日や本人の希望によって退職金から一括徴収をして納入する。

役員に退職金を支給する場合は?

事業者が行う手続きでも触れたとおり、役員に退職金を支給する場合は、退職所得の源泉徴収票・特別徴収票を退職後1ヵ月以内に市役所に提出する必要がある。また、翌年の1月31日までに法定調書合計表とともに税務署に提出する。源泉徴収票・特別徴収票は、退職後1ヵ月以内に本人にも渡す必要がある。

なお勤続年数が5年以下の特定役員の退職金は、以下の計算式の「1/2」部分が適用されない。

・課税退職所得金額:(退職金の額-退職所得控除額)×1/2

特定役員とは、主に法人の取締役・執行役・会計参与・監査役・理事・監事などのことで、勤続年数が短い場合は退職所得控除の恩恵が受けられない。

役員に退職金を分割支給するケースもある。役員退職金は、原則として株主総会の決議などで退職金の額が確定した日、または実際に支給した日の属する事業年度に損金算入する。ただし、退職金が高額な場合など、一定の要件を満たす場合は分割支給することもできる。分割支給できる要件は、以下のとおりだ。

| ・株主総会などで分割支給が決議され議事録が作成されていること ・分割して支給する合理的な理由があること ・分割する期間が長期間にわたらないこと |

前述のとおり、役員退職金は株主総会などの決議により退職金が確定した日の属する事業年度に全額損金算入するのが原則だが、資金繰りが厳しいなどの合理的な理由があり分割支給する場合は、退職金の支給時期と税法上の損金算入時期が一致しなくなる。

このような事態を回避するため、退職金を分割支給する際には、実際に分割支給した事業年度の損金として処理することも認められている。分割支給した場合は、この処理の方法の他、退職金の額が確定した日の属する事業年度に全額を損金算入し、未払い分については未払計上することもできる。

役員に退職金を分割支給し、住民税の納付が必要になる場合は、退職金の総額について特別徴収税額を計算し、その税額を各回の支給金額で按分した税額を支給の度に徴収することになっている。この場合、分割納入計算書(自治体によって名称が異なる)を提出する必要がある。分割支給の場合の住民税の納付期限は一括支給の場合と同じで、支給日の翌月10日までだ。

退職金の手続きや支払いに関するQ&A

退職金に関するプロセスの中でも、手続きや支払いは企業が悩みやすいポイントである。ここからは、経営者が気になるポイントを簡単にまとめたので、おさらいの意味も含めてしっかりと確認していこう。

Q1.退職金は誰が払う?

中退共などの特別な制度に加入していない限り、退職金を支払うのは雇用主にあたる企業である。特に会社の制度として退職金を導入している場合は、事前の取り決めに沿った金額を支給しなければならない。

一方、中退共に加入している企業では、中小企業退職金共済から従業員の口座に振り込まれる。ただし、掛金は全額が事業主負担となるため、実質的には雇用主が負担をしていることになる。

Q2.退職金の支払いや手続きはいつまで?

退職金の支払い日については、明確なルールが設けられていない。ただし、制度として導入されている場合は、労働基準法での賃金に該当するため、従業員から請求があれば7日以内に支給する必要がある。

なお、中退共に加入している場合は、従業員の退職日から5年以内が申請期限となる。この期間を過ぎると請求の権利を失うため、退職予定の従業員にはその事実をしっかりと伝えなければならない。

Q3.従業員が退職金を請求できる期間は?

労働基準法の115条において、退職金の請求権の時効は5年と定められている。中退共に加入している場合も同様であるため、退職日から5年を過ぎると従業員は請求権を失効してしまう。

なお、最終月に支払われる賃金や災害補償等(※退職手当は除く)については、請求権の時効が2年に定められている。

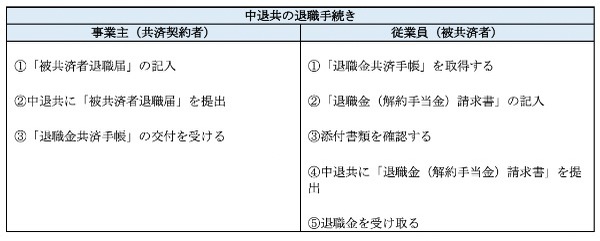

Q4.中退共の退職手続きはどう行う?

中退共における退職手続きは、事業主と従業員で以下のように流れが異なる。

従業員については本人確認書類の提出も必要になるため、提出書類は事前に確認することが望ましい。

Q5.退職所得控除とは?期限はいつ?

退職所得控除とは、1年間に受け取った退職所得等から一定金額を差し引ける(=税金が安くなる)制度である。勤続年数が20年以下の場合は「40万円×勤続年数」、20年超の場合は「800万円+70万円×(勤続年数-20年)」の式で控除額を計算する。

退職所得控除の適用を受けるには、退職金を受け取った翌年の確定申告で申請をしなければならない。つまり、申請期限は退職金が発生した翌年の確定申告までとなる。

Q6.退職金関係の書類はいつ届く?

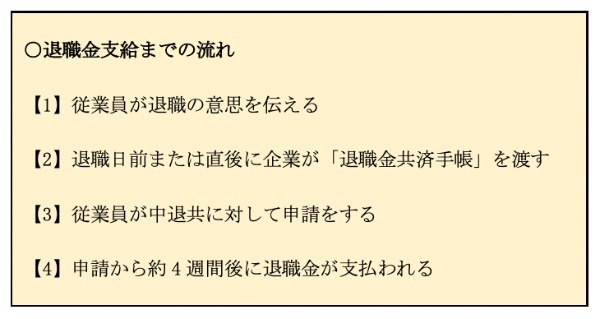

中退共に加入している場合、事業所や請求人宛ての書類は振込予定日の約2週間前に発送される。退職金の振り込み(請求から4週間程度)とは時期が異なるため、全体のスケジュールには注意しておきたい。

中退共に加入していないケースでは、勤務先の企業によって発送書類や時期が異なる。

Q7.中小企業の退職金はいつまでに振り込む?

中退共に加入している場合は、原則として請求から約4週間後に退職金が支払われる。従業員の口座に直接振り込まれるため、企業側は請求手続きを行うだけで作業が完了する。

一方、独自の退職金制度の場合は、従業員の請求から7日以内に振り込む必要がある。労働基準法上では一般的な「賃金」にあたるため、退職の事実が生じたらすぐに対応することが望ましい。

Q8.退職金共済はいつもらえる?

中退共における退職金支給までのスケジュールは、以下の通りである。

なお、請求書に記入漏れや添付漏れがある場合は、書類のやり取りに日数を要するため注意しておきたい。

退職金支給の手続きは準備が大切

事業者が退職金を支払う際は様々な手続きをすることになるが、退職者が行う手続きに比べて事業者が行う手続きや作成する書類は多い。また所得税・住民税の徴収や納付の手続きもあり、退職金の支給ではすべきことが多岐にわたる。

頻繁に発生する手続きではないが、今後のために手続きの流れや作成すべき書類などを確認し、備えておいて損はないだろう。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

文・THE OWNER編集部